โดย…สาธิต บวรสันติสุทธิ์, CFP นักวางแผนการเงิน

“พึ่ง เพียร พร้อม พัก พราก” เป็น 5 ช่วงอายุขัยที่ทุกคนต้องเจอ (เว้นแต่ตายก่อน)

• วัยพึ่ง คือ วัยเล่าเรียน ระยะเวลาประมาณ 20 ปี

• วัยเพียร คือ วัยหนุ่มสาว เริ่มทำงาน ระยะเวลาประมาณ 15-20 ปี

• วัยพร้อม คือ วัยกลางคนที่มีความพร้อมทั้งครอบครัว การงาน การเงิน ระยะเวลาประมาณ 20-25 ปี

• วัยพัก คือ วัยเกษียณอายุ ระยะเวลาประมาณ 20-30 ปี

• วัยพราก คือ วัยปลายเกษียณ ระยะเวลาประมาณ 10 ปี

ช่วงวัยพึ่งไม่ค่อยเป็นปัญหาเท่าไหร่ เพราะเป็นการศึกษาตามระบบการศึกษาของไทยที่มีปัญหา ก็คือ ช่วงอายุหลังวัยพึ่งนั่นแหละ

ถ้าแบ่งง่ายๆ วัยเพียรและวัยพร้อม คือช่วงเวลาหาเงิน เพื่อมาใช้จ่ายในวัยเพียร วัยพร้อม วัยพัก วัยพราก ดังนั้นถ้าวัยเพียรและวัยพร้อมเราเป็นไปตามคาดหมาย (คือมีงานทำถึงอายุ 60) หรือ ยาวกว่าคาดหมาย (คือมีงานทำเกินกว่าอายุ 60) และช่วงเกษียณของเรา (วัยพักและวัยพราก) สั้นกว่าคาดหมาย พูดง่ายๆ คือ ไม่ได้มีอายุยืนยาวเกินค่าเฉลี่ย ก็ถือว่าโชคดี เพราะยิ่งอายุหลังเกษียณยาวนานเท่าไหร่ เราก็ยิ่งเจอปัญหาด้านการเงิน ปัญหาด้านสุขภาพมากขึ้นเท่านั้น หลายๆครั้งผมยังดีใจกับผู้สูงอายุที่จากไปอย่างสงบในวัยต้นๆเกษียณขณะที่ยังมีสุขภาพดีเลย

ถ้าโชคดี เรามีเวลาหาเงินจนถึงเกษียณ และเราวางแผนการเงินเพื่อวัยเกษียณดีๆ ชีวิตวัยเกษียณก็ไม่น่าจะมีปัญหา

แต่โชคร้ายก็คือ จากวิกฤติโควิด19 ที่เกิดขึ้นได้เตือนเราแล้วว่า โอกาสโชคดีแบบที่กล่าวไปอาจจะหาได้ยากขึ้น เพราะเรามีโอกาสเกษียณอายุก่อนกำหนด (ตกงาน) โดยไม่รู้ตัว แต่อายุขัยเรายาวเท่าเดิม แปลว่าระยะเวลาหาเงินสั้นลง ระยะเวลาใช้เงินยาวขื้น ปัญหาเรื่องการเงินจะมีมากขึ้น นึ่คือ ความเสี่ยงหนึ่งของวัยเกษียณ

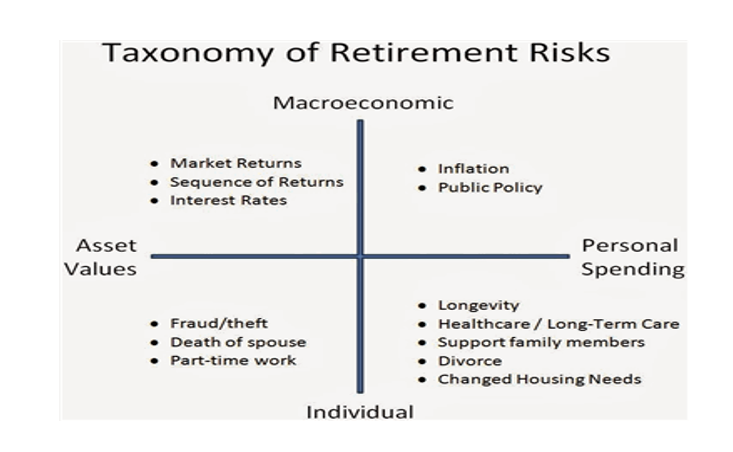

การบริหารเงินเพื่อวัยเกษียณ ก็คล้ายกับการบริหารงบดุลบริษัท คือ บริหารทรัพย์สิน และบริหารหนี้สิน โดยรายได้จากทรัพย์สินจะต้องมากกว่ารายจ่ายตลอดชีวิตเกษียณ ความเสี่ยงด้านการเงินของวัยเกษียณก็คือ ความเสี่ยงของ 2 ปัจจัยนี้นั่นเอง เราสามารถวิเคราะห์ความเสี่ยงของทรัพย์สิน และหนี้สิน โดยพิจารณาจากปัจจัยที่มีผลกระทบ คือ

• ปัจจัยภายนอก คือ ภาวะเศรษฐกิจ

• ปัจจัยภายใน คือ ตัวผู้เกษียณเอง

(ดังภาพข้างล่าง)

เรามาเริ่มจากผลกระทบจากภาวะเศรษฐกิจ อาจส่งผลให้ผลตอบแทนหรือมูลค่าของทรัพย์สินของเราลดลง อย่างสมัยก่อนวิกฤติต้มยำกุ้ง ดอกเบี้ยเงินฝากจะสูงกว่า 10% ทำให้คนสมัยก่อนที่ฝากเงินไว้กับแบงค์สามารถถอนดอกเบี้ยมาใช้จ่ายได้ แต่พอดอกเบี้ยลดลงมาเหลือ 1% กว่า ทำให้ต้องถอนเงินต้นมาใช้จ่ายด้วย และยิ่งถอนเงินต้นมากเท่าไร ดอกเบี้ยก็จะยิ่งน้อยมากเท่านั้น ทำให้ต้องถอนเงินต้นจำนวนมากขึ้น หรืออย่างช่วงแรกของภาวะโควิดส่งผลให้ดัชนีหุ้นไทยปรับลดระดับลงอย่างรุนแรงหลุดระดับ 1,000 จุด จากที่เคยขึ้นไปเคลื่อนไหวบริเวณ 1,600 จุด คนที่มีรายได้อาจไม่เดือดร้อน

แต่หากเป็นคนที่ใกล้เกษียณอายุหรือเพิ่งจะเกษียณ ไม่มีรายได้อาจจำเป็นต้องขายทรัพย์สิน เช่น กองทุน หุ้น ฯลฯ เพื่อมาใช้จ่าย การที่มูลค่าทรัพย์สินลดลง แต่ค่าใช้จ่ายเท่าเดิม ทำให้ต้องขายทรัพย์สินในจำนวนที่มากขึ้น ซึ่งจะส่งผลกระทบให้ทรัพย์สินที่เก็บออมไว้ลดลง และผลตอบแทนของทรัพย์สินก็ลดลงตามด้วย เช่น ดอกเบี้ย เงินปันผล จึงทำให้ความเสี่ยงที่จะมีทรัพย์สินไม่พอใช้หลังเกษียณยิ่งมากขึ้น (ภาษาอังกฤษเรียกความเสี่ยงนี้ว่า (Sequence of returns risk or sequence risk)

ความเสี่ยงด้านทรัพย์สินที่เกิดจากตัวผู้เกษียณเอง เช่น การถูกหลอกลวง หรือ การได้รับคำแนะนำที่ไม่ถูกต้องเหมาะสม การเสียชีวิตของคู่สมรส ก็จะทำให้เงินสวัสดิการต่างๆหายไป เช่น บำนาญชราภาพประกันสังคม เบี้ยยังชีพผู้สูงอายุ ฯลฯหลายคนอาจแย้งว่า ค่าใช้จ่ายก็ลดลงด้วยเช่นกัน ซึ่งก็จริง แต่ค่าใช้จ่ายที่ลดลงจะลดลงช้ากว่าทรัพย์สินที่ลดลง และยิ่งคู่สมรสที่เสียชีวิตคือคนที่สร้างรายได้หลักให้ครอบครัว ก็ยิ่งส่งผลให้ทรัพย์สินลดลงเร็วมากขึ้นไปอีก

หรือแม้ต่อให้คู่สมรสไม่เสียชีวิต อาจทำงานอาชีพอิสระ ก็อาจมีความเสี่ยงจากงานที่ทำอยู่หายไป ตัวอย่างนี้เกิดกับตัวผมเอง หลังเกษียณก็หาเลี้ยงชีพด้วยการเป็นวิทยากรอิสระ แต่เมื่อเกิด covid มี social distancing งานวิทยากรที่ทำอยู่ก็ได้รับผลกระทบตามไปด้วย

ถัดมา เรามาดูความเสี่ยงด้านหนี้สิน ก็แบ่งเป็นความเสี่ยงที่ได้รับผลกระทบจากภาวะเศรษฐกิจ เช่น เงินเฟ้อ ทำให้ค่าใช้จ่ายเราสูงขึ้น หรือ ความเสี่ยงจากนโยบายภาครัฐ

อย่างเช่น การกำหนดให้ผลตอบแทนจากตราสารหนี้ที่กองทุนลงทุนอยู่ต้องเสียภาษีหัก ณ ที่จ่าย15% ของดอกเบี้ย หรือ ส่วนลดรับ ที่กองทุนรวมได้รับจากผู้ออก หรือ การปรับให้เงินปันผลจากกองทุนรวมทุกประเภท (ยกเว้น กองทุนรวมตราสารหนี้) เป็นเงินได้มาตรา 40(4)(ข) ถูกหักภาษี ณ ที่จ่าย 10% เมื่อวันที่ 20 สิงหาคม 2562 ที่ผ่านมา

ความเสี่ยงด้านหนี้สินที่เกิดจากตัวผู้เกษียณเอง เช่น ความเสี่ยงจากการมีอายุยืนยาวเกินควร ยิ่งอายุยืนยาว ยิ่งค่าใช้จ่ายสูงไม่ว่าจะเป็นค่าใช้จ่ายในชีวิตประจำวัน ค่ารักษาพยาบาล และค่าใช้จ่ายเหล่านี้จะยิ่งแพงขึ้นไปอีกจากผลกระทบของเงินเฟ้อ ดังนั้นยิ่งอายุยาว ความเสี่ยงที่ทรัพย์สินจะยืนยาวไม่เพียงพอกับวัยเกษียณที่ยืนยาวจะยิ่งสูง (Longevity of asset < Longevity of retirement age) ความเสี่ยงจากการต้องดูแลคนในครอบครัว ปรากฎการณ์ sandwich generation คือตัวอย่างที่ดีของความเสี่ยงนี้ คือ ผู้เกษียณซึ่งลำพังตนเองไม่มีรายได้ แต่ต้องรับผิดชอบดูแลคนถึง 3 รุ่น คือ ตัวเอง ลูกที่ยังเรียนหนังสือ พ่อแม่ที่สูงอายุ ทำให้มีค่าใช้จ่ายที่สูงกว่ารายได้มาก ปัญหานี้มักพบในช่วงต้นเกษียณ

ความเสี่ยงจากการหย่าร้างนอกจากส่งผลกระทบต่อรายได้ดังที่กล่าวแล้ว ก็ยังส่งผลกระทบต่อค่าใช้จ่ายด้วยเช่นกัน และสุดท้ายคือ ความเสี่ยงด้านค่าใช้จ่ายที่ต้องใช้เพื่อปรับปรุงที่อยู่อาศัยให้เหมาะกับคนสูงอายุในการใช้ชีวิต

อ่านบทความอื่นๆ

ความจริงความคิด : กองทุนไหนดี เลือกอย่างไร

ความจริงความคิด : บันได 10 ขั้นสู่ความสุขในวัยเกษียณ (ตอนที่ 1)

ความจริงความคิด : วัยเกษียณ ความเสี่ยงที่หนีพ้นถ้าตายก่อน

ความจริงความคิด : แก่อย่างมีความสุขต้อง 4 แก่ (ตอนที่ 1)

ความจริงความคิด : ยิ่งเกิด covid ยิ่งกังวลเรื่องเงิน

ความจริงความคิด : การบริหารความเสี่ยงในการลงทุน