HoonSmart.com>> “ศูนย์วิจัยกสิกรไทย” คาดการณ์แนวโน้มสินเชื่อทะเบียนรถปี 65 โตต่อเนื่องระดับ 15-20% ปัจจัยหนุนจากตลาดล่าง เป็นฐานธุรกิจขนาดใหญ่ของ Non-Bank ยังมีความต้องการสินเชื่อในระดับสูง ด้านการแข่งขันธุรกิจ Non-Bank เข้มข้น ให้วงเงินสูง ดอกเบี้ยพิเศษจูงใจ ติดตามความเสี่ยงอาจเพิ่มขึ้นหากการฟื้นตัวเศรษฐกิจสะดุดลง

ศูนย์วิจัยกสิกรไทย ประเมินเศรษฐกิจไทยในปี 2565 มีแนวโน้มขยายตัวดีขึ้นต่อเนื่องจากปี 2564 แม้มีอุปสรรคที่อาจทำให้การฟื้นตัวยังไม่ราบรื่นและไม่ทั่วถึง ทั้งจากสถานการณ์โรคโควิด-19 ที่ยังไม่ยุติ และความขัดแย้งทางภูมิรัฐศาสตร์ระหว่างรัสเซียและยูเครน ซึ่งส่งผลต่อกิจกรรมทางเศรษฐกิจที่ยังไม่กลับสู่ภาวะปกติและภาวะค่าครองชีพที่สูงขึ้นตามราคาน้ำมัน ซึ่งทำให้ศูนย์วิจัยกสิกรไทยมีมุมมองต่อธุรกิจสินเชื่อทะเบียนรถในปี 2565 โดยคาดแนวโน้มสินเชื่อมีโอกาสขยายตัวสูงที่ระดับ 15-20% เติบโตต่อเนื่องจากปี 2564 ที่เพิ่มขึ้น 20.4%

ปัจจัยสนับสนุนทั้งด้านความต้องการสินเชื่อและความพร้อมในการให้สินเชื่อ ดังนี้ ความต้องการกู้ยืมยังอยู่ในระดับสูง โดยเฉพาะในตลาดล่างซึ่งเป็นฐานธุรกิจขนาดใหญ่ของฝั่ง Non-Bank ซึ่งเล่มทะเบียนรถช่วยเพิ่มโอกาสการเข้าถึงสินเชื่อในระบบของลูกค้าระดับล่าง รวมทั้งอาจได้รับวงเงินสินเชื่อสูงขึ้นในอัตราดอกเบี้ยที่ต่ำลงเมื่อเทียบกับสินเชื่อส่วนบุคคลประเภทอื่น ทำให้มีความน่าสนใจและเป็นทางเลือกอันดับต้นของผู้กู้รายย่อยที่มีกรรมสิทธิ์ในรถ นอกจากนี้ ตลาดสินเชื่อทะเบียนรถอาจถือได้ว่าอยู่ในระยะแรกของการบุกเบิกและยังไม่อิ่มตัว เมื่อคำนึงถึงฐานบัญชีผู้กู้ที่อยู่ในระดับเพียง 4 ล้านบัญชี ขณะที่จำนวนรถยนต์และรถจักรยานยนต์ในประเทศที่มีอยู่นับร้อยล้านคัน

รวมถึงการแข่งขันเชิงรุกของผู้ให้บริการโดยเฉพาะฝั่ง Non-Bank ยังเข้มข้นต่อเนื่อง โดยในปีนี้ภาพการแข่งขันมีหลายมิติด้วยกัน ทั้งการออกผลิตภัณฑ์มากขึ้น (รับรถหลายประเภทขึ้น และรับรีไฟแนนซ์หนี้) การเพิ่มช่องทางขอสินเชื่อ (เปิดสาขาเพิ่มครอบคลุมพื้นที่บริการเป้าหมายและใช้เป็นจุดขายด้านความใกล้ชิดและการรู้จักลูกค้าเพื่อให้ตัดสินใจอนุมัติสินเชื่อได้เร็วขึ้น รวมทั้งพัฒนาช่องทางกู้บนแพลตฟอร์ม) การให้วงเงินกู้สูงขึ้น และการให้อัตราดอกเบี้ยพิเศษ ขณะที่คาดว่าสินเชื่อทะเบียนรถในระบบธนาคารพาณิชย์คงประคองตัว จากปัจจัยสำคัญ ได้แก่ สถานะความเป็นเจ้าของรถที่ชะลอลงในช่วงวิกฤตโควิด-19 โดยมีสินเชื่อเช่าซื้อรถจำนวนหนึ่งที่ขอเข้ามาตรการชะลอหนี้ ยืดหนี้ และปรับโครงสร้างหนี้ ทำให้รถที่ปลอดภาระเข้าสู่ระบบลดลง รวมถึงแนวนโยบายเครดิตที่ยังคงความระมัดระวังอย่างต่อเนื่องและการให้บริการลูกค้าที่ไม่ลงไปถึงตลาดล่าง

นอกจากนี้นโยบายเครดิตที่ยืดหยุ่นขึ้น โดยเฉพาะในฝั่ง Non-Bank ซึ่งทำให้คาดว่าจะเห็นแนวทางการรับรีไฟแนนซ์หนี้และให้วงเงินกู้ใหม่เพิ่มมากขึ้น อันหมายถึงผู้กู้มีภาระหนี้เพิ่มขึ้น และต้องผ่อนชำระหนี้เป็นเวลานานขึ้น ขณะที่ผู้ให้กู้ มียอดสินเชื่อโตขึ้น และรับรู้รายได้ดอกเบี้ยได้เพิ่มขึ้น รวมทั้งอาจช่วยลดความเสี่ยง NPL เฉพาะหน้าลง (หากรีไฟแนนซ์ให้ลูกหนี้เดิมของตนเอง)

ด้านอัตราดอกเบี้ยสินเชื่อทะเบียนรถยังอยู่ในระดับค่อนข้างใกล้เคียงกับปีก่อน แม้ว่าแนวโน้มอัตราดอกเบี้ยในปีนี้มีทิศทางเพิ่มขึ้น อันเป็นผลจากการแข่งขันที่สูงในระหว่างผู้ให้บริการ ประกอบกับเป็นสินเชื่อที่ให้ผลตอบแทนค่อนข้างสูง (High Yield) เมื่อเทียบกับต้นทุนเงินเฉลี่ย ความเสี่ยง และผลตอบแทนจากการให้สินเชื่อเพื่อการอุปโภคบริโภคส่วนบุคคลอื่น โดยช่วงอัตราดอกเบี้ยของสินเชื่อทะเบียนรถมีความแตกต่างกันสูงมากอยู่ในช่วงตั้งแต่ 10-24% ต่อปี ตามประเภทรถ สถานะทางอาชีพและการเงินของผู้กู้ รวมทั้งประเภทผู้ให้บริการ (ดอกเบี้ยเงินกู้ของธนาคารอยู่ในระดับต่ำกว่า Non-Bank)

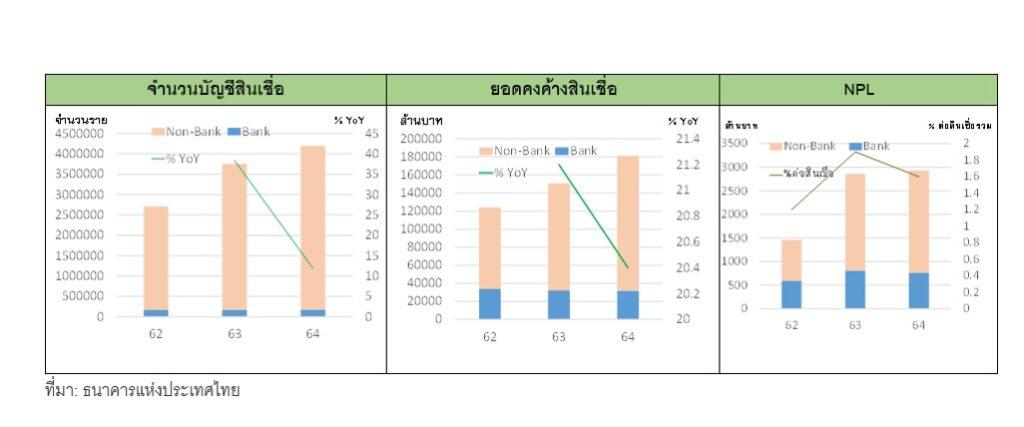

ทั้งนี้ ณ สิ้นปี 2564 จำนวนบัญชีสินเชื่อทะเบียนรถเพิ่มขึ้นประมาณ 1 เท่าตัวมาอยู่ที่ 4.20 ล้านบัญชี คิดเป็นวงเงินสินเชื่อคงค้างรวม 1.81 แสนล้านบาท หรือขยับขึ้นประมาณ 45% ในช่วง 2 ปีของวิกฤตโควิด-19 เมื่อเทียบกับ ณ สิ้นปี 2562 ขณะที่จำนวนหนี้เสีย (NPL) ในช่วงเดียวกันปรับตัวขึ้นเกือบสองเท่าตัว หรือ 100% เป็น 2.93 พันล้านบาท แต่ด้วยฐานสินเชื่อที่ใหญ่ขึ้นทำให้อัตราส่วน NPL ยังอยู่ในระดับต่ำที่ 1.62%

การเติบโตที่รวดเร็วกว่าตลาดสินเชื่อผู้บริโภคโดยรวมท่ามกลางสถานการณ์วิกฤตเศรษฐกิจที่มีผลกระทบต่อระดับรายได้ของครัวเรือนอย่างมีนัยสำคัญ ในมุมบวกกล่าวได้ว่า ประสบความสำเร็จตามเจตจำนงของทางการที่มุ่งช่วยให้ลูกค้ารายย่อยเข้าถึงสินเชื่อในระบบได้ดีขึ้นในจังหวะเวลาที่ยากลำบาก โดยเฉพาะกลุ่มผู้มีรายได้ไม่แน่นอนและมีความอ่อนไหวต่อปัญหาปากท้องซึ่งเดิมเข้าไม่ถึงสินเชื่อในระบบ รวมถึงลูกค้าสินเชื่อเช่าซื้อบางส่วนที่ร้อนเงินหรือต้องการวงเงินหมุนเวียนเพิ่มได้รีไฟแนนซ์สินเชื่อ ดังเห็นได้จากจำนวนบัญชีผู้กู้สินเชื่อทะเบียนรถที่เพิ่มขึ้นถึง 1.5 ล้านบัญชี ในช่วงปี 2562-2564 ซึ่งในจำนวนนี้คาดว่าได้รวมฐานลูกค้าบางส่วนที่เคยพึ่งพิงสินเชื่อนอกระบบด้วย

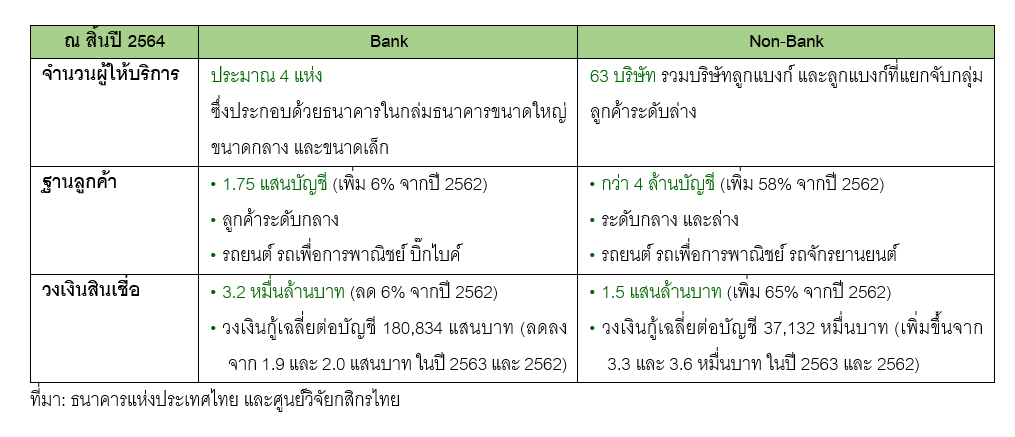

ทั้งนี้ ในมุมธุรกิจสินเชื่อทะเบียนรถ ประกอบด้วยผู้ให้บริการ 2 กลุ่มหลัก คือ ธนาคาร และบริษัทที่ไม่ใช่ธนาคาร (Non-Bank) อย่างไรก็ดี การเติบโตสูงของสินเชื่อทะเบียนรถในปี 2563-2564 เกิดจากธุรกิจในฝั่ง Non-Bank เป็นสำคัญ ซึ่งเป็นผลจากมีผู้ให้บริการเข้าสู่ตลาดใหม่เพิ่มขึ้น โดยเฉพาะอย่างยิ่ง Non-Bank ที่มีฐานทุนขนาดใหญ่หนุนหลังจากการแยกธุรกิจของธนาคารเพื่อรุกสินเชื่อที่ให้ผลตอบแทนดี (High Yield) และ Non-Bank ที่มีความสามารถในการระดมทุนผ่านตลาดหลักทรัพย์และตลาดตราสารหนี้

ขณะที่ธุรกิจในฝั่งธนาคารค่อนข้างทรงตัวด้วยกลยุทธ์การตลาดที่ยังคงมุ่งเน้นสินเชื่อทะเบียนรถยนต์ รถกระบะ และรถบิ๊กไบค์ ในกลุ่มลูกค้าระดับกลางเป็นหลัก

“การสนับสนุนสินเชื่อทะเบียนรถให้ลงไปถึงตลาดผู้กู้ยืมระดับล่างในอัตราดอกเบี้ยที่ต่ำลง มีส่วนช่วยเหลือผู้มีรายได้น้อยและผู้ประกอบการอิสระรายย่อยให้มีที่พึ่งทางการเงินในระบบที่เชื่อถือได้ ซึ่งเป็นหนึ่งในวิถีทางการยกระดับคุณภาพชีวิตและลดการพึ่งพาแหล่งเงินกู้ยืมนอกระบบ อย่างไรก็ดี ด้วยการแข่งขันที่สูงเนื่องจากเป็นธุรกิจสินเชื่อที่ให้ผลตอบแทนดีภายใต้ความเสี่ยงที่ยอมรับได้ ทำให้ต้องติดตามแนวทางการให้สินเชื่อที่ให้ความสำคัญกับการเติบโตระยะสั้น โดยเฉพาะข้อเสนอการรีไฟแนนซ์ บนหลักประกันเดิม ซึ่งถือเป็นประเด็นติดตามถึงคุณภาพหนี้และความเสี่ยงเชิงระบบในอนาคตเปลี่ยนโฉมไปได้อีกมากจากปัจจุบัน”ศูนย์วิจัยกสิกรไทย ระบุ