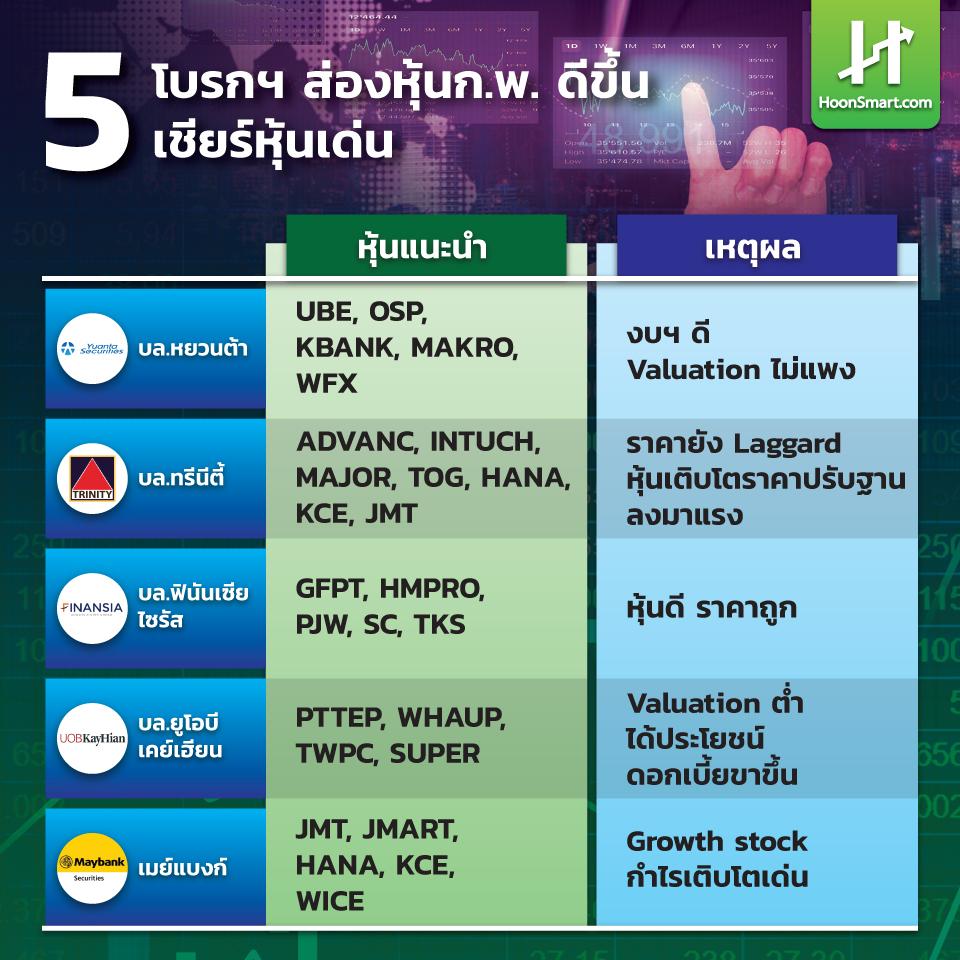

HoonSmart.com>>5 โบรกเกอร์ฟันธงหุ้นเดือนก.พ. ปรับตัวได้ดีขึ้น หลังสะท้อนปัจจัยกดดันไปมากพอควรแล้ว ความผันผวนจะทยอยลดลง ก่อนถึงวันประชุมเฟดในเดือนมี.ค. มองหุ้น Growth Stock ฟื้น หุ้นที่กำไรยังเติบโตเด่น, Valuation ไม่แพง รวมถึงได้ประโยชน์จากดอกเบี้ยขาขึ้น เชียร์ JMT, HANA, KCE, ADVANC, INTUCH,WICE, JMART, PTTEP, WHAUP, TWPC, SUPER, UBE, OSP, KBANK, MAKRO,WFX

นายณัฐพล คำถาเครือ ผู้อำนวยการฝ่ายวิเคราะห์หลักทรัพย์ บล.หยวนต้า (ประเทศไทย) กล่าวว่า ทิศทางตลาดหุ้นในเดือนก.พ.ไม่แย่มาก เนื่องจากประเด็นการปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางสหรัฐ (เฟด)จะไปสะท้อนในการประชุมในเดือนมี.ค. แต่จะมีเพียงตัวเลขเงินเฟ้อของสหรัฐฯที่จะประกาศในวันที่ 10 ก.พ.ที่จะต้องจับตาอย่างใกล้ชิด เพราะจะทำให้ตลาดมีความผันผวนได้เล็กน้อย ส่วนสถานการณ์ในยูเครน เชื่อว่าไม่น่าจะเกิดการปะทะกันขึ้น ดังนั้นเดือนก.พ.นี้น่าจะมีโอกาสในการฟื้นตัวกลับได้ โดยให้กรอบแนวรับ 1,630-1,640 จุด ส่วนแนวต้าน 1,680-1,700 จุด

พร้อมแนะนำหุ้นที่เชื่อมโยงกับผลประกอบการที่คาดว่าจะออกมาดี และ Valuation ไม่แพง ได้แก่ หุ้น UBE, OSP, KBANK (คาดหวังปันผล), MAKRO, WFX

นายณัฐชาต เมฆมาสิน ผู้ช่วยกรรมการผู้จัดการ ฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์ ทรีนีตี้ เปิดเผยถึงทิศทางการลงทุนเดือน ก.พ.ว่า ปัจจัยหลักที่จะมีผลต่อการลงทุน คือรายงานตัวเลขเศรษฐกิจสำคัญของสหรัฐฯ หากออกมาแตกต่างจากเดือนก่อนหรือคาดการณ์ของตลาดมาก จะส่งผลกระทบต่อความคิดของของนักลงทุนในตลาดต่อแนวนโยบายการเงินของเฟดในช่วงถัดไปได้ แนะจับตาตัวเลขสำคัญ ตัวเลขการจ้างงานในวันที่ 4 ก.พ. และตัวเลขเงินเฟ้อในวันที่ 10 ก.พ.

ทั้งนี้ จากการที่ในช่วงที่ผ่านมา นักลงทุนมีการเร่งตอบรับประเด็นการขึ้นดอกเบี้ยของเฟด จึงทำให้อัตราผลตอบแทนพันธบัตรระยะสั้นของสหรัฐฯ เร่งตัวขึ้น และส่งผลให้ความชัน Yield curve ของสหรัฐฯแบนราบลงอย่างต่อเนื่อง สวนทางกับฝั่งของไทยที่แนวโน้มการเข้มงวดนโยบายการเงินยังคงห่างไกล จึงทำให้ความชัน Yield curve ของไทยทรงตัวได้อยู่ในระดับสูง ภาพของ Bond yield ที่มีลักษณะเช่นนี้ ย่อมทำให้ตลาดหุ้นไทยปรับตัวแข็งแกร่งกว่าตลาดหุ้นสหรัฐฯ ในระยะสั้น โดยเฉพาะหุ้นที่มีลักษณะเป็น Value stock เช่นกลุ่มธนาคารและอสังหาฯ

“ตอนนี้เราจะเห็นความต่างของการดำเนินนโยบายการเงินของประเทศพัฒนาแล้ว เช่นสหรัฐฯ ที่กำลังขึ้นดอกเบี้ย มองไปข้างหน้าคือการเติบโตของเศรษฐกิจจะชะลอตัวลง ขณะที่ประเทศกำลังพัฒนาหรือกลุ่มประเทศเกิดใหม่ดอกเบี้ยจะยังคงอยู่ในโหมดผ่อนคลาย เช่น จีนลดดอกเบี้ย ส่วนประเทศไทยเอง ก็เชื่อว่าปีนี้จะไม่มีการขึ้นดอกเบี้ยนโยบายเพราะเศรษฐกิจกำลังฟื้นตัว”

นายณัฐชาตคาดการณ์ดัชนีปีนี้ได้ปรับลดลงมาเล็กน้อยจากเดิมที่มองว่าจุดสูงสุดของดัชนีจะอยู่ที่ 1,800 จุดก็ลงมาเหลือ 1,770 จุด (อิงประมาณการกำไรต่อหุ้นปี 2566) เพราะนับจากต้นปีประเด็นการเข้มงวดนโยบายการเงินของเฟดที่เร็วเกินคาดได้ผลักดันให้ Bond yield ของสหรัฐฯ พุ่งสูงขึ้นมาอย่างมีนัยสำคัญ จนส่งผลกระทบต่อ Valuation ของ SET Index ผ่านมาตรวัด Earning yield gap ในทางกลับกัน หากใช้มาตรวัดดังกล่าวกับประมาณการกำไรต่อหุ้น ปี 2565 จะได้ระดับแนวรับสำคัญของ SET ที่ระดับ 1,560 จุด หมายความว่าดัชนีปัจจุบันแถว 1,660 จุด ถือเป็นระดับที่ค่อนข้างสมดุลในเชิง Valuation ดังนั้นกลยุทธ์การลงทุนในช่วงนี้ จึงแนะนำเพียง Selective การถือครองไปยังกลุ่มหุ้นที่คาดว่าจะปรับตัว Outperform ตลาดเท่านั้น

กลุ่มแรกที่แนะนำต่อเนื่องได้แก่ธีมหุ้นปันผลสูง ล่าสุดให้ผลตอบแทนชนะตลาดอย่างชัดเจน ดังนั้นจึงเลือกตัวที่ Laggard ในเดือนนี้อย่างเช่น ADVANC, INTUCH, MAJOR, TOG ส่วนอีกกลุ่ม ที่น่าสนใจได้แก่ หุ้นเติบโตที่ราคาหุ้นปรับฐานลงมาแรง แต่ประมาณการกำไรต่อหุ้นไม่ได้ถูกปรับลดแต่อย่างใด ส่งผลให้ Valuation ปรับเข้าสู่ระดับที่น่าสนใจมากขึ้น อาทิ HANA, KCE, JMT

นายณัฐชาต กล่าวถึงปัจจัยเสี่ยงที่อาจต้องเฝ้าระวังอย่างใกล้ชิดในช่วงถัดไป ได้แก่การฟื้นตัวของเศรษฐกิจไทยที่เริ่มไม่เป็นไปตามคาดหวังและเผชิญอุปสรรคมากขึ้น โดยเฉพาะกลุ่มที่อิงกับการบริโภคภายในประเทศที่ได้รับผลกระทบจากปัญหาค่าครองชีพที่สูงขึ้น ส่งผลให้คนออกมาจับจ่ายใช้สอยนอกบ้านน้อยลง สะท้อนผ่านดัชนี Mobility ที่ปรับตัวลดลงในหลายจังหวัด หากราคาสินค้ายังคงอยู่ในระดับสูงเช่นนี้ อาจทำให้กลุ่มหุ้นที่อิงกับภาคการบริโภคภายในประเทศมี Downside risk ที่มากขึ้นได้

บล.ฟินันเซีย ไซรัส เผยกลยุทธ์การลงทุนเดือนก.พ.คาดว่าบรรยากาศการลงทุนจะผ่อนคลายขึ้นบ้าง หลังจากพักตัวในช่วงครึ่งหลังของเดือนม.ค. และสะท้อนปัจจัยกดดันจากนโยบายการเงินเฟดที่จะตึงตัวเร็วไปมากพอสมควร ขณะที่การประกาศกำไรไตรมาส 4/64 ของบริษัทจดทะเบียนคาดไม่เป็นปัจจัยกดดัน และมีแนวโน้มฟื้นตัวต่อเนื่องในครึ่งแรกปี 2565 ซึ่งการระบาดของโอมิครอนปัจจุบันกระทบจำกัด

จึงมองว่าจะยังเป็นการเกิด Sector Rotation จากหุ้น Growth และ Tech เข้าหา Value Play อย่างต่อเนื่อง จังหวะการพักตัวลงหาแนวรับ 1,620+- จุดเป็นจังหวะทยอยสะสมหุ้นเพิ่ม ส่วนกลุ่มที่ชอบ ได้แก่ ธนาคาร อสังหาฯ เนื้อสัตว์ ยานยนต์ โรงกลั่น โดยหุ้นเด่นเดือน ก.พ. คือ GFPT, HMPRO, PJW, SC,TKS

บล.ยูโอบี เคย์เฮียน (ประเทศไทย) ประเมินแนวโน้มการลงทุนเดือนก.พ.65 เป็นบวก ก่อนตลาดจะกลับมากังวลนโยบายเฟดในการประชุมกลางมี.ค. มองแนวโน้มเป็นบวกกว่าช่วง ม.ค. ที่ผ่านมา เนื่องจาก ตลาดรับรู้ความเสี่ยงเกี่ยวกับแนวโน้มการขึ้นดอกเบี้ยปีนี้ที่อย่างน้อย 4 ครั้ง และเริ่มที่เดือน มี.ค. และการรายงานผลประกอบการไตรมาส 4/64 ส่วนใหญ่มีทิศทางฟื้นตัวดี และได้อานิสงส์ฟื้นตัวหลังการระบาดและล็อกดาวน์ในช่วงไตรมาส 3/64 รวมถึงไม่มีการเปลี่ยนแปลงการดำเนินนโยบายการเงินของทั้งธนาคารกลางยุโรป (ECB) และเฟดในเดือนก.พ.

อย่างไรก็ตามตลาดอาจกลับมาผันผวนในช่วงก่อนการประชุมธนาคารกลางสหรัฐฯ 15-16 มี.ค.65 ขณะที่ผลการดำเนินงานไตรมาส 1/65 ของหลายอุตสาหกรรมที่จะประกาศช่วง พ.ค. มีแนวโน้มที่จะอ่อนแอลงเทียบกับปีก่อน จะเป็นอีกปัจจัยที่ทำให้ตลาดหุ้นในช่วงเม.ย.-พ.ค. ผันผวน

ประเด็นเก็งกำไร กลุ่มรับเหมาก่อสร้าง การเปิดประมูลโครงการขนาดใหญ่ บวกต่อ CK, STEC, ITD, UNIQ

กลุ่มบริษัทหลักทรัพย์ ตลาดเก็งกำไรการเข้าสู่ธุรกิจใหม่เกี่ยวกับสินทรัพย์ดิจิทัล และผลประกอบการปี 2564 ที่น่าจะเห็นการจ่ายปันผลในระดับที่ดี อย่างไรก็ตามยังมีความไม่ชัดเจนของภาพรายได้ปี 2565 อีกมาก การเก็งกำไรจึงควรกำหนจุดตัดขาดทุนทุกครั้ง KGI, ASP, CGH, FSS,

กลุ่มอสังหาริมทรัพย์ เป็นกลุ่มที่มักจะเคลื่อนไหวได้ดีในภาวะเงินเฟ้อ อีกทั้ง valuation ต่ำ และปันผลสูง ทำให้มีโอกาสเห็นการฟื้นตัวของ LH, SPALI, AP, SC, ASW

กลุ่มบันเทิง ผลประกอบการมีแนวโน้มฟื้นตัวจากงบโฆษณาที่ฟื้นตัวตามเศรษฐกิจ บวกต่อ ONEE, BEC, WORK, MONO

หุ้นเก็งกำไรทางเทคนิค อาทิ SFT, WFX, CV, UBE, VPO, CPI, TOP, GJS, RAM, IND, MAKRO

ภาพรวมกลยุทธ์ คาดความผันผวนจะทยอยลดลง และจิตวิทยาของตลาดทยอยปรับดีขึ้นจากแนวโน้มการรายงานผลประกอบการ แม้อาจเกิดแรงซื้อคืนกลุ่มที่ลงมามาก เช่น อิเล็กทรอนิกส์ แต่ไมได้เปลี่ยนภาพใหญ่ ที่เป็นการเกิด rotation จากการขายลดกลุ่มผู้ชนะจากโควิด และหมุนไปยังกลุ่มที่ปลอดภัยหรือ Valuation ต่ำ รวมทั้งที่ได้ประโยชน์จากวัฏจักรดอกเบี้นขาขึ้น พร้อมหุ้นแนะนำ PTTEP, WHAUP, TWPC, SUPER

บล.เมย์แบงก์ (ประเทศไทย) มองเดือนกุมภาพันธ์ หุ้น Growth stock ควรจะฟื้นตัว และตลาดอาจกลับมากังวลอีกครั้งในช่วงปลายเดือนกุมภาพันธ์ก.พ. ถึงต้นมี.ค. (ก่อนประชุมเฟด ครั้งถัดไป 15-16 มี.ค.) โดยหุ้น Growth ที่คาดกำไรเติบโตเด่น ราคาย่อตัว น่าสะสม แนะนำ JMT, JMART, HANA, KCE, WICE

ทั้งนี้ ราคาหุ้น Growth Stock ตอบรับเชิงลบอย่างรุนแรงจากการดำเนินนโยบายที่ตึงตัวของเฟด เชื่อว่า ณ ปัจจุบัน หลายตัวตอบรับปัจจัยลบมากเกินไป ขณะที่หากกลับมาพิจารณาด้านปัจจัยพื้นฐานจะพบว่า แนวโน้มกำไรของหุ้น Growth ยังสามารถเติบโตได้อย่างโดดเด่น จึงคาดหวังในช่วง 2 สัปดาห์แรกของเดือน