การลงทุนอย่างยั่งยืนเป็นที่กล่าวถึงและได้รับความสนใจมากขึ้น เห็นได้จากเม็ดเงินการลงทุนที่กำลังเติบโต รวมทั้งความมุ่งมั่นจากทางภาครรัฐและเอกชนทั่วโลกที่หันมาตระหนักถึงความสำคัญของความยั่งยืนในการลงทุน ไปจนถึงการออกเกณฑ์โดยหน่วยงานกำกับดูแลที่เข้ามามีส่วนส่งเสริมให้ Sustainable Investing ยังคงมีศักยภาพการเติบโตได้

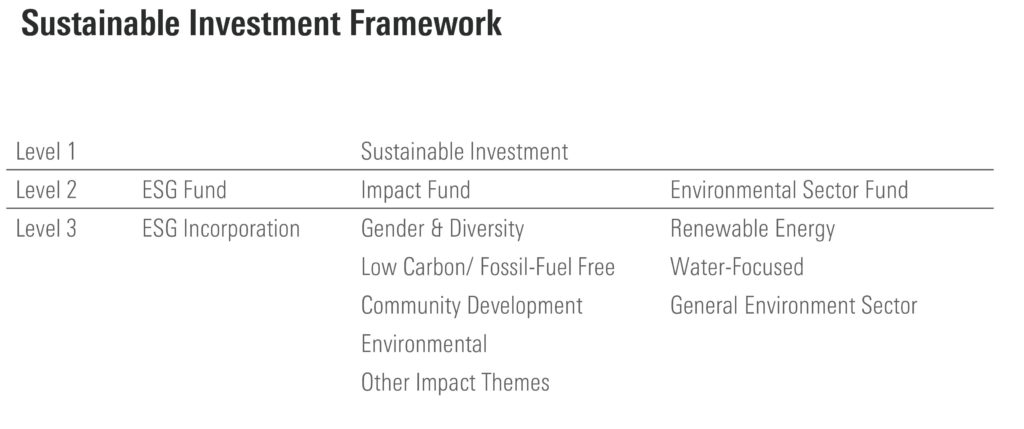

มอร์นิ่งสตาร์กำหนดให้ “การลงทุนอย่างยั่งยืน” เป็นการลงทุนที่เน้นในเรื่องของความยั่งยืน การสร้างผลกระทบ และ ESG ซึ่งต้องมีการระบุอยู่ในหนังสือชี้ชวนกองทุนหรือเอกสารอื่นใดที่ได้รับการกำกับดูแล ทั้งนี้การลงทุนอย่างยั่งยืนสามารถแบ่งออกเป็น 3 กลุ่มหลัก ได้แก่ “ESG Fund” ซึ่งเป็นกลุ่มที่กองทุนใช้ปัจจัยด้าน ESG ในการคัดเลือกตราสารลงทุน “Impact Fund” จะเป็นการลงทุนเพื่อสร้างผลตอบแทนต่อประเด็นต่าง ๆ เช่น เพื่อลดการปล่อยก๊าซคาร์บอน เพื่อความหลากหลายและเท่าเทียมทางเพศ เป็นต้น และสุดท้ายคือ “Environmental Sector Fund” ที่เป็นการลงทุนในอุตสาหกรรมที่เกี่ยวกับสิ่งแวดล้อม เช่น พลังงานหมุนเวียน

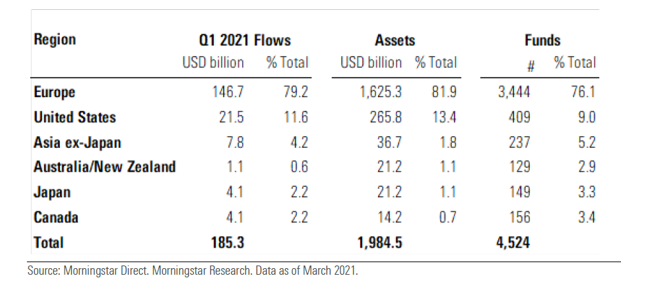

ในช่วงไตรมาสแรกของปีนี้มูลค่าการลงทุนอย่างยั่งยืนทั่วโลกสูงขึ้นเข้าใกล้ระดับ 2 ล้านล้านดอลลาร์ โดยมูลค่าการลงทุนส่วนใหญ่ยังอยู่ที่ยุโรปราว 1.6 ล้านล้านดอลลาร์หรือเกือบ 82% ของทั่วโลก ขณะที่สหรัฐอเมริกาเป็นตลาดใหญ่อันดับ 2 ด้วยมูลค่ารวม 2.7 แสนล้านดอลลาร์หรือ 13% ของทั่วโลก ด้านญี่ปุ่นถือเป็นผู้นำด้านการลงทุนอย่างยั่งยืนฝั่งเอเชียจากมูลค่าการลงทุนรวม 2.1 หมื่นล้านดอลลาร์ คิดเป็น 1% ของทั่วโลก

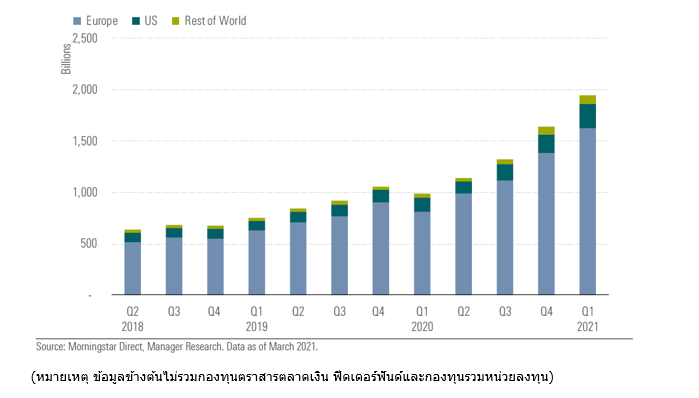

หากมองในภาพระยะยาวจะพบว่ากองทุนยั่งยืนมีมูลค่าทรัพย์สินไต่ระดับขึ้นมาเรื่อย ๆ โดยเคยอยู่ที่ระดับ 6 แสนล้านดอลลาร์เมื่อปี 2018 มาอยู่ที่เกือบ 2 ล้านล้านดอลลาร์ ซึ่งเป็นการเติบโตที่รวดเร็วมากในระยะ 3 ปี ซึ่งมาจากการเติบโตในยุโรปเป็นหลัก สะท้อนว่าภูมิภาคอื่นทั่วโลก็ยังมีศักยภาพการเติบโตได้อีกมาก

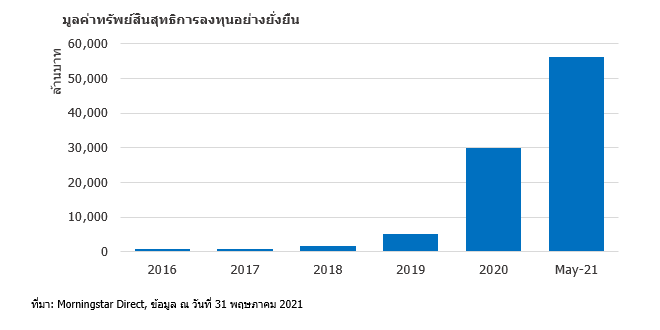

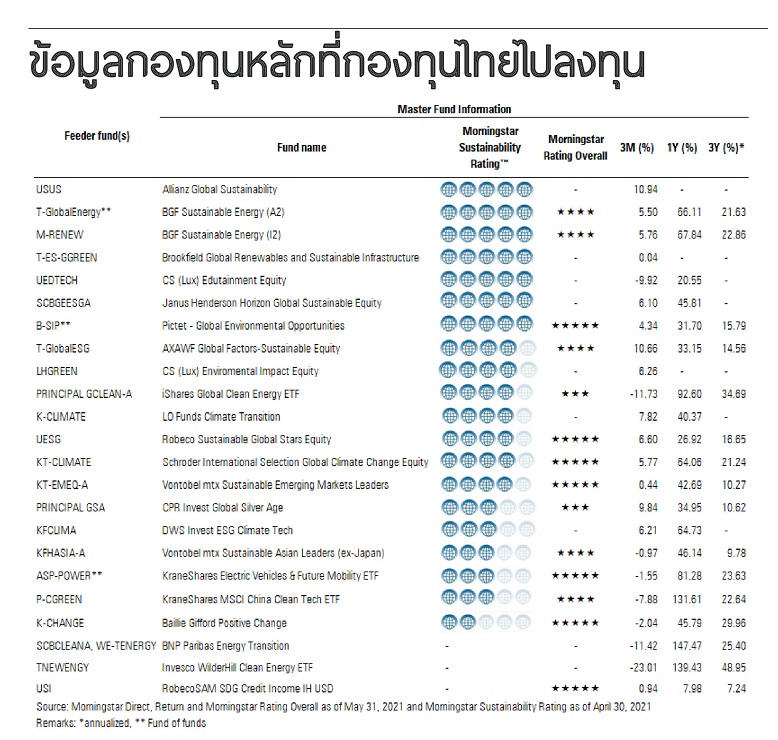

การลงทุนอย่างยั่งยืนถือว่ายังเป็นเรื่องใหม่สำหรับผู้ลงทุนส่วนใหญ่ในประเทศไทย ปัจจุบันมีทั้งการลงทุนในประเทศและต่างประเทศ โดย ณ วันที่ 31 พฤษภาคม 2021 มูลค่ากองทุนยั่งยืนในประเทศไทยรวมอยู่ที่ 5.6 หมื่นล้านบาท หรือโตเกือบเท่าตัวจากสิ้นปี 2020 โดยมูลค่าทรัพย์สินเกือบทั้งหมดเป็นการลงทุนในต่างประเทศ คิดเป็นมูลค่ารวม 5.5 หมื่นล้านบาทหรือราว 97% ของมูลค่าการลงทุนอย่างยั่งยืนในประเทศไทย ในขณะที่การลงทุนในประเทศมีมูลค่ารวมเพียง 1.5 พันล้านบาท โดยในปัจจุบันแต่ละกองทุนอาจมีแนวทางการคัดเลือกหุ้นที่ลงทุนตามหลักการที่ต่างกันไปในแต่ละบลจ. ซึ่งอาจพัฒนาเป็นการภายในหรืออ้างอิงจากงานวิจัยภายนอก

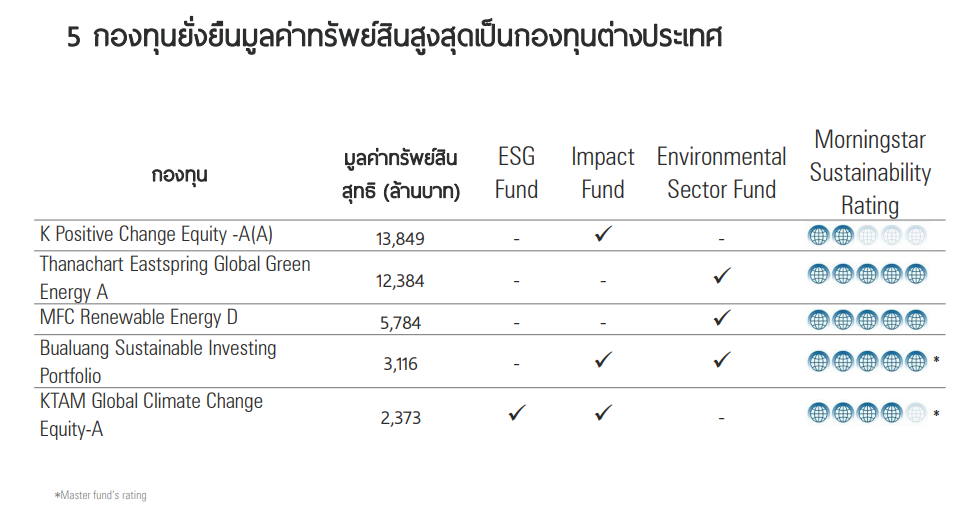

กองทุน K Positive Change เป็นกองทุนยั่งยืนที่มีขนาดใหญ่ที่สุดด้วยมูลค่าทรัพย์สินรวม 1.4 หมื่นล้านบาท มีการลงทุนไปยังกองทุน Baillie Gifford Positive Change ที่มีนโยบายการลงทุนเพื่อสร้างความเปลี่ยนแปลงเชิงบวกต่อสังคม การศึกษา สภาพแวดล้อม สุขภาพ และจากนโยบายนี้กองทุนจึงมีการลงทุนในหุ้นกลุ่มเทคโนโลยีและกลุ่มเฮลท์แคร์ผ่านบริษัทเช่น Tesla, TSMC หรือ Moderna ซึ่งถูกมองว่าเป็นบริษัทที่สร้างความเปลี่ยนแปลงเชิงบวกในอุตสาหกรรมที่เกี่ยวข้อง จึงทำให้กองทุนนี้อยู่ในประเภท Impact Fund

นอกจากนี้ยังมีกองทุนจากบลจ.อื่นที่เป็นการลงทุนอย่างยั่งยืนใน 5 อันดับแรกตามมูลค่าทรัพย์สินสูงสุด โดยสามารถแบ่งตามประเภทการลงทุนดังตารางด้านล่างนี้

จะเห็นได้ว่ากองทุนอาจมีนโยบายที่เน้นไปทางอุตสาหกรรมที่จะส่งผลกระทบสิ่งแวดล้อมโดยตรงเช่น ลงทุนเกี่ยวกับพลังงานหมุนเวียน หรืออาจมีวัตถุประสงค์เพื่อสร้างผลกระทบเชิงบวกในด้านสังคม สิ่งแวดล้อม หรืออาจใช้ปัจจัยเกี่ยวกับ ESG ในการพิจารณาเลือกการลงทุนก็ได้ ซึ่งหมายถึง 1 กองทุนจะไม่ได้จำกัดว่าอยู่ในประเภทใดประเภทหนึ่งเท่านั้น โดยการเปิดเผยข้อมูลเหล่านี้ในนโยบายการลงทุนถือว่ามีส่วนให้ผู้ลงทุนเข้าใจมากขึ้นว่ากองทุนมีการลงทุนที่ยั่งยืนโดยมีหลักการอย่างไร

ผลตอบแทนกองทุนยั่งยืน

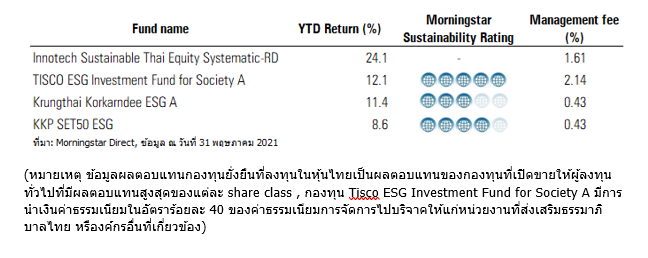

ในด้านของผลตอบแทนกองทุนยั่งยืน ถือได้ว่ามีผลตอบแทนที่สามารถแข่งขันกับกองทุนทั่วไปได้ โดยข้อมูล ณ วันที่ 31 พฤษภาคม 2021 กองทุนที่ได้ผลตอบแทนสูงสุดรอบ 5 เดือนแรกมีทั้งการลงทุนในประเทศและต่างประเทศ โดยกองทุน Innotech Sustainable Thai Equity Systematic (ชนิดผู้ลงทุนทั่วไป) มีผลตอบแทนสูงสุด 24.1% เทียบกับ SET TR ที่ 11.9%

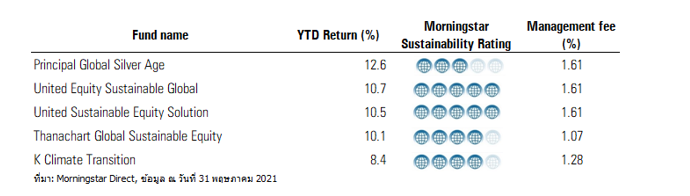

ด้านกองทุนต่างประเทศ (FIF) กองทุน Principal Global Silver Age มีผลตอบแทนสูงสุดรอบ 5 เดือนที่ 12.6% โดยมีนโยบายลงทุนไปกับแนวโน้มประชากรสูงวัยของโลก ขณะเดียวกันกองทุนอื่นก็มีผลตอบแทนระดับ 10% ซึ่งสูงกว่าผลตอบแทนเฉลี่ยกองทุนหุ้นทั่วโลกที่ 6.6%

การลงทุนอย่างยั่งยืนที่เป็น FIF นั้น ส่วนใหญ่เป็นกองทุนที่เพิ่งเริ่มดำเนินการ จึงอาจทำให้ยังมีผลตอบแทนย้อนหลังที่ค่อนข้างสั้น แต่ด้วยลักษณะของ FIF จะเป็นรูปแบบ feeder fund หรือ fund of funds ทำให้สามารถใช้ผลตอบแทนของกองทุนที่กองทุนไทยไปลงทุนประกอบการพิจารณาได้ โดยบางกองทุนอาจมีผลตอบแทนติดลบในช่วงไม่กี่เดือนที่ผ่านมา ซึ่งอาจมีส่วนมาจากการกระจุกตัวในอุตสาหกรรมใด ๆ หรือมูลค่าหุ้นที่ย่อตัวลงจากที่ก่อนหน้านี้ปรับตัวขึ้นมาค่อนข้างสูงแล้ว

Morningstar Sustainability Rating™

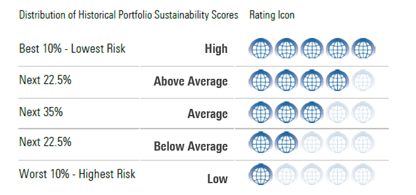

มอร์นิ่งสตาร์ได้เริ่มจัดอันดับ Morningstar Sustainability Rating™ มาตั้งแต่ปี 2016 เพื่อเป็นตัวช่วยในการคัดกรองความเสี่ยงในแง่ ESG ของแต่ละกองทุน โดยใช้ข้อมูลการวิเคราะห์โดย Sustainalytics ที่เป็นบริษัทลูกของมอร์นิ่งสตาร์ มีความเชี่ยวชาญด้านการวิจัยเกี่ยวกับความยั่งยืน โดยมอร์นิ่งสตาร์จะนำผลคะแนนแต่ละบริษัททั่วโลกที่ประเมินโดย Sustainalytics มาปรับใช้กับพอร์ตโฟลิโอจริงของแต่ละกองทุนและนำไปเทียบกับกองทุนลักษณะเดียวกัน โดยแสดงผลด้วยสัญลักษณ์รูปลูกโลกจำนวน 1 ถึง 5-globe โดย 5-globe คือดีที่สุด

Sustainalytics ให้ความสำคัญในเรื่องความเสี่ยงที่มีนัยสำคัญต่อบริษัท/ธุรกิจนั้น ๆ ในการประเมิน เช่น หากบริษัท ABC ทำธุรกิจพลังงาน ก็จะมีความเสี่ยงด้าน ESG ที่มีนัยสำคัญเช่น การปล่อยมลพิษต่อสิ่งแวดล้อม สวัสดิภาพหรือมาตรฐานความปลอดภัยพนักงานในการปฎิบัติงาน เป็นต้น ซึ่งจะมีความแตกต่างกับธุรกิจประเภทอื่นเช่น บริษัท XYZ ทำธุรกิจการเงินหรือธนาคาร ที่จะไม่ได้มีความเสี่ยงด้านสิ่งแวดล้อมเป็นประเด็นสำคัญ แต่จะมีความเสี่ยงด้านจรรยาบรรณทางธุรกิจหรือข้อมูลลูกค้ามากกว่า

1. คำนวณ Morningstar Portfolio Sustainability Score ซึ่งเป็นการนำข้อมูลรายบริษัท (ESG Risk Rating) จาก Sustainalytics เพื่อหาคะแนนของพอร์ตโฟลิโอแต่ละพอร์ต

2. คำนวณ Morningstar Historical Portfolio Sustainability Score ซึ่งเป็นการนำคะแนนแต่ละพอร์ตในข้อ 1 มาหาเป็นคะแนนย้อนหลังรอบ 12 เดือนล่าสุด โดยพอร์ตใหม่ล่าสุดจะมีน้ำหนักการคำนวณสูงสุด

3. เปรียบเทียบกองทุนเพื่อออกมาเป็น Morningstar Sustainability Rating™ รายกองทุน โดยเป็นการนำคะแนนในข้อ 2 ของแต่ละกองทุนมาเทียบกับกองทุนอื่นที่ลงทุนลักษณะเดียวกัน

อย่างไรก็ตามกองทุนที่ได้รับการจัดเรตติ้งไม่ได้เป็นการการันตีโดยมอร์นิ่งสตาร์ว่าเป็นการลงทุนอย่างยั่งยืน หมายความว่าอาจเป็นกองทุนที่ไม่ได้ระบุในหนังสือชี้ชวนว่ามีแนวทางการลงทุนเพื่อความยั่งยืน แต่ได้รับการจัดเรตติ้ง ซึ่งมีสาเหตุจากหนึ่งในเกณฑ์ของมอร์นิ่งสตาร์ที่ระบุว่า หากกองทุนมีการลงทุนอย่างน้อย 67% ของมูลค่าทรัพย์สินในบริษัทที่ได้รับการประเมินโดย Sustainalytics จะได้รับการจัดเรตติ้งโดยอัตโนมัติ

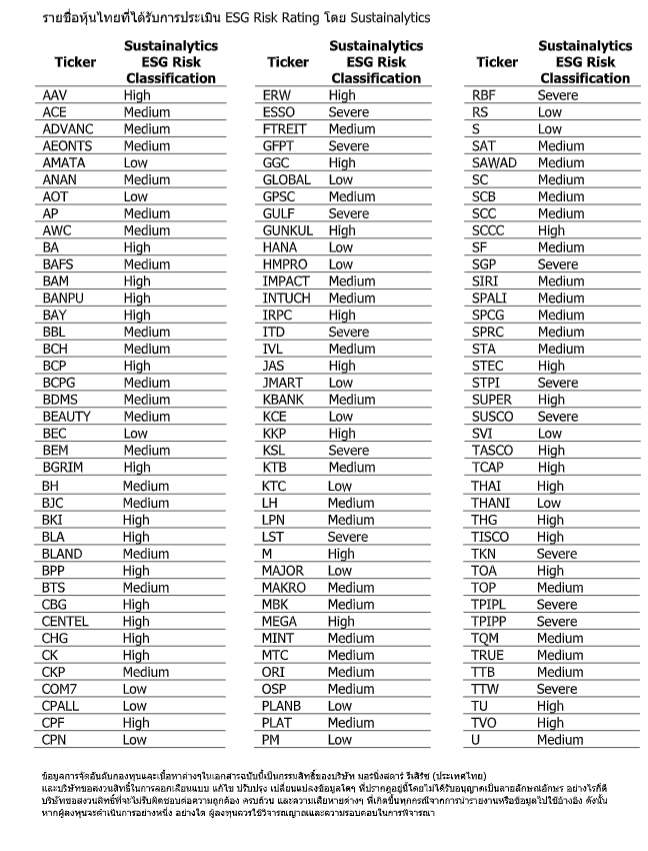

ยกตัวอย่างเช่นกองทุนที่ลงทุนในหุ้นขนาดใหญ่ที่ได้รับการจัดเรตติ้ง เนื่องจากบริษัทส่วนใหญ่ในดัชนี SET100 มีคะแนนที่ประเมินโดย Sustainalytics ในทางกลับกันกองทุนที่ระบุว่ามีนโยบายการลงทุนอย่างยั่งยืนก็อาจไม่ได้รับการจัดเรตติ้ง เนื่องจากมีสัดส่วนลงทุนในตราสารที่ทาง Sustainalytics ประเมินในสัดส่วนต่ำกว่า 67%

Low Carbon Designation™

การปล่อยมลพิษ ก๊าซคาร์บอน ซึ่งนำไปสู่สภาพแวดล้อมที่แย่ลง สภาพอากาศธรรมชาติที่แปลี่ยนแปลงและแปรปรวน ทำให้ปัจจุบันทั่วโลกให้ความสนใจอัตราการปล่อยก๊าซคาร์บอนมากขึ้น ภาครัฐและเอกชนต่างจึงเริ่มแสดงความมุ่งมั่นที่จะลดการปล่อยก๊าซคาร์บอน ที่จะนำไปสู่การเป็น low-carbon economy ในอีกไม่กี่สิบปีข้างหน้า

แน่นอนว่าจะต้องนำมาซึ่งความเปลี่ยนแปลงในหลายภาคส่วน ทั้งด้านกฎหมาย การจัดเก็บภาษี ค่านิยมการบริโภค รูปแบบผลิตภัณฑ์ที่จะเปลี่ยนแปลงไป ตัวอย่างที่ชัดเจนที่สุดคือ อุตสาหกรรมยานยนต์ที่กำลังเร่งสนับสนุนนวัตกรรมรถยนต์ไฟฟ้า ภาคธุรกิจอื่นก็ต้องมีการปรับตัวเพื่อให้สามารถดำเนินธุรกิจต่อไปได้ท่ามกลางความเปลี่ยนแปลงเช่นกัน

ด้วยเหตุนี้มอร์นิ่งสตาร์จึงเล็งเห็นว่าการที่คนทั่วไปจะเรียนรู้หรือรับทราบว่าแต่ละบริษัทมีความเสี่ยงจากปัจจัยนี้อย่างไรอาจไม่ใช่เรื่องง่ายนัก เพราะการปล่อยก๊าซคาร์บอนนั้นอาจเกิดขึ้นได้ทั้งทางตรงและทางอ้อม ทาง Sustainalytics จึงได้ทำการวิเคราะห์ถึงความเสี่ยงดังกล่าว เพื่อเป็นตัวช่วยในการกรองบริษัทที่มีความเสี่ยงเหล่านี้ผ่านการประเมิน Carbon Risk Score

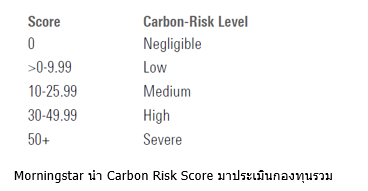

Carbon Risk Score คืออะไร

Sustainalytics ได้พัฒนา carbon risk score สำหรับรายบริษัทเพื่อเป็นการบอกว่า การเปลี่ยนไปสู่ low-carbon economy จะส่งผลต่อมูลค่าทางเศรษฐกิจของบริษัทหรือไม่อย่างไร โดยวัดกันที่ความเสี่ยงที่มีและการจัดการความเสี่ยงเหล่านั้น ในกรณีที่บริษัทต้องเผชิญความเสี่ยง (Exposure) ไม่ว่าจะมากหรือน้อย หากมีการบริหารจัดการได้ดี ทำให้ส่วนที่ไม่ได้จัดการ (Unmanaged Risk) เหลือน้อย ก็จะทำให้ carbon-risk อยู่ในระดับต่ำได้ (Carbon-risk ต่ำ = ดี)

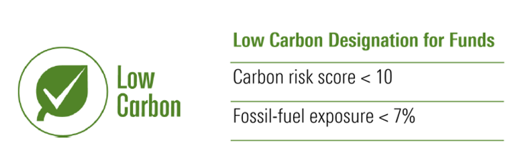

จากที่กล่าวไปก่อนหน้านี้ว่า Carbon Risk Score ระดับต่ำนั้น หมายความว่าบริษัทมีความเสี่ยงต่ำจากการเปลี่ยนแปลงสู่ low-carbon economy หากกองทุนลงทุนในธุรกิจเหล่านั้นก็จะสะท้อนไปที่ความเสี่ยงกองทุนรวมเช่นกัน โดยการที่กองทุนจะได้เครื่องหมาย Low Carbon Designation™ นั้น (สัญลักษณ์ใบไม้สีเขียว) กองทุนจะต้องมีคะแนน Carbon Risk Score ตามเกณฑ์ที่ต่ำกว่า 10 คะแนน นอกจากนี้ยังต้องมีการลงทุนเกี่ยวกับเชื้อเพลิงฟอสซิลที่ต่ำกว่า 7% ของมูลค่าทรัพย์สิน

(หมายเหตุ: บริษัทที่มีความเกี่ยวข้องกับเชื้อเพลิงฟอสซิลคือ บริษัทที่มีรายได้อย่างน้อย 5% จากกิจกรรมต่อไปนี้: 1) การทำเหมืองถ่านหิน, 2) การผลิตไฟฟ้าจากถ่านหิน, 3) การผลิตน้ำมันและก๊าซ และ 4) การผลิตไฟฟ้าจากน้ำมันและก๊าซ รวมทั้งบริษัทที่มีรายได้อย่างน้อย 50% จากผลิตภัณฑ์หรือบริการเกี่ยวกับน้ำมันและก๊าซ)