HoonSmart.com>> SCB EIC ชี้ความเสี่ยงตลาดหุ้นกู้สูงขึ้น โดยเฉพาะกลุ่มเรทติ้ง BBB ตามแนวโน้มเศรษฐกิจหดตัว กระทบบริษัทเอกชนต่ออายุหุ้นกู้ยากขึ้น เผยไตรมาส 2-4 ปีนี้ครบไถ่ถอน 5.59 แสนล้านบาท กลุ่มเรทติ้ง BBB ลงไปกว่า 1.47 แสนล้านบาท เชื่อกองทุนเสริมสภาพคล่องช่วยลดความเสี่ยงลง พร้อมคาดการณ์กนง.ประชุม 25 มี.ค.ลดดอกเบี้ย 0.25% ดับบลิวเอชเอฯเตรียมออกหุ้นกู้ 4,000 ล้านบาท อนันดาฯขายรายใหญ่ 2 ชุด อายุ 2 ปี 6 เดือน ดอกเบี้ย 4.00% ต่อปี อายุ 3 ปี 6 เดือน ดอกเบี้ย 4.50%

ศูนย์วิจัยเศรษฐกิจและธุรกิจ ธนาคารไทยพาณิชย์ (SCB EIC) คาดว่า คณะกรรมการนโยบายการเงิน(กนง.) จะปรับลดอัตราดอกเบี้ยนโยบายลงอีก 0.25% ในการประชุมวันที่ 25 มี.ค.2563 หรืออย่างช้าภายในไตรมาส 2 ปีนี้ และอาจมีมาตรการด้านอื่น ๆ ออกมาเพิ่มเติมในระยะข้างหน้า

สาเหตุเนื่องจาก 1) เศรษฐกิจไทยมีแนวโน้มหดตัวลงมากกว่าที่คาดไว้เดิม และ 2) แม้มีการออกมาตรการส่งเสริมสภาพคล่องและเสถียรภาพในตลาดพันธบัตรแล้ว กนง. อาจต้องลดดอกเบี้ยนโยบายเพื่อเพิ่มสภาพคล่อง สนับสนุนการปรับโครงสร้างหนี้ และสร้างความเชื่อมั่นให้กับผู้ร่วมตลาดมากขึ้น โดยเฉพาะในช่วงที่ตลาดการเงินโลกมีความผันผวนสูง

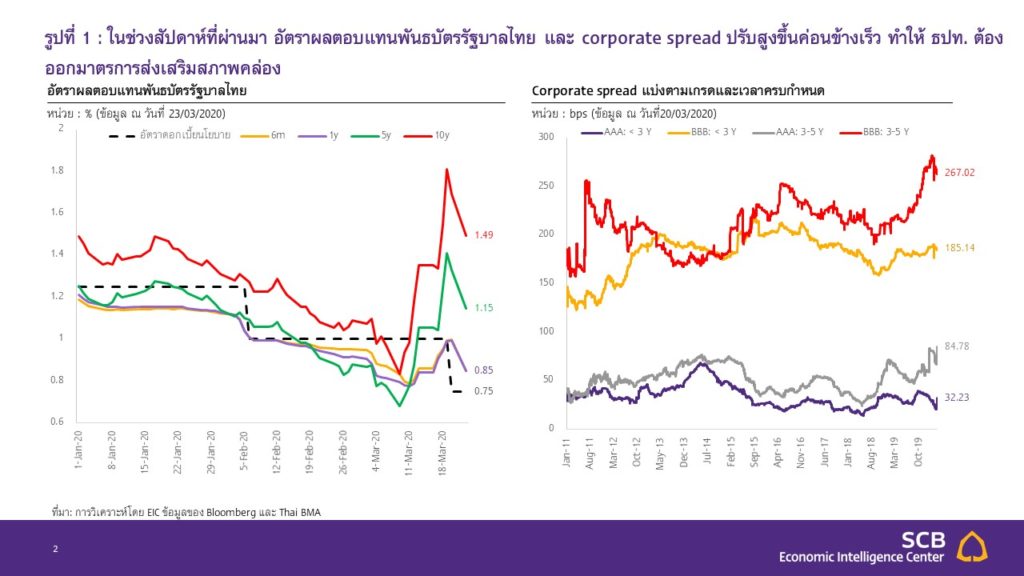

นอกจากนี้แม้มีการออกมาตรการส่งเสริมสภาพคล่องและเสถียรภาพในตลาดพันธบัตรแล้ว กนง.อาจต้องลดดอกเบี้ยนโยบายเพื่อเพิ่มสภาพคล่อง สนับสนุนการปรับโครงสร้างหนี้ และสร้างความเชื่อมั่นให้กับผู้ร่วมตลาดมากขึ้น โดยเฉพาะในช่วงที่ตลาดการเงินโลกมีความผันผวนสูง แม้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยในวันที่ 23 มี.ค. จะปรับลดลงมาบ้าง อย่างไรก็ดี EIC มองว่า กนง. ยังอาจต้องลดอัตราดอกเบี้ยนโยบายลงเพิ่มเติมเพื่อกดดันให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับลดลงอีกต่อเนื่อง และให้อัตราดอกเบี้ยที่เสนอโดยธนาคารพาณิชย์ลดลงเพื่อสนับสนุนการปรับโครงสร้างหนี้ให้แก่ทั้งภาคธุรกิจและครัวเรือนไทยต่อไป

EIC ระบุว่า ปัจจุบันความเสี่ยงในตลาดหุ้นกู้ไทยปรับสูงขึ้นบ้างสะท้อนจาก corporate spread ที่เพิ่มขึ้น การจัดตั้งกองทุนเสริมสภาพคล่องตลาดตราสารหนี้ภาคเอกชนจึงอาจช่วยลดความยากลำบากแก่บริษัทที่จะต้องต่อหุ้นกู้ได้บ้าง โดย EIC พบว่า corporate spread ในช่วงที่ผ่านมาปรับสูงขึ้น โดยเฉพาะหุ้นกู้กลุ่ม BBB ที่ปรับสูงขึ้นอย่างรวดเร็ว สะท้อนความเสี่ยงที่มีมากขึ้นตามแนวโน้มการหดตัวของเศรษฐกิจไทย

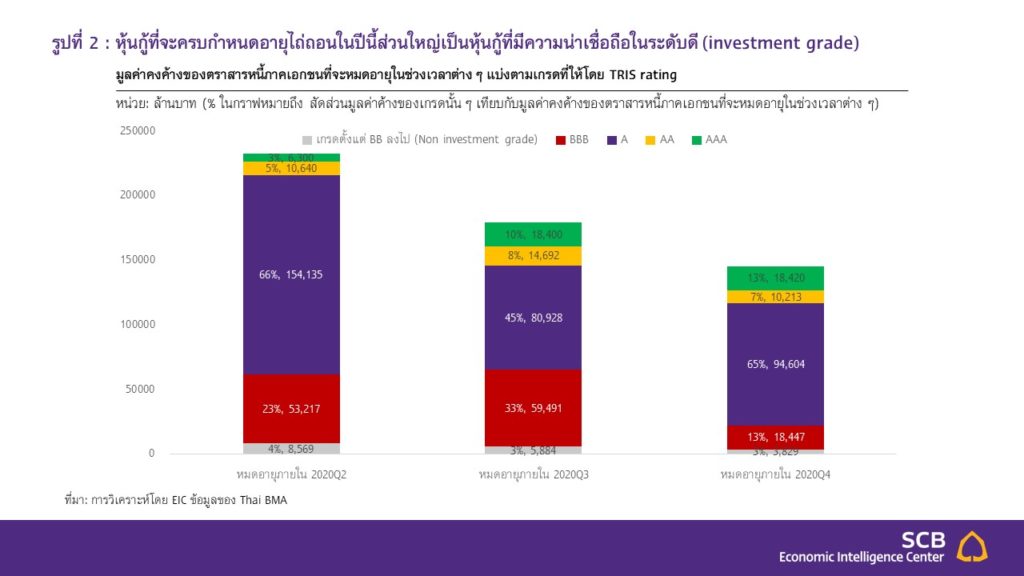

EIC ได้ใช้ข้อมูลจากสมาคมตราสาหนี้ไทยเพื่อศึกษาความเสี่ยงในการต่ออายุหุ้นกู้ (roll-over risk) พบว่า ในไตรมาส 2-4 ปีนี้จะมีตราสารหนี้ภาคเอกชนที่ครบกำหนดอายุไถ่ถอนทั้งสิ้น 5.59 แสนล้านบาท โดยเป็นหุ้นกู้ที่มีอันดับความน่าเชื่อถือตั้งแต่ BBB ลงไปคิดเป็น 1.47 แสนล้านบาท ทั้งนี้ EIC มองว่าการจัดตั้งกองทุนเสริมสภาพคล่องตลาดตราสารหนี้ภาคเอกชนน่าจะช่วยลดความเสี่ยงด้านนี้ลงได้บ้าง โดยเฉพาะในภาวะที่นักลงทุนขาดความเชื่อมั่นและมีความต้องการเข้าซื้อหุ้นกู้ (โดยเฉพาะกลุ่มที่มีความน่าเชื่อถือต่ำ) ลดลง ทั้งนี้ยังคงต้องจับตามองหากมีความผันผวนในตลาดตราสารหนี้ภาคเอกชนเพิ่มขึ้น

นอกจากนโยบายด้านอัตราดอกเบี้ยแล้ว กนง. น่าจะใช้นโยบายอื่นประกอบเพื่อส่งเสริมความเชื่อมั่นและกระตุ้นเศรษฐกิจในระยะต่อไป ตัวอย่างเช่น การใช้ Forward guidance ในการสื่อสารถึงมุมมองการดำเนินนโยบายการเงินในระยะต่อไปที่ชัดเจน ซึ่งอาจรวมไปถึงจุดต่ำสุดของอัตราดอกเบี้ยนโยบายที่ กนง. ประเมิน หรือเงื่อนไขที่จะทำให้ กนง. ปรับอัตราดอกเบี้ยนโยบาย (ทั้งขาขึ้นและขาลง)

นอกจากนโยบายด้านอัตราดอกเบี้ยแล้ว กนง. น่าจะใช้นโยบายอื่นประกอบเพื่อส่งเสริมความเชื่อมั่นและกระตุ้นเศรษฐกิจในระยะต่อไป ตัวอย่างเช่น การใช้ Forward guidance ในการสื่อสารถึงมุมมองการดำเนินนโยบายการเงินในระยะต่อไปที่ชัดเจน ซึ่งอาจรวมไปถึงจุดต่ำสุดของอัตราดอกเบี้ยนโยบายที่ กนง. ประเมิน หรือเงื่อนไขที่จะทำให้ กนง. ปรับอัตราดอกเบี้ยนโยบาย (ทั้งขาขึ้นและขาลง)

นอกจากนี้ อีกมาตรการหนึ่งที่ กนง. สามารถนำมาใช้ได้คือ การปล่อยสินเชื่อดอกเบี้ยต่ำ (targeted soft loan) ผ่านธนาคารพาณิชย์เพื่อให้นำไปปล่อยให้แก่ภาคธุรกิจหรือครัวเรือนที่เผชิญปัญหาด้านสภาพคล่องในช่วงที่เกิดวิกฤต COVID-19 นี้ ซึ่ง EIC มองว่าการปล่อยสินเชื่อดอกเบี้ยต่ำนี้จะเป็นการส่งเสริมประสิทธิภาพของการลดอัตราดอกเบี้ยนโยบายได้ โดยเฉพาะในภาวะที่อัตราดอกเบี้ยอยู่ในระดับต่ำมาก เนื่องจากมาตรการนี้จะเป็นการส่งเสริม (เพิ่ม incentive) ให้ธนาคารพาณิชย์สามารถปล่อยสินเชื่อมากขึ้น (เพราะต้นทุนด้านดอกเบี้ยของโครงการจะอยู่ในระดับต่ำกว่าดอกเบี้ยเงินฝากในตลาดเงิน) ซึ่งจะทำให้สินเชื่อในระบบไม่หยุดชะงักลงในภาวะที่ความเสี่ยงต่อเศรษฐกิจอยู่ในระดับสูง สำหรับมาตรการด้านอื่น ๆ นั้น EIC เชื่อว่าการผ่อนคลายนโยบายการคลังเพิ่มเติมน่าจะเข้ามามีบทบาทมากขึ้นเพื่อชดเชยรายได้ที่หายไปและกระตุ้นอุปสงค์ในประเทศ

แม้สภาพคล่องดอลลาร์ในตลาด swap ไทยจะปรับตึงตัวขึ้น แต่ EIC มองว่าจะไม่เป็นปัญหาสำคัญของตลาดเงินไทย เนื่องจากยังมีสภาพคล่องดอลลาร์ที่เพียงพอ สะท้อนจากเงินทุนสำรองและดุลบัญชีเดินสะพัดที่มีขนาดใหญ่ อีกประเด็นที่ต้องจับตามองต่อไปคือสภาพคล่องเงินดอลลาร์สหรัฐในตลาด swap ซึ่งพบว่าเริ่มปรับตึงตัวขึ้นในช่วงสัปดาห์ที่ผ่าน ธปท. ได้เข้าทำธุรกรรมเสริมสภาพคล่องดอลลาร์สหรัฐ หลังพบว่า basis swap ของเงินบาทต่อดอลาร์สหรัฐปรับลดลงมา

อย่างไรก็ดี EIC มองว่าภาวะขาดแคลนสภาพคล่องเงินดอลลาร์ในตลาดเงินไทยจะยังไม่รุนแรงเมื่อเทียบกับในอดีตและเมื่อเทียบกับในตลาดเงินของประเทศอื่นในภูมิภาค เนื่องจากไทยยังมีการเกินดุลบัญชีเดินสะพัดในระดับสูง มีทุนสำรองระหว่างประเทศที่ใหญ่ และมีหนี้ต่างประเทศในสกุลเงินดอลลาร์สหรัฐที่ไม่สูงมาก ทำให้สภาพคล่องเงินดอลลาร์สหรัฐจะยังไม่ตึงตัวนัก สำหรับในระยะต่อไป ธปท. น่าจะยังคงอัดฉีดสภาพคล่องเงินดอลลาร์สหรัฐเข้าสู่ตลาด swap หากยังคงมีสัญญาณที่ตึงตัวและ basis swap ยังลดต่ำลง

ทางด้านบริษัททริสเรทติ้งคงอันดับเครดิตองค์กรและหุ้นกู้ไม่ด้อยสิทธิ ไม่มีหลักประกันชุดปัจจุบันของ บริษัท ดับบลิวเอชเอ คอร์ปอเรชั่น (WHA) ที่ระดับ “A-” ด้วยแนวโน้มอันดับเครดิต “ลบ” พร้อมจัดอันดับเครดิตหุ้นกู้ฯชุดใหม่ในวงเงินไม่เกิน 4,000 ล้านบาท ที่ระดับ “A-” ด้วยเช่นกัน โดยบริษัทจะนำเงินไปไถ่ถอนหุ้นกู้ที่จะครบกำหนดชำระและ/หรือใช้เป็นเงินทุนในการดำเนินงาน

แนวโน้มอันดับเครดิต “ลบ” สะท้อนถึงภาระหนี้ที่คาดว่าจะยังอยู่ในระดับที่สูงในช่วง 2-3 ปีข้างหน้า ณ สิ้นปี 2562 อัตราส่วนหนี้สินทางการเงินต่อเงินทุนอยู่ที่ระดับ 52.6% และอัตราส่วนหนี้สินทางการเงินต่อกำไรก่อนดอกเบี้ยจ่าย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่ายต่อดอกเบี้ยจ่ายที่ปรับปรุงแล้วอยู่ที่ระดับ 7.9 เท่าในช่วงเวลาเดียวกัน ทริสฯคาดว่าภาระหนี้จะยังคงอยู่ในระดับสูงเนื่องจากบริษัทมีการลงทุนขนาดใหญ่หลายโครงการในอนาคต

ส่วนอันดับเครดิตยังคงสะท้อนถึงสถานะในการแข่งขันที่แข็งแกร่งของบริษัทและผลงานในธุรกิจต่างๆ และยังฐานรายได้ประจำจำนวนมาก ตลอดจนความยืดหยุ่นทางการเงินจากการขายสินทรัพย์เข้าทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT หรือทรัสต์ฯ) อีกด้วย อย่างไรก็ตาม อันดับเครดิตของบริษัทก็ถูกลดทอนลงจากความผันผวนของธุรกิจนิคมอุตสาหกรรม

บริษัท อนันดา ดีเวลลอปเม้นท์ (ANAN) เตรียมออกและเสนอขายหุ้นกู้ ครั้งที่ 1/2563 มูลค่ารวมไม่เกิน 4,000 ล้านบาท แบ่งเป็น 2 ชุด ชุดที่ 1 วงเงินไม่เกิน 3,000 ล้านบาท เสนอขายไม่เกิน 2,000 ล้านบาท หุ้นกู้สำรองเพื่อเสนอขายเพิ่มเติมไม่เกิน 1,000 ล้านบาท อายุ 2 ปี 6 เดือน ครบกำหนดไถ่ถอนปี 2565 มีอัตราดอกเบี้ยคงที่ 4.00% ต่อปี

ชุดที่ 2 วงเงินไม่เกิน 2,000 ล้านบาท เสนอขายไม่เกิน 1,000 ล้านบาท สำรองอีกไม่เกิน 1,000 ล้านบาท อายุ 3 ปี 6 เดือน ครบกำหนดไถ่ถอนปี 2566 มีอัตราดอกเบี้ยคงที่ 4.50% ต่อปี เสนอขายหุ้นกู้ให้แก่ผู้ลงทุนสถาบัน และ/หรือ ผู้ลงทุนรายใหญ่ วันที่ 30 มี.ค. -1 เม.ย.2563 ผ่านธนาคารกสิกรไทย ธนาคารกรุงไทย ธนาคารซีไอเอ็มบี (ไทย) บล.เอเซีย พลัส และ บล.โกลเบล็ก อันดับความน่าเชื่อถือของหุ้นกู้ที่ระดับ “BBB” เพื่อนำเงินชำระคืนหุ้นกู้ที่จะครบกำหนดในเดือน เม.ย.และ พ.ค.2563