โดย…ณัฏฐะ มหัทธนา

โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์

บลจ.กรุงไทย

นักลงทุนไม่ได้กลัวเฟดลด QE (Tapering) แต่กังวลเกี่ยวกับ “เหตุการณ์ที่เกิดขึ้นก่อน” ต่างหากคือ Taper Tantrum

Taper Tantrum “ความเกรี้ยวกราด” ในตลาดพันธบัตรลุกลามไปป่วนอัตราแลกเปลี่ยนและสินทรัพย์ต่างๆทั่วโลกเมื่อ 8 ปีที่แล้ว อันมีจุดเริ่มต้นจากวันที่ 22 พฤษภาคม 2013 ด้วยคำพูดประโยคเดียวของ Ben Bernanke ประธานเฟดขณะนั้น ในการตอบคำถามช่วง Q&A หลังแถลงต่อคณะกรรมาธิการร่วมด้านเศรษฐกิจของสภาคองเกรส

“If we see continued improvement and we have confidence that that’s going to be sustained, then we could in the next few meetings, we could take a step down in our pace of purchases.”

“ถ้าเฟดเห็นการฟื้นตัวต่อเนื่องและมั่นใจว่าจะยั่งยืน ก็อาจเริ่มลดอัตราซื้อสินทรัพย์ในการประชุม 2-3 ครั้งหน้า”

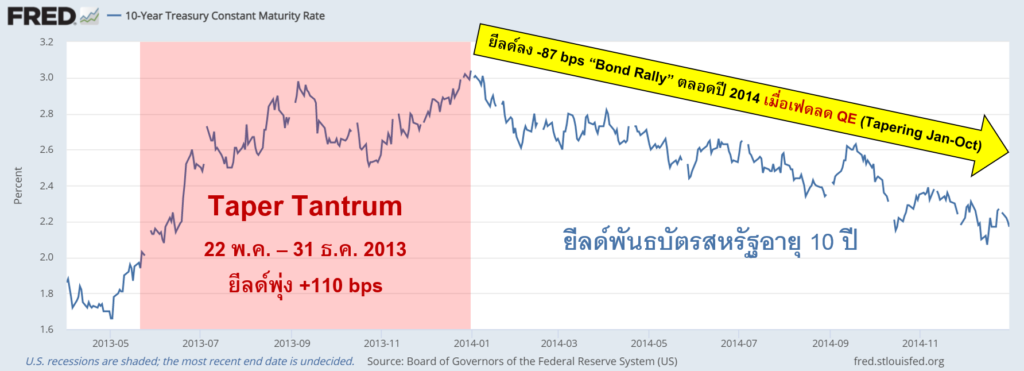

ตลาดช็อคกับคำตอบของ Bernanke เพราะ “เข้มงวด” กว่าร่างแถลงการณ์ แถมเป็นครั้งแรกที่ระบุเวลาเริ่มลด QE ยีลด์พันธบัตรสหรัฐ 10 ปีพุ่งทะลุ 2% แล้วทะยานต่อไปอีก +110 bps จนจบสิ้นปี 2013 ที่ 3.04% ซึ่งเป็นจุดพีคของรอบ แต่จากนั้นยีลด์ก็กลับเป็นขาลงส่งผลให้ ตลาดบอนด์เข้าสู่ภาวะ “กระทิง” ในปี 2014 เมื่อเฟดลงมือทำ QE Tapering จริงๆ โดยทยอยลดอัตราเข้าซื้อสินทรัพย์จนหมดภายในระยะเวลา 10 เดือน (ม.ค.-ต.ค. 2014)

กลับมายุคปัจจุบัน US Treasury 10Y yield +81 bps ใน 3 เดือนแรก จากสิ้นปี 0.93% ขึ้นไปถึง 1.74% วันที่ 31 มี.ค. ซึ่งเป็นระดับปิดสูงสุด YTD ความปั่นป่วนในตลาดบอนด์ลามไปทุบสินทรัพย์ “จ่าฝูงระยะยาว” ทั้งหุ้นเทคและหุ้นจีนอย่างหนักหน่วงช่วงเดือน ก.พ.-มี.ค. นั่นแหละ “Taper Tantrum 2021” เกิดขึ้นและจบลงแล้ว ในมุมมองของเรา!!!

Tantrum ยุค Next Normal เกิดได้โดยไม่ต้องอาศัยลมปากของ Jerome Powell ประธานเฟดคนปัจจุบัน เพราะนักลงทุนในตลาดมี “ประสบการณ์” พอเห็นเศรษฐกิจสหรัฐฟื้นต่อเนื่อง/เงินเฟ้อเร่งขึ้น “เข้าเงื่อนไข Tapering” จึงไม่รอช้า แห่เทขายพันธบัตรและสินทรัพย์ที่เกี่ยวข้องบน “ความคาดหวัง” ว่าเฟดอาจจะส่งสัญญาณลด QE เมื่อใดก็ได้ในปีนี้ …คล้ายกับแค่เห็น “เงา” ไม่ต้องรอให้ตัวจริงปรากฏกายก็ลงมือ take action กันเลือดสาด… ตลาดปรับฐานรุนแรงไปเรียบร้อยแล้ว (ก.พ.-มี.ค.) พักทำแผลเสร็จจนเริ่มฟื้นกำลังขึ้นมาใหม่ทั้ง หุ้นจีน และ หุ้นเทค ในขณะนี้

ยีลด์พันธบัตร 10 ปีแกว่งออกข้างใกล้ 1.6% ใน Q2 แต่มีอะไรที่น่าสนใจกว่านั้น… แม้ดัชนีราคาผู้บริโภคสหรัฐทั้ง CPI, PCE พุ่งปรี๊ดทว่า “ความคาดหวังเงินเฟ้อ” กลับหักหัวคล้ายจะกลับกลายเป็น “ขาลง” ตั้งแต่กลางเดือนที่แล้ว จนเราอดรนทนไม่ได้ถึงขั้นเขียนระบายความมั่นใจในบทความ “เลิกกลัวเงินเฟ้อ” (23 พ.ค.) …หลังจากนั้นมันก็ยังลงต่อ

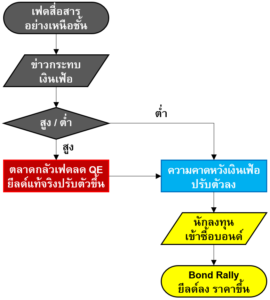

วิธีสื่อสาร “ชั้นเซียน” ของเฟด สยบความกังวลเงินเฟ้อในตลาด (เหนือชั้นขนาดไหน? “เลิกกลัวเงินเฟ้อ” อธิบายไว้ละเอียด) แถมวางเงื่อนไขการตัดสินใจให้แก่นักลงทุน ตามมุมมองของเรา ถ่ายทอดชัดๆเขียนเป็น flowchart บ่งชี้ ไม่ว่าข้อมูลใหม่จะกระทบเงินเฟ้อไปในทางสูงหรือต่ำก็ “น่าซื้อตราสารหนี้”

สินทรัพย์น่าลงทุน 3 กลุ่มใหญ่ เมื่อ #ไม่กลัวเงินเฟ้อ #ไม่กลัวเฟด เราตั้งชื่อแผนนี้ว่า “QE Taper-วิ่ง”

1. Growth Stocks “หุ้นเติบโตสูง” เน้น 2 กองทุน KT-WTAI รับโอกาสโตก้าวกระโดดจาก A.I. และลุยหุ้นจีน All China ด้วยสไตล์ยืดหยุ่นของ KT-CHINA ที่พร้อมปรับพอร์ตว่องไวให้เหมาะกับสภาพตลาด

2. Emerging Markets “ตลาดเกิดใหม่” ครอบคลุม หุ้น ตราสารหนี้ ค่าเงิน กองทุนเข้าทาง: KT-EMEQ, KT-ASIAG และ KT-CHINABOND

3. Bonds “ตราสารหนี้” ได้ประโยชน์แทบทั้งกระดาน อย่างไรก็ตาม ตลาดที่เราเชื่อว่า “คุ้มค่าสุด” เนื่องจากยีลด์สูงและเสถียรภาพดี แถมมี upside จาก fund flows ไหลเข้าตลอดจนแนวโน้มเงินหยวนแข็งค่าในระยะยาวคือ “ตราสารหนี้จีน” KT-CHINABOND

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน

บทความอื่นๆ

KTAM Focus : เลิกกลัวเงินเฟ้อ

KTAM Focus : CHINABOND