HoonSmart.com>หุ้นแบงก์บวกเกิน 2% ไม่กลัวดอกเบี้ยขาลง เพราะถูก-ปันผลสูง ธนาคารพาณิชย์ขนาดใหญ่และธนาคารรัฐทยอยประกาศลดลง เพื่อช่วยเหลือลูกค้า ศูนย์วิจัยกสิกรวิเคราะห์กระทบกำไรปีนี้ เฉพาะไตรมาส 1 แบงก์ต้องแบกส่วนต่างดอกเบี้ย ประมาณ 0.03-0.07% ต่อปี สินเชื่อโตเพียง 2-2.2% หนี้เสียมีโอกาสเพิ่มขึ้นกดดันตั้งสำรองสูงต่อเนื่อง ธปท.เปิดทางพร้อมใช้นโยบายการเงินเพิ่ม หากสถานการณ์รุนแรงมากกว่าที่ประเมิน

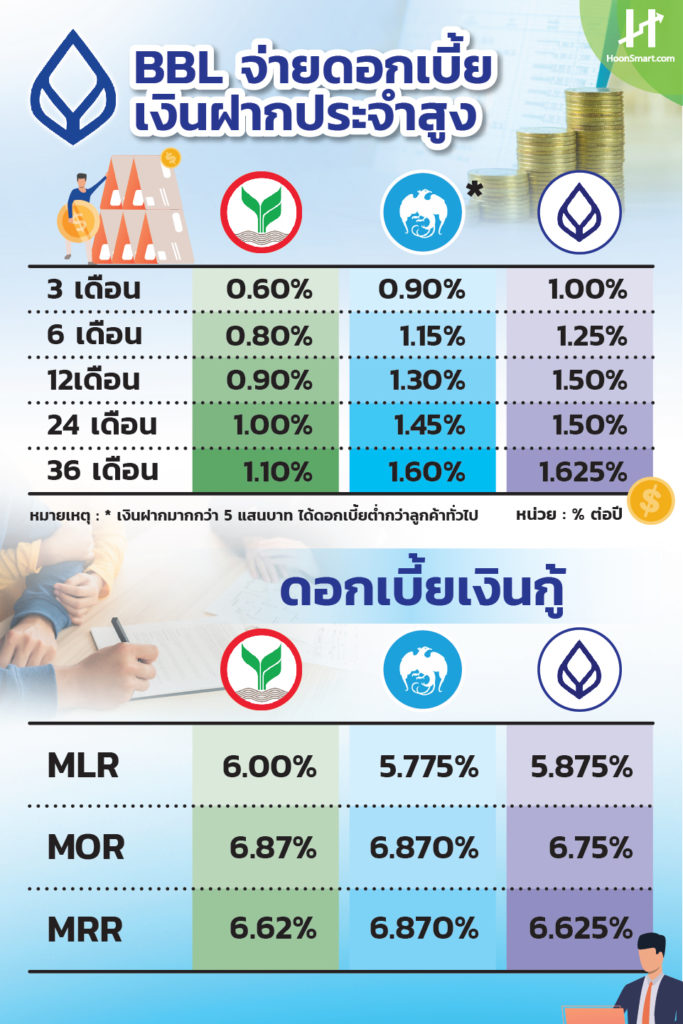

วันที่ 6 ก.พ. 2563 หุ้นแบงก์ใหญ่ปรับตัวขึ้นมากกว่าตลาด BBL, KBANK และ SCB ราคาเพิ่มขึ้นเกิน 2% แม้ว่ามีการปรับลดดอกเบี้ยลงก็ตาม เนื่องจากราคาหุ้นปรับตัวลงมามากแล้ว และธนาคารมีการให้อัตราผลตอบแทนปันผลสูง โดยธนาคารกรุงเทพ (BBL) ลดดอกเบี้ย MRR 0.25% ส่วน MLR และ MOR ลดลง 0.125% แต่ไม่มีการเปลี่ยนแปลงดอกเบี้ยเงินฝาก ธนาคารไทยพาณิชย์ (SCB) ลด MLR 0.25% และดอกเบี้ยออมทรัพย์นิติบุคคลลง 0.15% – 0.25% เงินฝากประจำลง 0.05%-0.25% ธนาคารกรุงไทย (KTB) ลด MLR ลง 0.25% เหลือ 5.775% แต่ไม่เปลี่ยนเแปลงอัตราดอกเบี้ยเงินฝากประจำ และออกเงินฝาก กรุงไทยเบิร์ธเดย์ ระยะเวลาฝาก 7 เดือน ดอกเบี้ย 1.40% ต่อปี โดยมีผลตั้งแต่วันที่ 7 ก.พ. 2563 เป็นต้นไป ก่อนหน้านี้ธนาคารกสิกรไทยลดดอกเบี้ย MRR อัตรา 0.25% เป็น 6.62% ส่วนดอกเบี้ยเงินฝากปรับลดเฉพาะออมทรัพย์นิติบุคคลลง 0.10% – 0.12% และเงินฝากประจำลง 0.05%-0.25%

ขณะที่ธนาคารรัฐ นายชาติชาย พยุหนาวีชัย ผู้อำนวยการธนาคารออมสิน เปิดเผยว่า ธนาคารฯ ประกาศลดอัตราดอกเบี้ย MRR และ MOR ลง 0.25% เหลือ 6.495% ต่อปี และลดดอกเบี้ยเงินฝาก 0.25% เฉพาะกลุ่มเงินฝากประจำ และเงินฝากเผื่อเรียกพิเศษ เท่านั้น

ทั้งนี้ ธนาคารกรุงเทพให้อัตราดอกเบี้ยเงินฝากประจำ สำหรับลูกค้าบุคคลทั่วไป สูงกว่าธนาคารใหญ่หลายแห่ง และดอกเบยี้ยเงินกู้บางประเภทก็ต่ำกว่าด้วย

บริษัท ศูนย์วิจัยกสิกรไทยวิเคราะห์ว่า ธนาคารพาณิชย์ปรับลดอกเบี้ยเงินกู้ MRR และ MLR ส่งผลกระทบทางตรงต่อรายได้ดอกเบี้ย แม้จะมีการปรับลดอัตราดอกเบี้ยเงินฝากออมทรัพย์ (ลดลง 0.10-0.25%) และประจำ (ลดลง 0.05-0.25%) สำหรับนิติบุคคลและลูกค้าสถาบันต่างๆ ด้วย แต่ยังไม่สามารถรับรู้ต้นทุนที่ลดลงจากการปรับลดอัตราดอกเบี้ยเงินฝากประจำได้ทันที ขณะเดียวกันอัตราดอกเบี้ยเงินฝากออมทรัพย์สำหรับนิติบุคคลและสถาบันต่างๆ มีสัดส่วนประมาณ 20% ของเงินฝากทั้งหม จึงช่วยลดทอนผลจากการปรับลดดอกเบี้ยเงินกู้มากกว่า (ลดลง 0.25%) และกระทบพอร์ตสินเชื่อในสัดส่วนที่มากกว่า ได้เพียงระดับหนึ่งเท่านั้น โดยคาดว่าการปรับลดดอกเบี้ยในครั้งนี้จะส่งผลกระทบต่อส่วนต่างอัตราดอกเบี้ยของระบบธนาคารพาณิชย์ในไตรมาส 1/2563 ประมาณ 0.03-0.07% ต่อปี หรือคิดเป็นผลกระทบต่อกำไรสุทธิปี 2563 ประมาณ 2-5%

ส่วนสินเชื่อใหม่โมเมนตัมในเดือนม.ค.ยังคงอ่อนแอต่อเนื่อง โดยเฉพาะเอสเอ็มอีที่มีสัดส่วนถึงราว 40% ของสินเชื่อทั้งหมด คาดว่า ณ สิ้นไตรมาส 1จะขยายตัวมาอยู่ในกรอบประมาณ 2.0%-2.2% ทรงตัวถึงชะลอลงจากสิ้นปี 2562 ขณะที่สินเชื่อรายย่อย อาทิ สินเชื่อเพื่อที่อยู่อาศัยที่เน้นกลุ่มลูกค้าที่ยังมีอำนาจซื้อ สินเชื่อที่ให้กับลูกค้ารายใหญ่นั้น แม้จะได้รับอานิสงส์จากบางกลุ่ม เช่น การลงทุนใน 5G หรือขยาย/ควบรวมกิจการ แต่ก็มีโอกาสที่จะเผชิญการชำระคืนหนี้ จำกัดการเติบโตของยอดสินเชื่อของลูกค้ากลุ่มนี้ได้

“งานหลักของแบงก์ คงอยู่ที่การช่วยเหลือลูกค้า เพื่อประคองให้ก้าวข้ามสถานการณ์ที่ยากลำบาก จึงไม่สามารถคาดหวังการปล่อยสินเชื่อใหม่ และคงกลับมามีผลลบบางส่วนต่อรายได้ดอกเบี้ยรับในไตรมาส 1 เช่นกัน”

ส่วนการแพร่ระบาดของไวรัสโคโรนาต่อการท่องเที่ยวและธุรกิจที่เกี่ยวข้อง คาดว่าเอ็นพีแอลมีโอกาสขยับขึ้นเข้าหาระดับ 3.05-3.10% ในไตรมาส 1 จาก 2.98% ณ สิ้นปี 2562 ทำให้แบงก์หลายแห่งอาจยังเลือกคงระดับการตั้งสำรองหนี้ด้อยคุณภาพในระดับสูงต่อเนื่อง

อย่างไรก็ตาม สถานะของระบบธนาคารพาณิชย์ที่แข็งแกร่ง ไม่ว่าจะเป็นอัตราส่วนค่าเผื่อสำหรับหนี้ด้อยคุณภาพ (NPL Coverage Ratio) ที่สูงกว่า 1.4 เท่าของหนี้ด้อยคุณภาพทั้งหมด อัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยงที่สูงถึง 19.2% ณ สิ้นปี 2562 รวมถึงสภาพคล่องที่ยังอยู่ในระดับสูง ทำให้มั่นใจว่าระบบการเงินไทยยังคงแข็งแกร่งและมีความสามารถที่จะรองรับความเสี่ยงต่างๆ ได้อย่างมีประสิทธิภาพ

นายวิรไท สันติประภพ ผู้ว่าธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยว่า คณะกรรมการนโยบายการเงิน (กนง.) มีมติเป็นเอกฉันท์ให้ปรับลดอัตราดอกเบี้ยนโยบายลง 0.25% เนื่องจากเห็นว่าขณะนี้มีสถานการณ์ที่เป็นความเสี่ยงต่อระบบเศรษฐกิจไทย แม้ยอมรับว่าการปรับลดอัตราดอกเบี้ยในครั้งนี้อาจไม่ได้ส่งผลมากนัก แต่หากสถานการณ์มีความรุนแรงมากกว่าที่ประมาณการไว้ ธปท.ก็พร้อมจะดำเนินโยบายการเงิน ทั้งดอกเบี้ยนโยบาย และมาตรการอื่นๆเพิ่มเติม

ทั้งนี้ ธปท.เร่งประสานงานกับกระทรวงการคลัง สมาคมธนาคารไทย และสถาบันการเงิน เพื่อเร่งช่วยเหลือดูแลผู้ประกอบการที่ได้รับผลกระทบ โดยให้สมาคมธนาคารไทยจัดตั้งทีมดูแลพิเศษในเรื่องการปรับโครงสร้างหนี้ให้เกิดความชัดเจน และดูแลลูกจ้างในกลุ่มที่เกี่ยวข้องกับการท่องเที่ยว เช่น การผ่อนปรนเรื่องการผ่อนชำระขั้นต่ำบัตรเครดิต หรือปรับเป็นสินเชื่อระยะยาว และคิดอัตราดอกเบี้ยลดลง เป็นต้น เนื่องจากธปท.ต้องการที่จะลดหนี้ที่ด้อยคุณภาพ