โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ.กรุงไทย

เดินได้…แต่ไร้ชีวิต นอกจากไล่กัดกินคนในซีรีส์หลากเรื่องหลายโลเคชั่นทั้ง เมืองร้าง รถไฟ ไปจนถึงแดนกิมจิยุคโบราณ สร้างความบันเทิงปนสยองครองใจผู้ชมทั่วโลกตลอดทศวรรษที่ผ่านมาแล้ว Zombie (ซอมบี้) ในโลกธุรกิจและการลงทุนยังหมายถึง บริษัทที่มีหนี้สินเยอะจนหารายได้มาหักค่าใช้จ่ายต่างๆแล้วเหลือเงินไม่พอใช้หนี้ บริษัทซอมบี้ ดำเนินกิจการต่อไปได้เรื่อยๆ “ไม่เจ๊ง” ก็จริง แต่ต้องอาศัยแบงก์หรือเจ้าหนี้ช่วย “รีไฟแนนซ์หนี้เก่าด้วยหนี้ใหม่” ยืดอายุต่อลมหายใจไปวันๆ

นับจากจุดกำเนิดการ “กลายร่าง” ในญี่ปุ่นหลังฟองสบู่แตกช่วงทศวรรษ 1990 เพราะแบงก์พาณิชย์แดนอาทิตย์อุทัยพยายามยื้อชีพบรรดาบริษัทที่ “ใหญ่เกินกว่าจะล้ม” (too big to fail คือถ้าปล่อยเจ๊งไปตามธรรมชาติก็อาจลากแบงก์ที่ปล่อยกู้ให้ล้มหายตายตกไปตามกัน ขณะคนว่างงานจำนวนมหาศาลอาจก่อปัญหาเศรษฐกิจ สังคม ฯลฯ) “เชื้อผีดิบ” ได้แพร่กระจายไปยังสหรัฐฯท่ามกลางวิกฤตการเงินโลกปี 2008 ผ่านโครงการ “อุ้ม” ระดับตำนานอย่าง TARP (Troubled Asset Relief Program) โดยรัฐบาลพญาอินทรีนำเงินภาษีไปซื้อ “สินทรัพย์มีพิษ” (toxic assets) และซื้อหุ้นเพิ่มทุนเพื่อค้ำยันสถาบันการเงินยักษ์ใหญ่ให้รอดพ้นจากการล่มสลาย จนถึงคราวของ “จีน” ซึ่งเผชิญภาวะ “กำลังผลิตเกินความต้องการ” (overcapacity) หลังเศรษฐกิจชะลอตัวรุนแรง (hard landing) และฟองสบู่หุ้นจีนแตกช่วงกลางทศวรรษที่แล้ว โดยในการประชุมสภาประชาชน (National People’s Congress) ปี 2016 รัฐบาลจีนได้หยิบยกปัญหา Zombie Enterprises ขึ้นมาเป็นประเด็นสำคัญในการหารือ ซึ่งนำไปสู่การวางแผนปิดกิจการและปฏิรูปรัฐวิสาหกิจขนานใหญ่

ธนาคารเพื่อการชำระหนี้ระหว่างประเทศ (Bank of International Settlements: BIS) ซึ่งทำหน้าที่นายแบงก์ของบรรดาธนาคารกลาง ตลอดจนเป็นศูนย์กลางการทำวิจัยทางเศรษฐกิจและการเงิน แสดงความกังวลเกี่ยวกับ zombie companies มาหลายปีแล้ว โดยให้นิยามว่า ซอมบี้ คือบริษัทอายุไม่ต่ำกว่า 10 ปี ซึ่งมีอัตราส่วนความสามารถในการจ่ายดอกเบี้ย หรือ Interest Coverage Ratio < 1 (กระแสเงินสดไม่พอจ่ายหนี้) ติดต่อกันอย่างน้อย 3 ปี ภายใต้นิยามดังกล่าวพบว่า 12% ของบริษัทอเมริกันปัจจุบันเข้าข่ายกลายร่างเป็น “ผีดิบ” เรียบร้อย เพิ่มขึ้นมากจากสัดส่วนแค่ 2% เมื่อ 3 ทศวรรษที่แล้ว…สถานการณ์ดังกล่าวในบ้านเรายังไม่ค่อยน่ากลัว เพราะรายงานล่าสุดโดยสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ พบว่าไทยมี zombie firms อยู่แค่ประมาณ 5% ของสินทรัพย์ในภาคธุรกิจทั้งหมด

Productivity (ผลิตภาพ คือ ปริมาณผลผลิตต่อ 1 หน่วยทรัพยากรที่ใส่เข้าไป) ของซอมบี้มักด้อยกว่าค่าเฉลี่ย การดำรงอยู่ของบริษัทเหล่านี้จึงสิ้นเปลืองทรัพยากรที่ควรจะนำไปใช้กับกิจการที่มีศักยภาพสูงกว่า นอกจากนี้ “การเลี้ยงผีดิบ” ต้องพึ่งพา 2 ปัจจัยสำคัญคือ “ดอกเบี้ยต้องต่ำ” เพื่อลดภาระการจ่ายดอกเบี้ย และ “เศรษฐกิจต้องไม่ถดถอย” เพราะภาวะถดถอยส่งผลให้รายได้ลดลง ขณะนักลงทุนหลีกเลี่ยงตราสารที่เสี่ยงผิดนัดชำระ ทำให้รีไฟแนนซ์ยากและมีต้นทุนสูงขึ้น ดังนั้น เศรษฐกิจที่เลี้ยงซอมบี้ไว้เยอะๆจึงต้องกดดอกเบี้ยให้ต่ำลงเรื่อยๆ แล้วถ้าเห็นว่าเสี่ยงถดถอยก็จะต้องยื้อไว้ทุกวิถีทาง โดยอัดสารพัดมาตรการกระตุ้นทั้ง ลดภาษี เพิ่มการใช้จ่ายภาครัฐ หรือแม้กระทั่งพิมพ์เงินแจก แต่เนื่องจาก productivity ของระบบเศรษฐกิจถูกกองทัพผีดิบฉุดลากกระชากลงต่ำ การปั๊ม GDP ให้โตขึ้น 1 หน่วยจึงต้องก่อหนี้เพิ่มมากกว่าในอดีต

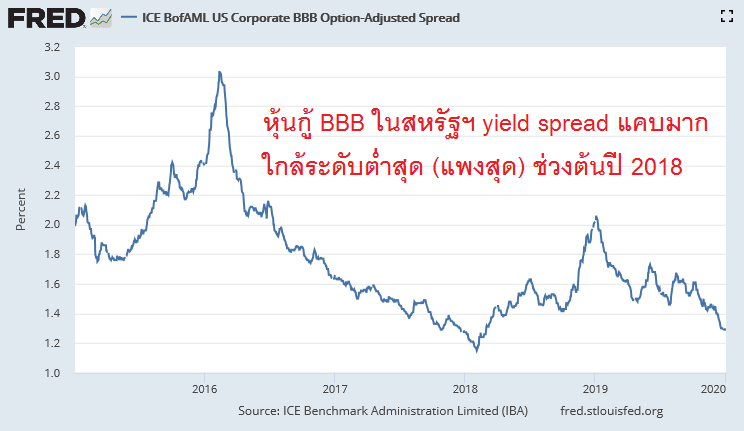

จุดเปราะบาง ดังที่กล่าวมาเชื้อเชิญให้บรรดา hedge funds ขาชอร์ต นักลงทุนขาใหญ่จอมไล่ล่า หาช่องทางสร้างกำไร ใครเคยดูหนังดังเรื่อง The Big Short คงเริ่มเอะใจราวกับได้กลิ่นซากศพลอยมาเตะจมูก เพราะหากจะขายชอร์ตหุ้นหรือบอนด์ของบริษัทเหล่านี้ตรงๆ หรือวางกลยุทธ์ใดๆเพื่อรับประโยชน์จากการตายหมู่ของเหล่าซอมบี้ ก็ควรหาวิธีป่วนตลาดตราสารหนี้บางประเภทซึ่งเป็น “ช่องทางรีไฟแนนซ์หลัก” ของพวกเขาเช่น Collateralized Loan Obligation (CLO), High Yield Bond หรือตลาดที่ถูกเพ่งเล็งอย่างมากในช่วงปีที่ผ่านมาคือ หุ้นกู้ที่มีเครดิตระดับ BBB ซึ่งเป็นขั้นต่ำสุดและมีสัดส่วนเพิ่มขึ้นจนทะลุ 50% ของตราสารระดับลงทุน (investment grade) ในสหรัฐฯ โดย BBB yield spread ปัจจุบันแคบลงมากจนใกล้ระดับต่ำสุด (แพงสุด) ในรอบหลายปี หากมีปัจจัยลบใดๆทำให้อารมณ์นักลงทุนแปรผันดัน spread กลับทิศกว้างขึ้นจนรีไฟแนนซ์ลำบาก หลายบริษัทก็อาจโดน “หั่นเครดิต” จนร่วงหล่นจากระดับลงทุนกลายเป็น “เทวดาตกสวรรค์” (fallen angels)กระตุ้นแรงเทขายจากสถาบันที่ไม่สามารถถือครอง junk bonds ร่วมกับนักลงทุน ETF ซึ่งเททีเดียวโดนทั่วกระดาน เข้ามากระหน่ำซ้ำเติมสถานการณ์จนอาจบานปลายกลายเป็นวิกฤตได้…อ่านถึงตรงนี้ก็อย่าเพิ่งตกอกตกใจไป

เฟด #พ่อทุกสถาบัน (การเงิน) 3 เดือนที่แล้วออกมาตรการเพื่อตัดไฟแต่ต้นลม (“QE แอบ” 13 ต.ค.) ขยายขนาดงบดุลสะกดความผันผวนไว้ พิมพ์เงินเดือนละหลายหมื่นล้านซื้อตั๋วเงินคลัง อีกทั้งอัดฉีดสภาพคล่องมโหฬารผ่านธุรกรรม repo เพื่อรักษาเสถียรภาพช่องทางหลักในการจัดหาเงินทุนระยะสั้นของรายใหญ่ (short-term wholesale funding) ซึ่งมาตรการดังกล่าวส่งผลข้างเคียงทำให้ดอลลาร์อ่อนค่า US treasury yield curve ชันขึ้น หนุนราคาสินทรัพย์ปรับตัวขึ้นแทบจะทั่วโลก ทั้งนี้ รายงานประชุม FOMC ฉบับล่าสุดชี้ว่า เฟดต้องการคงดอกเบี้ยต่ำ และเตรียมพิจารณามาตรการเสริมสภาพคล่องแบบที่คงทนถาวรกว่าปัจจุบัน เพื่อเสริมความมั่นใจให้แก่ตลาด …และอาจดับความหวังของบรรดาขาชอร์ตที่อยากสร้างวิกฤต

ปาร์ตี้ฟองสบู่ (ราคาสินทรัพย์) ไม่ว่ารอบใดก็มิอาจขยายใหญ่จนไร้ขีดจำกัด แม้ไม่มีใครมาเจาะแต่ถ้าเป่าฟองพองเกินไปมันก็แตกเองได้ เราเชื่อในขาขึ้นรอบใหญ่ระยะยาว ทว่าในระยะสั้นหลายตลาดพุ่งขึ้นร้อนแรงมาหลายเดือนจนอาจถึงเวลา “พักฐาน” ย่อลงบ้าง ดังนั้น สินทรัพย์ใดกองทุนไหนปรับตัวขึ้นมาจนน่าพอใจ ผู้ลงทุนก็อาจพิจารณาขายทำกำไรบางส่วน เช่น สับเปลี่ยนออกเฉพาะกำไร (แต่เก็บต้นทุนไว้) แล้วไปพักเงินในกองทุนตราสารหนี้ระยะสั้น อาทิ KTSTPLUS เพื่อเตรียมสภาพคล่องรอจังหวะ “เข้า” กองทุนอื่นๆที่เล็งไว้ ในระดับราคาที่อาจจะถูกลงได้

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน