HoonSmart.com>>ศูนย์วิจัยกสิกรไทยวาดภาพธุรกิจธนาคารพาณิชย์ในปี 2563 สินเชื่อรวมโต 3.5% ใกล้เคียงปีนี้ ลุ้นสินเชื่อธุรกิจขยายตัว 2% ทนแทนเงินกู้รายย่อยลงทุกตัว สวนทางเอ็นพีแอลเพิ่ม รายได้จากดอกเบี้ย-ค่าธรรมเนียมทรงตัว เจอโจทย์หิน การปรับเปลี่ยนกฎเกณฑ์แนวนโยบาย ไม่รวมมาตรฐาน TFRS9 ค่ายไทยพาณิชย์คาดได้โครงการเมกะโปรเจกต์โต 9% หนุน ส่วนส่งออกเดือนพ.ย.หดตัว -7.39%แรงเกินคาด ฟิทช์ฯคงเครดิต BBL การเงินแกร่ง เงินกองทุนขั้นที่ 1 ลดเหลือ 14.5%หลังซื้อแบงก์อินโดนีเซีย

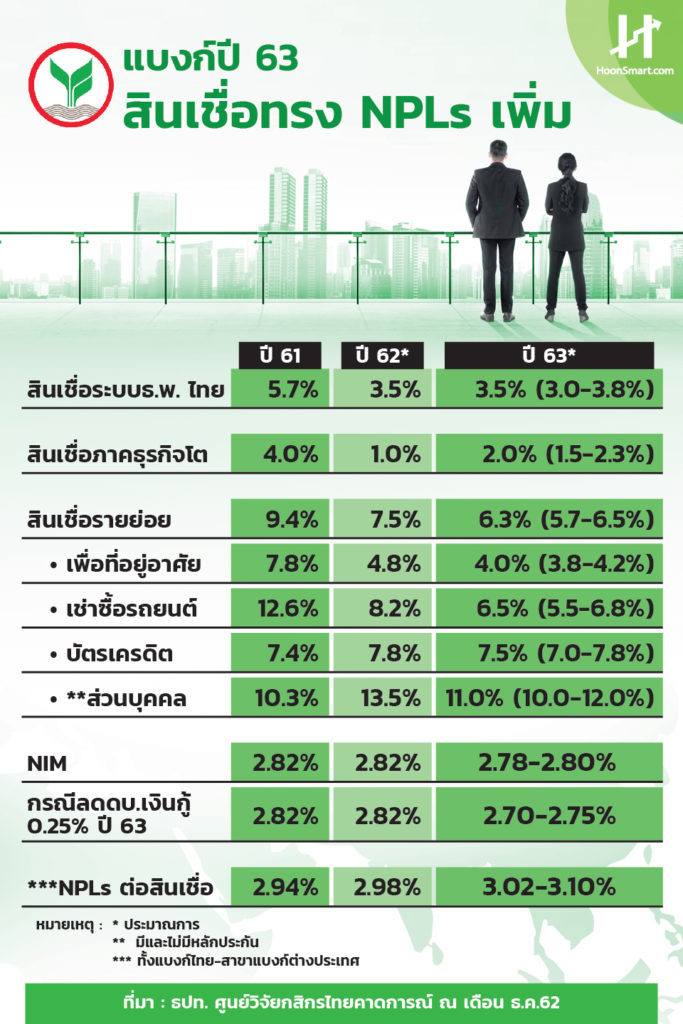

บริษัทศูนย์วิจัยกสิกรไทยคาดการณ์แนวโน้มธุรกิจธนาคารพาณิชย์ ปี 2563 จะเป็นอีกปีที่ธุรกิจยังคงต้องเผชิญกับโจทย์ท้าทายรอบด้าน จากเศรษฐกิจที่ยังขยายตัวในกรอบต่ำ ยังคงเป็นแรงกดดันต่อแนวโน้มการเติบโตของรายได้จากธุรกิจหลัก ทั้งการปล่อยสินเชื่อที่คาดว่าจะโตเพียง 3.5% ใกล้เคียงกับปีนี้ และรายได้ค่าธรรมเนียมอาจขยายตัวไม่เกิน 1.0-2.0% จากตัวเลขคาดการณ์ในปี 2562 ที่ 1.3%

สินเชื่อที่อาจจะเติบโตเพียง 3.5% สินเชื่อธุรกิจโตต่อเนื่อง 2.0% ตามแรงหนุนจากบรรยากาศการลงทุน อย่างไรก็ดีสัญญาณอ่อนแอของกำลังซื้อและตลาดส่งออก ตลอดจนแรงกดดันด้านต้นทุนและความผันผวนของค่าเงินบาทที่มีผลกระทบต่อธุรกิจเอสเอ็มอีมากกว่าธุรกิจขนาดใหญ่ อาจทำให้สินเชื่อเอสเอ็มอีโตเพียง 1.0% ดีขึ้นเมื่อเปรียบเทียบกับฐานที่ต่ำของปี 2562 ที่หดตัวลงเป็นครั้งแรกในรอบ 10 ปีที่ 1.8% ส่วนสินเชื่อรายย่อยอาจชะลอการเติบโตลงมาที่ 6.3% เนื่องจากพอร์ตหลักอย่างสินเชื่อบ้านและสินเชื่อเช่าซื้อรถยนต์เร่งตัวไปมากแล้วในปี 2562 ประกอบกับภาระหนี้ที่สูงจะเป็นข้อจำกัดในการก่อหนี้ก้อนใหม่ในผลิตภัณฑ์สินเชื่ออื่นๆ

“รายได้ดอกเบี้ยสุทธิ และNIM มีแนวโน้มชะลอตัว ทั้งจากสินเชื่อที่เติบโตในกรอบต่ำและผลตอบแทนจากการปล่อยสินเชื่อจะได้รับแรงกดดันเพิ่มเติม หากอัตราดอกเบี้ยเงินกู้ลดลงอีก คาดว่า NIM จะชะลอลงมาอยู่ในกรอบประมาณ 2.70-2.80% (จากคาดการณ์ 2.82% ในปีนี้) NIM อาจอยู่ใกล้เคียงกรอบด้านต่ำหากลดดอกเบี้ยเงินกู้เพียงขาเดียวหรือปรับลดดอกเบี้ยเงินกู้ร่วมกับการลดดอกเบี้ยเงินฝากเพียงบางผลิตภัณฑ์ เช่น เงินฝากประจำระยะยาว ทั้งนี้ ประเมินว่าหากมีการปรับลดอัตราดอกเบี้ย MLR ลง 0.25% เพียงอย่างเดียว

จะมีผลกระทบต่อ NIM ประมาณ 0.8-0.9%” บริษัทศูนย์วิจัยกสิกรไทยกล่าว

ส่วนหนี้ที่ไม่ก่อให้เกิดรายได้หรือ NPLs (ของระบบแบงก์และสาขาธนาคารต่างประเทศ) มีโอกาสยืนในระดับที่สูงกว่า 3.00% ตลอดทั้งปี และอาจปิดสิ้นปีที่กรอบประมาณ 3.02-3.10% ซึ่งปัญหาคุณภาพสินเชื่อต้องได้รับการดูแลในเชิงรุกต่อเนื่อง เพราะความสามารถในการชำระคืนหนี้ของทั้งลูกค้ารายย่อยและลูกค้ากลุ่มผู้ประกอบการยังน่าจะได้รับผลกระทบจากความไม่แน่นอน ในจังหวะการฟื้นตัวทางเศรษฐกิจตลอดจนปัจจัยกดดันเฉพาะของแต่ละธุรกิจ โดยคงต้องเฝ้าระวังประเด็นคุณภาพของสินเชื่อผู้ประกอบการธุรกิจเอสเอ็มอี สินเชื่อรายย่อยที่ไม่มีหลักประกัน สินเชื่อรถยนต์และสินเชื่อบ้าน

นอกจากนี้ ธนาคารพาณิชย์ยังต้องเตรียมรับมือกับโจทย์การปรับเปลี่ยนกรอบกฎเกณฑ์และแนวนโยบายของทางการ ซึ่งอาจทำให้เกิดการเปลี่ยนแปลงในสภาพแวดล้อม/เงื่อนไขในการดำเนินธุรกิจ นอกจากมาตรฐาน TFRS9 แล้ว คงต้องรอติดตามกรอบกติกา/แนวนโยบาย/เกณฑ์ในด้านอื่นๆ ที่น่าจะมีการทยอยเปิดเผยรายละเอียดออกมาเพิ่มเติมในระหว่างปี ซึ่งธนาคารพาณิชย์แต่ละแห่งมีเวลาเตรียมการและน่าจะมีความพร้อมสำหรับเรื่องมาตรฐาน TFRS 9 แล้ว แต่สิ่งที่สำคัญหลังจากนั้น ก็คือ ธนาคารพาณิชย์จะต้องติดตามและดำเนินการในเชิงรุกเพื่อดูแลคุณภาพของพอร์ตสินเชื่อ เพราะมีผลเชื่อมโยงกับแนวทางการกันสำรองในระดับที่เพียงพอและเหมาะสมของแต่ละธนาคาร

ภาพที่จะเห็นต่อเนื่องในปี 2563 คือการหาแนวทางการเพิ่มประสิทธิภาพในการบริหารจัดการด้านต้นทุนของธนาคารพาณิชย์ ทั้งการปรับปรุงรูปแบบการให้บริการของสาขาทบทวนจำนวนสาขา และบริหารจัดการให้จำนวนพนักงานต่อสาขามีความเหมาะสม รวมถึงการเพิ่มทักษะความชำนาญให้พนักงานให้มีศักยภาพที่หลากหลาย ตลอดจนการเร่งปรับกลยุทธ์เพื่อรับมือกับสภาวะการแข่งขันในตลาดให้บริการทางการเงินที่จะทวีความเข้มข้นมากขึ้นจากผู้เล่นอื่นๆ อาทิ ผู้ประกอบการ FinTech/TechFin และผู้ประกอบการ e-commerce โดยในปี 2563 น่าจะเห็นธนาคารพาณิชย์เร่งกระบวนการเปลี่ยนผ่านของการยกระดับการให้บริการทางการเงินด้วยการขยายฐานลูกค้าและเร่งสร้างรายได้ใหม่ๆ จากแพลตฟอร์มของธนาคารพาณิชย์ อาทิ การปล่อยสินเชื่อที่ให้ผลตอบแทนสูงผ่านช่องทางออนไลน์ ตลอดจนการเชื่อมต่อกับแพลตฟอร์มของพันธมิตรเพื่อเติมเต็มระบบนิเวศของบริการทางการเงินให้มีความสมบูรณ์มากขึ้น

ปัจจัยที่ต้องติดตามในระหว่างปี 2563 น่าจะอยู่ที่พัฒนาการทางเศรษฐกิจ ระดับความเข้มข้นของกติกาและแนวนโยบายของทางการที่จะเกิดขึ้นทั้งในเรื่องค่าธรรมเนียมและดอกเบี้ย ตลอดจนทิศทางของผลการประกอบการ ซึ่งภาพทั้งหมดนี้อาจมีผลต่อเนื่องมายังบทบาทของธนาคารพาณิชย์ในการทำหน้าที่ช่วยสนับสนุนภาคธุรกิจและเศรษฐกิจในภาพรวม

นายยรรยง ไทยเจริญ รองผู้จัดการใหญ่ ผู้บริหารสูงสุด Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ กล่าวว่า เศรษฐกิจปี 2563 จะเติบโต 2.7% ในลักษณะฟื้นตัวอย่างช้าๆ คาดว่าในช่วงครึ่งปีแรกน่าจะเห็นจุดต่ำสุดและกลับมาเป็นบวกได้ในครึ่งปีหลัง การพึ่งพาสินเชื่อของประชาชนอยู่ในระดับที่ลดลง เนื่องจากแบงก์คุมเข้มในการปล่อยสินเชื่อมากขึ้น สินเชื่อที่ปรับตัวลงอย่างเห็นได้ชัด คือ สินเชื่อรถยนต์ ที่ปัจจุบันติดลบ 4% และคาดว่าปีหน้าจะปรับตัวลดลงอย่างต่อเนื่อง, สินเชื่อบ้าน ที่ได้รับผลกระทบจากมาตรการ LTV และเศรษฐกิจที่ชะลอตัว ทำให้บ้าน และคอนโดมิเนียม ปัจจุบันติดลบรวมกันถึง 45% และคาดในปีหน้าก็จะติดลบต่อ รวมถึงประเทศไทยยังมีปัญหาเชิงโครงสร้าง โดยเฉพาะจำนวนผู้สูงอายุที่เพิ่มขึ้น, คนไทยทำงานลดลงต่อเนื่อง ส่งผลทำให้รายได้ครัวเรือนลดลง และภาคธุรกิจไทย กระจุกตัวมากขึ้น ส่งผลกระทบต่อธุรกิจ SME อยู่ยากขึ้น

ส่วนการท่องเที่ยวในปี 2563คาดว่าจะชะลอตัวลงมาอยู่ 3.7% หรือจำนวนนักท่องเที่ยว 41.3 ล้านคน จากปีนี้คาดเติบโต 4.3% อย่างไรก็ตามการใช้จ่ายภาครัฐจะดีขึ้น จากงบประมาณที่ล่าช้า คาดการลงทุนในโครงการเมกะโปรเจกต์ จะเติบโตได้ 9% ซึ่งจะเป็นส่วนหนึ่งในการขับเคลื่อนเศรษฐกิจไทยในปีหน้า

นางกิริฎา เภาพิจิตร ผู้อำนวยการวิจัย ด้านการวิจัยและคำปรึกษาระหว่างประเทศ สถาบันวิจัยเพื่อการพัฒนาประเทศไทย (TDRI) กล่าวว่า เศรษฐกิจปีนี้เติบโต 2.5-2.6% ปีหน้าจะเพิ่มขึ้นอย่างช้าๆมาอยู่ที่ 2.5-3% ทำให้ภาคการส่งออกติดลบ 3-4% ส่วนในปีหน้ามองว่าอาจจะไม่เติบโต หากสงครามการค้ายังไม่มีความแน่นอนออกมาให้เห็น

นายพิพัฒน์ เหลืองนฤมิตชัย ผู้ช่วยกรรมการผู้จัดการและหัวหน้างานวิจัยลูกค้าบุคคล บล.ภัทร กล่าวว่า การส่งออกน่าจะผ่านจุดต่ำสุดในปีนี้และปีหน้ามีโอกาสที่จะฟื้นตัวขึ้นมาโตได้ 1% หากการค้าโลกกลับมาฟื้นตัว ขณะที่ความเสี่ยงจากในประเทศยังคงเผชิญอยู่นั้นยังคงเป็นเรื่องรายได้ของเกษตรกรที่ตกต่ำ หนี้สินครัวเรือนยังอยู่ในระดับสูง และการจ้างงานในภาคการผลิตที่ลดลง ซึ่งทำให้กำลังซื้อของประชาชนลดลง

สำนักงานนโยบายและยุทธศาสตร์การค้า (สนค.) กระทรวงพาณิชย์ แถลงตัวเลขการส่งออกเดือนพ.ย.2562 ยังคงหดตัว 7.39% นับว่าหดตัวมากกว่าที่ตลาดคาดว่าจะหดตัว 4.54% และอ่อนแอกว่าในเดือนก่อนที่หดตัว 4.00% ด้านการนำเข้าหดตัวถึง 13.78% จากเดือนก่อนที่หดตัว 7.57% คิดเป็นมูลค่า 19,108.1 ล้านเหรียญสหรัฐฯ และหดตัวมากกว่าที่ตลาดคาดไว้ที่ 6.65% ทำให้ดุลการค้ายังคงเกินดุล 548.8 ล้านดอลลาร์สหรัฐฯ

ในช่วง 11 เดือนของปี 2562 (ม.ค.-พ.ย.) การส่งออกหดตัว -2.77% คิดเป็นมูลค่า 227,090.3 ล้านเหรียญสหรัฐฯ ขณะที่การนำเข้าหดตัว -5.22% คิดเป็นมูลค่า 218,081.4 ล้านเหรียญสหรัฐฯ เกินดุลการค้า 9,008.9 ล้านเหรียญสหรัฐ

บริษัทฟิทช์ เรทติ้งส์ ประกาศคงอันดับเครดิตสากลสกุลเงินต่างประเทศของธนาคารกรุงเทพ (BBL)ที่ ‘BBB+’ และอันดับเครดิตภายในประเทศ ‘AA+(tha)’ แนวโน้มอันดับเครดิตมีเสถียรภาพ หลังจากประกาศแผนการเข้าซื้อหุ้นของธนาคาร PT Bank Permata Tbk (AAA(idn)/เครดิตพินิจแนวโน้มเป็นลบ) ประเทศอินโดนีเซียในสัดส่วน 89% พิจารณาจากอันดับความแข็งแกร่งทางการเงินของธนาคาร ซึ่งสะท้อนความแข็งแกร่งของโครงสร้างเครดิต แบงก์คาดว่าธุรกรรมการซื้อขายจะเสร็จสิ้นภายในไตรมาส 3 ปี 2563

“ฟิทช์มีมุมมองว่า การเข้าซื้อหุ้น Permata ไม่น่าจะส่งผลให้โครงสร้างเครดิตของธนาคารเปลี่ยนแปลงไปอย่างมีนัยสำคัญ แต่แสดงถึงระดับความเสี่ยงที่ธนาคารยอมรับได้ที่สูงขึ้น ฐานะเงินกองทุนมีแนวโน้มที่จะอ่อนตัวลง โดยอัตราส่วนเงินกองทุนชั้นที่ 1 ที่เป็นส่วนของเจ้าของ อาจลดลงเป็น 14.5% จาก 17.7% จากตัวเลขประมาณการของธนาคาร ณ สิ้นเดือนก.ย.2562 แต่ปัจจัยที่จะช่วยรองรับความเสี่ยงที่มีอยู่ในปัจจุบันเช่นอัตราส่วนเงินกันสำรองต่อสินเชื่อที่ไม่ก่อให้เกิดรายได้และระดับสภาพคล่องที่น่าจะยังทรงตัวและสนับสนุนโครงสร้างเครดิตของธนาคารภายหลังจากการเข้าซื้อกิจการต่อไปได้”บริษัทฟิทช์ฯระบุ