โดย บริษัท มอร์นิ่งสตาร์ รีเสิร์ช (ประเทศไทย)

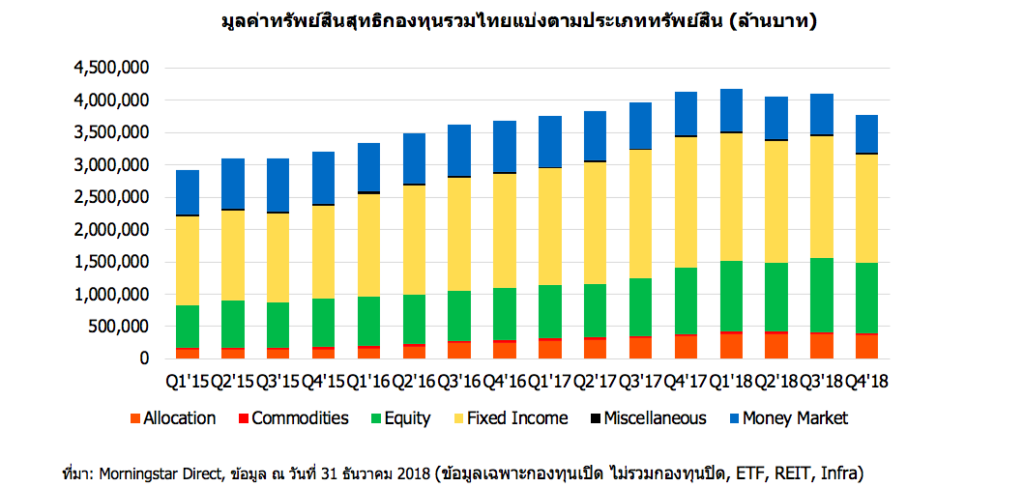

ในปี 2561 ที่ผ่านมานั้นสถานการณ์การลงทุนทั่วโลกเต็มไปด้วยปัจจัยผันผวน อุตสาหกรรมกองทุนรวม มีมูลค่าทรัพย์สินสุทธิปิดที่ 5.1 ล้านล้านบาท ปรับตัวสูงขึ้น 0.8% จากปี 2560 มีการเปิดกองทุนใหม่จำนวน 161 กองทุน (ไม่รวม Term Fund) โดยในไตรมาสที่ 4 มีเงินไหลเข้าสุทธิรวม 3.1 หมื่นล้านบาท ส่งผลให้ยอดเงินทั้งปีมีเงินไหลเข้าสุทธิรวม 7 พันล้านบาท นักลงทุนยังให้ความสนใจกับการลงทุนในสินทรัพย์เสี่ยงอย่างตราสารทุน โดยทั้งปีมีเงินไหลเข้าสุทธิกองทุนตราสารทุนถึง 2.2 แสนล้านบาท

อุตสาหกรรมกองทุนรวมในประเทศไทย

ทิศทางการเคลื่อนไหวของตลาดหุ้นไทย หรือ SET Index มีการแกว่งตัวตลอดทั้งปี 2561 โดยมีการขึ้นไปทำสถิติสูงสุด 1,838.96 จุดในช่วงไตรมาสแรกและปรับตัวในลักษณะขาลงอย่างต่อเนื่องจนปิดสิ้นปีที่ 1,563.88 จุด ซึ่งการแกว่งตัวของตลาดหุ้นในรอบปีนี้เกิดจากปัจจัยทั้งภายในและภายนอก เช่น ปัจจัยบวกจากการเติบโตของ GDP ที่ต่อเนื่องมาจากปลายปีที่แล้ว ทางด้านปัจจัยลบนั้นยังคงเป็นประเด็นการใช้ภาษีกีดกันทางการค้าระหว่างสหรัฐฯ และจีนที่ส่งผลต่อการลงทุนทั่วโลกตลอดทั้งปี รวมทั้งการขึ้นดอกเบี้ยของธนาคารกลางสหรัฐฯ และธนาคารแห่งประเทศไทยในเดือนธันวาคม

สำหรับกองทุนรวมไทย กองทุนประเภทตราสารหนี้มีมูลค่าทรัพย์สินสุทธิสูงสุดที่ 1.7 ล้านล้านบาท ลดลง 17.5% ตามมาด้วยกองทุนประเภทหุ้นหรือตราสารทุนที่มีมูลค่าทรัพย์สินสุทธิที่ 1.1 ล้านล้านบาท เพิ่มขึ้น 8.0% ทำให้มีส่วนแบ่งตลาดกองทุนรวมอยู่ที่ 44.2% และ 29.2% ตามลำดับ (จากปี 2560 ที่ 49.0% และ 24.7%)

กองทุนเปิดใหม่

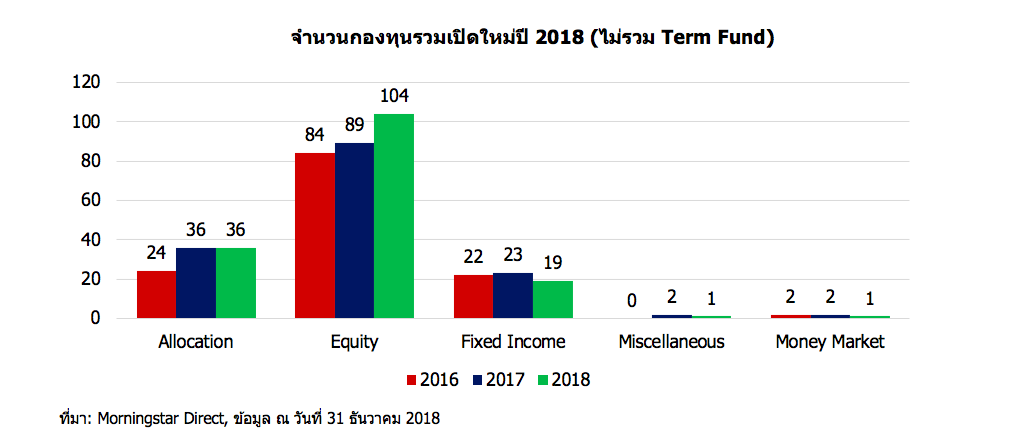

จำนวนกองทุนรวมเปิดใหม่ในปี 2561 มีจำนวนทั้งสิ้น 161 กอง (ไม่รวม Term Fund) สูงกว่าปีแล้วซึ่งมี 152 กองทุน รวมเงินไหลเข้ากองทุนใหม่ทั้งหมด 1.0 แสนล้านบาท โดยแบ่งออกเป็นกองทุนหุ้น 104 กอง (เงินไหลเข้าสุทธิ 5.0 หมื่นล้านบาท) กองทุนผสม 36 กอง (เงินไหลเข้าสุทธิ 3.8 หมื่นล้านบาท) และกองทุนตราสารหนี้ 19 กอง (เงินไหลเข้าสุทธิ 1.4 หมื่นล้านบาท)

ในส่วนกองทุนหุ้นนั้น มีการเปิดกองทุนใหม่ทั้งหุ้นไทยและต่างประเทศโดยกลุ่ม Global Equity เปิดกองทุนใหม่มากที่สุด 25 กอง ตามมาด้วยกลุ่มหุ้นไทย Equity Large-Cap 22 กอง ด้านกองทุนผสมนั้น มีกลุ่ม Aggressive Allocation เปิดใหม่ 18 กอง และ Global Allocation 16 กอง และสุดท้าย กองทุนตราสารหนี้ มีจำนวนกองเปิดใหม่ 19 กอง น้อยกว่าปีที่แล้วที่ 23 กองซึ่งส่วนมากนั้นเป็นกองทุนตราสารหนี้ต่างประเทศ โดยมีกองทุนกลุ่ม Global Bond เปิดใหม่จำนวน 12 กองทุน

ปริมาณเงินไหลเข้า-ออกของกองทุน

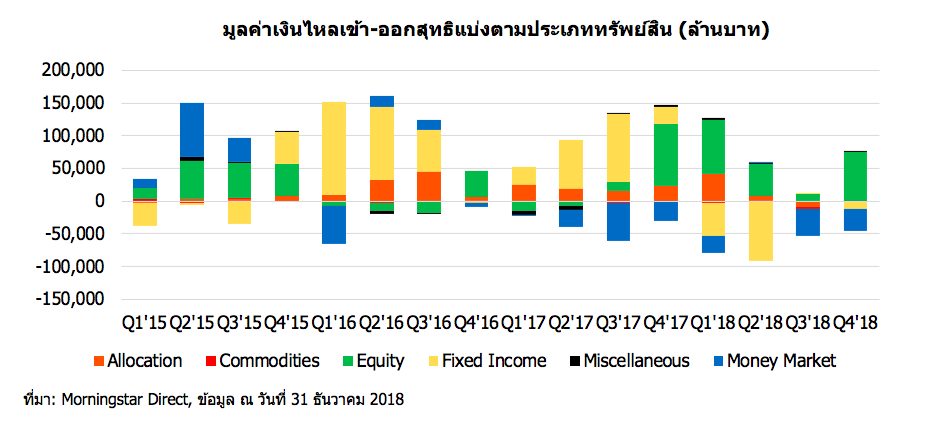

ในไตรมาสที่ 4 นั้น มีเงินไหลเข้าสุทธิรวม 3.1 หมื่นล้านบาท รวมเป็นเงินไหลเข้าสุทธิทั้งปีที่ 7 พันล้านบาท ซึ่งเป็นครั้งแรกในรอบ 7 ปีที่มีเงินไหลเข้าสุทธิต่ำกว่าระดับหมื่นล้านบาท

หากแบ่งตามประเภททรัพย์สิน กองทุนหุ้นยังคงได้รับความสนใจอย่างต่อเนื่องโดยเฉพาะในช่วง 6 ไตรมาสที่ผ่านมา ถึงแม้ว่าดัชนีตลาดหลักทรัพย์เกือบทั่วโลกได้ปรับตัวลงในปี 2561 ก็ตาม โดยมีเงินไหลเข้ากองทุนหุ้นสุทธิ 2.2 แสนล้านบาท

ในทางกลับกันกองทุนตราสารหนี้มีเงินไหลออกสุทธิทั้งสิ้น -1.5 แสนล้านบาท ต่างจากปีก่อนหน้าที่กองทุนตราสารหนี้มีเงินไหลเข้าสุทธิสูงถึง 2.3 แสนล้านบาท ซึ่งอาจเกิดจากความกังวลด้านผลตอบแทนตราสารหนี้ที่สวนทางกับอัตราดอกเบี้ยที่อยู่ในช่วงขาขึ้น

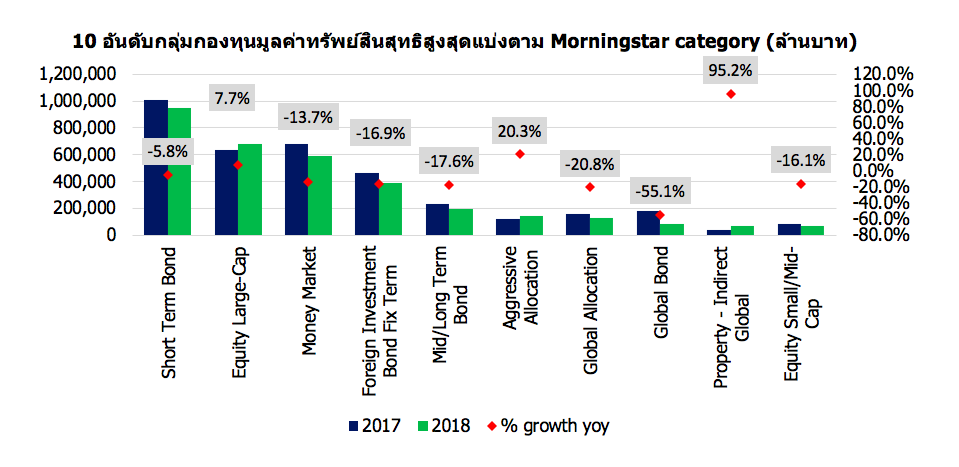

ในขณะเดียวกัน หากแบ่งตามประเภท Morningstar category แล้วนั้น กองทุนกลุ่ม Short Term Bond ยังคงเป็นกลุ่มที่มีมูลค่าทรัพย์สินสุทธิสูงสุดที่ 9.5 แสนล้านบาท ลดลง -5.8% จากปีก่อนหน้า ตามมาด้วยกลุ่ม Equity Large-Cap ที่ 6.8 แสนล้านบาท ที่แม้จะปรับตัวลงเล็กน้อยจากสถิติสูงสุดในไตรมาสที่ 3 ที่ 7.0 แสนล้านบาท แต่ก็มีมูลค่าทรัพย์สินสุทธิเพิ่ม 7.7% เมื่อเทียบกับปีที่แล้ว เนื่องจากมีปริมาณเงินไหลเข้าสุทธิสูงสุด

ในส่วนของปริมาณเงินไหลเข้าออกสุทธินั้น กลุ่ม Equity Large-Cap เป็นกลุ่มที่มีเงินไหลเข้าสุทธิสูงสุดที่ 1.3 แสนล้าน ซึ่งเกิดจากการไหลเข้าสุทธิของทั้ง 4 ไตรมาส ตามมาด้วยกลุ่มกองทุนตราสารหนี้เพียงกลุ่มเดียวใน 10 อันดับแรกอย่าง Foreign Investment Bond Fix Term ที่มีเงินไหลเข้าสุทธิ 9.6 หมื่นล้านบาท โดยมีการออกกองทุนใหม่กันอย่างคึกคักในช่วงครึ่งหลังของปี

ทางด้านเงินไหลออก กลุ่ม Money Market นั้นเป็นกลุ่มที่มีเงินไหลออกสุทธิสูงสุดเกือบ 1 แสนล้านบาท ทำให้มูลค่าทรัพย์สินลดลง 13.7% ตามมาด้วย กองทุน Global Bond ที่มีการไหลออกสุทธิอย่างต่อเนื่องตลอด 4 ไตรมาส ทำให้มูลค่าทรัพย์สินอยู่ที่ 8.1 หมื่นล้านบาท ลดลง 55.1%

กองทุนกลุ่มใหญ่ที่สุดอย่าง Short Term Bond มีเงินไหลออกสุทธิ 7 หมื่นล้านบาทโดยเกิดจากเงินไหลออกในช่วงครึ่งปีหลังราว 1.3 แสนล้านบาท กลุ่ม Mid/Long Term Bond มีเงินไหลออกสุทธิ 4.3 หมื่นล้านบาท มูลค่าทรัพย์สินลดลง 17.6% จะเห็นได้ว่ากลุ่มกองทุนตราสารหนี้ขนาดใหญ่ทั้ง 3 กลุ่มติดอันดับกลุ่มกองทุนที่มีเงินไหลออกสุทธิสูงสุด สะท้อนการขาดความเชื่อมั่นของนักลงทุนในการลงทุนกองทุนรวมตราสารหนี้

กองทุนรวมต่างประเทศ (ไม่รวม Term Fund)

กองทุนรวมต่างประเทศ (ไม่รวม Term Fund) มีมูลค่าทรัพย์สินสุทธิ 5.7 แสนล้านบาท ลดลง 15.6% จากปี 2560 โดยกลุ่ม Global Allocation มีมูลค่าทรัพย์สินสุทธิสูงสุด 1.3 แสนล้านบาท ลดลง 20.8% ตามมาด้วยกลุ่ม Global Bond มูลค่าทรัพย์สินสุทธิ 8.1 หมื่นล้านบาท ลดลง 55.1%

ในทางกลับกัน กลุ่มกองทุนต่างประเทศประเภทหุ้นกลับมีการเติบโตค่อนข้างดี เห็นได้จากอัตราการเติบโตของทรัพย์สินสุทธิในกลุ่ม China Equity, Global Equity และ Property – Indirect Global ที่เติบโตถึง 30.8%, 59.0% และ 95.2% ตามลำดับ

ทั้งนี้กองทุนรวมต่างประเทศในไตรมาสที่ 4 มีเงินไหลออกสุทธิ 1.1 หมื่นล้านบาท รวมเงินไหลออกสุทธิทั้งปี ที่ 4.3 หมื่นล้านบาท โดยกลุ่ม Property – Indirect Global มีเงินไหลเข้าสุทธิสูงสุดที่ 3.7 หมื่นล้านบาท ทำให้สิ้นปีมีมูลค่าทรัพย์สินสุทธิที่ 7.1 หมื่นล้านบาท ตามมาด้วยกลุ่ม Global Equity มีเงินไหลเข้าสุทธิรวม 1.7 หมื่นล้านบาท ซึ่งเป็นเงินไหลเข้าจากกองทุนเปิดใหม่ (25 กอง) ราว 8.1 พันล้านบาท เช่นเดียวกับกลุ่ม China Equity มีเงินไหลเข้าสุทธิ 1.7 หมื่นล้านบาท โดยเป็นกองทุนเปิดใหม่ 10 กองทุน คิดเป็นเงินไหลเข้า 9.2 พันล้านบาท ส่งผลให้มูลค่าทรัพย์สินเติบโต 30.8% มีมูลค่าทรัพย์สินสุทธิปิดที่ 3.7 หมื่นล้านบาท

กองทุน FIF ที่ลงทุนในแบบ Feeder fund มีมูลค่าทรัพย์สินรวมราว 4 แสนล้านบาท ลดลง 26% จากปีก่อน โดยมีมูลค่าทรัพย์สินแบ่งเป็นกลุ่มตราสารทุน 2.3 แสนล้านบาท (คิดเป็น 56% ของมูลค่ากองทุนที่ลงทุนผ่าน Master feeder scheme) กลุ่มตราสารหนี้ 8.2 หมื่นล้านบาท โดยมูลค่าทรัพย์สินลดลงอย่างมีนัยยะสำคัญจากการไหลออกของกองทุนกลุ่ม Global Bond ซึ่งมีการไหลออกต่อเนื่องตลอดทั้งปี

ทางด้านส่วนแบ่งตลาดนั้น 5 บลจ. ต่างประเทศที่มีส่วนแบ่งตลาดสูงสุดได้แก่ PIMCO, BlackRock, JPMorgan, State Street, และ Deutsche รวมมูลค่าทรัพย์สินทั้งหมดของ 5 อันดับแรกได้ที่ 1.9 แสนล้านบาท หรือราว 47% ของมูลค่าตลาดกองทุนทั้งหมดที่ลงทุนผ่าน Master feeder

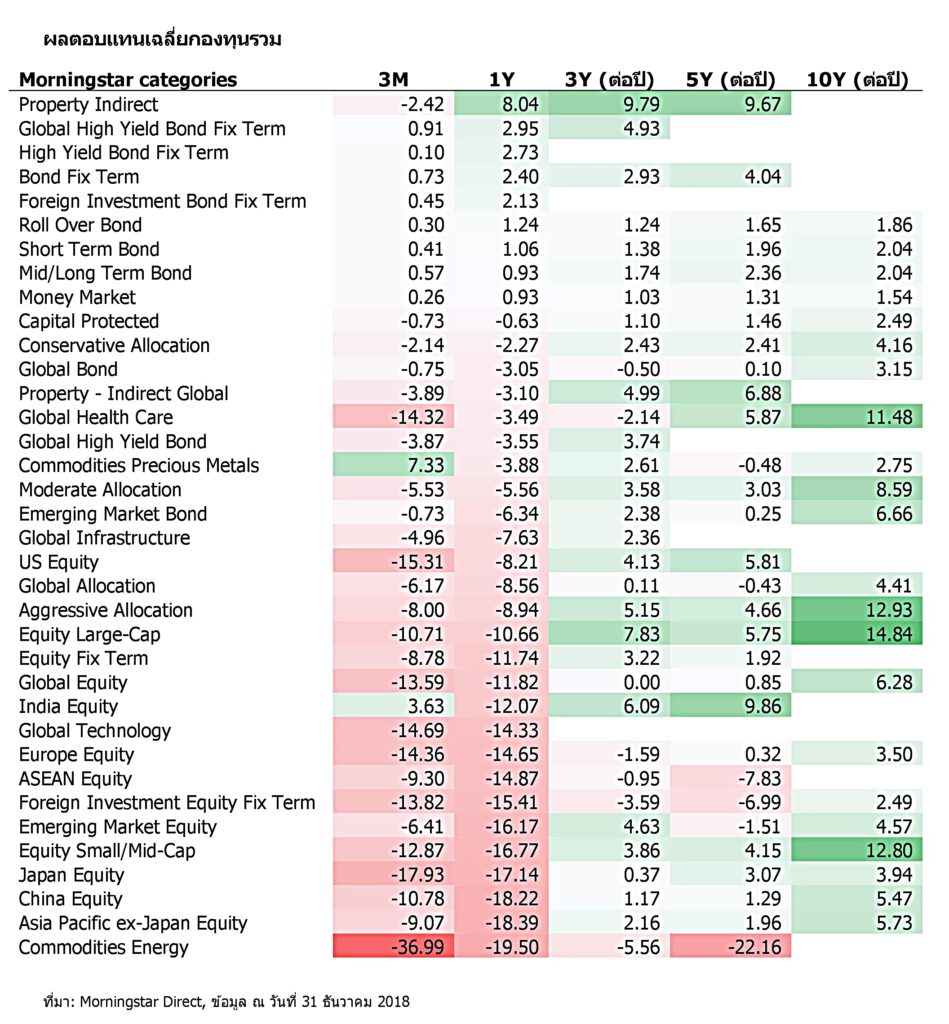

ผลตอบแทนเฉลี่ยกองทุนรวมประเภทต่าง ๆ

ในรอบปีที่ผ่านมามีเพียงกองทุน 9 กลุ่มที่ให้ผลตอบแทนเฉลี่ยเป็นบวก ซึ่งมี 8 กลุ่มที่เป็นทรัพย์สินประเภทตราสารหนี้และตราสารตลาดเงิน นำโดยกองทุนกลุ่ม Property Indirect ที่ให้ผลตอบแทนเฉลี่ยสูงสุด 8.04% แม้จะลดลงเล็กน้อยในช่วงไตรมาสที่ 4 ก็ตาม ส่วนอีก 4 อันดับรองลงมาล้วนแต่เป็นกลุ่มตราสารหนี้แบบกำหนดอายุทั้งสิ้น

ทางด้านกองทุนที่ให้ผลตอบแทนเฉลี่ยติดลบสูงสุดอย่าง Commodities Energy แม้ช่วง 3 ไตรมาสแรกจะให้ผลตอบแทนมาเป็นอันดับต้น ๆ แต่ก็ได้รับผลกระทบจากราคาน้ำมันที่ลดลงในช่วงไตรมาสที่ 4 ส่งผลให้ผลตอบแทนของกลุ่มนี้ในช่วงเวลาดังกล่าวติดลบสูงถึง 36.99%

ตรงกันข้ามกับสินทรัพย์เสี่ยงอย่างทองคำ ที่ให้ผลตอบแทนค่อนข้างโดดเด่นในไตรมาส 4 สูงถึง 7.33% จากความต้องการซื้อสินทรัพย์ปลอดภัย และความไม่แน่นอนของเศรษฐกิจโลก ด้านกองทุนหุ้นต่างประเทศส่วนใหญ่ยังผลดำเนินงานเฉลี่ย -8% ถึง -18%

กองทุนหุ้นกลุ่ม Equity Large-Cap แม้จะมีการฟื้นตัวขึ้นมาในช่วงไตรมาสที่ 3 แต่ได้มีการปรับตัวลงในช่วงท้ายปีตามตลาดหุ้นไทยที่ปรับตัวลง โดยปิดปีมีผลตอบแทน -10.7% และส่วนกองทุนหุ้น Equity Small/Mid-Cap มีผลตอบแทน -16.8%

กองทุนหุ้นไทย (ไม่รวม LTF และRMF)

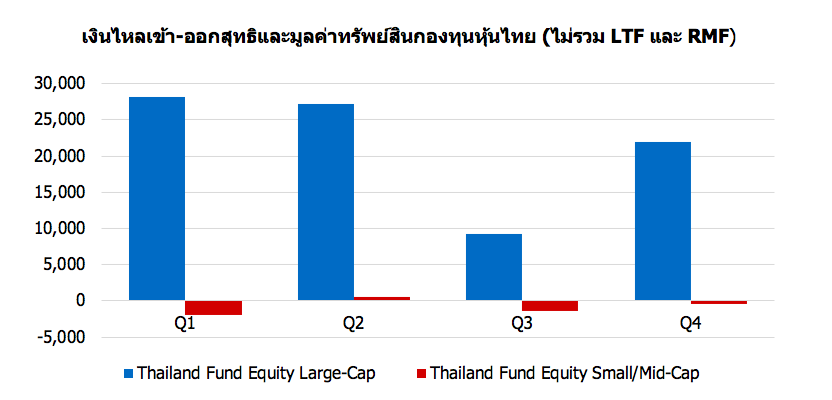

กองทุนหุ้นไทย (ไม่รวม LTF, RMF) มีมูลค่าทรัพย์สินรวม 2.8 แสนล้านบาท เพิ่มขึ้น 20.1% เมื่อเทียบกับปีที่แล้วโดยเฉพาะกองทุนหุ้นกลุ่ม Equity Large-Cap (ไม่รวม LTF – RMF) ที่กลับมาได้รับความนิยมอย่างมีนัยยะสำคัญ โดยมีมูลค่าทรัพย์สินสุทธิ ณ สิ้นปีนั้นอยู่ที่ 2.4 แสนล้านบาท เพิ่มขึ้น 32.1% ซึ่งเกิดจากกระแสเงินไหลเข้าสุทธิต่อเนื่องมาตลอดทุกไตรมาสของปี 2561 รวมเงินไหลเข้าสุทธิทั้งปีที่ 8.6 หมื่นล้านบาท

การมีกระแสเงินไหลเข้าสุทธิต่อเนื่องอาจมาจากการที่ตลาดหุ้นไทยมีการปรับตัวขึ้นสูงสุดตั้งแต่ต้นปีจนเป็นที่สนใจของนักลงทุนที่คาดหวังว่าผลตอบแทนอาจปรับตัวขึ้นต่อ และการปรับตัวลงของตลาดในช่วงหลังของปีก็ทำให้นักลงทุนมองเป็นโอกาสเข้าลงทุนเช่นกัน

ในทางกลับกัน กองทุนหุ้นกลุ่ม Equity Small/Mid-Cap กลับมีภาพรวมที่แตกต่างออกไป โดยมีมูลค่าทรัพย์สินสุทธิ 4.0 หมื่นล้านบาท ลดลง 22.4% จากปีก่อนหน้า และมีเงินไหลออกสุทธิตลอดทั้งปีที่ 3.1 พันล้านบาท

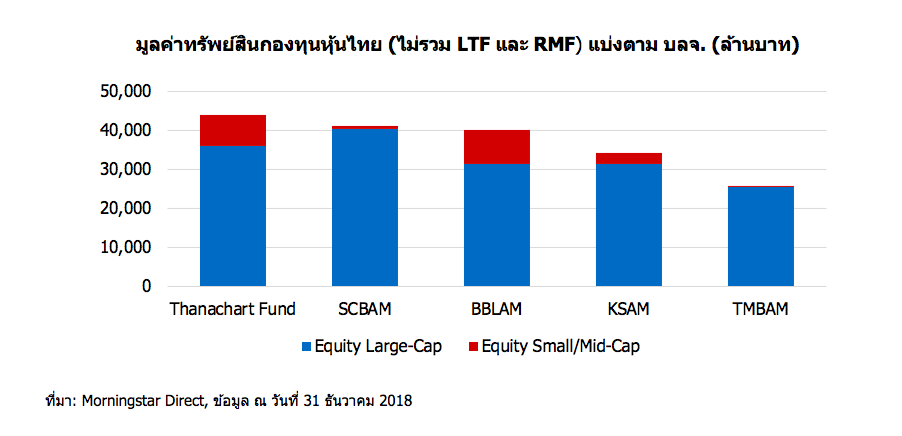

บลจ. ธนชาตมีมูลค่าทรัพย์สินกองทุนหุ้นไทย (ไม่รวม LTF, RMF) สูงสุดที่ 4.4 หมื่นล้านบาท เพิ่มขึ้น 46.7% ตามด้วย บลจ. ไทยพาณิชย์ที่มีมูลค่าทรัพย์สิน 4.1 หมื่นล้านบาท เพิ่มขึ้น 64.5% สำหรับอีก 3 บลจ. อย่าง บลจ. บัวหลวง, บลจ. กรุงศรี และ บลจ. ทหารไทย นั้นมีการเติบโตเพิ่มขึ้น 6.4%, 4.8%, และ 37.7% ตามลำดับ รวมทรัพย์สินกองทุนหุ้นไทย (ไม่รวม LTF, RMF) ของทั้ง 5 บลจ. คิดเป็นส่วนแบ่งตลาดสูงถึง 65.8%

กองทุนกลุ่ม LTF และ RMF

กองทุน LTF มีมูลค่าทรัพย์สินสุทธิรวม 3.8 แสนล้านบาท ลดลง 3.8% จากปี 2560 และ กองทุนกลุ่ม RMF มีมูลค่าทรัพย์สินสุทธิรวม 2.6 แสนล้านบาท เพิ่มขึ้น 2.9% แบ่งออกเป็น RMF – Equity 1.2 แสนล้านบาท หรือ 47.6% ของมูลค่ากองทุน RMF ทั้งหมด ตามมาด้วย RMF – Fixed Income มูลค่าทรัพย์สินสุทธิ 7.7 หมื่นล้านบาท หรือ 29.4% ของมูลค่ากองทุน RMF ทั้งหมด

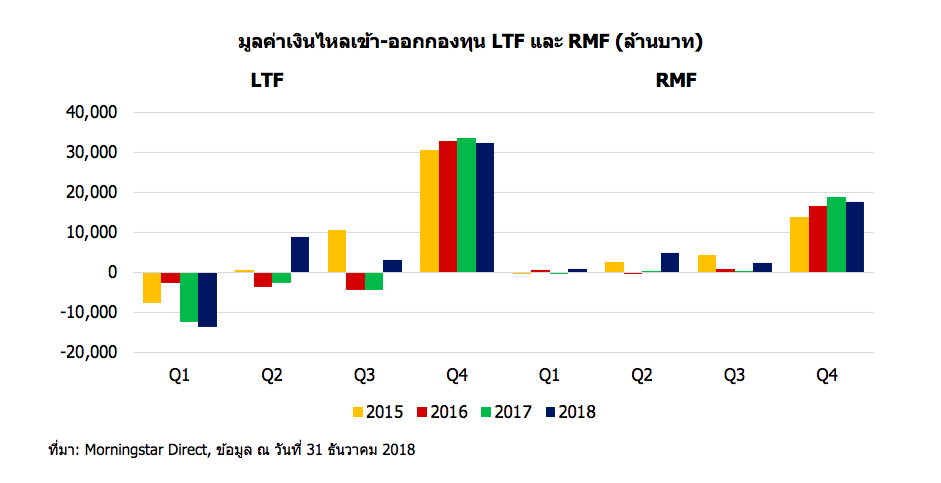

สำหรับทิศทางเงินไหลเข้า-ออกยังคล้ายกับหลายปีที่ผ่านมา ปี 2561 กองทุน LTF มีเงินไหลเข้าสุทธิ 3.5 หมื่นล้านบาท โดยเป็นเงินไหลออกสุทธิในช่วงครึ่งปีแรก 4.9 พันล้านบาท และเป็นเงินไหลเข้าในไตรมาสที่ 4 ราว 3.2 หมื่นล้านบาท ซึ่งเป็นระดับใกล้เคียงกับปีก่อน ๆ ด้านกองทุนกลุ่ม RMF มีเงินไหลเข้าสุทธิรวม 2.6 หมื่นล้านบาท ซึ่งเป็นเงินไหลเข้าจาก RMF – Equity ถึง 2.0 หมื่นล้านบาท

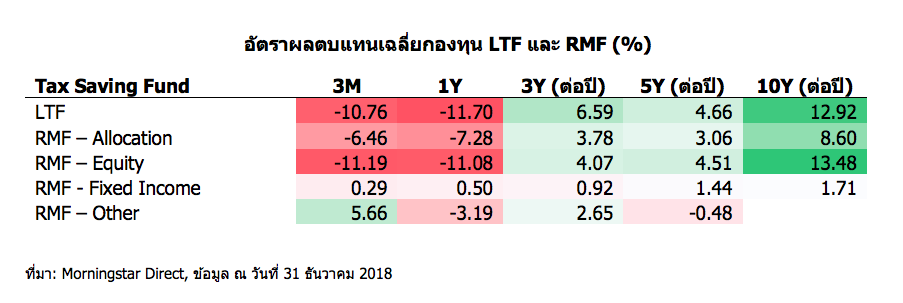

ด้านผลตอบแทนนั้น กองทุน LTF ให้ผลตอบแทนเฉลี่ย -11.7% และ RMF- Equity ที่ -11.1% ซึ่งเป็นไปในทิศทางเดียวกันกับตลาดหุ้นไทย อย่างไรก็ตามหากดูการลงทุนในระยะยาวแล้วผลตอบแทนทั้ง LTF และ RMF – Equity ยังให้ผลตอบแทนที่น่าพอใจโดยเฉพาะผลตอบแทนสำหรับการลงทุนระยะ 10 ปี ที่ 12.9% และ 13.5% ต่อปี

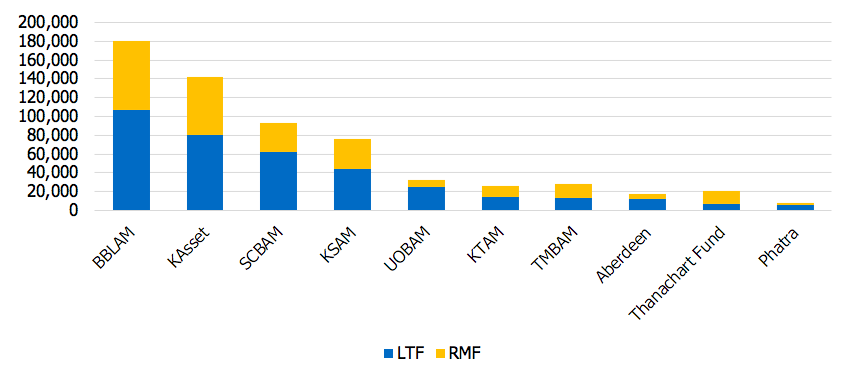

สำหรับส่วนแบ่งตลาดของกองทุน LTF และ RMF ยังคงเป็น บลจ. บัวหลวง ที่มีมูลค่าทรัพย์สินสูงสุดรวม (LTF-RMF) ราว 1.8 แสนล้านบาท หรือ 28.0% โดยมี บลจ. กสิกรไทย ตามมาเป็นอันดับ 2 ที่ 22.0%, บลจ. ไทยพาณิชย์ ที่ 22.0%, บลจ. กรุงศรี 11.7% และ บลจ. ยูโอบี 5.0%