โดย…ฝ่ายนโยบายสินทรัพย์ดิจิทัลและนวัตกรรมทางการเงิน และฝ่ายสื่อสารองค์กร

สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.)

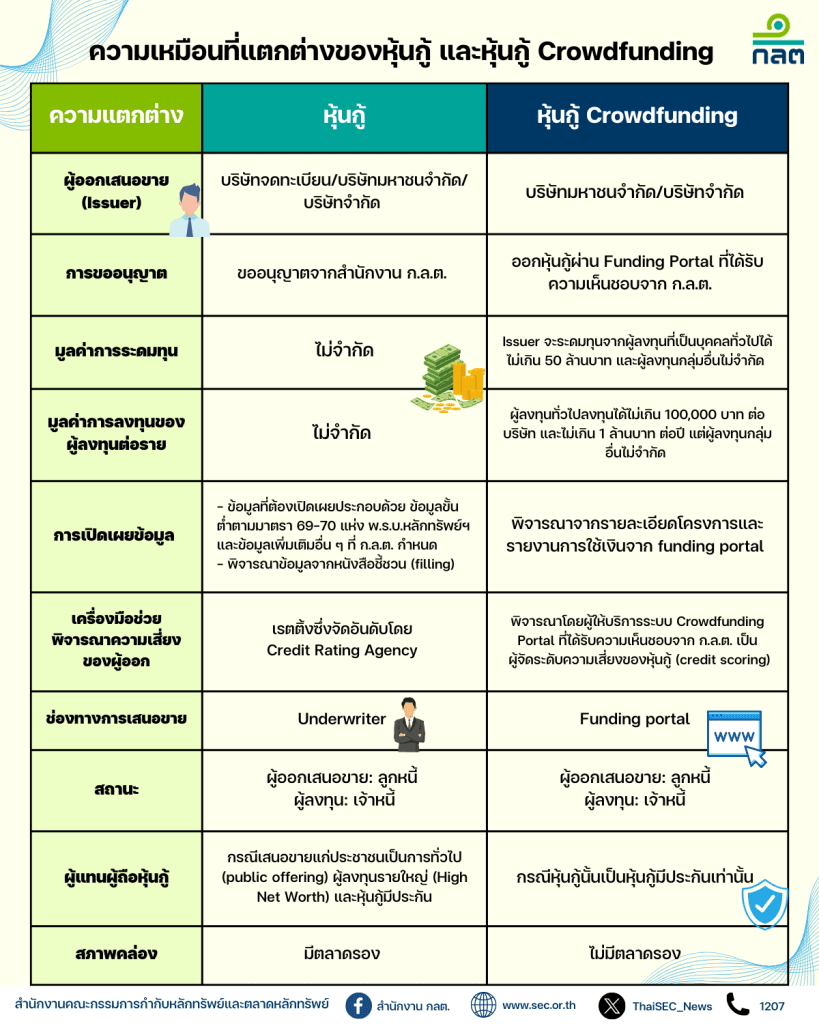

ในช่วงที่ผ่านมาหลายท่านคงได้เห็นการระดมทุนในลักษณะการเสนอขาย หุ้นกู้ ที่ออกและเสนอขายโดยบริษัทต่าง ๆ เป็นจำนวนมากซึ่งมักเป็นบริษัทขนาดใหญ่ แต่ทราบหรือไม่ว่า บริษัทขนาดกลางและขนาดเล็ก อย่างเช่น SMEs และ Startups ก็สามารถระดมทุนในลักษณะเช่นเดียวกันได้โดยวิธีการออกและเสนอขาย หุ้นกู้ Crowdfunding แม้ว่าหุ้นกู้ทั้งสองประเภทนี้จะเป็นทางเลือกทั้งในการระดมทุนและการลงทุนได้เช่นกัน โดยบทความนี้จะขอชวนผู้อ่านได้รับทราบถึงความเหมือนและความต่างในรายละเอียด ดังนี้

หุ้นกู้ทั่วไป และ หุ้นกู้ Crowdfunding เป็นตราสารทางการเงินประเภทเดียวกัน คือ ตราสารหนี้ ที่ผู้ออกหุ้นกู้มีสถานะเป็นลูกหนี้ และผู้ลงทุนมีสถานะเป็นเจ้าหนี้

ทั้งหุ้นกู้ทั่วไปและหุ้นกู้ Crowdfunding มีผลตอบแทนการลงทุนที่ได้รับเหมือนกันคือ ดอกเบี้ยและคืนเงินต้นให้แก่ผู้ลงทุน เมื่อครบกำหนดเวลาตามที่ระบุไว้ โดยผู้ออกและเสนอขายหุ้นกู้ทั่วไป (issuer) ซึ่งเป็นภาคเอกชนที่ต้องการระดมทุน สามารถกำหนดประเภท อายุ และลักษณะของหุ้นกู้ที่เสนอขายให้สอดคล้องกับความต้องการระดมทุนได้ หุ้นกู้ทั่วไปเป็นทางเลือกในการลงทุนสำหรับผู้ที่ต้องการได้รับดอกเบี้ยสม่ำเสมอ ยอมรับความเสี่ยงการลงทุนในหุ้นกู้ได้ มีกำหนดระยะเวลาการลงทุนที่แน่นอนตามอายุของหุ้นกู้

ส่วนหุ้นกู้ Crowdfunding เป็นการระดมทุนวิธีหนึ่งของกิจการ SMEs และ Startups ที่ระดมทุนจากคนหมู่มาก ผ่านช่องทางออนไลน์ เสนอขายผ่าน “เว็บไซต์ตัวกลาง” หรือ funding portal ที่ได้รับความเห็นชอบจาก ก.ล.ต. ซึ่งหุ้นกู้ Crowdfunding เป็นทางเลือกการลงทุนสำหรับผู้ที่สามารถยอมรับความเสี่ยงได้สูง เนื่องจากกิจการที่เข้ามาระดมทุนส่วนใหญ่เป็น SMEs หรือ Startups ที่เพิ่งทำธุรกิจได้ไม่นาน ธุรกิจยังมีความเสี่ยง ผู้ลงทุนควรทำความรู้จักบริษัท ศึกษารายละเอียดธุรกิจ รวมถึงผลการดำเนินงานเพื่อประกอบการตัดสินใจลงทุน จากความเสี่ยงที่สูง จึงทำให้ดอกเบี้ยที่จ่ายให้แก่ผู้ลงทุนจึงมักจะสูงตามไปด้วยเพื่อชดเชยความเสี่ยงดังกล่าว ซึ่งเป็นไปตามหลัก High risk High expected return

ก่อนระดมทุน: กรณีหุ้นกู้ทั่วไป เมื่อบริษัทตัดสินใจระดมทุน จะยื่นแบบแสดงรายการข้อมูลตามเกณฑ์ที่ระบุไว้มาที่ ก.ล.ต. เพื่อพิจารณาขออนุญาต เช่น การเสนอขายต่อผู้ลงทุนทั่วไป (Public offering: PO) ผู้ลงทุนรายใหญ่ (High Net Worth: HNW) เป็นต้น กรณีหุ้นกู้ Crowdfunding บริษัทจะนำแผนการดำเนินธุรกิจ (business plan) เสนอต่อ funding portal เพื่อคัดกรองบริษัท และเปิดเผยข้อมูลบริษัทและหลักทรัพย์ที่จะเสนอขายบนเว็บไซต์ของ funding portal เพื่อให้ผู้ลงทุนใช้เป็นข้อมูลในการตัดสินใจลงทุน ทั้งนี้ การเสนอขายหุ้นกู้ Crowdfunding ไม่ได้เป็นการเสนอขายเป็นการทั่วไป แต่จำกัดการเข้าซื้อได้ให้เฉพาะผู้ลงทุนที่เป็นสมาชิกของ funding portal เท่านั้น

การพิจารณาลงทุน: เมื่อต้องการลงทุนในหุ้นกู้ทั่วไป ผู้ลงทุนควรพิจารณาความเสี่ยงและปัจจัยอื่น ๆ รวมถึงต้องติดตามการจัดอันดับหรือเรตติ้งของหุ้นกู้ที่ลงทุนด้วย ซึ่งเรตติ้งนี้สามารถเปลี่ยนแปลงได้ในกรณีที่บริษัทมีสถานะและความสามารถในการชำระหนี้เปลี่ยนไป

ส่วนหุ้นกู้ Crowdfunding เนื่องจากผู้ระดมทุนเป็นกิจการขนาดเล็กหรือเป็นกิจการที่เพิ่งเริ่มต้น ดังนั้น เพื่อจำกัดความเสียหายจากการลงทุน ก.ล.ต. จึงกำหนดเกณฑ์ให้ผู้ลงทุนที่เป็นบุคคลทั่วไปสามารถลงทุนแบบคราวด์ฟันดิง ได้ไม่เกิน 100,000 บาทต่อบริษัทที่เสนอระดมทุน และมูลค่าเงินลงทุนรวมไม่เกิน 1 ล้านบาทต่อปี (นับรวมทั้งหุ้นและหุ้นกู้) เพื่อให้ผู้ลงทุนกระจายการลงทุนในแต่ละบริษัทไม่มากจนเกินไป และเพื่อให้บริษัทไม่ระดมทุนจากผู้ลงทุนกลุ่มนี้มากเกินไป จึงกำหนดวงเงินระดมทุนไว้ โดยบริษัทแต่ละแห่งจะระดมเงินทุนจากผู้ลงทุนที่เป็นบุคคลทั่วไปได้ไม่เกิน 50 ล้านบาท (นับรวมทั้งหุ้นและหุ้นกู้ โดยไม่นับมูลค่าหุ้นกู้คราวด์ฟันดิงที่ชำระหนี้แล้ว) โดยมี Funding Portal ได้รับความเห็นชอบจาก ก.ล.ต. เป็นผู้ประเมินความเสี่ยงให้หุ้นกู้ Crowdfunding หรือ Credit Scoring ของบริษัทนั้น ๆ ซึ่งผู้ลงทุนควรพิจารณาอัตราดอกเบี้ย หรือความเสี่ยงที่เหมาะสมกับตนเองก่อนลงทุน

หลังจากการระดมทุน/ลงทุน: สำหรับหุ้นกู้ทั่วไป Issuer ต้องรายงานผลการขายต่อ ก.ล.ต. ภายในระยะเวลาที่กำหนด และต้องเปิดเผยข้อมูลเกี่ยวกับรายงานทางการเงินและข้อมูลอื่นที่เป็นสาระสำคัญต่อผู้ลงทุนอย่างครบถ้วน เช่น ข้อมูลอัตราส่วนการทางเงินที่สำคัญ (key financial ratio) วัตถุประสงค์การใช้เงิน รายงานตามมาตรา 57[1] รายงานการเปลี่ยนแปลงผู้แทนผู้ถือหุ้นกู้ภายหลังการออกหุ้นกู้ เป็นต้น และถูกต้อง ทันเวลา เพื่อให้ผู้ลงทุนมีข้อมูลประกอบการตัดสินใจ ในกรณีหุ้นกู้ Crowdfunding หากบริษัทสามารถระดมเงินทุนได้ตามเป้าหมายที่ตั้งไว้ บริษัทก็จะได้รับเงินทุนไปดำเนินการตามวัตถุประสงค์ และผู้ลงทุนก็จะได้หุ้นกู้ของบริษัทไปตามสัดส่วนเงินที่ลงทุนโดยกิจการจะได้เงินเมื่อระดมทุนได้อย่างน้อยร้อยละ 80 ของมูลค่าที่เสนอขาย ซึ่ง Funding Portal ต้องเปิดเผยและแจ้งให้ผู้ลงทุนทราบก่อนการลงทุน โดย Issuer มีหน้าที่รายงานผลการขายต่อ ก.ล.ต. ภายในระยะเวลาที่กำหนด และรายงานความคืบหน้าในการใช้เงินรวมถึงรายงานตามมาตรา 57 เช่นกัน

จากที่กล่าวมาข้างต้น จะเห็นว่ากระบวนการพิจารณาออกและอนุญาตเสนอขายหุ้นกู้ทั่วไปและหุ้นกู้ Crowdfunding มีความแตกต่างกัน ถ้าเป็นหุ้นกู้ทั่วไป ก.ล.ต. เป็นผู้พิจารณาอนุญาตให้ออกและเสนอขาย ในขณะที่หุ้นกู้ Crowdfunding ก.ล.ต. เป็นผู้ให้ความเห็นชอบผู้ให้บริการ Funding Portal เท่านั้น และ Funding Portal จะเป็นผู้คัดกรองคุณสมบัติและให้ข้อมูลการเสนอขายของ issuer ดังนั้น ผู้ลงทุนต้องพึงตระหนักว่าหุ้นกู้ Crowdfunding เป็นเครื่องมือในการลงทุนที่มีความเสี่ยงสูง เหมาะสำหรับผู้ที่เข้าใจความเสี่ยง โดยเลือกลงทุนเพื่อมีโอกาสรับผลตอบแทนสูงหากโครงการหรือธุรกิจนั้นประสบความความสำเร็จ ในทางกลับกันหากไม่สำเร็จก็สามารถสูญเงินทั้งจำนวนได้เช่นกัน

ทั้งนี้ ก.ล.ต. ไม่ได้รับรองผลิตภัณฑ์หรือการดำเนินงานของผู้ประกอบธุรกิจ Funding Portal และผลตอบแทนในการลงทุน ผู้ลงทุนจึงควรศึกษารายละเอียดผลิตภัณฑ์และความเสี่ยงที่อาจจะเกิดขึ้น จากผู้ให้บริการ Funding Portal เพิ่มเติม และหากพบการกระทำของผู้ให้บริการ Funding Portal ที่มิชอบ แจ้งมายังสายด่วน ก.ล.ต. ได้ที่ โทร 1207 หรือ complaint@sec.or.th

หวังเป็นอย่างยิ่งว่า บทความนี้จะเป็นประโยชน์ต่อผู้อ่านไม่มากก็น้อยจากความเหมือนและความต่างของหุ้นกู้ทั้งสองประเภท ซึ่งสะท้อนถึงความเสี่ยงที่ผู้ลงทุนตระหนักรู้และพึงยอมรับได้