HoonSmart.com>>อินโนเวสท์ เอกซ์ มั่นใจหุ้นไทยพ้นวิกฤติแล้ว หลังทิศทางดอกเบี้ยเข้าสู่ช่วงขาลง ทำเศรษฐกิจโลก-การลงทุนเปลี่ยนผ่านเข้ายุคใหม่ แนะจับตา 4 ปัจจัยไทย-เทศ ตัวแปรชะตา SET ระวังค่าบาทแข็งหากแบงก์ชาติไม่ลดตามเฟดปีนี้มีสิทธิเห็น 30 บาทต่อดอลลาร์ ฉุดส่งออกติดลบได้ถึง 6.5% พร้อมถอดสูตร 6 ปัจจัยกระตุ้นเศรษฐกิจดันหุ้นไทยแตะ 1,500 จุดในปี’67 ไต่ต่อแตะ 1,550 จุด ปี’68 แนะ 5 หุ้นได้ประโยชน์จากดอกเบี้ย กับ 5 กองทุนสู้ความผันผวน

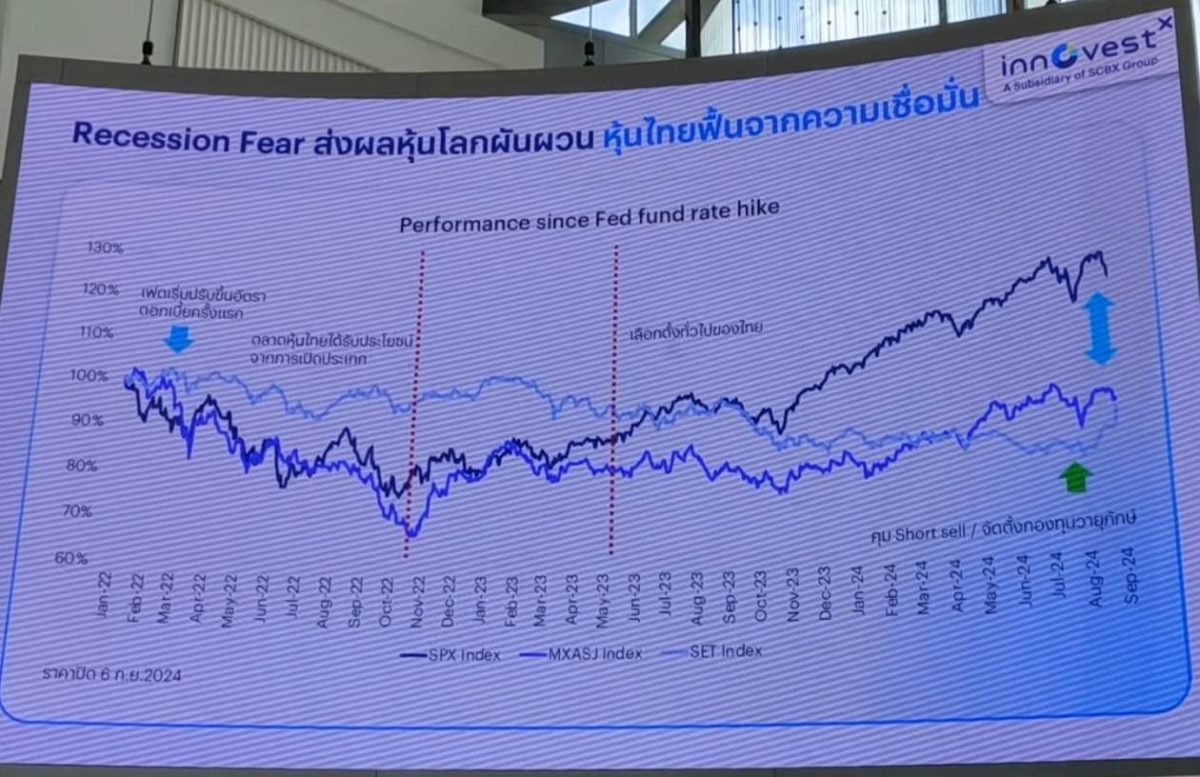

นายสุกิจ อุดมศิริกุล กรรมการผู้จัดการ สายงานวิจัย บล. อินโนเวสท์ เอกซ์ กล่าวว่า วันนี้ตลาดหุ้นพ้นวิกฤตแล้ว เห็นได้จากมูลค่าการซื้อขายต่อวันเพิ่มขึ้นกว่า 30% จากค่าเฉลี่ย 8 เดือนของปี 2567 นักลงทุนต่างชาติกลับมาซื้อสุทธิต่อเนื่อง และทำให้ตลาดหุ้นไทยมีผลตอบแทนที่ใกล้เคียงตลาดหุ้นเพื่อนบ้านมากขึ้น และหากเทียบกับตลาดโลกปี 2565 เพิ่งปรับขึ้นมาเท่ากับตลาดหุ้นโลก แปลว่า วันนี้ตลาดไทยเริ่มฟื้นตัว วิกฤติความเชื่อมั่นเริ่มดีขึ้นแล้ว รอบนี้หุ้นไทยพ้นวิกฤติไปแล้ว เพราะว่าการลดลงของตลาดกว่า 20% เคยเกิดขึ้นมาหลายครั้ง และสุดท้ายผ่านไปได้ ไม่ได้แย่ลงจนติดลบ 50%

รอบนี้ก็เรียกว่าเป็นข่าวดีว่าหุ้นไทยพ้นวิกฤติแล้ว เพียงแต่จะไปได้ไกลแค่ไหนมากกว่า โดยการดูแลช็อตเซล มีส่วนทำให้ตลาดหุ้นดีขึ้น จะเห็นว่าตั้งแต่ใช้มาตรการอัพติ๊ก การทำช็อตเซล ลดลง แปลว่า แรงขาย แรงกดดันต่อตลาดน้อยลง ความเชื่อมั่นกลับมา มีแรงซื้อเข้ามา แรงซื้อคืนช็อตเซลก็กลับเข้ามาช่วยอีก

สุดท้ายคือ กองทุนวายุภักษ์ เป็นกองทุนที่มีเม็ดเงินใหญ่ครั้งแรก ตั้งแต่ปี 2562 ซึ่งเป็นปีที่ LTF จบ หลังจากนี้จะทำให้ตลาดมั่นใจมากขึ้นว่าในระยะยาว 10 ปีจะมีเม็ดเงินมารองรับเวลาหุ้นมีการปรับตัวลงต่ำกว่าพื้นฐาน ซึ่งเป็นตัวช่วยสร้างความเชื่อมั่น และลด down side ให้กับตลาดหุ้น

ขณะที่ เป็นช่วงที่ เศรษฐกิจ ดอกเบี้ย การเมือง เปลี่ยนยุค เริ่มจากเศรษฐกิจและทิศทางอัตราดอกเบี้ยสหรัฐ ที่ตอนนี้ดอกเบี้ยลดแล้ว แนวโน้มจะลดต่อ และรอบนี้ไม่มีภาวะเศรษฐกิจถดถอยโดยดูจากตลาดหุ้น แต่เป็นแค่ซอล์ฟแลนดิ้ง 1.การที่เฟดลดดอกเบี้ยเร็วเพื่อกระตุ้นเศรษฐกิจ ตลาดหุ้นโลกในไตรมาส 4 ไปถึงปีหน้าจะโฟกัสเกี่ยวกับเรื่องนี้อย่างต่อเนื่องแต่ภาพจะเปลี่ยนไป

2. การเลือกตั้งประธานาธิบดีสหรัฐช่วงปลายปี การเปลี่ยนผู้นำจะเป็นเรื่องที่ต้องติดตาม เพราะมีผลต่อเศรษฐกิจและการเมืองโลก 3. หุ้นเทคโนโลยี ที่ทำให้ตลาดหุ้นสหรัฐขึ้นมาต่อเนื่อง ถึงวันนี้น้ำหนักหุ้นเหล่านี้มีอิทธิพลลดลง และ 4. เศรษฐกิจไทยครึ่งปีแรกโต 2% และคาดหวังว่าไตรมาส 4 เศรษฐกิจจะดีขึ้น เพราะดิจิทัลวอลเล็ตเริ่มทำงาน

หลังจากนี้ ที่ต้องติดตามคือ การส่งออก

มาถึงยุคที่จะเปลี่ยนผ่าน หลังโควิด สินค้าแพง เงินเฟ้อขึ้น อัตราดอกเบี้ยขึ้นตามแทบไม่ทัน สุดท้ายเงินเฟ้อพีคไปเรียบร้อย ทำให้เฟดสบายใจลดดอกเบี้ยไปเรียบร้อยแล้ว แต่อัตราว่างงานในสหรัฐเป็นเรื่องที่น่าติดตามเพราะเพิ่มขึ้นต่อเนื่อง

การขึ้นอัตราดอกเบี้ยของเฟดล่าสุด คือ ลดดอกเบี้ยเร็วขึ้นแต่ไม่ได้แรงขึ้น ในระยะยาวยังคาดการณ์เท่าเดิมคือ อยู่ที่ 2.9% ส่งผลให้ผลตอบแทนพันธบัตรสหรัฐฯ ที่ลดลง และ การอ่อนค่าของเงินดอลลาร์สหรัฐฯ มีโอกาสช่วยหนุนความน่าสนใจของตลาดหุ้นในตลาดเกิดใหม่ (EM)

จับตา 4 ปัจจัยไทย-เทศ ตัวแปรชะตา SET

นายสุทธิชัย คุ้มวรชัย หัวหน้าฝ่ายกลยุทธ์การลงทุน ฝ่ายกลยุทธ์การลงทุน บล. อินโนเวสท์ เอกซ์ กล่าวว่า ภาพอุปสงค์อุปทานน้ำมันที่เปลี่ยนไปจากต้นปี ทำให้คาดการณ์ช่วงราคาน้ำมันดิบเบรนท์ จะปรับลงไปอยู่ที่ 75-85 เหรียญต่อบาร์เรล จากเดิมที่คาดไว้ 85-90 เหรียญต่อบาร์เรล จากซัพพลายน้อยกว่าดีมานด์ กลายมาเป็นโอเวอร์ซัพพลาย ทำให้ราคาน้ำมันมีโอกาสปรับตัวลดลง เพราะผลิตมามากกว่าจึงมีสต็อคเพิ่มขึ้น สะท้อนว่า จีนใช้น้ำมันน้อยลง และสหรัฐอเมริกาที่เคยใช้น้ำมันเบนซินอันดับ 1 ของโลกลดลง มาจากการใช้น้ำมันดีขึ้น และรถยนต์ไฟฟ้าดีขึ้น ทำให้ 2 ประเทศใช้น้ำมันลดลง

จีน จะมีมาตรการอะไรดันเศรษฐกิจให้โต 5%

ขณะที่ อุปทาน ทางสหรัฐอเมริกาผลิตเพิ่มขึ้นต่อเนื่องและวันนี้ทำสถิติสูงสุด และทำให้กลุ่มโอเปคเริ่มกังวลก็มีการลดกำลังการผลิตลง

เศรษฐกิจโลกยังคงขยายตัวได้ดี แม้ในระยะถัดไปประเทศหลักจะเริ่มชะลอลงในลักษณะ soft-landing การลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ จะเป็นจุดเริ่มต้นให้ธนาคารกลางอื่นๆ เริ่มลดอัตราดอกเบี้ยตาม ช่วยหนุนความน่าสนใจของตลาดหุ้นในตลาดเกิดใหม่ (EM) รวมถึงประเทศไทย

ด้านอัตราเงินเฟ้อยังชะลอตัว เมื่อมองไปข้างหน้าเงินเฟ้อที่มาจากราคาพลังงานมีแนวโน้มลดลงได้ต่อ จากตลาดน้ำมันที่เริ่มกำลังพลิกเข้าสู่ภาวะอุปทานส่วนเกินจากอุปสงค์ที่ชะลอตัว และอุปทานที่เพิ่มต่อเนื่อง

ทั้งนี้แนะนำให้ติดตาม 1.ตัวเลขเศรษฐกิจและการจ้างงานสหรัฐฯ หลังการลดดอกเบี้ย 2.เศรษฐกิจของจีนที่อาจไม่เป็นไปตามเป้าหมายของทางการที่ 5% การเลือกตั้งสหรัฐฯ ที่จะมีผลต่อเศรษฐกิจโลกและการเมืองระหว่างประเทศ

3.สำหรับไทยให้ติดตามมาตรการของรัฐบาลใหม่ 4.ผลประกอบการของบริษัทจดทะเบียนที่จะเป็นตัวกำหนดความเคลื่อนไหวของ SET Index ในระยะถัดไป

โอกาสเห็นบาท 30 ต่อดอลลาร์

ด้าน ดร. ปิยศักดิ์ มานะสันต์ หัวหน้านักวิจัยเศรษฐกิจ ฝ่ายกลยุทธ์การลงทุน บล. อินโนเวสท์ เอกซ์ กล่าวว่า จากการที่คาดว่าเฟดจะลดอัตราดอกเบี้ยลง 4 ครั้ง โดยจะลด 2 ครั้งในปีนี้ และอีก 2 ครั้งในปีหน้า รวม 1% ทำให้เงินดอลลาร์อ่อนค่า จะทำให้เงินบาทแข็งค่าค่อนข้างมาก โดยไตรมาส 3 แข็งค่า 12% และเดือนที่ผ่านมาแข็งค่า 5% ถือว่าแข็งค่าสูงสุดในโลกเลยก็ว่าได้ ถ้าธนาคารแห่งประเทศไทยไม่ได้ลดดอกเบี้ยเลยจนถึงสิ้นปี ค่าเงินบาทอาจจะไปถึง 30 บาทต่อดอลลาร์ได้ จากปัจจุบัน 33 บาทต่อดอลลาร์

ที่ผ่านมาการส่งออก 7 เดือนแรกที่ผ่านมาโต 3.50% ถ้าเทียบสกุลเงินดอลลาร์ แต่ถ้าเทียบสกุลบาท ส่งออกโต 9.5% สาเหตุหลักมาจากค่าเงินบาทอ่อนค่าประมาณ 4-5% ในช่วงต้นปี แต่ 5 เดือนสุดท้ายสิ้นปีค่าเงินบาทอยู่ที่ 33 บาทต่อดอลลาร์ ส่งออกไทยรูปเงินบาทจะติดลบไป 6.5% แต่ในรูปดอลลาร์จะไม่โต และทั้งปีการส่งออกในรูปเงินดอลลาร์จะโตประมาณ 2%

6 ปัจจัยดันหุ้นไทยแตะ 1,542 จุด

นายสิทธิชัย ดวงรัตนฉายา นักกลยุทธ์อาวุโสตลาดหุ้นไทยและต่างประเทศ ฝ่ายกลยุทธ์การลงทุน บล. อินโนเวสท์ เอกซ์ กล่าวว่า ได้ทำการคาดการณ์ 6 ปัจจัยบวกจะทำให้ดัชนีหุ้นไทยเพิ่มขึ้นกี่จุด โดยเริ่มจาก SET ที่ 1,380 ที่ทุกอย่างยังปกติ อดีตนายกเศรษฐา ทวีสิน ยังไม่โดนอะไร

1.การลดดอกเบี้ย 0.25% จะส่งผลต่อ SET 17,000 ล้านบาท หรือ 19 จุด

2.การแจกเงินสด 10,000 บาท หากนำไปใช้ให้เกิดประโยชน์ต่อการหมุนเวียนต่อเศรษฐกิจทั้งจำนวนที่แจกไป จะส่งผลต่อตลาดหุ้นไทย 18 จุด แต่เชื่อว่าจะมีเม็ดเงินส่วนหนึ่งไม่ถูกนำมาใช้จ่ายในระบบเศรษฐกิจ

3.กองทุนวายุภักษ์ 1.5 แสนล้านบาท จะมีผลต่อ SET 65 จุด

” 3 ปัจจัยบวกในปีนี้ คือ ลดดอกเบี้ย การแจกเงินสด และกองทุนวายุภักษ์ SET จะอยู่ที่ 1,480 จุดซึ่งใกล้เป้าหมายของเราที่ให้ไว้ 1,500 จุด”นายสิทธิชัย กล่าว

4.เอ็นเตอร์เทนเม้นท์คอมเพล็กซ์ จะเกิดขึ้นในปี 2568 รัฐบาลศึกษามาแล้วให้สิทธิประโยชน์ 20,000 ล้านบาทต่อปี เราใช้ 12 เท่าคูณเข้าไปก็จะได้ 20 จุด ซึ่งทางนายกรัฐมนตรีแพทองธาร ชินวัตร บอกว่าอยากเห็น SET กลับไปอยู่ที่เดิมก่อนเกิดโควิด ซึ่งได้จำลองเหตุการณ์ว่าหุ้นกลุ่มท่องเที่ยว มีราคาอยู่เท่ากับก่อนเกิดโควิดคือบวกเข้าไป 5% เท่ากับว่าจะมีผลต่อ SET 12 จุด

5.Nagative Incom Tax ทางกระทรวงการคลังทำการประเมินมาแล้วว่าจะส่งผลต่อจีดีพี 0.1% เมื่อมาแปลงเป็น SET จะได้ 22 จุด

“เมื่อรวม 6 ปัจจัยเข้าด้วยกัน SET จะอยู่ที่ 1,542 จุด ซึ่งใกล้เคียงกับที่ทางเราให้เป้าปีหน้าไว้ที่ 1,550 จุด”นายสิทธิชัย กล่าว

นายสิทธิชัย กล่าวว่า สำหรับ 7 เดือนที่ผ่านมามีเงินลงทุนต่างชาติไหลเข้ามาแล้ว 3 หมื่นล้านบาท ด้วยมาตรการทางรัฐบาล ตลาดหลักทรัพย์แห่งประเทศไทย สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ ทำให้เงินไม่ไหลออกแล้ว และคาดว่าจะไหลเข้ามาเรื่อยๆ แต่เงินก้อนนั้นคงไม่ใหญ่มาก เพราะเศรษฐกิจไทยยังโตต่ำกว่าเมื่อเทียบกับประเทศอื่นในภูมิภาค การฟื้นตัวของเศรษฐกิจโลกโตแบบจำกัด เพิ่มขึ้นน้อย และ down side ก็จำกัด

ในมุมของผลตอบแทนจากตลาดหุ้นไทยถือว่าดีในระดับหนึ่ง เมื่อเทียบกับตลาดหุ้นเกิดใหม่อื่นๆ แต่ถ้าจะให้ดีต่อเนื่อง ภาคการผลิตต้องดีจึงจะสนับสนุนให้เชื่อได้ว่าผลตอบแทนของหุ้นไทยจะดีขึ้นในอนาคต

หากเทียบหุ้นไทยกับหุ้นโลก ณ เดือนพ.ย.2566 ถึงปัจจุบัน valuation หุ้นโลกเพิ่มขึ้น 5% ฝั่งเอเชียขึ้น 4% ส่วนไทยขึ้น 4% ถือว่า valuation ของไทยเท่ากับตลาดอื่นทั่วโลกแล้ว แต่สิ่งหนึ่งที่มีความต่างคือกำไร ตั้งแต่เดือนพ.ย.2566 ถึงไตรมาส 3 ปี 2567 กำไรหุ้นโลกเพิ่มขึ้น 11% ทางเอเชีย 12% หุ้นไทยขึ้นมา 1%

มีส่วนต่าง 10% ที่ทำให้ผลตอบแทนตลาดหุ้นไทยกับตลาดหุ้นในภูมิภาคมีความเหลื่อมล้ำ ช่วงที่เหลือของปีตัวกำไรของบริษัทจดทะเบียนมีแนวโน้มเพิ่มขึ้น จะสังเกตุเห็นได้ว่าในไตรมาส 3 และ 4 มีอัตราการเติบโตของตัวกำไรมากที่สุด ซึ่งเป็นผลมาจากฐานที่ต่ำกว่าในปีที่แล้ว ไม่ได้เกิดจากเศรษฐกิจดี การเมืองแข็งแกร่ง

“ดังนั้น ไตรมาส 3 และ 4 จึงเป็นหัวเลี้ยวหัวต่อของตลาดหุ้นไทยว่า เราจะไปที่ 1,500 หรือ 1,550 จุดได้หรือเปล่า”นายสิทธิชัย กล่าว

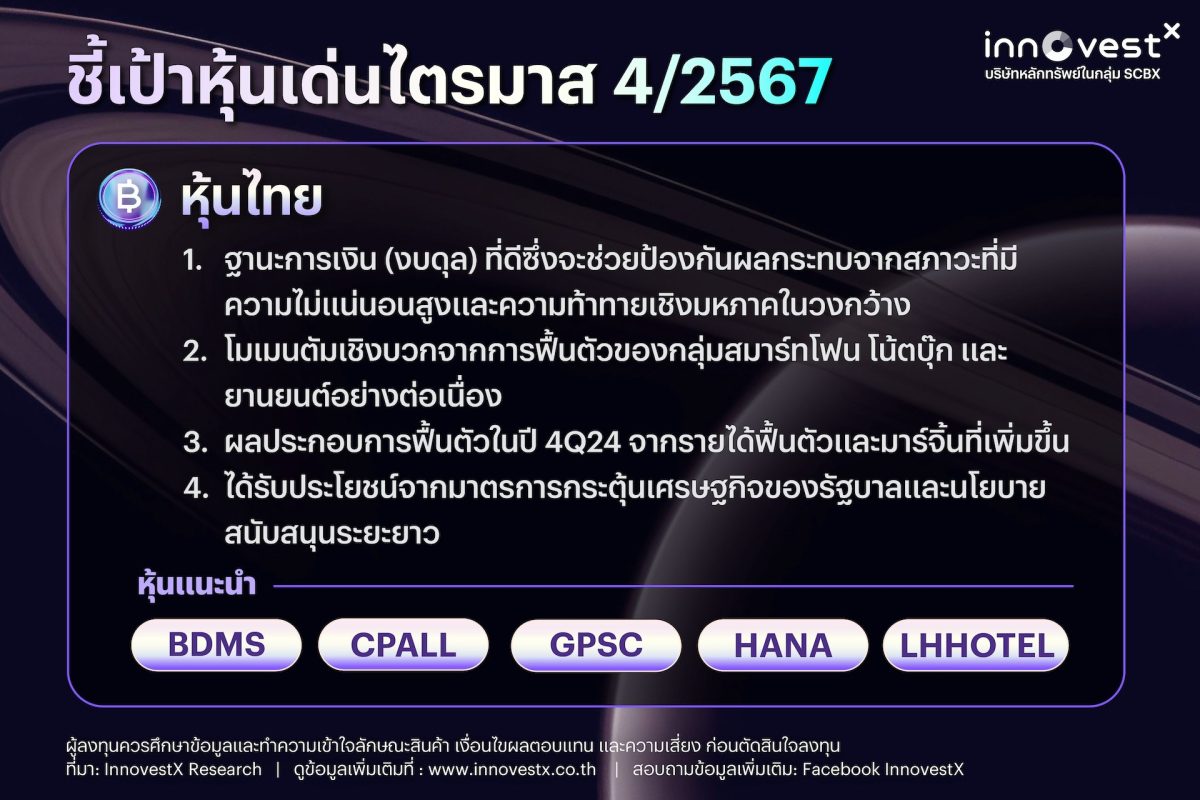

5 หุ้นได้ประโยชน์จากดอกเบี้ยลด

สำหรับ หุ้นที่แนะนำโฟกัสบริษัทที่ผลประกอบการมีแนวโน้มฟื้นตัวอย่างต่อเนื่องและได้ประโยชน์จากการบริโภคภายในประเทศที่ฟื้นตัวด้วยแรงหนุนจากมาตรการกระตุ้นเศรษฐกิจ และได้ประโยชน์จากการปรับลดอัตราดอกเบี้ย ได้แก่ BDMS CPALL GPSC HANA และ LHHOTEL”

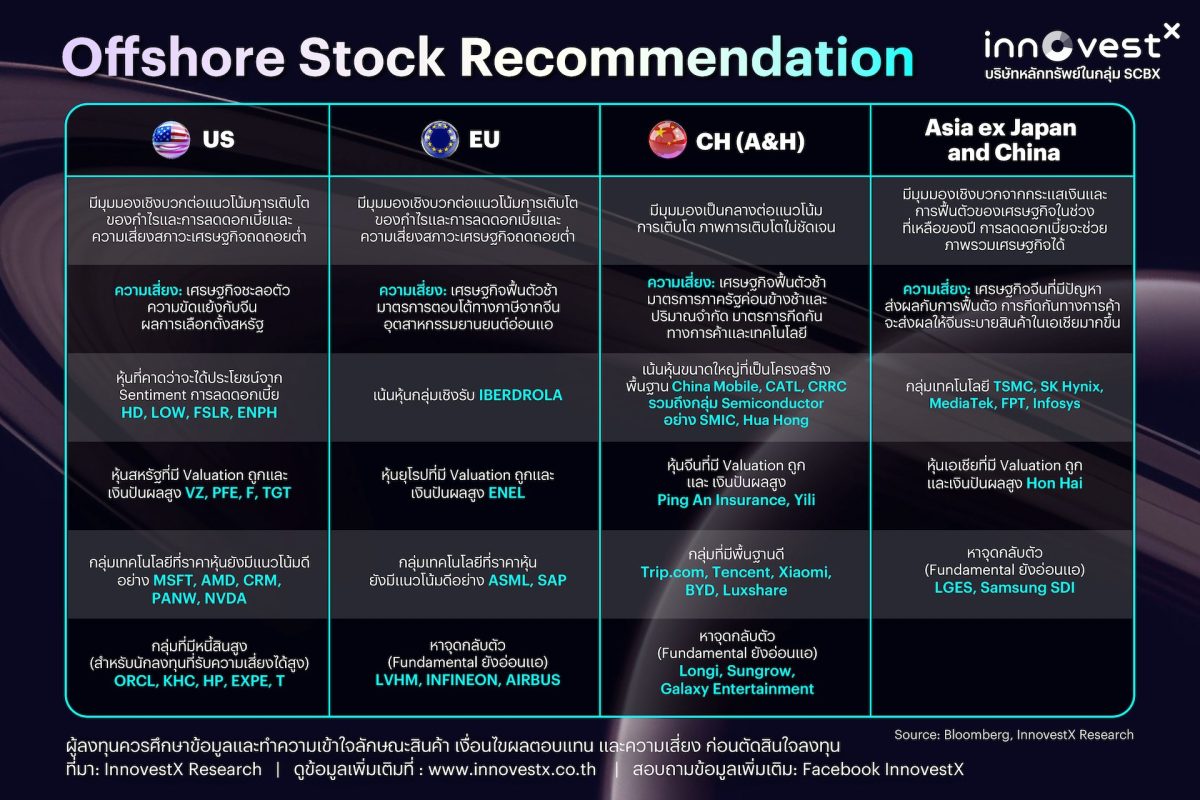

ในขณะที่หุ้นต่างประเทศภายหลังจากเฟดมีการปรับลดดอกเบี้ย เพื่อช่วยลดทอนผลกระทบจากเศรษฐกิจและการจ้างงานที่เริ่มชะลอตัวในภาวะที่เศรษฐกิจยังไม่เข้าสู่ภาวะถดถอย การลงทุนในสินทรัพย์เสี่ยงยังคงมีความน่าสนใจ โดยหุ้นกลุ่มที่ได้ประโยชน์จากภาวะดอกเบี้ยขาลง ได้แก่ กลุ่มซ่อมแซมตกแต่งบ้าน (HD, LOW) กลุ่มพลังงานสะอาด (FSLR, ENPH ) หุ้นที่มี Valuation ไม่แพงและปันผลสูง (VZ, PFE, F, TGT) หุ้นเทคโนโลยีที่ผลประกอบการยังมีแนวโน้มดี (MSFT, AMD, CRM, PANW, NVDA)

นอกจากตลาดสหรัฐเรามองว่าการลงทุนต้องเน้นเลือกหุ้นที่มีพื้นฐานดีมากกว่าประเด็นความถูกของการประเมินมูลค่าหุ้น โดยในตลาดยุโรปเรามองหุ้นที่เน้นไปยังพลังงานสะอาดและได้ Sentiment จากดอกเบี้ยขาลงอย่าง Iberdrola และ Enel ส่วนกลุ่มเทคโนโลยีเน้นไปที่กลุ่มที่อิงกับอุตสาหกรรมยานยนต์น้อยอย่าง ASML, SAP

ในขณะที่ตลาดหุ้นจีนให้เน้นไปที่โครงสร้างพื้นฐานอุตสาหกรรมใหม่อย่าง China Mobile, CATL, CRRC, SMIC และหุ้นที่มีพื้นฐานดีและผันแปรจากปัจจัยภายนอกน้อยอย่าง BYD, Luxshare, Tencent, Trip.com, Xiaomi นอกจากนั้นหุ้นในตลาดเอเชียที่มีอัตราการเติบโตดีได้แก่ FPT, Hon Hai, Infosys, MediaTek, SK Hynix, TSMC”

5 กองทุนรับความผันผวนช่วง 12 เดือน

นายวิศกรณ์ คีรีวรรณ, CFA, ผู้อำนวยการ Investment Strategist ฝ่าย Wealth Products & Strategy บล. อินโนเวสท์ เอกซ์ ประเมินว่าตลาดหุ้นโลกโดยรวมจะผันผวนในช่วงครึ่งแรกของไตรมาสที่ 4 และจะเริ่มฟื้นตัวได้หลังการเลือกตั้งจบลง จึงแนะนำให้นักลงทุนลดสัดส่วนการถือครองการลงทุนในหุ้นขนาดใหญ่สหรัฐฯ ลง ตลอดจนหุ้นไทยที่ฟื้นตัวขึ้นมารับข่าวการเมืองในระยะสั้น และกระจายการลงทุนใน US Small Cap Value เพิ่มเติมสำหรับรองรับการลดดอกเบี้ยและการเลือกตั้งที่จะมาถึง

รวมถึงปรับมุมมองเพิ่มในตราสารหนี้ที่มีทิศทางการลดดอกเบี้ยของเฟดในปีนี้และปีหน้าที่ชัดเจนมากขึ้น โดย InnovestX กลับมาเพิ่มสัดส่วนเงินสดในระยะสั้นเป็นครั้งแรกในรอบปี เพื่อสำรองสภาพคล่องสำหรับการลงทุนใหม่ที่จะมาถึง ด้วยธีมการลงทุนดังกล่าวจึงขมวดมุมมอง Soft-landing , Neutralize Political Risk และ Rate cut cycle โดย 3 กองทุนแรกที่แนะนำนี้ให้ลงทุนระยะ 6-12 เดือนคือ ASP-USSMALL ลงทุนในหุ้นสหรัฐฯ คุณภาพขนาดเล็ก ที่น่าสนใจคือผู้จัดการกองทุนมีการ deep down ไปในหุ้นแต่ละตัวถือไม่เกิน 15-35 ตัว และเลือกเฉพาะหุ้นที่มีกำไร มี valuation ถูก ตามด้วยกองทุนเวียดนาม PRINCIPAL VNEQ-A เพื่อรับประโยชน์กรณีสงครามการค้ารุนแรงขึ้น และกองทุนทองคำ BGOLD เพื่อรับการขาดดุลการคลังสหรัฐฯ ที่กำลังจะเกิดขึ้นในช่วงต่อจากนี้ โดยเป็นการลงทุนที่ไม่ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน ซึ่งในยุคที่บาทแข็ง การลงทุนที่ไม่ป้องกันความเสี่ยงจะคุ้มกว่า

อีก 2 กองทุนแนะนำสำหรับลงทุนระยะสั้นที่เปลี่ยนเป็นรายสัปดาห์ คือ กองทุน SCBKEQTG ที่ลงทุนในหุ้นเกาหลีใต้ และ กองทุน KT-HiDiv-A ลงทุนหุ้นไทย