HoonSmart.com>>อินโนเวสท์ เอกซ์ ประเมินคาด SET Index สิ้นปี 2567 ไว้ที่ 1,500 จุด 3 ปัจจัยบวกหนุน 4 ความต่างแคบลง แนะ 5 หุ้นเด่นรับเศษฐกิจโลกฟื้น ADVANC ,KCE ,OSP, PTTGC ,TU พร้อมกลยุทธ์จัดพอร์ตไตรมาส 3 รอซื้อต่ำกว่า 1,300 จุด

บล. อินโนเวสท์ เอกซ์ ประเมินเป้าหมาย SET Index ปี 2567 อยู่ที่ 1,500 จุด จาก 3 ปัจจัยบวก

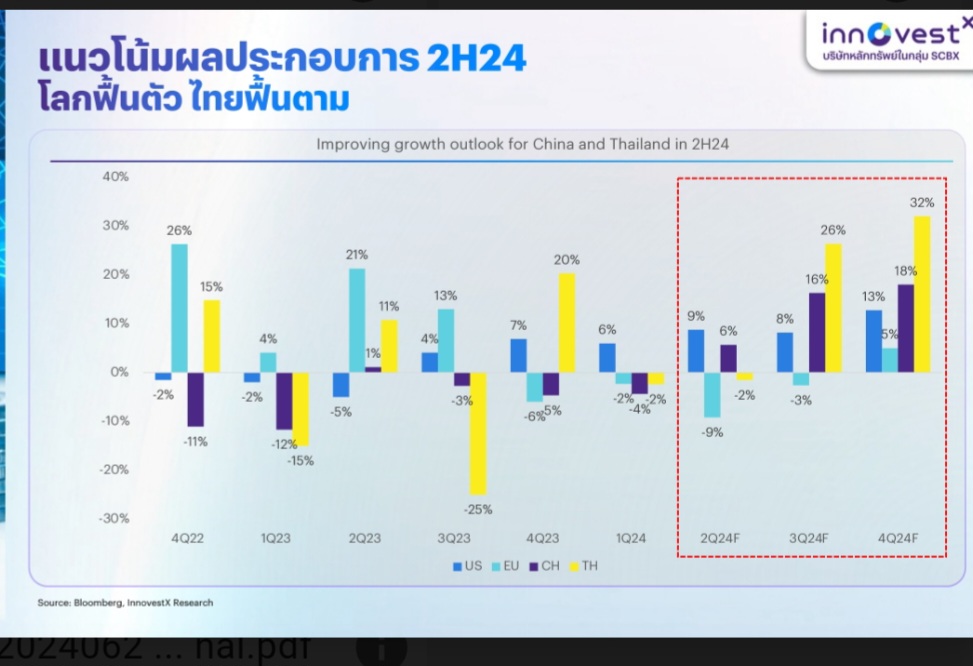

1.ภาพรวมเศรษฐกิจโลกไตรมาส 3/2567 เห็นสัญญาณฟื้นตัวอย่างพร้อมเพรียงกัน (Global Synchronized Recovery) ในหลายๆ ภูมิภาค เช่น ยุโรป และเอเชียที่ฟื้นตัวชัดเจน ด้านเศรษฐกิจสหรัฐฯ ยังคงแข็งแกร่ง แม้จะแสดงสัญญาณชะลอตัวลงแบบค่อยเป็นค่อยไป (Soft landing)

2.ธนาคารกลางสหรัฐฯ (Fed) สามารถปรับลดอัตราดอกเบี้ยภายในปี 2567 เช่นเดียวกับเศรษฐกิจหลักอื่น ได้แก่ ECB ที่ปรับลดนำไปแล้วก่อนหน้า ซึ่งการปรับลดดอกเบี้ยจะส่งผลดีต่อตลาดหุ้นในภาพรวม

3.เศรษฐกิจไทยมีแนวโน้มฟื้นตัวจากการเบิกจ่ายงบประมาณที่เร่งตัวขึ้นในช่วงครึ่งปีหลัง รวมถึงภาคการผลิตและท่องเที่ยว ประเมินเศรษฐกิจไทยจะขยายตัว 2.5% ในปี 2567 และ 3.0% ในปี 2568

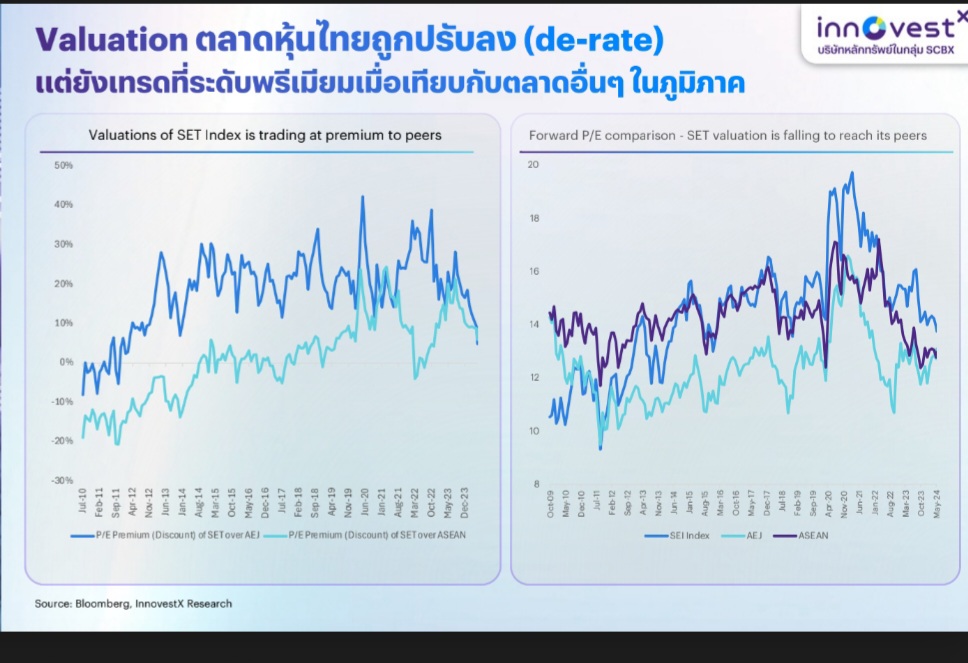

นอกจากนี้ 4 ความแตกต่างจะหดแคบลงเมื่อเทียบกับต่างประเทศ ประกอบด้วย

1.อัตราการเติบโตทางเศรษฐกิจไทยกับเศรษฐกิจโลกจะแคบลง

2.ความแตกต่างของอัตราดอกเบี้ยจะแคบลงจากที่อัตราดอกเบี้ยโลกลดลง

3.ผลตอบแทนจากการลงทุนในบริษัทจดทะเบียนไทยแคบลงเมื่อเทียบกับตลาดหุ้นต่างประเทศ

4.มูลค่าสินทรัพย์ของตลาดหุ้นไทยแคบลง ซึ่งปัจจุบันตลาดหุ้นไทยเทรดกันที่พรีเมี่ยมไม่ถึง 10% ถือว่าต่ำมาก การฟื้นตัวของผลประกอบการในครึ่งปีหลังจะทำให้ช่องว่างของตลาดหุ้นไทยแคบลงเมื่อเทียบกับตลาดแถบนี้

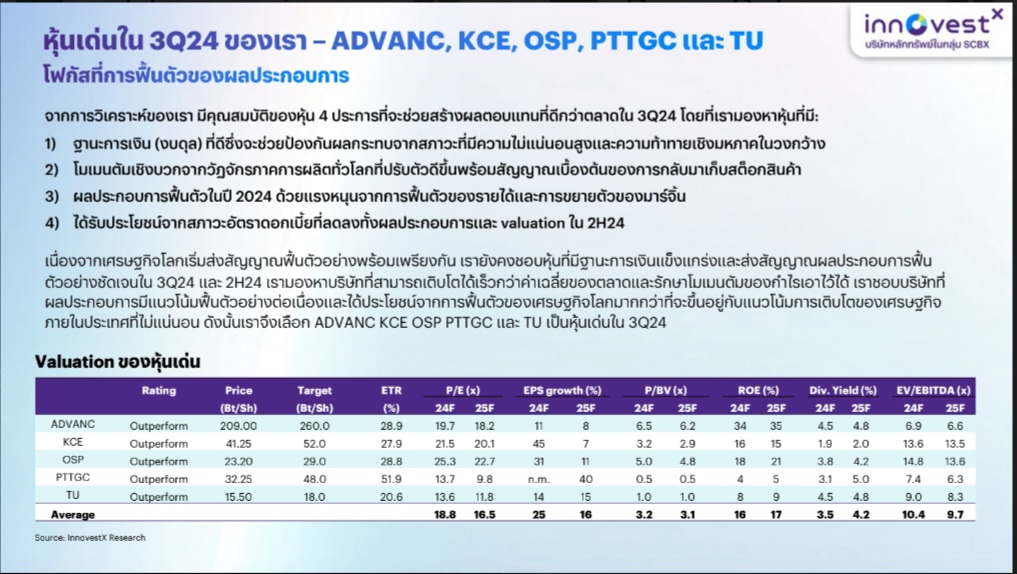

ทั้งนี้ แนะนำหุ้นเด่นไตรมาส 3 ปี 2567 เน้นหุ้นที่ได้ประโยชน์จากการการฟื้นตัวของเศรษฐกิจโลก ผลประกอบการเติบโต และได้ประโยชน์จากการลดดอกเบี้ย ได้แก่ ADVANC KCE OSP PTTGC และ TU

4 มุมมองเศรษฐกิจ-การลงทุน

นายสุทธิชัย คุ้มวรชัย หัวหน้าฝ่ายกลยุทธ์การลงทุน ฝ่ายกลยุทธ์การลงทุน บริษัทหลักทรัพย์ อินโนเวสท์ เอกซ์ กล่าวว่า ภาพรวมเศรษฐกิจโลกในไตรมาส 3/2567 แสดงสัญญาณการฟื้นตัวอย่างพร้อมเพรียงกัน โดยพัฒนาการการฟื้นตัวจะไล่มาจากเศรษฐกิจขนาดใหญ่ ได้แก่ สหรัฐ ต่อมายังยุโรป และเอเชีย โดยเฉพาะภาคการผลิต (PMI) ที่ฟื้นตัวขึ้น ด้านภาคบริการยังคงแข็งแกร่ง ด้านเศรษฐกิจจีนคาดได้ปัจจัยหนุนจากมาตรการกระตุ้นในเกือบทุกมิติ ทั้งการคลัง การเงิน และภาคอสังหาริมทรัพย์ที่เป็นปัญหาเรื้อรังในช่วงที่ผ่านมา อีกทั้งยังมีมาตรการหนุนความเชื่อมั่นในด้านตลาดทุน ขณะที่เงินเฟ้ออยู่ในทิศทางชะลอตัวอย่างค่อยเป็นค่อยไป นำไปสู่การลดดอกเบี้ยนำโดยฝั่งยุโรป รวมถึงสหรัฐที่คาดจะเกิดในช่วงปลายปี ซึ่งจะเป็นอีกปัจจัยหนุนการฟื้นตัวของเศรษฐกิจโลก และตลาดหุ้นฝั่งเอเชียให้น่าสนใจเพิ่มขึ้น สำหรับตลาดหุ้นไทยยังได้ผลบวกจากเบิกจ่ายงบประมาณ เป็นปัจจัยสนับสนุนผลประกอบการที่คาดจะเร่งตัวขึ้นในครึ่งปีหลัง ประเมินเป้า SET Index 1500 จุด แนะนำ หุ้นกลุ่มอาหารและเครื่องดื่ม กลุ่มชิ้นส่วนอิเล็กทรอนิกส์ และกลุ่ม ICT

ดร. ปิยศักดิ์ มานะสันต์ หัวหน้านักวิจัยเศรษฐกิจ ฝ่ายกลยุทธ์การลงทุน บริษัทหลักทรัพย์ อินโนเวสท์ เอกซ์ เปิดเผยว่า ทิศทางเศรษฐกิจมหภาคกำลังจะเปลี่ยนไป ซึ่งแนวโน้มการเติบโตของผลิตภัณฑ์มวลรวมในประเทศ หรือ GDP ในภาพใหญ่กำลังจะฟื้นตัวขึ้นตามทิศทางเศรษฐกิจโลก ขณะที่ธนาคารกลางทั่วโลกจะเริ่มมีแนวโน้มลดดอกเบี้ยลง คาดธนาคารกลางสหรัฐจะลดดอกเบี้ยได้ 2 ครั้งในปีนี้ ขณะที่ธนาคารกลางยุโรปจะลดได้ 3 ครั้ง ด้านจีนจะกระตุ้นเศรษฐกิจผ่านมาตรการการคลัง และทำให้เศรษฐกิจฟื้นตัวได้ต่อเนื่อง ส่วนเศรษฐกิจไทยเรามองว่าไตรมาสที่ 1 ที่ผ่านมาเป็นจุดต่ำสุดของเศรษฐกิจไทย และกำลังจะฟื้นตัวขึ้น

“ด้านความเสี่ยงที่ต้องจับตาในไตรมาสนี้ได้แก่ประเด็นด้านภูมิรัฐศาสตร์โดยเฉพาะสงครามการค้าระหว่างจีนและชาติตะวันตก รวมถึงความเสี่ยงด้านการเมืองไทย อย่างไรก็ตาม ในสถานการณ์กลาง เราคาดว่าเศรษฐกิจไทยจะขยายตัวในระดับ 2.5% ในปี 2567 และ 3.0% ในปี 2568 จากแรงส่งจากต่างประเทศ และการเบิกจ่ายงบลงทุนภาครัฐในลักษณะ โลกฟื้นตัว ไทยฟื้นตาม”

นายสิทธิชัย ดวงรัตนฉายา นักกลยุทธ์อาวุโสตลาดหุ้นไทยและต่างประเทศ ฝ่ายกลยุทธ์การลงทุน บริษัทหลักทรัพย์ อินโนเวสท์ เอกซ์ เปิดกลยุทธ์การลงทุนไตรมาส 3/2567 ว่าจะมีการเปลี่ยนกลุ่มจากการลงทุนหุ้นเติบโตไปยังหุ้นคุณค่าและหุ้นวัฏจักร ไม่รวมกลุ่มเทคโนโลยี เนื่องจากการฟื้นตัวของเศรษฐกิจโลกช่วยให้ความเชื่อมั่นปรับตัวดีขึ้น แม้ตลาดหุ้นไทยยังคงถูกลดน้ำหนักการลงทุน (underweight) แต่แนวโน้มผลประกอบการที่จะฟื้นตัวอย่างต่อเนื่อง พร้อมกับความตึงเครียดทางการเมืองที่คลี่คลายลง และการเบิกจ่ายของภาครัฐที่เร่งตัวขึ้น จะเป็นปัจจัยสนับสนุนด้านปัจจัยพื้นฐาน ทำให้ตลาดหุ้นไทยจะปรับตัวเพิ่มขึ้นได้ลดช่องว่างขนาดใหญ่ระหว่างตลาดที่มีผลการดำเนินงานดีที่สุด (ไต้หวัน, อินเดีย) และแย่ที่สุด (ไทย, อินโดนีเซีย) ในไตรมาสที่ 3

สำหรับตลาดหุ้นไทยประเมินเป้าหมาย SET Index อยู่ที่ 1,500 จุด แนะรอซื้อที่ระดับต่ำกว่า 1,300 จุด ชี้เป้าหุ้นเด่นไตรมาส 3 เน้นโฟกัสบริษัทที่ผลประกอบการมีแนวโน้มฟื้นตัวอย่างต่อเนื่องและได้ประโยชน์จากการฟื้นตัวของเศรษฐกิจโลกมากกว่าที่จะขึ้นอยู่กับแนวโน้มการเติบโตของเศรษฐกิจภายในประเทศที่ไม่แน่นอน ได้แก่ ADVANC ,KCE ,OSP, PTTGC และ TU

ในขณะที่ตลาดหุ้นต่างประเทศกลุ่มธุรกิจที่มีแนวโน้มเติบโตในไตรมาส 3 คือ กลุ่มซอฟท์แวร์ กลุ่มฮาร์ดแวร์ กลุ่มการแพทย์ กลุ่มค้าปลีก หุ้นเด่นแนะนำได้แก่ MSFT ORCL AAPL PFE WMT สำหรับหุ้นแนะนำในยุโรปคือกลุ่มสาธารณูปโภคได้แก่ Iberdrola, Enel และส่วนหุ้นแนะนำในจีนได้แก่ Tencent Xiaomi Lenovo Trip.com AIA

นายวิศกรณ์ คีรีวรรณ, CFA, ผู้อำนวยการ Investment Strategist ฝ่าย Wealth Products & Strategy บริษัทหลักทรัพย์ อินโนเวสท์ เอกซ์ กล่าวว่า สำหรับไตรมาส 3 นั้น คาดว่านักลงทุนจะได้เริ่มเห็นภาพการแยกทางหลักๆ 3 กลุ่มด้วยกัน ได้แก่

1. ด้านนโยบายการเงิน นักลงทุนจะได้เห็นการเดินหน้าลดดอกเบี้ยตามแผนเดิมของหลายธนาคารกลางในเอเชีย ในขณะที่ทางยุโรปนั้นได้ประเดิมลดดอกเบี้ยไปก่อนแล้วจากภาพเศรษฐกิจมหภาคที่ยังอ่อนแอ ขณะที่ทางเฟดนั้นก็จำเป็นต้องตรึงดอกเบี้ยไปจนกว่าจะสิ้นปลายไตรมาสที่ 3

2. ด้านนโยบายการคลังและการเมือง ด้านการเมืองระหว่างประเทศมีแนวโน้มที่จะมีผลกระทบกับตลาดการเงินโลกน้อยลง เนื่องจากสหรัฐฯ เข้าสู่การหาเสียงเลือกตั้งประธานาธิบดีโค้งสุดท้าย ประกอบกับนโยบายการสนับสนุนการสู้รบในยูเครน-รัสเซีย ตลอดจนเม็ดเงินสนับสนุนอิสราเอลนั้นมีโอกาสที่ไม่มีการอัดฉีดเพิ่มเติมจากปัญหาการคลังของสหรัฐฯ ที่ตึงตัว ในขณะที่ประเทศอื่นๆ จะเริ่มพิจารณานโยบายกระตุ้นเศรษฐกิจของประเทศตนเอง มากกว่าที่จะสนใจความสัมพันธ์ระหว่างประเทศ และ

3. ตัวแปรที่หนุนการเติบโตของตลาดทุนแต่ละประเทศ โดยภาพการลงทุนโดยรวมจะมีแรงหนุนด้านการลงทุนแต่ละประเทศแตกต่างกันอย่างชัดเจน โดยทางสหรัฐฯ จะมาจากการรายงานกำไรของกำไรในกลุ่มเทคโนโลยีเป็นหลัก ตลาดทุนจีนจะมาจากการออกนโยบายแผนเศรษฐกิจในระยะยาวผ่านการประชุม 3rd Plenum และยุโรปจะฟื้นตัวจากเศรษฐกิจมหภาคในจุดต่ำสุดพร้อมกับแรงส่งจากการลดดอกเบี้ย

สำหรับกลยุทธ์การลงทุนในไตรมาสนี้ เน้นกลยุทธ์ลงซื้อ-ขึ้นขายในตลาดที่มีปัจจัยกระตุ้นการลงทุนเฉพาะตัว อย่างสหรัฐฯ และจีน เมื่อตลาดหุ้นพักฐาน โดยเรามีการปรับมุมมองการลงทุนในยุโรปและทองคำเพิ่มขึ้น พร้อมทั้งปรับคำแนะนำการลงทุนในเวียดนามลดลง สำหรับภาพลงทุนระยะกลาง – ยาว (TAA 3 – 6 เดือนและ 12 เดือนขึ้นไป)

ทั้งนี้ แนะนำให้นักลงทุนทยอยสร้าง Core portfolio ผ่านการลงทุนในกองทุนตราสารทุนโลกอย่าง KT-GESG-A และทยอยสะสมการลงทุนตราสารหนี้โลกผ่านกองทุน KFSINCFX-A และสร้างผลตอบแทนส่วนเพิ่มด้วยกองทุนหุ้นสหรัฐฯ อย่าง TMBUSBLUECHIP และหุ้นจีน SCBCHEQA