HoonSmart.com>> การเข้าไม่ถึงแหล่งเงินทุนของผู้ประกอบการ SMEs ยังเป็นปัญหาใหญ่ที่สุดของการพัฒนาและต่อยอดธุรกิจ SMEs ไทยให้เติบโตและก้าวเข้ามามีบทบาทต่อระบบเศรษฐกิจโดยรวมมากขึ้น ผู้ประกอบการ SMEs คิดเป็นสัดส่วนมากกว่า 90% ของธุรกิจทั้งหมดในประเทศและมีการจ้างงานสูงกว่า 13 ล้านคน โดยแผนพัฒนาเศรษฐกิจและสังคมแห่งชาติฉบับที่ 13 (ปี 2566-2570) กำหนดสัดส่วนมูลค่าการส่งออกของ SMEs ต่อการส่งออกรวมของไทยอยู่ที่ 20% จากปัจจุบันอยู่ในสัดส่วน 14%

การเข้าไม่ถึงแหล่งเงินทุนมาจากหลายสาเหตุ อาทิ ขาดความรู้ความเข้าใจเชิงลึกในด้านการบริหารจัดการเงินทุน (Cash Management) และการบริหารจัดการธุรกิจอย่างเป็นระบบเนื่องจากข้อจำกัดด้านทรัพยากร หรือไม่มีความรู้ในการจัดการเอกสารสินเชื่อ แต่หากแยกเป็นรายกลุ่มจะพบว่า มีปัญหาต่างกันตามประเภทธุรกิจ ทำให้ผู้ประกอบการ SMEs จำนวนหนึ่งเลือกใช้บริการนายหน้า (Agent) ให้มาเป็นที่ปรึกษาในการจัดการเอกสารสินเชื่อและประสานงานติดต่อช่วยเหลือให้ได้รับการพิจารณาสินเชื่อจากสถาบันการเงิน ซึ่งเป็นสาเหตุหนึ่งที่อาจถูกมิจฉาชีพหลอกลวง

ดร.รักษ์ วรกิจโภคาทร กรรมการผู้จัดการ ธนาคารเพื่อการส่งออกและนำเข้าแห่งประเทศไทย (EXIM BANK) เปิดเผยว่า EXIM BANK ให้ความสำคัญกับการสร้าง SMEs ไทยให้สามารถขยายธุรกิจสู่ตลาดต่างประเทศ โดยสร้างระบบนิเวศให้กับผู้ประกอบการ SMEs ด้วยการเติมความรู้ เติมโอกาส และเติมเงินทุนให้ พร้อมแนะนำการบริหารความเสี่ยงในการส่งออกให้

“การไปตลาดต่างประเทศสำหรับธุรกิจ SMEs ไม่ได้น่ากลัวอย่างที่คิด หากผู้ประกอบการเตรียมความพร้อมอย่างรอบด้าน และเสริมความกล้าด้วยการเรียนรู้ทักษะและนวัตกรรมใหม่ ๆ ของโลกอนาคต และฝึกแก้ปัญหายาก ๆ จากโจทย์ใหญ่ ๆ เพื่อกระตุ้นความคิดสร้างสรรค์และนำมาต่อยอดเพิ่มมูลค่าสินค้าและบริการ โดยอาจเริ่มจากการเรียนรู้ตัวอย่างธุรกิจหรือบุคคลที่ประสบความสำเร็จ ตลอดจนการกำหนดเป้าหมายใหม่ที่ท้าทาย เพื่อเป็นแรงผลักดันที่ช่วยให้ตัวเองกล้าก้าวข้ามความกลัวสู่อนาคตได้ตามเป้าหมาย” ดร.รักษ์กล่าว

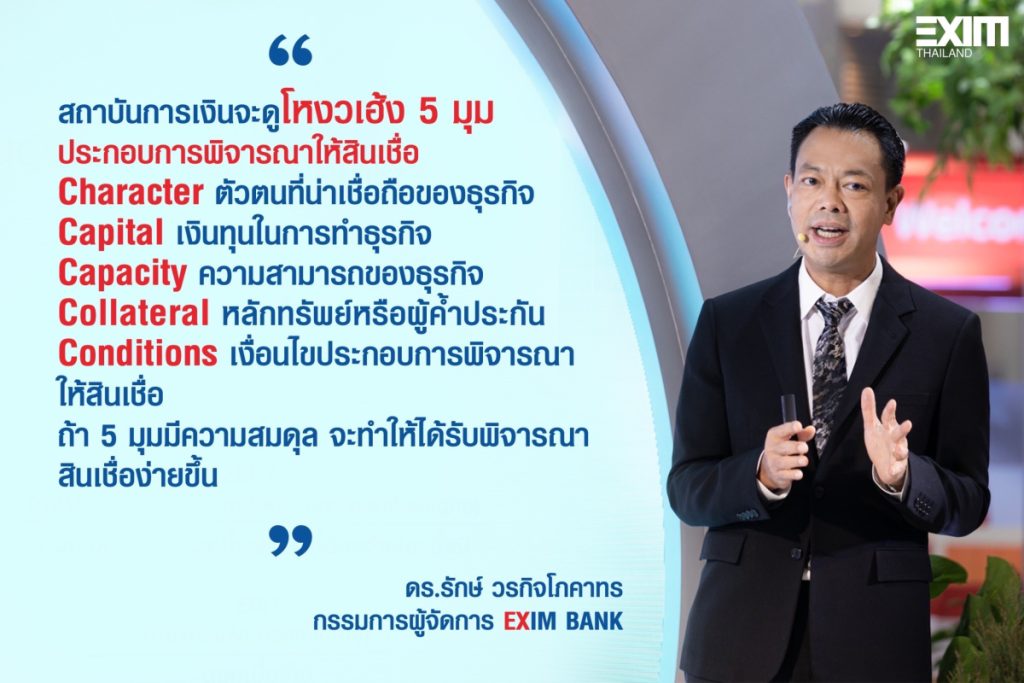

ดร.รักษ์กล่าวว่า การขยายธุรกิจปัญหาเงินทุนเป็นเรื่องสำคัญ การที่ SMEs ไม่ได้รับการพิจารณาสินเชื่อส่วนหนึ่งมาจากการไม่รู้และขาดทักษะในการเตรียมความพร้อมขอสินเชื่ออย่างถูกวิธี ไม่เข้าใจหลักการที่ธนาคารและสถาบันการเงินใช้เพื่อพิจารณาปล่อยกู้ ซึ่งโดยทั่วไปแนวทางที่นำมาใช้พิจารณาสินเชื่อถูกเรียกว่า หลัก 5C ประกอบด้วย

Character ลักษณะและความน่าเชื่อถือของผู้ขอสินเชื่อ ธนาคารจะดูประวัติส่วนตัวและประวัติทางการเงินของผู้ขอสินเชื่อว่า มีความน่าเชื่อถืออย่างไร เพื่อให้มั่นใจว่าเป็นผู้ประกอบการที่ทำธุรกิจสุจริตและมีประวัติการคืนเงินกู้ที่ดี

Capital ส่วนของทุนในการทำธุรกิจ ธนาคารพิจารณาดูส่วนทุนของผู้ประกอบการที่นำมาใช้ในการทำธุรกิจ เพื่อดูความตั้งใจและความมีส่วนร่วมรับผิดชอบในการทำธุรกิจจริง โดยธนาคารจะพิจารณาอัตราส่วนหนี้สินต่อทุน (D/E Ratio) ที่ไม่เกิน 3 เท่า ซึ่งบ่งบอกว่า ธุรกิจไม่ได้มีการก่อหนี้สูงกว่าที่ควรจะเป็น

Capacity ความสามารถของธุรกิจ หมายถึง การมองความสามารถในการชำระหนี้ของธุรกิจ ซึ่งเป็นการพิจารณาว่า ธุรกิจนั้นมีความสามารถในการสร้างรายได้และกำไรที่มั่นคงอย่างยั่งยืนหรือไม่ ตลาดสินค้าและบริการของธุรกิจดังกล่าวมีภาวะการแข่งขันเป็นอย่างไร ธุรกิจที่เข้ามาขอสินเชื่อมีแนวโน้มเติบโตและสามารถคืนเงินกู้ในอนาคตได้หรือไม่ ทั้งนี้ อัตราส่วนสำคัญที่ธนาคารมักพิจารณาคือ Current Ratio หรืออัตราส่วนเงินทุนหมุนเวียนที่สะท้อนถึงความสามารถในการชำระหนี้ระยะสั้น

Collateral หลักทรัพย์ค้ำประกันและผู้ค้ำประกัน เพื่อให้ธนาคารมีความมั่นใจในการปล่อยกู้มากขึ้น ธนาคารส่วนใหญ่มักเรียกหลักทรัพย์ค้ำประกันหรือให้มีผู้ค้ำประกันในการขอสินเชื่อ ซึ่งถือเป็นเครื่องมือป้องกันความเสี่ยงและช่วยให้การปล่อยสินเชื่อมีโอกาสสูงขึ้น

Condition เงื่อนไขในการปล่อยสินเชื่อ โดยทั่วไปธนาคารจะเจรจาเงื่อนไขในการปล่อยสินเชื่อกับผู้ขอสินเชื่อ ซึ่งก็จะช่วยให้การปล่อยสินเชื่ออยู่บนเงื่อนไขที่เหมาะสมกับแต่ละกิจการ

“การพิจารณาอัตราส่วนเงินทุนหมุนเวียน คือ การใช้สินทรัพย์หมุนเวียนที่สามารถเปลี่ยนเป็นเงินสดได้เร็ว เช่น เงินสด สินค้าคงคลัง ลูกหนี้การค้า นำมาชำระหนี้สินหมุนเวียนของกิจการ โดยกิจการที่ดีควรมี Current Ratio ในระดับที่สูงกว่า 1 เท่า หากต่ำกว่า 1 เท่าอาจจะมีปัญหาขาดสภาพคล่องหรือไม่สามารถชำระหนี้ระยะสั้น และอัตราส่วนความสามารถในการชำระหนี้ (Debt Service Coverage Ratio : DSCR) ที่ใช้ประเมินความสามารถในการชำระหนี้ โดยเฉพาะเมื่อมีการกู้ยืมจากสถาบันการเงิน เพื่อดูว่ายังสามารถกู้ได้และจ่ายชำระหนี้ไหว โดยควรมีอัตราอย่างน้อย 1.1-1.2 เท่า” ดร.รักษ์กล่าว

ดร.รักษ์กล่าวต่อไปว่า การใช้สินเชื่อ Pesonal Loan และ Ready Credit ผู้ประกอบการต้องมีความระมัดระวังเพราะอัตราดอกเบี้ยสูง ดังนั้นการสร้างรายได้เพื่อชำระหนี้จะสูงมาก เช่น หากกู้ Pesonal Loan จำนวน 1 ล้านบาท จะต้องมีรายรับต่อปีไม่ต่ำกว่า 3 ล้านบาท เพื่อไม่ให้กระทบต่อความสามารถในการชำระหนี้

“นอกจากหลัก 5C ข้างต้นแล้ว ยังมีอีก 2C ที่ธนาคารมุ่งหวังที่จะเห็นในผู้ประกอบการยุคใหม่คือ Courage หรือความกล้าที่จะออกจาก Comfort Zone ในการสร้างธุรกิจใหม่ ๆ ที่ตอบสนองโลกยุคปัจจุบันที่มีการเปลี่ยนแปลงไปตลอดเวลา และ Creativity หรือไอเดียในการทำธุรกิจ มีการนำนวัตกรรมและเทคโนโลยีมาช่วยสร้างมูลค่าเพิ่มให้กับสินค้าและบริการ ผู้ประกอบการที่รู้และเข้าใจหลัก 5C+2C ไม่ต้องกลัวที่จะเข้ามาขอสินเชื่อกับทางธนาคาร” ดร.รักษ์กล่าว

EXIM BANK มีสินเชื่อดอกเบี้ยต่ำให้บริการกับผู้ประกอบการที่สนใจปรับธุรกิจให้ Go Green อาทิ สินเชื่อ EXIM Green Start ดอกเบี้ยเริ่มต้น 4.10% ต่อปี วงเงินสินเชื่อสูงสุด 200 ล้านบาท แถมวงเงิน Forward Contract สูงสุด 1 เท่าของวงเงินสินเชื่อ

สินเชื่อ EXIM เริ่มต้นส่งออก ดอกเบี้ยเริ่มต้น 5.35% ต่อปี วงเงินสินเชื่อสูงสุด 10 ล้านบาท แถมวงเงิน Forward Contract สูงสุด 1 เท่าของวงเงินสินเชื่อ ค่าธรรมเนียมแรกเข้าสูงสุดไม่เกิน 1.25% ต่อปีของวงเงินสินเชื่อที่ได้รับอนุมัติ

สำหรับผู้ประกอบการที่สนใจปรับธุรกิจให้พร้อมส่งออกและแข่งขันได้ในตลาดโลก EXIM BANK พร้อมเติมความรู้ โอกาสทางธุรกิจ และเงินทุน สนับสนุนผู้ประกอบการไทยทุกอุตสาหกรรมและทุกขนาด โดยเฉพาะ SMEs สามารถขอคำปรึกษาได้ EXIM Contact Center โทร. 0 2169 9999 หรือ Facebook Fanpage : EXIM Bank of Thailand และ Line Official : @EXIMThailand