HoonSmart.com>> “บลจ.อีสท์สปริง” มอง sentiment ตลาดค่อนข้างเปราะบางและผันผวน หลังธนาคารสหรัฐฯ ถูกสั่งปิดหลายแห่ง ด้าน Credit Suisse ร่วงหนัก Saudi National Bank ไม่เพิ่มทุน ติดเกณฑ์ถือหุ้น 10% ด้าน Swiss National Bank แถลงพร้อมช่วยเหลือด้านสภาพคล่อง แนะติดตามประชุม ECB สัปดาห์นี้ กลยุทธ์ wait & see ลงทุนยุโรปสำหรับนักลงทุนระยะสั้น

นายบดินทร์ พุทธอินทร์ ผู้อำนวยการฝ่ายกลยุทธ์การลงทุน บริษัทหลักทรัพย์จัดการกองทุน อีสท์สปริง (ประเทศไทย) เปิดเผยถึงกรณีหุ้นของ Credit Suisse ปรับตัวร่วงแรงหลัง Saudi National Bank ใส่เงินเพิ่มทุนซื้อหุ้นไม่ได้เนื่องจากติดเพดานถือหุ้นห้ามเกิน 10% จนทำให้นักลงทุนเทขายหุ้นหนัก ว่า ทีมกลยุทธ์การลงทุนมีมุมมองว่า Credit Suisse มีขนาดใหญ่และมีผลกระทบต่อเสถียรภาพทางการเงินของประเทศสวิสเซอร์แลนด์และของยุโรป เชื่อว่าธนาคารกลางสวิสเซอร์แลนด์ต้องเข้ามาช่วยในเรื่องนี้ ขณะที่ทางเลือกของ Credit Suisse ยังมีได้ตั้งแต่ 1. การเพิ่มทุนจากนักลงทุนรายอื่นๆนอกเหนือทาง Saudi National Bank 2. ขายสินทรัพย์เพิ่มเติม 3. ขายกิจการให้กับ UBS (CEO UBS ยังปฏิเสธที่จะให้ความเห็นในเรื่องนี้) 4. ขอความช่วยเหลือจาก Swiss National Bank

ล่าสุดธนาคารกลางสวิตเซอร์แลนด์ได้ออกแถลงถึงกรณี Credit Suisse ยังมีสภาพคล่องเพียงพอ และหากจำเป็นธนาคารกลางฯเองก็พร้อมให้สภาพคล่องเพื่อช่วยเหลือ ซึ่งเราประเมินว่า Credit Suisse เข้าข่าย Too Big To Fail และมีความสำคัญต่อระบบการเงินของประเทศสวิตเซอร์แลนด์และยุโรป หากปล่อยให้เหตุการณ์บานปลาย มีโอกาสส่งผลลามเป็นวิกฤติการเงินในยุโรปอีกครั้ง

ขณะที่ในช่วงเช้าวันนี้ (16 มีนาคม 2023) ทางธนาคาร Credit Suisse ได้แถลงว่าได้เข้ากู้ยืมเงินทางธนาคารกลางสวิตเซอร์แลนด์เป็นวงเงิน 5.4 หมื่นล้านดอลลาร์สหรัฐฯเพื่อเป็นสภาพคล่องให้กับธนาคาร รวมถึงประกาศอีกว่าธนาคารกำลังทำ tender offer อีกเช่นกันเพื่อเพิ่มความมั่นใจให้กับนักลงทุน

สำหรับมุมการลงทุนถึงแม้ธนาคารกลางสวิสเซอร์แลนด์จะเข้ามาประคองสถานการณ์ในตอนนี้และพร้อมจะสนับสนุนด้านสภาพคล่อง แต่อย่างไรก็ตามเราประเมินว่าตอนนี้ sentiment ตลาดยังค่อนข้างเปราะบางต่อข่าวในภาคธนาคารทั้งในสหรัฐฯและยุโรป ซึ่งส่งผลภาพรวมการลงทุนจะมีความผันผวนต่อไป ขณะที่ต้องจับตาการประชุม ECB ในสัปดาห์นี้เช่นกัน ว่าจะมีท่าทีต่อเรื่องนี้อย่างไร และจะขึ้นอัตราดอกเบี้ยที่เท่าไหร่ เพราะต้องชั่งน้ำหนักระหว่างการควบคุมอัตราเงินเฟ้อและเสถียรภาพของระบบการเงิน

“แนะนำให้ wait&see การลงทุนในยุโรปไปก่อนสำหรับนักลงทุนระยะสั้น และเป็นโอกาสเข้าสะสมสำหรับนักลงทุนระยะยาวหลังธนาคารสวิสเซอร์แลนด์เข้ามาแสดงท่าทีพร้อมให้ความช่วยเหลือ”นายบดินทร์ กล่าว

พร้อมให้ข้อมูลต่อกรณีดังกล่าว “Credit Suisse Too Big To Fail” เมื่อคืนที่ผ่านมา ผู้ถือหุ้นรายใหญ่อย่าง Saudi National Bank ที่ถือหุ้นใน Credit Suisse ประมาณ 9.9% ประกาศว่าจะไม่เพิ่มการลงทุนในบริษัทเนื่องจากจะทำให้ทาง Saudi National Bank ถือหุ้นเกิน 10% ซึ่งเป็นระดับที่จะมีกฏระเบียบต่างๆเข้ามาบังคับใช้เพิ่มเติมไม่ว่าจะจากทั้งหน่วยงานของทางซาอุฯ ทางสวิสฯ หรือทางยุโรป ซึ่งทาง Saudi National Bank ไม่อยากมีความยุ่งยากในตอนนี้ ส่งผลให้นักลงทุนกังวลว่าอนาคตของบริษัทอาจดูไม่ดีหนัก ประกอบกับเพิ่งเผชิญกับการล้มละลายของธนาคารในสหรัฐฯอย่าง SVB และ Silvergate ในช่วงสุดสัปดาห์ที่ผ่านมา ทำให้มีแรงเทขายออกมา หากนับจากจุดสูงสุดของปี 2022 ราคาหุ้นของ Credit Suisse ลดลงกว่า 85%

การปรับโครงสร้างครั้งใหญ่ของ Credit Suisse

หลังจากประสบปัญหาขาดทุนอย่างหนัก ทาง Credit Suisse ได้ประกาศปรับโครงสร้างองค์กรครั้งใหญ่ในเดือนตุลาคม 2022 โดยมีแผนตั้งแต่ การลดขนาด investment bank, ขายกลุ่มผลิตภัณฑ์ที่เป็นหลักทรัพย์ค้ำประกันให้กับ Apollo Global Management, เพิ่มทุน 4 พันล้านเหรียญ (มีการลงทุนจาก Saudi National Bank) และมุ่งเน้นไปยังธุรกิจบริหารความมั่นคั่งและวาณิชธนกิจแทน

เหตุการณ์นี้น่ากังวลแค่ไหน

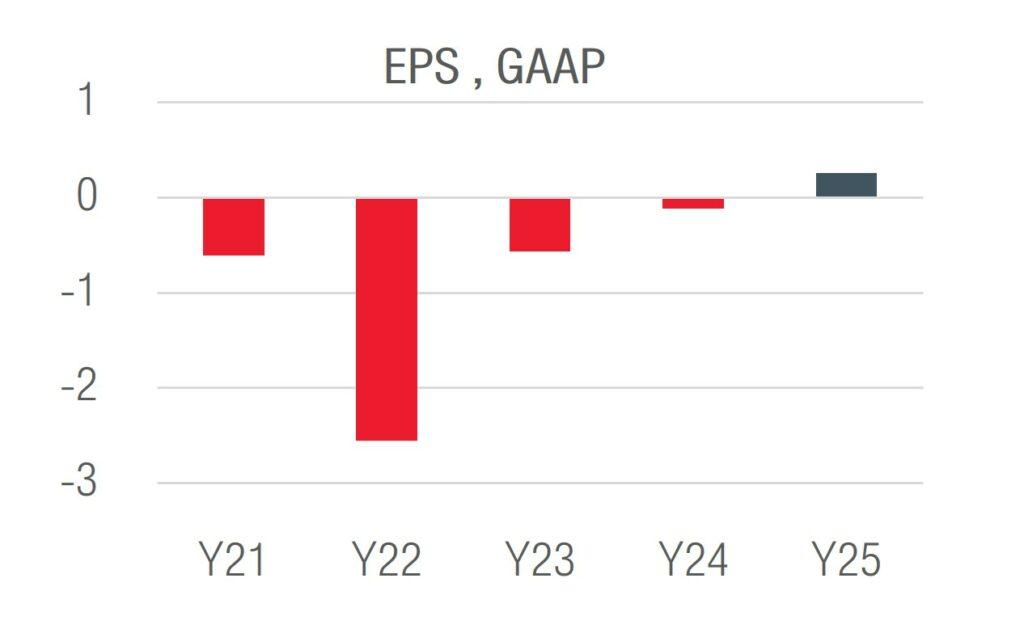

ถ้าเราไปดูจากผลประกอบการของ Credit Suisse จะพบว่าทางธนาคารได้ขาดทุนมาแล้ว 5 ไตรมาสติดต่อกันตั้งแต่ ไตรมาส 4/2021 จนถึงไตรมาส 4/2022 อย่างไรก็ตามนักวิเคราะห์บอกว่าหลังจากมีการปรับโครงสร้างครั้งใหญ่แล้ว ทางธนาคารมีโอกาสกลับมามีกำไรได้ในปี 2025 ซึ่งสอดคล้องกับที่ CEO ของบริษัทที่ออกมากล่าวเช่นกัน ขณะที่ถ้าเราไปดูอัตราส่วน Tier 1 Capital Ratio จะพบว่าทาง Credit Suisse มีสัดส่วนดังกล่าวอยู่ที่ 14.10% ซึ่งถือว่าสูงกว่าเกณฑ์ของ Basel 3 ที่กำหนดไว้ที่ 8% สะท้อนว่าบริษัทยังคงมีเงินทุนสำรองอยู่ในระดับสูงอยู่

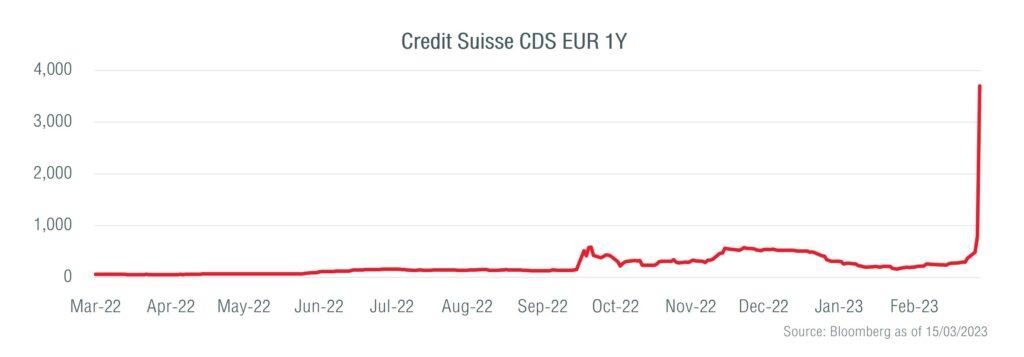

อย่างไรก็ตามถ้าไปดูขนาดของ Credit Suisse จะพบว่าเป็นธนาคารที่ใหญ่เป็นอัน 2 ของสวิสเซอร์แลนด์ และเป็นอันดับที่ 17 ของยุโรป หากมองในแง่ผลกระทบที่เกิดขึ้น กรณีล้มละลายขึ้นมาจริงๆ ผลกระทบอาจจะรุนแรงกว่ากระณีของ SVB ค่อนข้างมาก เนื่องจาก Credit Suisse เป็นธนาคารที่มีธุรกรรมในต่างประเทศค่อนข้างเยอะ รวมถึงสินทรัพย์ภายใต้การบริหารจัดการสูงถึง 1.6 ล้านล้านฟรังก์สวิส หรือคิดเป็นเกือบ 10% ของ GDP ของ EU ส่งผลให้ Credit Default Swap (CDS) อายุ 1 ซึ่งเปรียบเสมือนค่าเบี้ยประกันหาก Credit Suisse ผิดนัดชำระ ตอนนี้สูงขึ้นไปถึง 3,700 bps

จุดเริ่มต้นปัญหาของ Credit Suisse

เมื่อเดือนมีนาคม 2021 ทาง Credit Suisse ได้เผชิญข่าวร้ายหลังลูกค้ารายใหญ่ที่สุดจะไม่สามารถจ่ายเงินมากกว่า 2 พันล้านดอลลาร์ที่เป็นหนี้ในวันทำการถัดไปได้ หลังจาก Archegos Capital Management ของมหาเศรษฐี Bill Hwang ขาดทุนจากการเข้าเดิมพันเกินขนาดหรือการใช้ margin เข้าซื้อหุ้นเป็นจำนวนมากก่อนที่ราคาหุ้นจะปรับตัวลงแรง และโดน margin call ให้บังคับขายหุ้นออกมาในราคาขาดทุน โดยทาง Goldman Sachs และ Morgan Stanley เป็นธนาคารแรกๆที่ไหวตัวทัน และได้บังคับให้ Archegos ขายหุ้นเพื่อหยุดการขาดทุนหรือ Stop Loss

อย่างไรก็ตามทางด้าน Credit Suisse เห็นสัญญาณตรงนี้ช้ากว่าธนาคารคู่แข่ง ทำให้บังคับ Archegos ขายหุ้นในราคาที่ขาดทุนมากขึ้นไปอีก เนื่องจากราคาหุ้นร่วงหนักหลังทั้ง Goldman Sachs และ Morgan Stanley บังคับขายหุ้นออกมาจำนวนมาก ส่งผลให้ Credit Suisse ขาดทุนถึง 5.5 พันล้านดอลลาร์ ซึ่งมากกว่ากำไรทั้งปีของบริษัท ขณะที่มูลค่าของหลักทรัพย์ค้ำประกันก็ปรับตัวลงแรง เนื่องจากราคาหุ้นของ Archegos ก็ปรับตัวลงแรงเช่นกันก่อนที่บริษัทจะล้มละลายในระยะถัดมา ส่งผลให้ทาง Credit Suisse ขาดทุนมหาศาล นอกจากนี้ทาง Credit Suisse ยังได้รับความเสียหายทางชื่อเสียงจากการปิดกองทุน 4 กองทุนที่บริหารร่วมกับ Greensill Capital หลังจากบริษัทล่มอีกด้วย ส่งผลให้หุ้นของ Credit Suisse ปรับตัวลงต่อเนื่อง