โดย…ณัฏฐะ มหัทธนา ผู้อำนวยการอาวุโส

โดย…ณัฏฐะ มหัทธนา ผู้อำนวยการอาวุโส

ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์

บลจ.กรุงไทย (KTAM)

รายงานประชุม FOMC 14-15 ธ.ค. เผยผู้เข้าร่วมประชุม “โดยทั่วไป” เห็นควรให้ขึ้นดอกเบี้ยเร็วหรือถี่กว่าที่เคยคาดไว้ “บางคน” อยากเริ่มลดขนาดงบดุลเร็วกว่าเดิม (เทียบกับที่เคยทำในอดีต) หลังจากเริ่มปรับขึ้นดอกเบี้ย นอกจากนี้ ความเห็นทั่วไปของเจ้าหน้าที่เฟดชี้ “โอมิครอน” เพิ่มความเสี่ยงเงินเฟ้อ

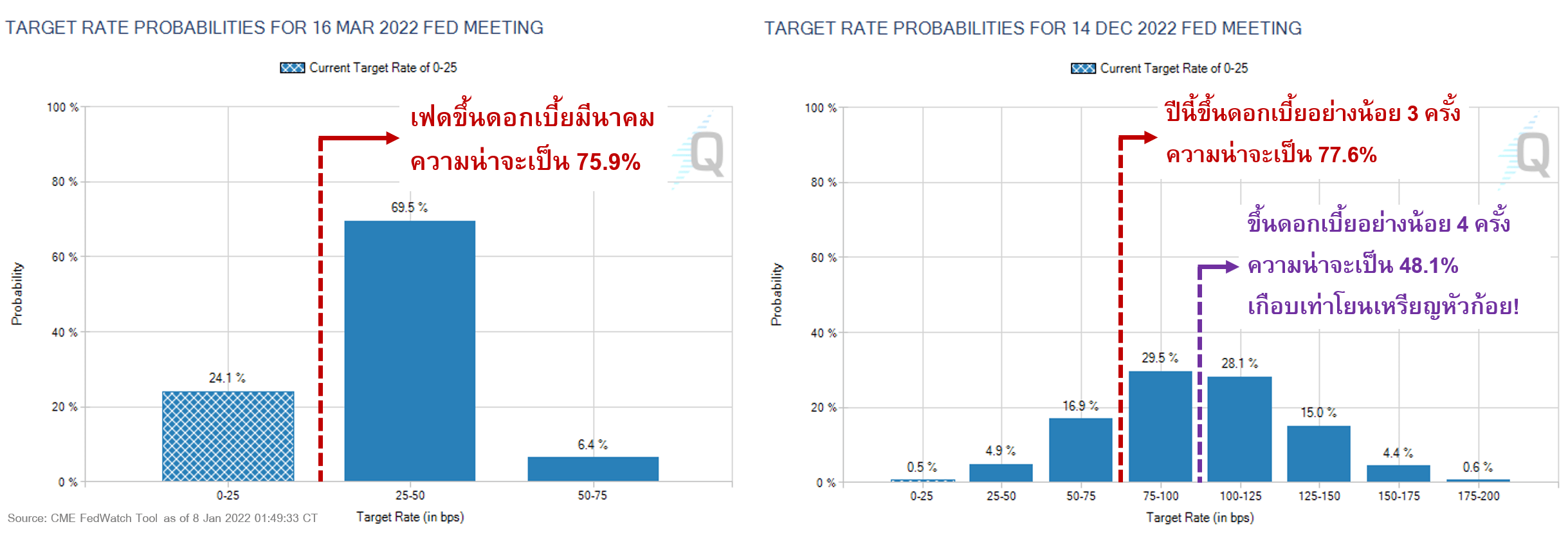

Minutes ล่าสุดกรุยทางขึ้นดอกเบี้ย มี.ค. FedWatch Tool สะท้อนความน่าจะเป็นสูงถึง 75.9% (จาก 54.0% วันสิ้นปี) ตลาดยังคงเห็นพ้องกับประมาณการของเฟดว่าจะขึ้นดอกเบี้ย 3 ครั้งในปี 2022 อย่างไรก็ตาม เทรดเดอร์เริ่มกังวลว่านโยบายการเงินของสหรัฐอาจจะต้องเข้มงวดกว่านั้น โดยเครื่องมือดังกล่าวสะท้อนโอกาส 48.1% ที่ปีนี้ดอกเบี้ยจะขึ้น “อย่างน้อย 4 ครั้ง” พุ่งพรวดจาก 34.2% ปลายสัปดาห์ก่อน และอีกนิดเดียวจะ 50-50 เท่ากับการโยนเหรียญหัวก้อย!

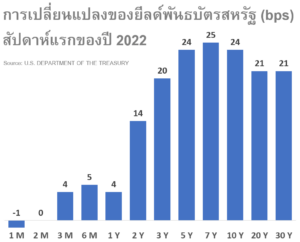

ยีลด์พันธบัตรสหรัฐพุ่งในสัปดาห์แรกปี 2022 ช่วงอายุตั้งแต่ 5 ปีขึ้นไปสูงกว่าระดับก่อนวิกฤตล็อกดาวน์ 2020 หมดแล้ว 2Y ผ่าน 0.8%, 5Y แตะ 1.5%, 10Y > 1.7%, 30Y > 2.1%

ยีลด์พันธบัตรสหรัฐพุ่งในสัปดาห์แรกปี 2022 ช่วงอายุตั้งแต่ 5 ปีขึ้นไปสูงกว่าระดับก่อนวิกฤตล็อกดาวน์ 2020 หมดแล้ว 2Y ผ่าน 0.8%, 5Y แตะ 1.5%, 10Y > 1.7%, 30Y > 2.1%

Yield curve 10Y-2Y ชันขึ้นตั้งแต่ช่วงเปลี่ยนปี แม้ย่อรับความคาดหวังเกี่ยวกับการลดขนาดงบดุล (Quantitative Tightening: QT) จากรายงานประชุมเฟดกลางสัปดาห์ แต่วันศุกร์ก็รีบาวด์ กลับขึ้นมาใกล้จุดสูงสุดของปีนี้ ได้ปัจจัยบวกในรายละเอียดข้อมูลตลาดแรงงาน ธ.ค. แม้จ้างงานต่ำกว่าคาดแต่ว่างงานลดเหลือ 3.9% ต่ำสุดตั้งแต่โควิดระบาด ค่าจ้าง +4.7%YoY หนุนเงินเฟ้อ

เงินเฟ้อ-น้ำมันร้อย? สัปดาห์ล่าสุดสัญญา WTI +4.9% รับข้อมูลสต็อกน้ำมันดิบสหรัฐลด 6 สัปดาห์ติด OPEC+ ผลิตเพิ่มไม่ถึงเดือนละ 4 แสนบาร์เรลต่อวันตามแผน อารมณ์ตลาดพลิกผันจากที่เคยกลัว oversupply กลายมากังวล “วิกฤตพลังงาน” ซึ่งอาจเกิดขึ้นจากนโยบายบริหารอุปสงค์-อุปทาน “พลังงานเก่า” ผิดพลาดในระยะเปลี่ยนผ่านสู่ “พลังงานใหม่” (อ่านเพิ่มเติมเกี่ยวกับมุมมองราคาน้ำมันได้ที่ “’เต็มถัง’ ด้วย 5 สมมุติฐาน” 12 ธ.ค. 2021)

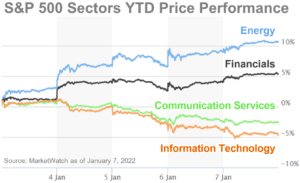

ตลาดหุ้นปี 2022 เริ่มต้นด้วย Rotation กระแสเงินลงทุนหมุนเวียน “เปลี่ยนตัวเล่น” โดยออกจากหุ้นเติบโตสูงกลุ่ม I.T., communication services ไปเข้าหุ้นวัฏจักรอิงสภาพเศรษฐกิจอย่าง energy, financials ซึ่งแนวโน้มราคาน้ำมันและยีลด์พันธบัตรเป็นปัจจัยหนุนหุ้น 2 เซกเตอร์นี้ตามลำดับ

ตลาดหุ้นปี 2022 เริ่มต้นด้วย Rotation กระแสเงินลงทุนหมุนเวียน “เปลี่ยนตัวเล่น” โดยออกจากหุ้นเติบโตสูงกลุ่ม I.T., communication services ไปเข้าหุ้นวัฏจักรอิงสภาพเศรษฐกิจอย่าง energy, financials ซึ่งแนวโน้มราคาน้ำมันและยีลด์พันธบัตรเป็นปัจจัยหนุนหุ้น 2 เซกเตอร์นี้ตามลำดับ

คำถามเงินล้าน: rotation รอบนี้ “ฉาบฉวย” มาเร็วเคลมเร็วใช้เวลาไม่เท่าไหร่ก็กลับทิศ หรือจะ “ลากยาว” หลักเดือน/ไตรมาส/ปี?

หลายคนยังยึดติดประสบการณ์เก่าจากทศวรรษก่อน ดีมานด์อ่อนแอ ค่าจ้างขึ้นช้า ราคาโภคภัณฑ์ตกต่ำ เงินเฟ้อต่ำเรื้อรังจนเสี่ยงเงินฝืด ยีลด์พันธบัตรขึ้นประเดี๋ยวเดียวก็กลับลงมาทำจุดต่ำสุดใหม่ทุกที (bond bull market) นักลงทุนกลุ่มนี้คงมองตลาดหมุนตัวเล่นแค่ “ชั่วคราว” จึงอยากเดินหน้าซื้อถัวรัวหุ้นเทคตามสูตรเดิมที่เคยใช้แล้วเวิร์ค

Transitory Inflation “เงินเฟ้อสูงแค่ชั่วคราว” Jerome Powell ประธานเฟดประเมินแนวโน้มราคา “ผิดอย่างรุนแรง” ก่อนกลับลำช่วงปลายปีซึ่งช้ามาก เป็นบทเรียนสอนเราให้ “เปิดใจ” พิจารณาข้อมูลใหม่อย่างถี่ถ้วนและไม่มองข้ามสัญญาณการเปลี่ยนแปลงกระบวนทัศน์ (paradigm shift)

เศรษฐกิจสหรัฐปัจจุบันต่างจากยุค 2010-20 หลังวิกฤตการเงินโลก “ดีมานด์” อ่อนแอ แต่ปัญหาของทศวรรษใหม่คือขาดแคลน “ซัพพลาย” (เรานำเสนอ paradigm shift ข้อนี้ไว้ใน “สั้นได้ ยาวดี KT-FINANCE” 10 ต.ค. 2021) ฝั่งดีมานด์แข็งแกร่งเพราะผลสืบเนื่องของนโยบายกระตุ้นช่วงวิกฤต และตลาดแรงงานสหรัฐตึงตัวจนเข้าสู่ “ยุคทองของลูกจ้าง” (ตำแหน่งว่างเยอะเลยต่อรองเงื่อนไขดีๆได้มาก เปลี่ยนงานง่าย ค่าแรงพุ่ง) ภาวะเงินเฟ้อสูงจึงน่าจะ “ลากยาว” เช่นเดียวกับปัจจัยขับเคลื่อนปรากฏการณ์ stock rotation (เป็นไปได้ว่า rotation จะลากยาวเช่นกัน)

เราไม่ได้บอกให้เทใจทุ่มสุดตัวใส่เกมนี้ แค่พยายามชี้ให้เห็นความสำคัญของสถานะลงทุนที่ใช้รับมือ เงินเฟ้อสูง (ยาวนาน) และ ดอกเบี้ยขาขึ้น (รอบใหญ่) ประกอบด้วย “น้ำมัน” KT-OIL “หุ้นกลุ่มพลังงาน” KT-ENERGY “หุ้นกลุ่มการเงิน” KT-FINANCE “หุ้นญี่ปุ่น” KT-JAPAN, KT-JPFUND เลือกซื้อสะสมได้ตามระดับความเสี่ยงของแต่ละบุคคล

ไอเดียลงทุน (กองทุนรวม) มีทุกวัน ผู้สนใจเชิญรับชม Fund Today by KTAM ทุกเช้าวันทำการเริ่มเวลา 8:45 น. สามารถพิมพ์คำถามให้ตอบทางไลฟ์ Facebook: KTAM Smart Trade หรือรับฟัง/ร่วมพูดคุยใน Clubhouse: KTAM Smart Trade สดพร้อมกันสองช่องทาง และดูคลิปย้อนหลังที่ Youtube: KTAM TV ONLINE

#คุยทุกวันฟันทุกเช้า #ฟันทูเดย์845

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน