โดย…ณัฏฐะ มหัทธนา

โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์

บลจ.กรุงไทย

ข้อมูลแรงงานสหรัฐแกร่งทุกมุม จ้างงานนอกภาคเกษตร ก.ค. +943,000 สูงกว่าคาด ว่างงานลดฮวบจาก 5.9% เหลือ 5.4% แถมคนอเมริกันกลับเข้าสู่ตลาดมากขึ้นด้วย อัตราการมีส่วนร่วมในกำลังแรงงาน (labor force participation rate) ขยับขึ้นเป็น 61.7% บรรดาธุรกิจยังหาคนทำงานยาก หนุนค่าจ้างเฉลี่ยต่อชั่วโมงพุ่งเกินคาด +0.4%MoM +4.0%YoY

ยีลด์พันธบัตรสหรัฐพุ่ง curve ช่วงอายุ 3 ปี – 30 ปี “ชันขึ้น” bear steepening (ตัวยาวขึ้นแรงกว่าตัวสั้น) 10Y +8 bps ปิดที่ 1.31% สูงสุดใน 3 สัปดาห์ ยีลด์แท้จริง (real yields) TIPS10Y ทะยาน 3 วันติด +13 bps จากจุดต่ำสุดประวัติการณ์ -1.19% เมื่อวันอังคาร ขึ้นมาปิดที่ -1.06% สูงสุดใน 2 สัปดาห์ ส่วนความคาดหวังเงินเฟ้อยังใกล้เคียงกับช่วงต้นสัปดาห์

ทองคำ -2.2% ปิดตลาดวันศุกร์ $1,763.96 ต่อออนซ์ ตลาดแรงงานแข็งแกร่งทำให้นักลงทุนมั่นใจยิ่งขึ้นว่า เฟดจะเริ่มลด QE ต้นปี 2022 โดยอาจประกาศอย่างเร็วหลังการประชุม FOMC ครั้งหน้า (22 ก.ย.) สัญญาฟิวเจอร์สสะท้อนความน่าจะเป็นเกิน 50% ที่เฟดจะขึ้นดอกเบี้ยอย่างน้อย 1 ครั้งในเดือน ธ.ค. 2022

ราคาน้ำมันดิบร่วงลงรายสัปดาห์หนักสุดใน 9 เดือน ดอลลาร์แข็งค่ากดดันราคาสินค้าโภคภัณฑ์ โควิดเดลต้าระบาดเริ่มกระทบกิจกรรมเศรษฐกิจและการเดินทาง บั่นทอนความต้องการใช้น้ำมัน

วัตถุดิบขาดแคลน ธุรกิจเร่งสะสมสต็อก คงหนุนเงินเฟ้อสูงต่อไปอีกหลายเดือน ขณะการเติบโตทางเศรษฐกิจซึ่งเร่งตัวผ่านพ้นจุดพีคในสหรัฐ (และชะลอลงมาสักพักแล้วในจีน) กำลังเผชิญแรงเสียดทานจากโควิดเดลต้า ตลอดจนความไม่แน่นอนอื่นๆ เช่น ผลกระทบจากภาวะอุปทานขาดแคลน เราพิจารณา 2 สถานการณ์ “ทางแยก” ที่อาจเป็นไปได้ดังนี้

1. เศรษฐกิจสหรัฐขยายตัวดีต่อเนื่อง เฟดเดินหน้าประกาศลด QE ตามที่ตลาดคาดไว้ ยีลด์พันธบัตรสหรัฐ (ปัจจุบันยังต่ำมาก) ทะยานต่อ 10Y ทะลุ 1.5% real yields พุ่งขึ้น (แต่เบากว่ายีลด์พันธบัตรเพราะเงินเฟ้อเร่งตัว) TIPS10Y > -1%

แนวโน้มสินทรัพย์ : หุ้นกลุ่มการเงิน (financials) โดดเด่นสุด ตลาดหุ้นพัฒนาแล้ว (DM) ยุโรป, ญี่ปุ่น เหนือกว่าตลาดเกิดใหม่ (EM) ดอลลาร์แข็งค่ากดดันตลาดโภคภัณฑ์ก็จริง แต่เศรษฐกิจสหรัฐเติบโตประกอบกับจีนเปิดฉากกระตุ้นการคลัง ช่วยหนุนราคาน้ำมัน (หุ้นพลังงาน) และโลหะพื้นฐาน/อุตสาหกรรม (หุ้นเหมือง) ส่วนทองคำคงแย่สุดในสถานการณ์เช่นนี้

2. มีบางอย่างทำให้เฟดไม่มั่นใจก่อนประชุม 21-22 ก.ย. จึงยังไม่ประกาศลด QE ยีลด์แท้จริงกลับลงมาพร้อมยีลด์พันธบัตร …ตามหลัก ยีลด์พันธบัตรควรร่วงหนักกว่า real yields เมื่อความคาดหวังเงินเฟ้อปรับตัวลง… แต่กรณีนี้ไม่น่าเป็นเช่นนั้นเพราะสมมุติฐานคือ “เงินเฟ้อสูงลากยาว” อีกทั้งรัฐบาลน่าจะรีบส่งสัญญาณกระตุ้นการคลัง ส่วนสภาคองเกรสก็คงเร่งพิจารณาร่างฯลงทุนโครงการต่างๆ ล้วนเป็นปัจจัยที่ช่วยค้ำยันยีลด์พันธบัตรไว้ไม่ให้ลงแรงนัก

แนวโน้มสินทรัพย์ : ตลาดกระทิงตราสารหนี้ (bond bull) ราคาทองปรับตัวขึ้น หุ้นกลุ่มที่ได้ประโยชน์จากโครงการภาครัฐ outperform รวมถึงโลหะพื้นฐาน/อุตสาหกรรม (หุ้นเหมือง) quality & defensive stocks พอใช้ได้ แต่หุ้นแบงก์คง underperform หุ้นพลังงานก็ไม่เด่น

หุ้นกลุ่มโลหะและเหมืองแร่ (Metals & Mining) น่าจะทำได้ดีในทั้ง 2 สถานการณ์

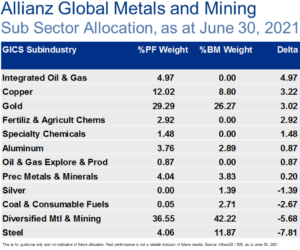

KTAM World Metals and Mining Fund (KT-MINING) กองทุนรวมหมวดอุตสาหกรรมที่เกี่ยวข้องกับโลหะและเหมืองแร่ ลงทุนในหน่วยของ Allianz Global Metals and Mining (กองทุนหลัก) เน้นหุ้นของบริษัทซึ่งมียอดขายและกำไรจากการสำรวจ สกัด หรือแปรรูปทรัพยากรธรรมชาติจำพวกโลหะที่ไม่มีองค์ประกอบของเหล็ก (เช่น นิกเกิล ทองแดง อลูมิเนียม) และแร่อื่นๆ เหล็กกล้า ถ่านหิน โลหะมีค่า (เช่น ทอง แพลทินัม) เพชร เกลือ และแร่อุตสาหกรรม

ผู้ลงทุนที่ถือทองคำ กำลังเผชิญความเสี่ยงและโอกาสแบบ “สุดขั้ว” (ถ้าไม่ดีสุดก็แย่สุด) จาก 2 สถานการณ์ดังกล่าว หากต้องการถือทองคำต่อไปก็ควรมี positions อื่นในทิศที่ค่อนข้าง “สวนทาง” กับทอง เช่น KT-FINANCE หรือ…

ลงจากดอยทอง (แต่ไม่ทิ้งทอง) ทำได้โดย “เปลี่ยนตัวเล่น” ออกจากทองแล้วไปเข้า KT-MINING ซึ่งกองทุนหลักถือหุ้นเหมืองทอง/โลหะมีค่า รวมกันราว 1 ใน 3 ของพอร์ต ณ สิ้นเดือน มิ.ย. นอกจากนี้ยังได้กระจายการลงทุนไปยังหุ้นที่เกี่ยวข้องกับโลหะพื้นฐาน/อุตสาหกรรมและอื่นๆอีกด้วย

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน

อ่านบทความอื่นๆ

KTAM Focus : MINING ซิ่งทุกไมล์