HoonSmart.com>>ธนาคารพาณิชย์ไทยไตรมาสแรกปีนี้ มีกำไรสุทธิ 43.8 พันล้านบาท ลดลง 12.02% เมื่อเทียบกับระยะเดียวกันของปีก่อน ส่วนสินเชื่อขยายตัวลดลงอยู่ที่ 3.8% จากสินเชื่อขนาดใหญ่และสินเชื่อธุรกิจ ด้าน NPL ต่อสินเชื่อรวมเพิ่มเล็กน้อยที่ 3.10%

นางสาว สุวรรณีเจษฎาศักดิ์ ผู้อำนวยการอาวุโส ธนาคารแห่งประเทศไทย เปิดเผยผลการดำเนินงานของระบบธนาคารพาณิชย์ไตรมาส 1 ปี 2564 ว่า ระบบธนาคารพาณิชย์มีความเข้มแข็งโดยมีเงินกองทุนเงินสำรองและสภาพคล่องอยู่ในระดับสูง สามารถรองรับความต้องการสินเชื่อและความผันผวนของเศรษฐกิจในช่วงที่ได้รับผลกระทบจากการแพร่ระบาดของโควิด-19 ได้ ทั้งนี้ มาตรการช่วยเหลือลูกหนี้และการผ่อนปรนเกณฑ์การจัดชั้น ช่วยชะลอการด้อยลงของคุณภาพสินเชื่อระบบธนาคารพาณิชย์

ขณะที่ผลประกอบการปรับลดลงจากระยะเดียวกันปีก่อน ซึ่งเป็นผลจากรายได้ดอกเบี้ยเงินให้สินเชื่อที่ลดลง โดยมีรายละเอียดดังนี้ ระบบธนาคารพาณิชย์มีเงินกองทุนทั้งสิ้น 3,017.2 พันล้านบาท คิดเป็นอัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง (BIS ratio) ที่ 20.0% เงินสำรองอยู่ในระดับสูงที่ 823.4 พันล้านบาท โดยอัตราส่วนเงินสำรองที่มีต่อสินเชื่อด้อยคุณภาพ (NPL coverage ratio) อยู่ที่ 149.7% และอัตราส่วนสินทรัพย์สภาพคล่องเพื่อรองรับกระแสเงินสดที่อาจไหลออกในภาวะวิกฤต (Liquidity Coverage Ratio: LCR) อยู่ที่ 186.5%

ภาพรวมการเติบโตของสินเชื่อระบบธนาคารพาณิชย์ในไตรมาส 1 ปี 2564 ขยายตัวชะลอลงมาอยู่ที่ 3.8% เทียบกับไตรมาส 1 ปี 2563 จาก 5.1%ในไตรมาสก่อนหน้า

โดยมีรายละเอียดดังนี้ สินเชื่อธุรกิจ( 64.3% ของสินเชื่อรวม) ขยายตัวลดลงมาอยู่ที่ 3.0%เทียบกับไตรมาส 1 ปี 2563 สินเชื่อธุรกิจขนาดใหญ่ชะลอตัวลงจากการเร่งใช้สินเชื่อในช่วงเดียวกันของปีก่อน เพื่อเสริมสภาพคล่องและส่วนหนึ่งเป็นผลจากการระดมทุนผ่านธนาคารพาณิชย์แทนตลาดการเงินที่มีความผันผวนสูงในช่วงต้นปีที่แล้ว ขณะที่SMEs1ได้รับสินเชื่อเพิ่มขึ้นในไตรมาสนี้ ส่งผลให้สินเชื่อ SMEs หดตัวในอัตราที่ลดลง แม้ไม่รวมผลของมาตรการสินเชื่อดอกเบี้ยต่ำ (soft loan)

สินเชื่ออุปโภคบริโภค (35.7% ของสินเชื่อรวม) ขยายตัวที่ 5.3% เทียบกับไตรมาส 1 ปี 2563และปรับเพิ่มขึ้นจากไตรมาสก่อนหน้าที่ขยายตัว 4.4% โดยหลักจากสินเชื่อที่อยู่อาศัยที่ขยายตัวเพิ่มขึ้นตามอุปสงค์ที่อยู่อาศัยที่ปรับเพิ่มขึ้น โดยเฉพาะแนวราบประกอบกับการส่งเสริมการตลาดของผู้ประกอบการและผลบวกจากมาตรการลดหย่อนค่าธรรมเนียมของภาครัฐ ขณะที่สินเชื่อรถยนต์ชะลอตัวตามยอดขายรถยนต์ในประเทศที่ยังคงหดตัวจากปีก่อนด้านสินเชื่อบัตรเครดิตขยายตัวเพิ่มขึ้นจากระยะเดียวกันของปีก่อนที่ได้รับผลจากการระบาดในช่วงแรก และสินเชื่อส่วนบุคคลขยายตัวได้จาก ธุรกิจที่มีวงเงินสินเชื่อกับธนาคารพาณิชย์แต่ละแห่งไม่เกิน 500 ล้านบาท ณมีนาคม 2564

ต้องการสภาพคล่องในภาคครัวเรือน ซึ่งบางส่วนเป็นการเพิ่มขึ้นของสินเชื่อที่ไม่มีหลักประกันผ่าน online platform และบัตรกดเงินสดคุณภาพสินเชื่อของระบบธนาคารพาณิชย์ไตรมาส 1 ปี 2564 ยังคงได้รับผลจากมาตรการช่วยเหลือลูกหนี้และการผ่อนปรนเกณฑ์การจัดชั้นลูกหนี้

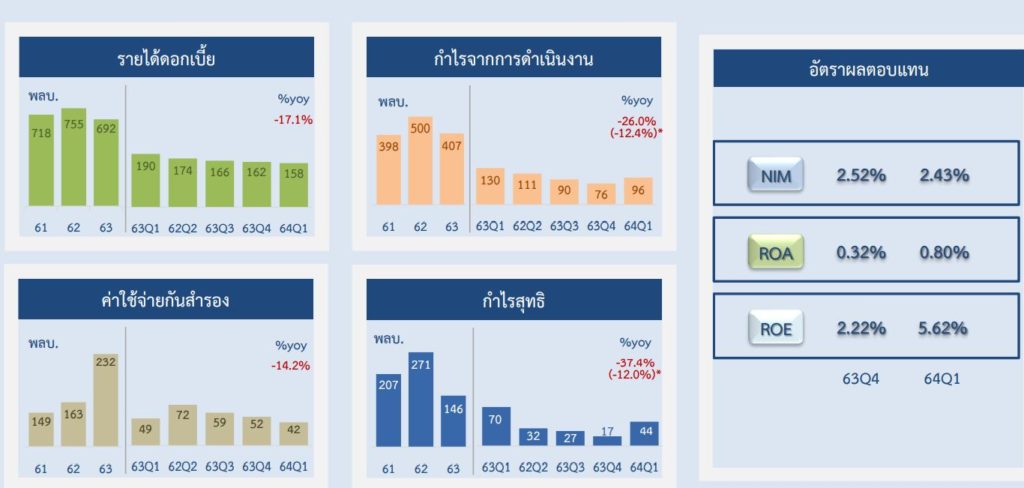

โดยยอดคงค้างสินเชื่อด้อยคุณภาพ(Non-Performing Loan: NPLหรือ stage 3) เพิ่มขึ้นเล็กน้อยมาอยู่ที่ 537.1พันล้านบาท คิดเป็นสัดส่วน NPL ต่อสินเชื่อรวมที่ 3.10% ขณะที่สัดส่วนสินเชื่อที่มีการเพิ่มขึ้นอย่างมีนัยสำคัญของความเสี่ยงด้านเครดิตต่อสินเชื่อรวม(Significant Increase in Credit Risk: SICR หรือ stage 2) อยู่ที่ 6.41% ลดลงจากไตรมาสก่อนที่ 6.62% ระบบธนาคารพาณิชย์มีกำไรสุทธิในไตรมาส 1 ปี 2564จำนวน 43.8 พันล้านบาทลดลงจากไตรมาสเดียวกันปีก่อน 12.02%

โดยหลักจากรายได้ดอกเบี้ยเงินให้สินเชื่อที่ลดลง ทั้งนี้ หากเทียบกับไตรมาสก่อน กำไรสุทธิปรับเพิ่มขึ้นซึ่ งเป็นผลจากค่าใช้จ่ายในการดำเนินงานและค่าใช้จ่ายเงินสำรองที่ลดลงจากการกันสำรองในระดับสูงในปี 2563 ส่งผลให้อัตราผลตอบแทนต่อสินทรัพย์เฉลี่ย(Return on Assets: ROA) เพิ่มขึ้นมาอยู่ที่ 0.80% จากไตรมาสก่อนที่ 0.32% ขณะที่อัตราส่วนรายได้ดอกเบี้ยสุทธิต่อสินทรัพย์ที่ก่อให้เกิดรายได้ดอกเบี้ยเฉลี่ย (Net Interest Margin: NIM) ลดลงมาอยู่ที่ 2.43% จากไตรมาสก่อนที่ 2.52%