HoonSmart.com>> “ศูนย์วิจัยกสิกรไทย” คาดผลประกอบการแบงก์ไทยไตรมาส 1/2564 กำไรสุทธิ 2.57 หมื่นล้านบาท ฟื้นตัวขึ้น 75%จากไตรมาสก่อน ชี้ค่าใช้จ่ายในการดำเนินการลด และการตั้งสำรองค่าเผื่อหนี้เสียชะลอลง มองแนวโน้มท้าทายมากขึ้น เหตุโควิด 19 ระลอก 3 กระทบจังหวะการฟื้นตัวของเศรษฐกิจ รายได้หลักของธุรกิจธนาคาร และคุณภาพหนี้

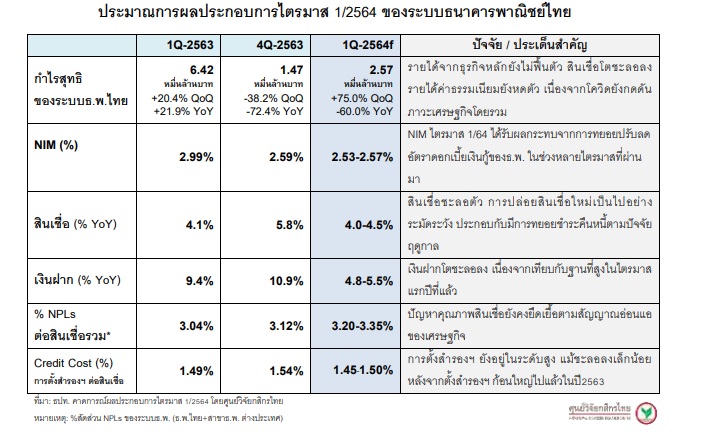

ศูนย์วิจัยกสิกรไทยคาดว่า กำไรสุทธิของระบบธนาคารพาณิชย์ไทยอาจขยับขึ้นมาที่ 2.57 หมื่นล้านบาทในไตรมาสที่ 1/2564 เพิ่มขึ้นประมาณ 75.0% QoQ เมื่อเทียบกับไตรมาส 4/2563 ที่มีกำไรสุทธิที่ 1.47 หมื่นล้านบาท โดยกำไรสุทธิที่ขยับขึ้นในไตรมา 1/2564 หลักๆ เป็นผลมาจากการปรับตัวลงของค่าใช้จ่ายใน 2 ส่วน ได้แก่ ค่าใช้จ่ายการดำเนินงานที่ชะลอลง หลังจากเร่งตัวในไตรมาสสุดท้ายของปีก่อนหน้าตามปัจจัยเชิงฤดูกาล และรายจ่ายในการตั้งสำรองค่าเผื่อผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (การตั้งสำรองฯ) ซึ่งแม้จะอยู่สูงกว่าในช่วงปกติ แต่ก็น่าจะลดลงจากในช่วงไตรมาสที่ 4/2563

อย่างไรก็ดี รายได้จากธุรกิจหลักของธนาคารพาณิชย์ในไตรมาส 1/2564 ทั้งรายได้ดอกเบี้ยและรายได้ที่มิใช่ดอกเบี้ย อาจขยับลงเมื่อเทียบกับไตรมาสก่อนหน้า เนื่องจากผลกระทบจากสถานการณ์การแพร่ระบาดของโควิด 19 รอบใหม่ที่ทำให้แรงส่งจากการทยอยฟื้นตัวของเศรษฐกิจไทยขาดความต่อเนื่อง โดยรายได้ดอกเบี้ยในภาพรวมชะลอลงสอดคล้องกับสถานการณ์การปล่อยสินเชื่อที่เป็นไปอย่างระมัดระวัง ประกอบกับมีการทยอยชำระคืนหนี้ตามปัจจัยฤดูกาล ซึ่งสถานการณ์ดังกล่าว ส่งผลทำให้สินเชื่อของระบบธ.พ. ไทยชะลอการเติบโตลงมาอยู่ในกรอบ 4.0-4.5% YoY ในไตรมาส 1/2564 (จาก 5.8% ในไตรมาส 4/2563)

ขณะที่ผลจากการปรับลดอัตราดอกเบี้ยเงินกู้ในช่วงก่อนหน้านี้ กดดันให้ NIM ไตรมาส 1/2564 ชะลอลงมาอยู่ในกรอบ 2.53-2.57% จาก 2.59% ในไตรมาส 4/2563

นอกจากนี้รายได้ที่มิใช่ดอกเบี้ยยังคงหดตัวลงต่อเนื่อง โดยเฉพาะรายได้ค่าธรรมเนียมและบริการ เพราะแม้จะไม่มีการล็อกดาวน์กิจกรรมทางเศรษฐกิจในวงกว้างในไตรมาสแรก แต่บรรยากาศการใช้จ่ายภายในประเทศที่ซบเซาก็มีผลกดดันรายได้ค่าธรรมเนียมหลายประเภท อาทิ ค่าฟีบัตรเครดิต บริการโอนเงินและเรียกเก็บเงิน รวมถึงค่าธรรมเนียมจัดการ และค่านายหน้า ขณะที่การปรับตัวขึ้นอย่างมากของอัตราผลตอบแทนพันธบัตรรัฐบาลไทยก็เพิ่มแรงกดดันต่อการตีมูลค่าเงินลงทุนในตราสารหนี้ผ่านงบกำไรขาดทุนของธนาคารพาณิชย์

ด้านคุณภาพหนี้ในพอร์ตลูกหนี้ของธ.พ. ถูกกระทบอีกครั้งจากโควิด 19 รอบใหม่ โดยศูนย์วิจัยกสิกรไทยคาดว่า สัดส่วนสินเชื่อที่ไม่ก่อให้เกิดรายได้ (NPL Ratio) ของระบบธนาคารพาณิชย์ (ภาพรวมของธ.พ.ไทย+สาขาธ.พ. ต่างประเทศ) อาจขยับขึ้นมาที่ 3.20-3.35% ต่อสินเชื่อรวมในไตรมาส 1/2564 จากระดับ 3.12% ต่อสินเชื่อรวมในไตรมาส 3/2564 โดยกลุ่มลูกหนี้ที่มีสัญญาณอ่อนแอ ได้แก่ ลูกหนี้ SMEs ลูกหนี้ธุรกิจที่เกี่ยวเนื่องกับภาคการท่องเที่ยว และลูกหนี้รายย่อย โดยเฉพาะสินเชื่อเพื่อที่อยู่อาศัย สินเชื่อเช่าซื้อรถยนต์ และสินเชื่ออุปโภคบริโภคอื่นๆ ที่ล้วนมีสัดส่วนสินเชื่อ Stage 2 (สินเชื่อที่มีการเพิ่มขึ้นอย่างมีนัยสำคัญของความเสี่ยงด้านเครดิต) เพิ่มขึ้นมาตั้งแต่ช่วงปลายปีที่แล้ว

สถานการณ์หนี้ด้อยคุณภาพจะยังคงเป็นประเด็นที่ธนาคารพาณิชย์ต้องเฝ้าระวังอย่างใกล้ชิด และส่งผลทำให้สัดส่วนการตั้งสำรองฯ ต่อสินเชื่อ (Credit Cost) ยังคงทรงตัวอยู่ในกรอบสูงที่ประมาณ 1.45-1.50% ในไตรมาส 1/2564 ชะลอลงเพียงเล็กน้อยเมื่อเทียบกับ 1.54% ไตรมาส 4/2563 เนื่องจากคาดว่า ธนาคารพาณิชย์หลายแห่งจะยังคงตั้งสำรองฯ ในระดับสูงกว่าสถานการณ์ปกติ เนื่องจากสัญญาณโควิด 19 ในประเทศปะทุขึ้นอีกครั้งตั้งแต่ต้นปี 2564 ซึ่งนอกจากจะเพิ่มความไม่แน่นอนของแนวโน้มการฟื้นตัวของเศรษฐกิจไทยแล้ว ยังส่งผลซ้ำเติมความเสี่ยงด้านเครดิตของลูกค้า ซึ่งเป็นประเด็นที่ต้องเฝ้าระวังด้วยเช่นกัน

อย่างไรก็ดี ประเมินว่า การประคองทิศทางผลประกอบการระบบธ.พ. ไทยในระยะที่เหลือของปีอาจมีความท้าทายมากขึ้น เพราะคงต้องยอมรับว่าโควิด 19 ระลอกสามมีผลกระทบต่อจังหวะการฟื้นตัวของเศรษฐกิจ รายได้หลักของธุรกิจธนาคาร และประเด็นคุณภาพหนี้ ซึ่งให้ธนาคารพาณิชย์ต้องดำเนินธุรกิจอย่างระมัดระวัง ควบคู่ไปกับการเร่งให้ความช่วยเหลือลูกหนี้ที่อาจต้องดำเนินการต่อเนื่องตลอดช่วงที่เหลือของปี 2564

ศูนย์วิจัยกสิกรไทยมองว่า ประสิทธิผลของมาตรการควบคุมสกัดการแพร่ระบาดของโควิด 19 จะเป็นตัวแปรสำคัญที่บ่งชี้ถึงความเพียงพอของมาตรการช่วยเหลือลูกหนี้ โดยในกรณีที่ทุกฝ่ายร่วมมือกันควบคุมการระบาดได้ดีและภาครัฐเดินหน้าเยียวยาเศรษฐกิจตามแผนที่วางไว้ คาดว่า มาตรการช่วยเหลือทางการเงินที่มีอยู่ น่าจะช่วยประคองสถานะทางการเงินของผู้ประกอบการไปได้ระดับหนึ่ง เพียงแต่อาจต้องขยายเวลาช่วยเหลือลูกหนี้รายย่อยให้ครอบคลุมช่วงครึ่งปีหลัง

อย่างไรก็ดี คงต้องยอมรับว่า สถานการณ์ในระยะข้างหน้ายังคงมีความไม่แน่นอนและอาจทำให้ปัญหามีความซับซ้อนมากขึ้น ซึ่งสถานการณ์ดังกล่าวจะเป็นสัญญาณสะท้อนถึงความจำเป็นที่ทางการไทยและหน่วยงานที่เกี่ยวข้องจะต้องกลับมาทบทวนความเพียงพอ-เหมาะสมของมาตรการทางด้านการเงินและมาตรการอื่นๆ ที่มีอยู่ และอาจต้องปรับปรุงเงื่อนไขของมาตรการ หรือเตรียมกลไก-มาตรการช่วยเหลืออื่นๆ เพิ่มเติมให้เท่าทันกับสถานการณ์ที่ปรับเปลี่ยนไปอย่างรวดเร็วของวิกฤตครั้งนี้