โดย…ณัฏฐะ มหัทธนา

โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ.กรุงไทย

ตราสารหนี้ ถูกมองว่าเป็นของ “น่าเบื่อ” สำหรับนักลงทุนผู้นิยมสินทรัพย์เสี่ยงสูงและแสวงหาความตื่นเต้นในเกมเก็งกำไร เนื่องจากความผันผวนและโอกาสรับผลตอบแทนระยะยาวจากการลงทุนในตราสารหนี้โดยเฉลี่ยมักต่ำกว่าหุ้น อย่างไรก็ตาม กองทุนตราสารหนี้ ทุกวันนี้มีให้เลือกหลากหลาย สามารถประยุกต์ใช้ประกอบกลยุทธ์เก็งกำไร #สายบู๊ จึงไม่ควรมองข้าม!

“Fantastic Four” “4 ยอดกุมาร” “4 จตุรเทพ” หรือชื่ออื่นๆแล้วแต่จะเรียก 4 ตัวอย่างกองทุนตราสารหนี้กับ 4 ไอเดียประโยชน์ใช้สอยในแง่มุม “เก็งกำไร” ซึ่งน่าจะเข้ากับสถานการณ์เศรษฐกิจและตลาดการเงินทั้งในและต่างประเทศดังนี้

1. กระสุนสภาพคล่อง กองทุนตลาดเงิน หรือ กองทุนตราสารหนี้ระยะสั้น มีคุณสมบัติใกล้เคียงกับเงินสด รักษามูลค่าได้ดี ไม่ค่อยผันผวน มีสภาพคล่องสูง เหมาะสำหรับใช้พักเงิน ถ้าเห็นเป้าหมายการลงทุนดีๆที่อยากจะ “ยิง” ก็สามารถใช้กองทุนประเภทนี้เป็น “กระสุน” โดยสับเปลี่ยนออกไปยังกองทุนปลายทางได้ราคาวันที่ทำรายการ ตัวอย่างกองทุนรวมตราสารหนี้ระยะสั้นเช่น KTSTPLUS เน้นลงทุนในตราสารหนี้ เงินฝาก ตราสารทางการเงิน ซึ่งมีอันดับความน่าเชื่อถือในระดับลงทุน (investment grade) ลงทุนต่างประเทศไม่เกินร้อยละ 50 ของมูลค่าทรัพย์สินสุทธิ ดูเรชั่นเฉลี่ยประมาณไม่เกิน 1 ปี

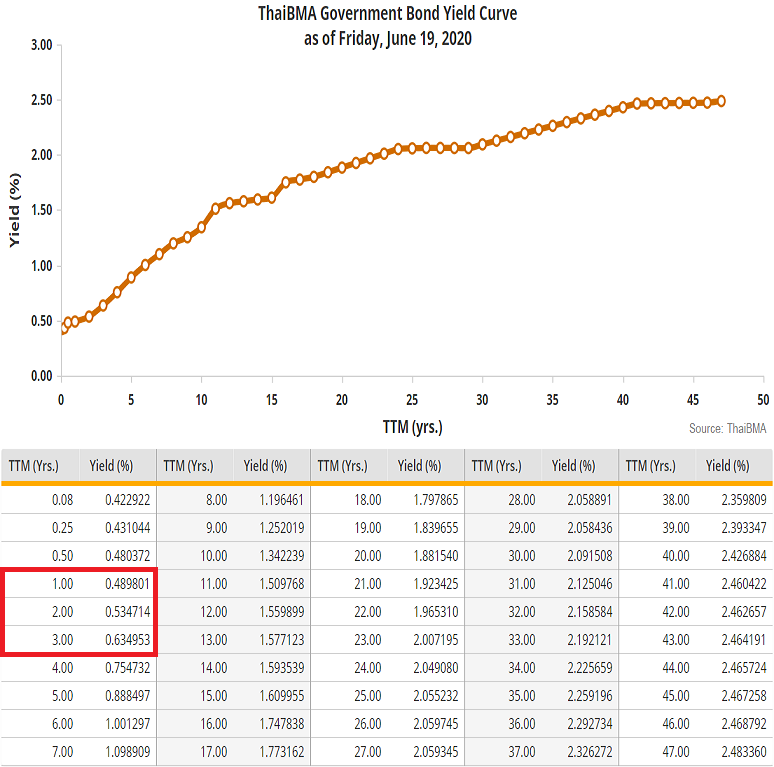

2. เก็งดอกเบี้ยลง ตราสารหนี้ระยะปานกลางอายุประมาณ 1-3 ปี เป็นเครื่องมือที่เหมาะสมสำหรับใช้รับประโยชน์จากความเป็นไปได้ที่ธนาคารกลางจะลดดอกเบี้ยลงในอนาคต ล่าสุด (19 มิ.ย.) ยีลด์พันธบัตรไทยอายุ 1 ปี ต่ำกว่าดอกเบี้ยนโยบายเพียงเล็กน้อย ขณะพันธบัตรอายุ 2-3 ปี ยังมียีลด์สูงกว่าดอกเบี้ยนโยบาย ดังนั้น การซื้อกองทุนตราสารหนี้ที่เน้นช่วงอายุดังกล่าว จึงมีโอกาสได้กำไรส่วนต่างราคา (capital gains) หาก กนง. ตัดสินใจลดดอกเบี้ยลงอีก ซึ่งเป็นไปได้สูงเพราะเศรษฐกิจไทยเผชิญความเสี่ยงเงินฝืด ภาวะถดถอย และเงินบาทแข็งค่า ตัวอย่างกองทุนที่ “เข้าทาง” เช่น KTFIX-1Y3Y ซึ่งมีนโยบายจัดการลงทุนเพื่อให้ดูเรชั่นเฉลี่ยของพอร์ตอยู่ระหว่าง 1 ถึง 3 ปี โดยประมาณ

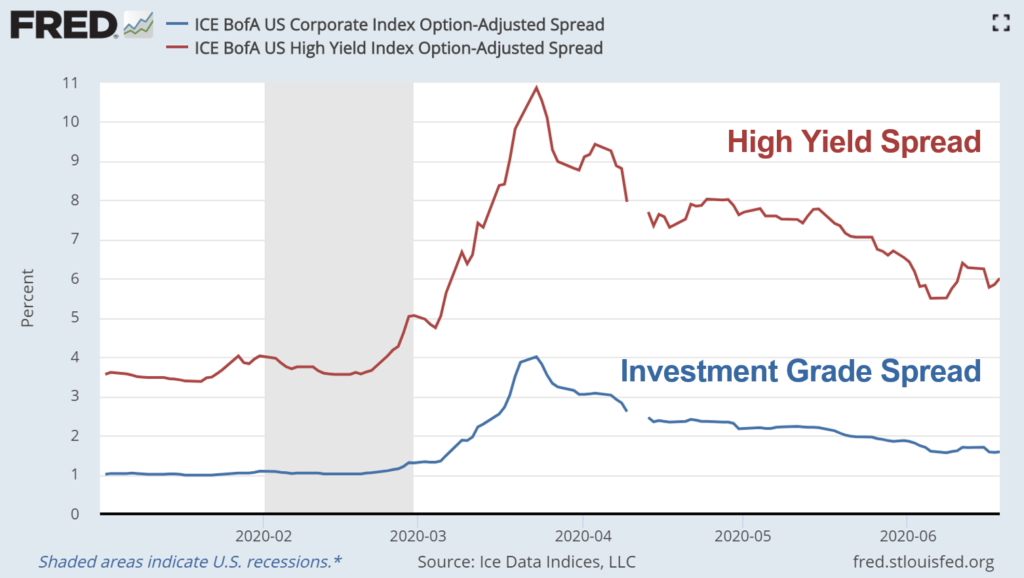

3. เก็งเศรษฐกิจฟื้นตัวอย่างระมัดระวัง ตามมุมมองแบบ cautiously optimistic ด้วยการลงทุนในตลาดเครดิตทั่วโลก (global credit) นอกจากเป็นเครื่องมือหลักที่ใช้แสวงหา “ยีลด์” อันเป็นของมีค่ายิ่งในยุค new normal แล้วยังเปิดโอกาสรับกำไรส่วนต่างราคา (capital gains) เมื่อ credit spreads ของหุ้นกู้ปรับตัวแคบลงในสภาวะที่นักลงทุนกล้าเสี่ยง (risk on) ปัจจุบันตลาดเครดิตอยู่ใน sweet spot เป็นสินทรัพย์ที่ “คุ้มค่าเงินลงทุน” มากสุดในมุมมองของเรา เนื่องจาก spreads ยังกว้างกว่าช่วงก่อนวิกฤตแปลว่าราคาไม่แพง อีกทั้งมี “เจ้าภาพ” คือธนาคารกลางใหญ่ๆของโลกนำโดย Fed และ ECB ดูแลอย่างดีเป็นพิเศษผ่านโครงการซื้อหุ้นกู้เอกชน ช่วยจำกัดความเสี่ยงขาลง (downside risks) ตัวอย่างกองทุนประเภทนี้เช่น KT-GCINCOME กองทุนหลักมุ่งสร้างรายได้ (income) และการเติบโตของเงินทุน สามารถเลือกลงทุนได้อย่างกว้างขวาง ในตลาดเครดิตทั่วโลก ทั้งตราสาร investment grade และ high yield โดยมีการกระจายความเสี่ยงที่ดี

4. ป้องกันความเสี่ยง นักเก็งกำไรที่รู้รักษาตัวรอดและอยากโลดแล่นอยู่ในตลาดได้อย่างยาวนาน ควรรู้จักบริหารความเสี่ยงด้วยการ “แทงสวน” หรือมีสถานะฝั่งตรงข้ามกับเกมหลัก (hedging positions) เอาไว้บ้าง โดยลงทุนบางส่วนในพอร์ตตราสารหนี้ที่มีอันดับความน่าเชื่อถือเฉลี่ยสูง (high grade) และมีดูเรชั่นเฉลี่ยยาว เพราะราคาตราสารจำพวกนี้มักปรับตัวขึ้นได้ดีเมื่อตลาดหลีกเลี่ยงความเสี่ยง (risk off) และยีลด์พันธบัตรรวมถึงยีลด์ของตราสารหนี้ high grade ปรับตัวลง ดังเช่นในยามที่นักลงทุนกังวลเรื่องเงินฝืด (deflation)

นอกจากนี้ เฟดน่าจะดำเนินนโยบาย yield curve control ในไม่ช้า แม้ยังมิได้ทำจริงๆ แต่ความคาดหวังดังกล่าวช่วยตรึงยีลด์พันธบัตรไว้ให้อยู่ในระดับต่ำ อันเป็นการจำกัดความเสี่ยงขาลง (downside risks) ให้แก่ตลาดตราสารหนี้ เนื่องจากความเสี่ยงอัตราดอกเบี้ย (interest rate risk) ลดลงอย่างมีนัยสำคัญ ตัวอย่างกองทุนที่เข้าข่ายนี้เช่น KT-BOND พอร์ตกองทุนหลัก ณ สิ้นเดือน พ.ค. มีอันดับความน่าเชื่อถือเฉลี่ย AA- และมีดูเรชั่นเฉลี่ย 7.33 ปี

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน