โดย…สาธิต บวรสันติสุทธิ์, CFP นักวางแผนการเงิน

ถ้าถามว่าการประเมินอะไรยากที่สุด สำหรับผมที่เคยผ่านประสบการณ์ทำงานจนเกษียณอายุแล้วคงตอบว่า การประเมินคนยากที่สุด จนหลายๆครั้งขอทำงานอะไรก็ได้ที่ไม่ต้องเกี่ยวกับคน เพราะการบริหารคนไม่ใช่ 1 + 1 = 2 แต่ 1 + 1 อาจเป็นอะระก็ได้ จะเป็น 0 ก็ได้ เป็น 1 หรือมากกว่า 1 หรือติดลบเลยก็ได้

อย่างเช่น เราทำดีกับคนๆหนึ่ง ผลที่ได้รับอาจได้ดีตอบ เฉยๆ หรือ ร้ายตอบก็เป็นได้หมด ขึ้นอยู่กับว่าคนๆนั้นเป็นคนอย่างไร

แต่อย่างไรก็ตาม ในชีวิตจริงเราไม่สามารถหนีจากคนได้ และไม่ควรหนีด้วย เพราะเรายังอยู่ในสังคมที่ต้องปฏิสัมพันธ์กันมากมาย ดังเช่นคำพูดที่ว่า “นกไม่มีขน คนไม่มีเพื่อน ขึ้นสู่ที่สูงไม่ได้” แล้วอย่างนี้ เราจะประเมินคนได้อย่างไรว่า ควรคบคนไหนเป็นเพื่อน คนไหนควรอยู่ห่างๆ

ปัญหานี้ไม่ได้เพิ่งมีแค่ไม่กี่ปีนี้ แต่น่าจะมีมานานหลายพันปีมาแล้ว เพราะมีวิธีในการประเมินคนวิธีหนึ่งที่อยู่มานาน คือ โหงวเฮ้ง ก็เพราะชาวจีนเชื่อถือกันมายาวนานว่า คนเราอาจพูดอะไรก็ได้ แต่ใบหน้าย่อมโกหกไม่ได้ จึงมีการพัฒนาศาสตร์การประเมินคนจาก 5 ส่วนบนใบหน้า มี ตา หู จมูก ปาก คิ้ว

แต่ก็ไม่ใช่แค่การประเมินคนอย่างเดียวที่คนเราสนใจ คนเราสนใจแทบทุกเรื่องที่เกี่ยวกับอนาคต ไม่งั้นคนจะชอบดูหมอกันเหรอ การลงทุนก็เหมือนกัน ก็อยากจะรู้ว่าหุ้นตัวไหนซื้อแล้วไม่ขาดทุน ตราสารหนี้ตัวไหนซื้อแล้วไม่เบี้ยวหนี้ ฯลฯ

ก็เลยมีศาสตร์การประเมินมูลค่าหลักทรัพย์ขึ้น หรืออย่างที่หลายคนชอบเรียก การวิเคราะห์ปัจจัยพื้นฐาน แต่ก็เป็นเรื่องที่ยากสำหรับคนทั่วไป แล้วอย่างนี้คนทั่วไปจะรู้ได้อย่างไรว่า หลักทรัพย์ที่สนใจอยู่นั้นดีหรือไม่ดี โดยเฉพาะตราสารหนี้ อย่างเช่นหุ้นกู้ เพราะโดยทั่วไปแล้ว เราจะประเมินว่าบริษัทที่มีชื่อเสียงไม่เสี่ยง แต่สุดท้ายก็มีบริษัทดังๆเบี้ยวหนี้ ไม่ว่าจะเป็น NMG, IFEC, EARTH, ฯลฯ หรือเชื่อว่า พันธบัตรรัฐวิสาหกิจ ไม่เสี่ยง เพราะรัฐบาลถือหุ้น แต่ปัญหาที่เกิดกับรัฐวิสาหกิจไทยแห่งหนึ่งที่ต้องเข้าสู่กระบวนการฟื้นฟูกิจการ ก็ทำให้รู้ว่าพันธบัตรรัฐวิสาหกิจ ก็เสี่ยงเหมือนกัน

แล้วนักลงทุนจะรู้ได้อย่างไรว่าตราสารหนี้ตัวไหนเสี่ยงหรือไม่เสี่ยง วิธีนึงก็คือ รู้จากอันดับความน่าเชื่อถือ การจัดอันดับความน่าเชื่อถือ หรือที่เราเรียกกันว่าการจัดอันดับเครดิตเพื่อให้นักลงทุนได้ใช้เป็นข้อมูลประกอบการตัดสินใจการลงทุน ว่าผู้ออกตราสารนั้นมีความสามารถในการชำระหนี้มากน้อยแค่ไหน ซึ่งการจัดอันดับเครดิตที่ใช้กันเป็นประจำคือ การจัดอันดับความน่าเชื่อถือขององค์กร กับการจัดอันดับความน่าเชื่อถือของตราสารหนี้แต่ละตัว

คนที่จัดอันดับความน่าเชื่อถือในไทย คือ บริษัท ทริสเรทติ้ง จำกัด (TRIS rating) โดยเกณฑ์ในการจัดอันดับเครดิตของ TRIS แบ่งออกเป็น 2 ส่วนหลักๆ คือ

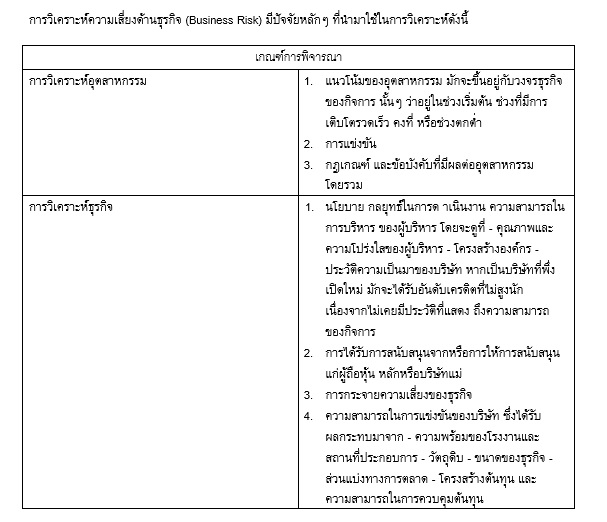

• การวิเคราะห์ความเสี่ยงด้านธุรกิจ (Business Risk) ที่วิเคราะห์ความเสี่ยงที่มาจากอุตสาหกรรมต่อตัว กิจการ กับความเสี่ยงจากจากดำเนินงานของกิจการ

• การวิเคราะห์ความเสี่ยงด้านการเงิน (Financial Risk) ที่จะเน้นการวิเคราะห์ในเชิงปริมาณ

การวิเคราะห์ความเสี่ยงด้านการเงิน (Financial Risk) มีปัจจัยที่ใช้ในการวิเคราะห์ดังนี้

• การวิเคราะห์คุณภาพงบการเงิน เป็นส่วนที่สำคัญที่สุด เนื่องจากการวิเคราะห์ด้านการเงินจะนำข้อมูลจากงบการเงินมาใช้ ดังนั้นงบการเงินควรจะได้รับการตรวจสอบจาก ผู้ตรวจสอบที่เชื่อถือได้

• การวิเคราะห์นโยบายทางการเงิน เน้นการวิเคราะห์ในทุกด้าน เช่น นโยบายโครงสร้างเงินทุน สัดส่วนการกู้ยืมเงิน นโยบายการตั้งค่าเผื่อ รวมไปถึงนโยบายการจ่ายปันผล เป็นต้น

• การวิเคราะห์อัตราส่วนทางการเงิน เน้นที่การเปรียบเทียบตัวเลขทางการ เงิน 4 กลุ่มหลัก คือ

1)อัตราส่วนที่แสดงความสามารถในการทำกำไร

2)อัตราส่วนโครงสร้างเงินทุน และแหล่งเงินทุนของบริษัท

3)อัตราส่วนที่เกี่ยวกับสภาพคล่องและกระแสเงินสดเทียบกับภาระหนี้ และ

4)อัตราส่วนแสดงประสิทธิภาพการดำเนินงาน

และจะนำข้อมูลการวิเคราะห์มาประเมินระดับความน่าเชื่อ แบ่งเป็น 2 กลุ่ม คือ

• กลุ่มที่สามารถลงทุนได้ มีความเสี่ยงไม่สูง (Investment Grade) เริ่มจากความเสี่ยงต่ำสุดที่อันดับ AAA, AA+, AA, AA-, A+, A, A-, BBB+, BBB, BBB- ซึ่งมีความเสี่ยงสูงสุดในกลุ่มนี้

• กลุ่มที่มีความเสี่ยงสูงในการลงทุน (Speculative Grade) เริ่มจากความเสี่ยงต่ำสุดในกลุ่มนี้ที่อันดับ BB+, BB, BB-, B+, B, B-, CCC+, CCC, CCC-, CC, C ซึ่งมีความเสี่ยงสูงสุดในกลุ่มนี้, และ D คือ เบี้ยวหนี้แล้ว

การเลือกตราสารหนี้ที่ลงทุน ถ้าต้องการตราสารหนี้ที่มีความเสี่ยงที่จะเบี้ยวหนี้ต่ำ ก็ควรลงทุนในกลุ่ม investment grade คืออันดับความน่าเชื่อถือไม่ต่ำกว่า BBB- แต่แม้จะลงทุนในตราสารหนี้กลุ่ม investment grade แล้ว ก็อย่าได้นิ่งนอนใจ เพราะหลายบริษัทที่มีปัญหา ก็อยู่ในอันดับความน่าเชื่อถือกลุ่ม investment grade มาก่อน

อย่างเช่น การบินไทย (จากเดิมอยู่ที่ BBB มาเป็น C และเป็นการปรับลดอันดับมากถึง 11 ขั้นภายในระยะเวลาเพียงแค่ 3 วันเท่านั้น) หรือ อย่าง บริษัทหลักทรัพย์เพื่อธุรกิจหลักทรัพย์ (TSFC) จากเดิมอยู่ที่ A กลายเป็นหุ้นกู้ผิดนัดชำระหนี้ในพริบตาด้วยผลพวงของ Hamburger Crisis หรือกรณีหุ้นกู้บริษัทปิคนิคแก๊ส แอนด์ เคมิคัลส์ (PICNIC) จากเดิมอยู่ที่ AA กลายเป็นหุ้นกู้ผิดนัดชำระหนี้

หรืออย่างกรณีวิกฤติแฮมเบอร์เกอร์ (Hamburger Crisis) หรือวิกฤติ สินเชื่อซับไพรม์ (Subprime Mortgage Crisis) ในสหรัฐอเมริกาที่พันธบัตรบ้านได้รับการจัดอันดับความน่าเชื่อถือที่ระดับ AAA ก็เบี้ยวหนี้เช่นกัน

ดังนั้นสิ่งสำคัญสำหรับคนที่คิดจะลงทุนในหุ้นกู้เอกชน ควรทำคือ หมั่นทำการบ้าน อย่าเชื่อใจใคร 100% ควรใส่ใจศึกษาแนวโน้มหรือความเสี่ยงของธุรกิจที่เราจะลงทุนไม่ว่าจะเป็นหุ้น หรือ ตราสารหนี้ โดยปัจจุบันข้อมูลเหล่านี้เราสามารถหาได้ไม่ยากใน INTERNET

สุดท้ายนี้สิ่งที่อยากฝาก ก็คือ “การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน”