โดย…ณัฏฐะ มหัทธนา

โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ.กรุงไทย

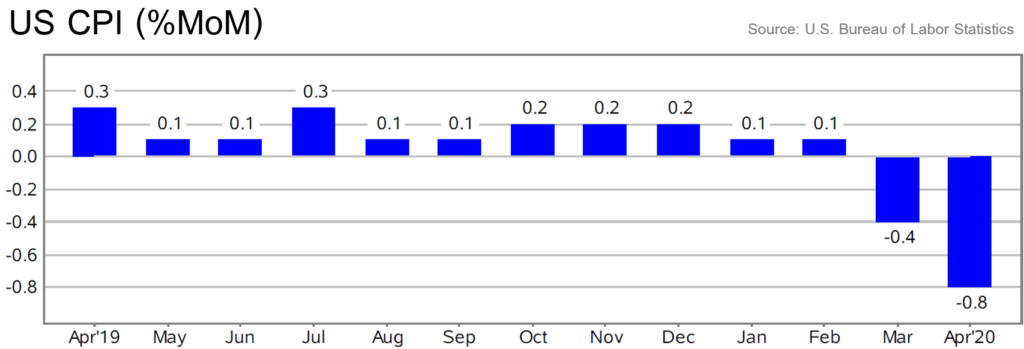

ดัชนีราคาผู้บริโภคของสหรัฐ -0.8%mom ในเดือน เม.ย. หดตัวแรงสุดตั้งแต่ ธ.ค. 2008 เงินเฟ้อพื้นฐาน (ไม่รวมอาหารและพลังงาน) -0.4%mom ติดลบหนักสุดนับตั้งแต่เริ่มเก็บข้อมูลในปี 1957 ความกังวลภาวะ “เงินฝืด” กำลังดึงดูดความสนใจของผู้คนมากขึ้นเรื่อยๆ เห็นได้จากยอด search คำว่า “deflation” ใน Google พุ่งขึ้นมา 2 เดือน แต่ยังน้อยกว่าจุดสูงสุด 2 ครั้งในช่วงทศวรรษที่ผ่านมา อาจเป็นเพราะเสียงส่วนใหญ่ยังไม่ได้ข้อสรุปว่า อนาคตเงินกำลังจะ “เฟ้อ” หรือ “ฝืด” กันแน่?

กลุ่มที่เชื่อว่าเงินเฟ้อน่าจะสูงขึ้น ให้เหตุผลว่า ภาวะอุปทานชะงักงัน (supply disruption) เพราะการหยุดผลิตตลอดจนอุปสรรคในการคมนาคมขนส่ง อันเนื่องมาจากโรคระบาด ส่งผลให้สินค้าจำเป็นหลายอย่างขาดตลาด ดันราคาทะยานขึ้นในระยะสั้น ขณะที่แนวโน้มการปรับเปลี่ยนห่วงโซ่อุปทาน ย้ายฐานการผลิตออกจากแหล่งเดิมในต่างประเทศที่ค่าแรงถูก แล้วหันกลับมาผลิตเองในประเทศ เพื่อหลีกเลี่ยงปัญหาการหยุดชะงักในอนาคต ก็เป็นปัจจัยที่เพิ่มต้นทุนสินค้าในระยะยาว

นอกจากนี้ สารพัดแพคเกจช่วยเหลือภาครัฐต้องใช้เงินมหาศาล ยอดขาดดุลงบประมาณพุ่งพรวด รัฐบาลเลยต้องกู้เงินเพิ่มโดยออกพันธบัตรมากจนตลาดรับไม่ไหว ธนาคารกลางจึงเข้าไปช่วยด้วยวิธีพิมพ์เงินรัวๆเพื่อซื้อพันธบัตร แถมพ่วงหุ้นกู้เอกชน ผ่านมาตรการผ่อนคลายเชิงปริมาณ (QE) คิดง่ายๆว่า ในเมื่อเงินถูกพิมพ์เพิ่มขึ้นอย่างมโหฬารแบบนี้ มันก็ต้องเฟ้อสิ!

#สายเงินฝืด มองเงินเฟ้อต่ำลง/ติดลบเพราะ “อุปสงค์” ความต้องการสินค้า/บริการหดตัวตามภาวะจ้างงาน และอาจซึมยาวเป็นปีๆจนกว่าจะเจอวัคซีน เนื่องจากพฤติกรรมผู้บริโภคเปลี่ยนไปหลังเปิดเมืองเช่น work from home ลดการพบปะ/เดินทาง ฯลฯ ระบบเศรษฐกิจจึงมี กำลังผลิตส่วนเกิน (excess capacity) เหลือเฟือ แม้ต้นทุนสูงขึ้น แต่กำลังซื้ออ่อนแอ ผู้ผลิตก็คงขึ้นราคายาก ต้องแบกรับภาระส่วนใหญ่เอาไว้เองด้วยการลดมาร์จิ้น แล้วเงินเฟ้อจะมาจากไหน?

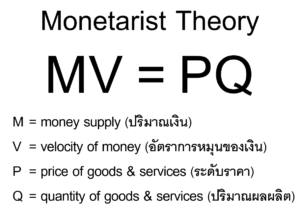

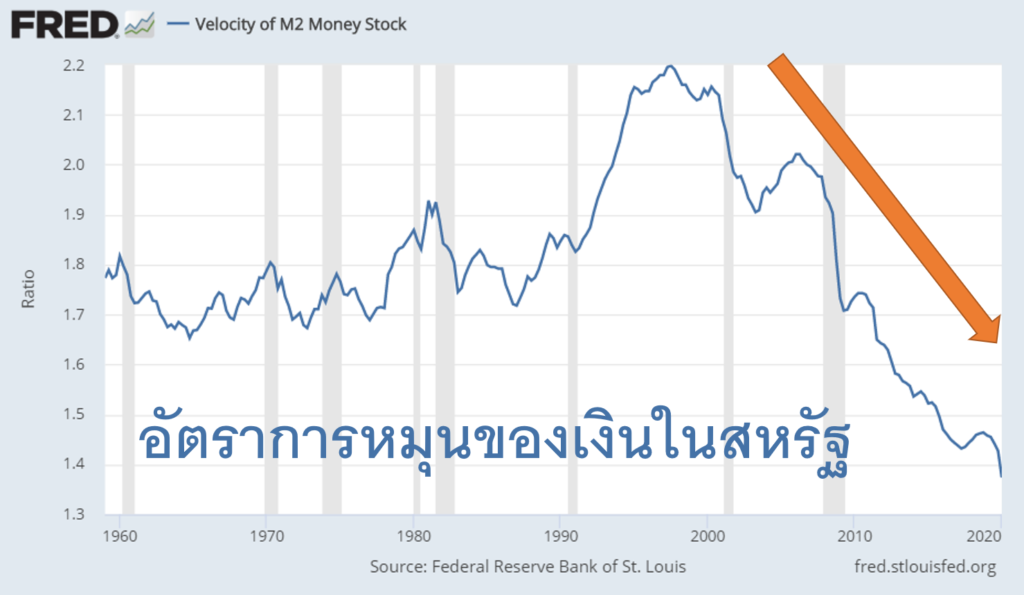

นอกจากนี้ ธนาคารกลางทำ QE เพิ่มปริมาณเงินก็จริง แต่เงินเฟ้อหรืออัตราการเปลี่ยนแปลง “ระดับราคา” (price) มิได้ขึ้นกับ “ปริมาณเงิน” (money supply) เท่านั้น แต่ได้รับอิทธิพลจากอีกตัวแปรสำคัญด้วยคือ “อัตราการหมุนของเงิน” (velocity of money)

ทั้งนี้ อัตราการหมุนของเงินในสหรัฐ มีแนวโน้มปรับตัวลงมาแทบจะต่อเนื่องกว่า 20 ปีแล้ว จนปัจจุบันอยู่ในระดับต่ำเป็นประวัติการณ์ 1.374 เท่า หมายความว่า เงินหมุนเวียนช้ามาก แค่ไม่ถึงรอบครึ่งต่อปี! ดังนั้น เฟดจึงต้องปั๊มเงินเข้าไปในระบบ “เพิ่ม M” อย่างรุนแรงด้วยอัตราเร็วมากพอที่จะเอาชนะการร่วงลงราวกับเผชิญแรงโน้มถ่วงโลกของ “V” ในสมการ Monetarist Theory (MV = PQ) หากต้องการยกระดับราคา “P” หรืออัตราเงินเฟ้อให้เร่งตัวขึ้นมาได้อย่างยั่งยืน

ทว่าความพยายามทำนองนี้ที่ล้มเหลวก็มีให้เห็นอยู่ทนโท่ในญี่ปุ่น ทั้งๆที่รัฐบาลกู้เงินมือเติบจนหนี้สาธารณะสูงลิ่วเกิน 200% ของจีดีพี BOJ ใช้นโยบายผ่อนคลายสุดขั้วมาหลายปีดีดัก กดดอกเบี้ยต่ำติดลบ yield curve control พิมพ์เงินซื้อสินทรัพย์ทั่วตลาดทั้ง พันธบัตร หุ้นกู้ อีทีเอฟหุ้น REITs แต่ญี่ปุ่นก็ยังติดอยู่ในวังวน เงินเฟ้อต่ำ/เงินฝืด ที่เรื้อรังมาหลายทศวรรษ

ผมเชื่อว่าโลกกำลังเผชิญ “ความเสี่ยงเงินฝืด” (มากกว่าเงินเฟ้อ) เป็นที่ทราบกันดีว่า เงินเฟ้อ กัดกร่อนมูลค่าของเงินให้ลดลงเมื่อเวลาผ่านไป ในทางกลับกัน “เงินฝืด” จึงช่วยให้เงินมีค่าเพิ่มขึ้นตามเวลา! เพราะในภาวะเงินฝืด เงินจำนวนเท่าเดิมจะซื้อสินค้าและบริการ (ที่ราคาถูกลงเพราะเงินเฟ้อติดลบ) ได้ปริมาณมากขึ้น

กลยุทธ์หลัก ที่ใช้รับมือความเสี่ยงดังกล่าวคือ ถือเงินสดรวมกับกองทุนตราสารหนี้ในสัดส่วนสูงราว 40% ของพอร์ต อาทิ KTSTPLUS, KTFIX-1Y3Y, KT-GCINCOME ส่วนอีก 60% เน้นหุ้นกลุ่มที่น่าจะได้ประโยชน์สูงสุดจากการเปลี่ยนแปลงเชิงโครงสร้างระยะยาวเช่น KT-WTAI รวมถึงกลุ่มที่โตและค่อนข้างทนทานในขาลง (defensive growth) เช่น KT-HEALTHCARE ส่วนสถานะลงทุนที่ใช้ “แทงสวน” มี upside สูงมากหากสถานการณ์ไม่เป็นอย่างที่คิด (สมมุติพบวัคซีนเร็วกว่าคาด เศรษฐกิจฟื้น) คือ emerging markets เช่น KT-EMEQ, KT-CLMVT อาจมีไว้ในพอร์ตด้วยเพื่อช่วยกระจายความเสี่ยง

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน