โดย…ณัฏฐะ มหัทธนา

โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ.กรุงไทย (KTAM)

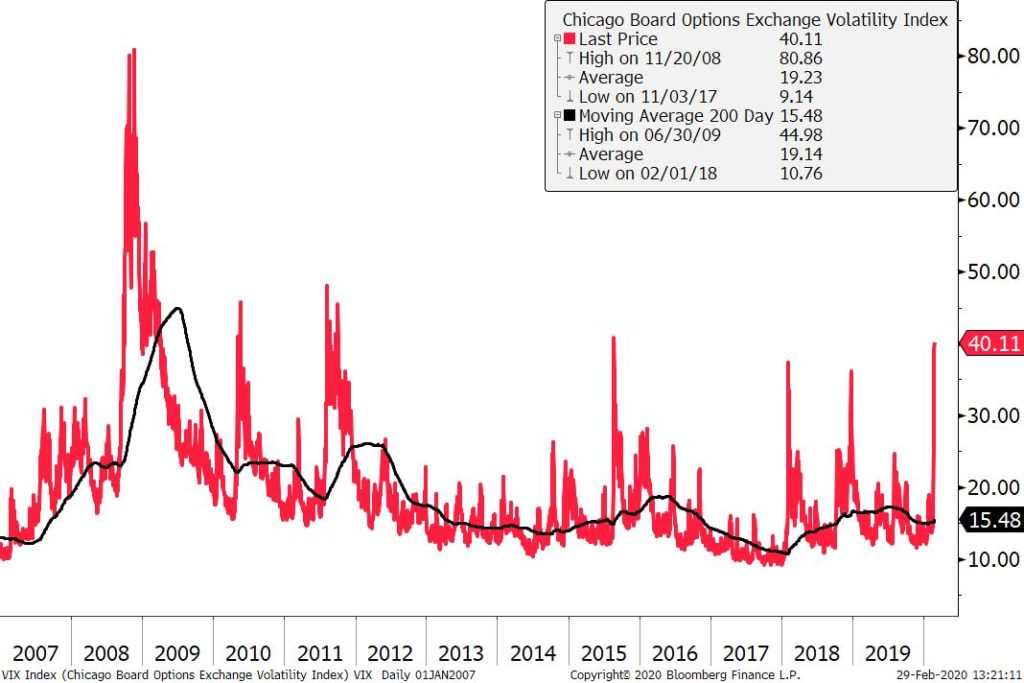

อาการ “หลุด” ของไหล่ (Shoulder Dislocation) ทำให้ร่างกายเจ็บปวดทุรนทุรายอย่างไร “การเคลื่อนหลุด” ของตลาดการเงิน (Financial Market Dislocation) ก็สร้างความทรมานแก่นักลงทุนไม่แพ้กัน เพราะมันคือ “สภาวะไม่ปกติ” อันเนื่องมาจากแรงกดดันบางประการ ซึ่งส่งผลให้ราคาตลอดจนความสัมพันธ์ของสินทรัพย์ต่างๆในตลาดการเงินผิดเพี้ยนไปมากจากตรรกะและมูลค่าแท้จริงตามปัจจัยพื้นฐาน ทั้งนี้ ตลาดการเงินโลกออกอาการ dislocation ในช่วงสัปดาห์ที่ผ่านมา ขณะดัชนีความผันผวน (VIX) “มาตรวัดความกลัว” พุ่งทะลุ 40 สู่ระดับใกล้เคียงกับจุดสูงสุดในภาวะวิกฤตหลายๆครั้งในอดีต

$5 ล้านล้าน คือมูลค่าหลักทรัพย์ตามราคาตลาด (market cap) ของหุ้นทั่วโลกซึ่งหายวับไปกับการร่วงลงอย่างหนักในสัปดาห์ล่าสุด จากความวิตกไวรัสโคโรนาระบาดในหลายประเทศ แม้แต่หุ้นสหรัฐฯที่ “แกร่งสุดในปฐพี” ก็ยังทำสถิติใหม่ “ปรับฐานเร็วสุด” ลบเกิน -10% จาก all-time high โดยใช้เวลาแค่ 6 วัน แถมแรงเทกระหน่ำขายสาดกระจายไปถ้วนทั่วทุก sector จนนักลงทุนไม่รู้ว่าจะโยกเงินไปหลบที่ไหน เรียกได้ว่า “อย่างไรก็โดน”

ทองคำ ก็ไม่ได้ทำหน้าที่ “ป้องกันความเสี่ยง” อย่างที่ควรจะเป็น แต่กลับปรับตัวลงอย่างแรงตามตลาดหุ้น ติดลบรายสัปดาห์หนักสุดตั้งแต่ พ.ย. 2016 แค่วันศุกร์วันเดียว -3.6% รูดเกือบ -$60 ลงมาต่ำกว่า $1,600 ต่อออนซ์ บรรดาเทรดเดอร์ในตลาดเชื่อกันว่า นักลงทุนบางกลุ่มเทขายทองคำ เพื่อนำเงินไปเติมบัญชีมาร์จิ้น หลังราคาหุ้นร่วงหนักจนโดน margin call …ดูแล้วก็เป็นไปได้… นี่คือตัวอย่างสาเหตุของ dislocation ซึ่งทำให้ความสัมพันธ์ของสินทรัพย์ต่างๆมันเพี้ยนไป (ราคาทองควรปรับตัวขึ้นเวลาหุ้นตก) ปรากฏการณ์ทำนองนี้บั่นทอน “พลัง” ของ asset allocation ในยามที่นักลงทุนต้องการมากที่สุด และเพิ่มความยากในการจัดพอร์ต

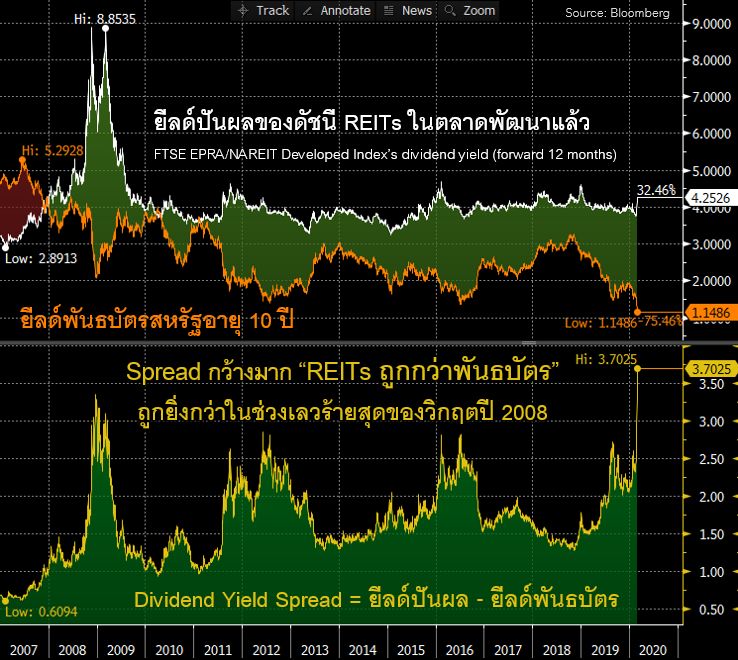

สินทรัพย์ที่จ่ายปันผลสม่ำเสมออย่าง REITs ยังยืนไม่ค่อยอยู่ ราคาร่วงลงอย่างหนักหนุน “ยีลด์ปันผล” (dividend yield) ปรับตัวขึ้นสวนทางกับยีลด์พันธบัตรที่ปรับตัวลงสู่ระดับต่ำประวัติการณ์ เพราะตลาดคาดว่าเฟดจะลดดอกเบี้ยลงแรงในการประชุมครั้งหน้า และนำพาธนาคารกลางอื่นๆลดด้วย ส่งผลให้ dividend yield spread (ยีลด์ปันผล – ยีลด์พันธบัตร) พุ่งทะลุจุดสูงสุดของวิกฤตแฮมเบอร์เกอร์ปี 2008 แปลว่าปัจจุบัน REITs ถูกกว่าพันธบัตรมาก หรือมองอีกแง่หนึ่ง ราคาดังกล่าวกำลังสะท้อนความกังวลสุดๆของนักลงทุนทำนองว่า เงินปันผลของ REITs อาจจะลดลงถึง 20-30% เฉกเช่นที่เคยเกิดขึ้นเมื่อเศรษฐกิจถดถอยทั่วโลก!

เศรษฐกิจโลกจะถดถอยรุนแรงจริงหรือ? ตลาดบอนด์มิได้ชี้เช่นนั้น ดูจาก “ส่วนต่างยีลด์ของตราสารหนี้ที่มีความเสี่ยงเครดิต เทียบกับยีลด์พันธบัตร” ตัวสำคัญๆเช่น US High Yield Spread แม้กว้างขึ้นอย่างแรงในสัปดาห์ล่าสุด แต่ก็ยังแคบกว่าระดับวิกฤตในอดีตอยู่มาก สะท้อนมุมมองนักลงทุนมิได้กลัวว่าบรรดาผู้ออกตราสาร “ต่ำกว่าระดับลงทุน” เหล่านี้จะเสี่ยงผิดนัดชำระหนี้เท่าไรนัก ส่วนหนึ่งเพราะเชื่อว่าอย่างไรเสีย เฟดจะช่วยประคับประคองด้วยการอัดฉีดสภาพคล่อง

“ความเชื่อมั่น” น่าจะเป็นตัวแปรสำคัญที่สามารถพลิกสถานการณ์ปัจจุบัน Mohamed El-Erian หัวหน้าที่ปรึกษาเศรษฐกิจของ Allianz กูรูการเงินระดับโลกคนหนึ่งที่ผมติดตามความเห็นของเขามาตลอดเพิ่งกล่าวเมื่อวันศุกร์ว่า COVID-19 อาจเพิ่มแรงกดดันให้เฟดและธนาคารกลางทั่วโลกพากันลดดอกเบี้ยและผ่อนคลายการเงิน (coordinated central bank action) ทว่าคงช่วยได้แค่ “งบดุล” (บรรเทาปัญหาหนี้สิน) แต่พัฒนาการต่างๆที่ทำให้ความเชื่อมั่นกลับมาต่างหาก อาทิ ชาวจีนทยอยกลับไปทำงาน ผู้คนไม่กลัวที่จะเดินทางและพบปะกัน ยาต้านไวรัส และตัวสำคัญสุดคือ “วัคซีน” ที่จะช่วยฟื้นเศรษฐกิจให้พ้นจากภาวะถดถอย ซึ่งอาจเกิดขึ้นได้ที่ยุโรปและอีกหลายๆประเทศในช่วงครึ่งปีแรก ทั้งนี้ เรากำลังรวบรวมข้อมูลรอบด้าน เพื่อทบทวนกลยุทธ์การลงทุน และจะนำเสนอใน KTAM Smart Trade สัปดาห์นี้ โปรดติดตาม!

“Until the fundamentals improve, I think you’ve got to be very careful.” – Mohamed El-Erian