HoonSmart.com>>ตลาดหลักทรัพย์ฯ ยอมรับตลาดหุ้น ปี 2567 เกิดความซับซ้อนใหม่ที่กฎเกณฑ์เดิมหมดความขลัง ต้องออกถึง 10 มาตรการ ใน 1 ปี มากที่สุดในประวัติศาสตร์นับแต่มีการเปิดกระดานให้เทรดหุ้น เพื่อนำการซื้อ-ขายหุ้น เข้าสู่ภาวะปกติ จัดระเบียบโบรกฯ ให้เข้าร่องเข้ารอย เรียกความเชื่อมั่น พร้อมทบทวนกฎเกณฑ์ใหม่เงื่อนไขทางเศรษฐกิจ การเมืองโลกเปลี่ยน รับมือปี 2568

ปี 2567 หรือปีมังกรทอง นับเป็นปีที่ความเชื่อมั่นของนักลงทุนถูกสั่นคลอน จากการซื้อ-ขายที่ผิดปกติ ทั้งในรูปของการส่งคำสั่ง ราคาที่เคลื่อนไหวอย่างไร้เหตุผล การทำอะไรบางอย่างกับหุ้นของเจ้าของหุ้น การใช้เทคโนโลยีทำการส่งคำสั่งแบบความถี่สูง สร้างความปั่นป่วนอย่างที่ไม่เคยเกิดขึ้นมาก่อน พิสูจน์ได้จากการที่ตลาดหลักทรัพย์แห่งประเทศไทย หรือ ตลาดหลักทรัพย์ฯ ต้องออกมาตรการใหม่ถึง 10 มาตรการ ใน 1 ปี จึงสงบ ถือว่ามากที่สุดในประวัติศาสตร์นับตั้งแต่ที่มีการก่อตั้งตลาดหลักทรัพย์ฯ

สถิติ 9 เดือนแรกของปี 2567 ตลาดหลักทรัพย์ฯมีการสอบถามข้อมูลต่างๆ ไปยังบริษัทจดทะเบียนถึง 228 ครั้ง มีการขึ้นเครื่องหมาย H (Halt) 5 ครั้ง 5 บริษัท ขึ้นเครื่องหมาย SP (Suspend) 60 ครั้ง ของ 29 บริษัท มีการขึ้นเครื่องหมาย NP (Notice Pending) 10 ครั้ง ของ 9 บริษัท ขึ้นเครื่องหมาย NC (Non-Compliance) 14 ครั้ง ของ 11 บริษัท ขึ้นเครื่องหมายฐานะการเงินไม่เป็นไปตามเกณฑ์ หรือ CB (Caution-Business) 18 ครั้ง ของ 16 บริษัท ขึ้นเครื่องหมายงบการเงินที่ผู้สอบบัญชีไม่แสดงความเห็น CS (Caution-Financial Statement) 8 ครั้ง ของ 8 บริษัท ขึ้นเครื่องหมายผู้ถือหุ้นรายย่อยต่ำกว่าเกณฑ์ CF (Caution-Free Float) 19 ครั้ง ของ 19 บริษัท และขึ้นเครื่องหมายไม่ปฏิบัติตามเกณฑ์ CC (Caution-Non-Compliance) 1 ครั้ง ของ 1 บริษัท

ข้างต้นล้วน เป็นการขึ้นเครื่องหมาย เพื่อเตือนให้ผู้ลงทุนใช้ความระมัดระวังในการลงทุนในหุ้นนั้นๆ

บทเรียนนำไปสู่บทใหม่การทำงาน

นายรองรักษ์ พนาปวุฒิกุล รองผู้จัดการ ในฐานะโฆษก ตลาดหลักทรัพย์แห่งประเทศไทย กล่าวว่า ปี 2567 ประกาศใช้มาตรการใหม่ไปแล้ว 10 มาตรการ กำหนดแนวทางการกำกับดูแลการซื้อขายหุ้นและโบรกเกอร์ เพื่อความโปร่งใสในการลงทุน เหลืออีก 2 มาตรการคิดว่าจะไม่ต้องใช้แล้ว ถือว่าเพียงพอกับสถานการณ์ปัจจุบัน สิ่งที่ได้เรียนรู้ คือ บริบทของตลาดหุ้นเปลี่ยนแปลงไป การซื้อขายมีความซับซ้อนมากขึ้นเรื่อยๆ แต่ก่อนยาเดียวอาจจะสามารถดูแลได้ครอบคลุม แต่เรื่องความซับซ้อนของตลาด ปัจจัยต่างๆ มีผลกระทบมากมายมากขึ้น ยาเดียวที่เคยใช้ได้ผลในอดีต อาจจะไม่สามารถใช้ได้ผลในปัจจุบัน ต้องใช้ยาหลายขนาน หรือใช้หลายมาตรการ เพื่อให้ทันกับสถานการณ์นั้นๆ ได้เรียนรู้ว่ายาที่เคยใช้ในอดีตอาจจะเหมาะสมกับสถานการณ์นั้นๆ เมื่อเวลาเปลี่ยนไปก็ต้องทำการทบทวนว่ายาที่ใช้ยังเหมาะสมอยู่หรือเปล่า

สำหรับ 10 มาตรการ ประกอบด้วย มาตรการการกำกับดูแลการขายชอร์ต (Short Selling) การให้ขายชอร์ตในราคาที่สูงกว่าราคาซื้อขายครั้งสุดท้าย (Uptick) กับหุ้นทุกตัว การกำหนดกรอบราคาซื้อขายและช่วงราคา (Dynamic Price Band) ที่พบว่าบริษัทที่ทริกเกอร์ส่วนใหญ่เป็นหุ้นขนาดเล็ก สภาพคล่องต่ำ มีการซื้อขายต่อวันน้อย เมื่อเกิดการซื้อจำนวนมากทำให้เข้าเงื่อนไข

การซื้อขายด้วยวิธีจับคู่อัตโนมัติครั้งเดียวเมื่อเปิดทำการ (Auction) ของหุ้นที่เข้าข่ายมาตรการกำกับการซื้อขายระดับ 2 ขึ้นไป การกำหนดเวลาขั้นต่ำก่อนการยกเลิกคำสั่ง (Minimum Resting Time) เพื่อลดการส่งคำสั่งใส่แล้วถอนที่มีความถี่มากเกินไปจนอาจทำให้นักลงทุนเข้าใจผิด การเปิดเผยข้อมูลนักลงทุนที่ส่งคำสั่งไม่เหมาะสมให้กับโบรกเกอร์ทุกรายทราบ เพื่อจะได้ไปเตือนลูกค้าของตัวเอง และให้ผู้ที่ซื้อขายแบบ HFT ต้องขึ้นทะเบียนกับตลาดหลักทรัพย์ การให้รายงานการขายชอร์ตที่ยังไม่ได้ซื้อคืน (Outstanding Short Positions) การเพิ่มบทลงโทษโบรกเกอร์ที่เป็นสมาชิก และการเปิดเผยรายชื่อผู้ถือใบแสดงสิทธิในผลประโยชน์ที่เกิดจากหลักทรัพย์อ้างอิงไทย (NVDR)

ทบทวน ตัด เพิ่ม ปรับ รับมือปี’68

นายรองรักษ์ กล่าวว่า ขณะนี้ ตลาดหลักทรัพย์ฯ อยู่ระหว่างการทบทวน 10 มาตรการที่ออกไปก่อนหน้านี้ว่า ควรจะมีการปรับปรุง ยกเลิก หรือ ต้องเพิ่มอะไรเข้าไปบ้าง เพื่อที่จะได้กำหนดทิศทางการกำกับดูแลในปี 2568 คาดว่าจะสามารถสรุปได้ภายในปีนี้

การทบทวนนี้ จะประเมินทั้งผลกระทบในเชิงบวก และเชิงลบ ต่ออารมณ์ (Sentiment) ของตลาดหุ้นด้วย เพื่อให้มั่นใจว่ามาตรการที่ใช้ยังคงสอดคล้องกับสภาพตลาดในปัจจุบัน และยังเหมาะสมต่อการป้องกันความเสี่ยงและการปกป้องนักลงทุน ตัวอย่างเช่น การให้ขายชอร์ตในราคาที่สูงกว่าราคาซื้อขายครั้งสุดท้าย (Uptick) กับหุ้นทุกตัว อาจถูกพิจารณาเปลี่ยนกลับไปเป็นให้ขายชอร์ตได้ที่ราคาเท่ากับหรือสูงกว่าราคาซื้อขายครั้งสุดท้าย (Zero-Plus Tick)

หนึ่งในความท้าทายของการนำเอามาตรการใหม่ๆ มาใช้ คือ ต้องสามารถรักษาความสมดุลของบรรยากาศการซื้อขายหุ้นในตลาดขณะนั้นๆ เพราะหากมีการใช้มาตรการที่ไม่เหมาะสมอาจทำให้ความเชื่อมั่นของนักลงทุนลดลงได้ การปรับมาตรการจะต้องพิจารณาอย่างรอบคอบเพื่อไม่ให้ส่งผลกระทบต่อบรรยากาศการลงทุนในตลาดในปัจจุบัน

“เรามักจะมีคำถามว่าเกิดเหตุแบบนี้แล้ว ทำไมตลาดไม่ทำอะไร อยากย้อนกลับมาที่บทบาทของตลาดหลักทรัพย์ฯ เรามีหน้าที่กำกับดูแลการซื้อขายหลักทรัพย์ให้เป็นไปด้วยความเป็นธรรมและเป็นระเบียบเรียบร้อย เราไม่มีหน้าที่ไปลงโทษใคร สิ่งที่พยายามทำมากที่สุดคือการหลีกเลี่ยงการเข้าไปแทรกแซงการซื้อขาย และไม่ควรไปแทรกแซงการซื้อขาย ต้องปล่อยให้เป็นอิสระของผู้ลงทุน คนซื้อได้ซื้อในราคาที่อยากซื้อ และคนขายได้ขายในราคาที่อยากขาย แต่บางครั้งต้องก้าวเข้าไปเมื่อเกิดเหตุบางอย่าง ซึ่งการแทรกแซงทุกครั้งมีคนได้ประโยชน์ และมีคนเสียประโยชน์ อยากย้ำว่าบทบาทของตลาดหลักทรัพย์ฯ พยายามไม่เข้าไปแทรกแซง เพื่อให้เกิดการซื้อขายโดยเสรี” นายรองรักษ์ กล่าว

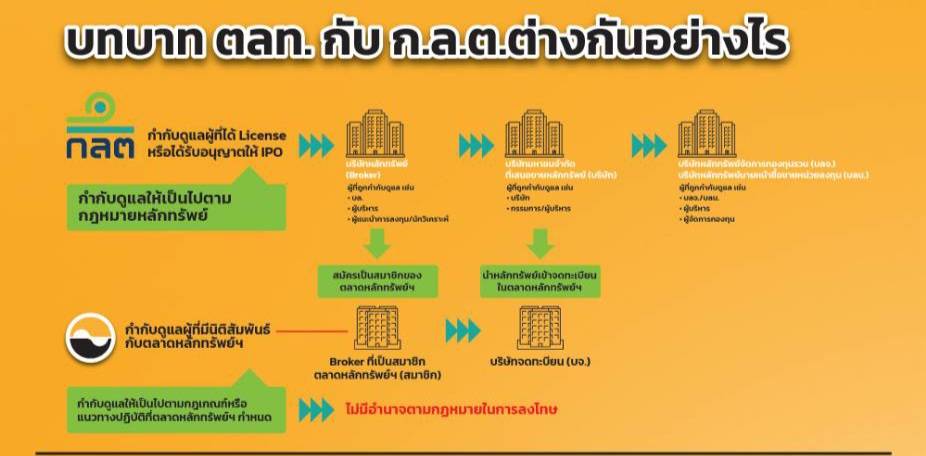

ชี้เป้าคนแตกแถว ให้ ก.ล.ต.

นายรองรักษ์ กล่าวว่า ตลาดหลักทรัพย์ฯ มีหน้าที่กำกับดูแล หลักทรัพย์ หรือ หุ้น ที่บริษัทหลักทรัพย์ (บล.) หรือ โบรกเกอร์ ที่เป็นสมาชิกของตลาดหลักทรัพย์ฯส่งคำสั่งซื้อขายเข้ามาในระบบซื้อขายให้มีความเป็นธรรม ไม่ให้มีการสร้างราคา ไม่ให้ใช้ข้อมูลภายในซื้อขายหุ้น ไม่ให้ออกข่าวที่เป็นเท็จเพื่อให้คนเข้าใจผิด เพื่อให้การซื้อขายมีความเป็นระเบียบเรียบร้อย ยุติธรรม และกำกับดูแลโบรกเกอร์ให้ทำตามกฎเกณฑ์ ไม่มีอำนาจในการลงโทษใคร ถ้ามีอะไรผิดปกติ จะแจ้งเรื่องที่พบความผิดปกติไปให้ทางสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์( ก.ล.ต.) ต่อไป

แต่ก่อนจะแจ้ง จะต้องผ่านกระบวนการ 3 อย่างคือ การเฝ้าระวัง(surveillance) การป้องกัน (preventive action) การตรวจสอบ (investigation) ถ้าเข้าข่ายมีความผิด จึงจะส่งเรื่องให้ทาง ก.ล.ต.ลงโทษต่อไป

การเฝ้าระวัง จะดูแลข้อมูลการซื้อขายหุ้นทุกรายการทั้งหมด ซึ่งตั้งแต่ต้นปี 2567 ถึงวันที่ 1 พ.ย. 2567 มีทั้งหมด 106 ล้านรายการ เฉลี่ยต่อวัน 520,000 รายการ จะต้องดูปริมาณ การส่งคำสั่งซื้อขายปกติหรือไม่ มีอะไรที่เข้าข่ายผิดปกติหรือไม่ ซึ่งที่ผ่านมาก็พบและส่งให้ ก.ล.ต.แล้ว และดูข่าวของบริษัทจดทะเบียนที่เข้ามาในตลาดหลักทรัพย์ฯ 53,000 ข่าว (ณ 4 พ.ย.2567) ว่า มีความชัดเจนไหม และเพียงพอไหม กับการให้นักลงทุนใช้ในการตัดสินใจลงทุน

“งานตรงนี้ นอกจากใช้คนแล้ว ยังนำเทคโนโลยีเข้ามาช่วยในการตรวจสอบ ติดตาม ดูแล รายการที่เกิดขึ้นจำนวนมากในแต่ละวัน ซึ่งในอนาคตจะมีการนำเอไอเข้ามาช่วยมากขึ้น” นายรองรักษ์ กล่าว

การป้องกัน คนมักจะตั้งคำถามว่าตลาดหลักทรัพย์ฯทำอะไรบ้างเมื่อมีความผิดปกติ สิ่งที่คนภายนอกเห็น คือ การเห็นตลาดหลักทรัพย์ฯติดตามให้บริษัทจดทะเบียน เปิดเผย ชี้แจงข่าวสำคัญ การเตือนนักลงทุนให้ระมัดระวังการลงทุนในหุ้นใดหุ้นหนึ่ง การใช้มาตรการกำกับการซื้อขาย เช่น หุ้นตัวนี้ต้องซื้อขายด้วยเงินสดเท่านั้น ไม่ให้ซื้อขายด้วยสินเชื่อหรือมาร์จิ้น ห้ามทำการซื้อขายแบบหักกลบลบหนี้ในวันเดียวกัน (Net Settlement)

นอกจากนี้ ยังมีการสั่งผ่านบริษัทสมาชิก คือ โบรกเกอร์ฯ เพื่อให้ไปดูแลผู้ลงทุนที่เป็นลูกค้าของโบรกเกอร์ เมื่อพบรายการซื้อขายผิดปกติระหว่างนักลงทุน และพฤติกรรมที่ผิดปกติของลูกค้ารายนั้น ซึ่งถือว่าเป็นพฤติกรรมที่ไม่เหมาะสม และไม่ควรเกิดขึ้นในตลาด เช่น การทำราคาเปิด-ปิด การจับคู่ซื้อขายกันเอง การส่งคำสั่งซื้อขายเข้ามาในปริมาณมากมาก ซ้ำๆ ถี่ๆ แล้วถอนคำสั่งออกก่อนตลาดเปิด เป็นการลวงเพื่อก่อให้เกิดความเข้าใจผิดในการซื้อขาย พฤติกรรมนี้ไม่ถึงขั้นผิดกฎหมาย แต่ไม่ควรเกิดขึ้น ทางตลาดหลักทรัพย์ฯจะแจ้งโบรกเกอร์ทุกราย ให้เข้าไปดูแลหยุดพฤติกรรมที่ไม่เหมาะสม

โบรกเกอร์ จะดำเนินมาตรการกับลูกค้า ด้วยการเข้าไปตรวจสอบการซื้อขาย ปรับลดวงเงินการซื้อขาย ไปถึงการยกเลิกวงเงินซื้อขาย และตัดการส่งคำสั่งซื้อขายผ่านออนไลน์ ให้ส่งคำสั่งซื้อขายผ่านมาร์เก็ตติ้ง จะได้กรองคำสั่งก่อน ถ้ายังไม่หยุดอีก ให้ทำการตรวจสอบและยืนยันความเป็นตัวตน KYC/CDD ใหม่อีกรอบ

“จากการหารือร่วมกับทางก.ล.ต .ก็อยากให้ทำเชิงป้องปราม ยับยั้ง ระงับตัดไฟแต่ต้นลม ในส่วนที่สามารถทำได้ ไม่อยากให้ถึงขั้นทำผิดกฎหมาย เพราะต้องใช้เวลา” นายรองรักษ์ กล่าว

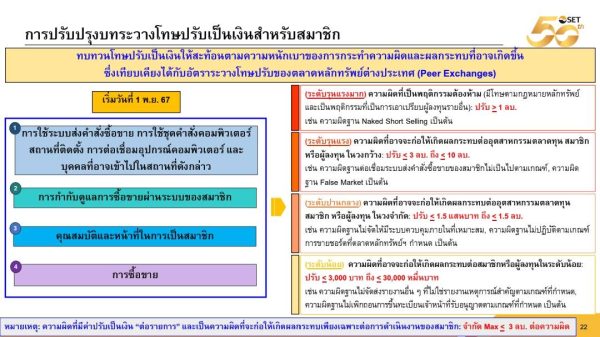

นายรองรักษ์ กล่าวว่า ปี 2567 มีการกำหนดบทลงโทษโบรกเกอร์ที่เข้มข้นขึ้น แบ่งเป็น 4 ระดับ

ระดับรุนแรงมาก กรณีที่ทำความผิดที่เป็นพฤติกรรมต้องห้าม มีโทษตามกฎหมายหลักทรัพย์และเป็นพฤติกรรมที่เป็นการเอาเปรียบผู้ลงทุนรายอื่น ปรับขั้นต่ำไม่น้อยกว่า 1 ล้านบาท เช่น ความผิดในการทำ Naked Short Selling ซึ่งกฎหมายไทย ไม่ได้ให้ตลาดหลักทรัพย์ฯลงโทษผู้ลงทุนได้โดยตรง แต่จะลงโทษบริษัทสมาชิก เพราะกฎหมายเขียนไว้ว่าให้ลงโทษบริษัทสมาชิกที่ส่งคำสั่งซื้อขายโดยที่ไม่มีหลักทรัพย์ในครอบครอง หลังจากสมาชิกถูกปรับแล้ว จะไปปรับลูกค้าต่อก็เป็นเรื่องของสมาชิก ต่างจากกฎหมายเกาหลี ให้ตลาดหลักทรัพย์ฯลงโทษผู้ลงทุนได้โดยตรง

ระดับรุนแรง ในกรณีทำความผิดที่อาจจะก่อให้เกิดผลกระทบต่ออุตสาหกรรมตลาดทุน สมาชิก หรือ ผู้ลงทุน ในวงกว้าง ปรับ ไม่น้อยกว่า 3 ล้านบาท ถึงไม่เกิน 10 ล้านบาท เช่น ความผิดฐานต่อเชื่อมระบบส่งคำสั่งซื้อขายของสมาชิกไม่เป็นไปตามเกณฑ์

ความผิดฐาน False Market เป็นต้น ที่ปล่อยให้มีคำสั่งซื้อขายที่ไม่เหมาะสมเข้ามาในระบบ

ระดับปานกลาง ความผิดที่อาจจะก่อให้เกิดผลกระบต่ออุตสาหกรรมตลาดทุน สมาชิก หรือ ผู้ลงทุน ในวงจำกัด ปรับไม่น้อยกว่า 1.5 แสนบาท ถึง 1.5 ล้านบาท เช่น ความผิดฐานไม่จัดให้มีระบบควบคุมภายในที่เหมาะสม ความผิดฐานไม่ปฏิบัติตามเกณฑ์การขายชอร์ตที่ตลาดหลักทรัพย์ฯกำหนด เป็นต้น

ระดับน้อย ความผิดที่อาจจะก่อให้เกิดผลกระทบต่อสมาชิกหรือผู้ลงทุนในระดับน้อย ปรับไม่น้อยกว่า 3,000 บาท ถึง 30,000 บาท เช่นความผิดฐานไม่จัดส่งรายงานอื่นๆ ที่ไม่ใช่รายงานเหตุการณ์สำคัญตามเกณฑ์ที่กำหนด ความผิดฐานไม่เพิกถอนการขึ้นทะเบียนเจ้าหน้าที่รับอนุญาตตามเกณฑ์ที่กำหนด เป็นต้น

ทั้งนี้ การออกมาตรการปี 2567 และที่จะมีการทบทวนมาตรการที่ใช้ไปแล้วใหม่ เป็นการสะท้อนถึงการทำงานของตลาดหลักทรัพย์ฯ ในการสร้างความมั่นคงและความโปร่งใสให้กับระบบการซื้อขายหุ้น และเป็นการยกระดับมาตรการต่างๆ ให้เหมาะสม