โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโส ฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ.กรุงไทย

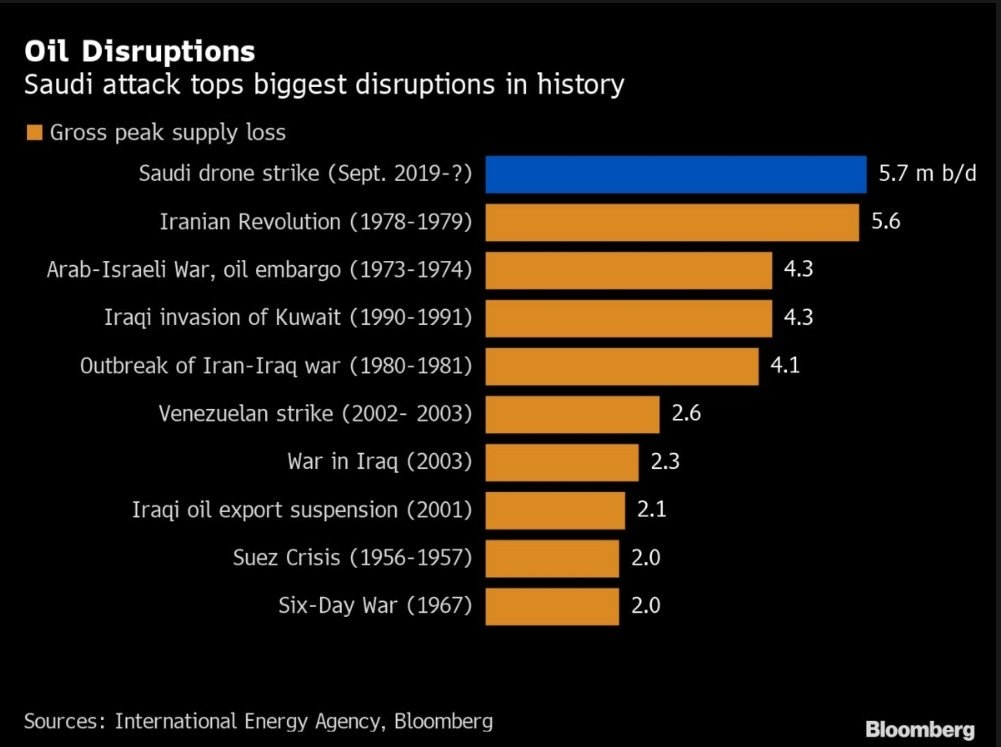

เหตุแหล่งผลิตน้ำมันซาอุฯถูกโดรนโจมตีผ่านมาแล้ว 1 สัปดาห์ แม้สหรัฐฯพยายามสร้างวาทกรรม “อิหร่านทำชัวร์” ขณะที่ผู้เสียหายรับลูกโดยโชว์หลักฐานซากอาวุธ จุดกระแสความกังวลว่าอาจเกิดสงครามระหว่างผู้ผลิตเบอร์ 1 และ 2 ของ OPEC แต่ภาวะอุปทานหยุดชะงัก 5.7 ล้านบาร์เรล/วัน ซึ่งนับว่าเลวร้ายสุดในประวัติศาสตร์ กลับกระตุกราคาน้ำมันดิบพุ่งขึ้นแค่ 1-2 วัน ก่อนร่วงลงมาสิ้นสุดสัปดาห์ที่ราคาใกล้ค่าเฉลี่ยปีนี้เท่านั้น ตอกย้ำว่า ตลาดน้ำมันยังคง oversupply และเศรษฐกิจโลกไม่ได้ตกอยู่ในอันตรายจากน้ำมันแพง

สหรัฐฯคว่ำบาตรอิหร่านเพิ่มในด้านเศรษฐกิจ บ่งชี้ว่า “สงครามไม่ใช่ทางเลือก” อย่างน้อยก็ในขณะนี้ นักวิเคราะห์บางรายเชื่อว่า “หนังตัวอย่าง” ที่อิหร่านทยอยฉายให้สหรัฐฯและพันธมิตรดู อาทิ การโจมตีเรือบรรทุกน้ำมัน เดินหน้าเสริมสมรรถนะยูเรเนียม (แปลว่า “ผมมีปืนนะ”) จนล่าสุด Drone Attack เปรียบเสมือนการส่งสัญญาณเตือนด้วยเสียงอันดังว่า “สงครามมีต้นทุนสูงลิ่ว” สำหรับทุกฝ่าย และเหตุการณ์ทำนองนี้แทบทุกครั้งมันจะต้องนำไปสู่การเจรจา!

“ความกังวลเกี่ยวกับสงคราม” นี่แหละ “จิ๊กซอว์ชิ้นสุดท้าย” ที่เข้ามาเติมเต็มภาพ “ตลาดหุ้นขาขึ้นรอบใหญ่”

ข่าวร้าย-ปัจจัยลวง เป็นองค์ประกอบสำคัญที่ “ตลาดหุ้นขาขึ้นรอบใหญ่ยาว” ต้องมี! …ไม่ได้เขียนผิดหรอกครับ… เนื่องจากเรื่องราว (ส่วนใหญ่เกี่ยวกับการเมือง/ภูมิรัฐศาสตร์) ที่ไม่ค่อยกระทบปัจจัยพื้นฐานระยะยาวของหุ้นแต่ทำให้คนส่วนใหญ่หวาดกลัวนั้น ช่วยหน่วงเหนี่ยว “เงินข้างสนาม” (money on the sideline เงินของนักลงทุนที่ยังไม่กล้าซื้อหุ้น แต่ไปแออัดกันอยู่ในสินทรัพย์ความเสี่ยงต่ำ เช่น ตราสารหนี้) ไม่ให้กลับเข้ามาซื้อหุ้นเร็วนัก เงินที่ทยอยกลับเข้ามาแบบกล้าๆกลัวๆนี่แหละจะหล่อเลี้ยงตลาดกระทิงให้ขึ้นได้ยาวนาน …เพราะถ้าคนส่วนใหญ่เข้ามาซื้อหุ้นกันเร็ว ตลาดขาขึ้นก็มักจะจบเร็ว

อิหร่าน 2019 = เกาหลีเหนือ 2017 ความขัดแย้งด้านภูมิรัฐศาสตร์ปัจจุบันมีจุดศูนย์กลางอยู่ที่ “อิหร่าน” คล้ายกับวิกฤตนิวเคลียร์ “เกาหลีเหนือ” เมื่อ 2 ปีก่อน ซึ่งผ่านจุดพีคตอนสหรัฐฯเคลื่อนเรือรบมุ่งสู่คาบสมุทรเกาหลีเตรียมลุยช่วงสงกรานต์ แต่สุดท้ายไม่มีอะไร แล้วสถานการณ์ก็ค่อยๆคลี่คลายจนผู้นำทั้งสองได้พบกันที่ สิงคโปร์ ตามด้วย เวียดนาม ในเวลาต่อมา

Emerging Markets ไม่เคยขาดปัจจัยเสี่ยงทำนองนี้ เพราะมันเป็นเรื่องธรรมดาของ “ตลาดเกิดใหม่” ไม่เว้นแม้แต่ในภาวะ “กระทิง” เช่นปี 2017 ซึ่งดัชนี MSCI Emerging Markets วิ่งขึ้นแทบจะม้วนเดียว +37% ก็ยังอุดมไปด้วย “ข่าวน่ากลัว” เกี่ยวกับหลายประเทศตลาดเกิดใหม่ที่เป็นองค์ประกอบสำคัญของดัชนี เขย่าขวัญนักลงทุนเกือบตลอดทั้งปี ดังนี้

เมษายน “แอฟริกาใต้” โดน S&P หั่นเครดิตลงสู่ระดับขยะ “เกาหลีใต้” หุ้นร่วงรับข่าวทรัมป์เตรียมลุยเกาหลีเหนือ

พฤษภาคม “บราซิล” ตลาดหุ้นร่วงหนักจนเบรกเกอร์ทำงาน รับข่าวสอบทุจริต ปธน.

มิถุนายน “รัสเซีย” โดนสหรัฐฯคว่ำบาตร …ดัชนีหุ้นรัสเซียผ่านจุดต่ำสุดในช่วงนั้นเลย!

สิงหาคม “ไทย” ลุ้นคดีจำนำข้าว …ไม่นานดัชนี SET ก็วิ่งขึ้นม้วนเดียวทำ all-time high!

ทุกข่าวที่เข้ามากดดันตลาดในปีนั้น ได้พิสูจน์แล้วว่าสร้าง “โอกาสซื้อ” หุ้น Emerging Markets ทุกรอบ!

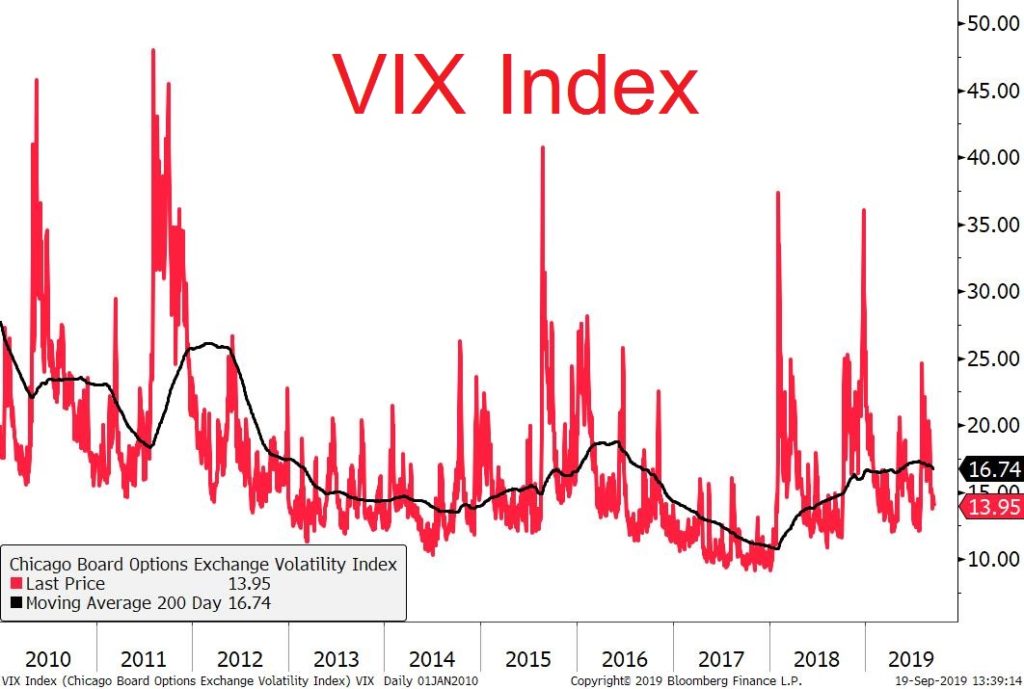

ปัจจัยแท้จริง ที่หนุนหลัง “กระทิง” Emerging Markets ปี 2016-17 คือ การปรับตัวลงของ ดัชนีความผันผวน (VIX) ซึ่งเป็นตัวชี้วัด “ความกลัว” ของนักลงทุน โดยครั้งนั้น แนวโน้มระยะยาวของ VIX (เส้นสีดำคือค่าเฉลี่ยเคลื่อนที่ 200 วัน) ผ่านจุดสูงสุดในช่วงครึ่งแรกของปี 2016 แล้วปรับตัวลงอย่างต่อเนื่องจนถึงสิ้นปี 2017 คู่ขนานไปกับการวิ่งทะยานขึ้นของตลาดหุ้นกระทิง Emerging Markets …สาเหตุสำคัญที่ทำให้ VIX ปรับตัวลงเพราะ เฟดปรับการสื่อสารนโยบายไปในทางผ่อนคลาย (ทำให้ตลาดเชื่อว่าไม่รีบ) แม้ขึ้นดอกเบี้ยถึง 4 ครั้งในช่วง ธ.ค. 2016 – ธ.ค. 2017

VIX ปรับตัวลงเมื่อเฟด “ผ่อนคลาย” (ไม่ว่าดอกเบี้ยขึ้นหรือลง) นี่คือ “ผู้สนับสนุนหลัก” ของหุ้น EM ขาขึ้น!

เฟดลดดอกเบี้ยครั้งแรก 31 ก.ค. “คิกออฟ” วัฏจักรดอกเบี้ยขาลงในปีนี้ จึงไม่น่าแปลกใจเลยที่ เส้นค่าเฉลี่ย 200 วันของ VIX ผ่านจุดสูงสุดอีกครั้งในเดือนดังกล่าว และเริ่มมีแนวโน้มปรับตัวลง ส่งสัญญาณอย่างชัดเจนว่า Emerging Markets กำลังจะกลับมาเป็น “ตลาดกระทิง” ขาขึ้นรอบใหญ่!!!

KTAM Emerging Markets Equity (KT-EMEQ) คือ Top Pick ของเราตลอดปี 2019 และต่อเนื่องไปถึงปีหน้า

หุ้นตลาดเกิดใหม่ (Emerging Markets Equity) มีศักยภาพในการสร้างผลตอบแทนสูงในระยะยาว เพราะเศรษฐกิจ Emerging Markets (EM) มีศักยภาพการเติบโตสูงกว่าตลาดพัฒนาแล้วโดยเฉลี่ย นอกจากนี้ ราคาหุ้น EM ยังถูกมากเมื่อเทียบกับตลาดพัฒนาแล้ว และมีโอกาสฟื้นตัวในอนาคตเนื่องจาก เฟดลดดอกเบี้ยช่วยเพิ่มสภาพคล่อง ภาคธุรกิจปรับตัวกันมาสักพักแล้ว ขณะที่บรรดารัฐบาลหันมากระตุ้นเศรษฐกิจภายในประเทศ เพื่อรับมือการเปลี่ยนแปลงทางด้านการค้า