HoonSmart.com>>หุ้นธนาคารขนาดใหญ่ปรับตัวลงยกแผง ธนาคารกสิกรไทยทรุดมากสุด 2% ราคาต่ำสุดในรอบปี ส่วน TCAP ขึ้นรับข่าวดีปันผลพิเศษ-ซื้อหุ้นคืน ศูนย์วิจัยกสิกรไทยคาดสินเชื่อทั้งระบบในช่วงที่เหลือของปีนี้ โตต่ำกว่าคาดการณ์ที่ 4.5% หลังเห็นตัวเลขปล่อยกู้เดือนก.ค.เพิ่มขึ้น 3.84% รวม 7 เดือนโตแค่ 1% ลุ้นธุรกิจเบิกเงินกู้ใช้ปลายปีตามฤดูกาล

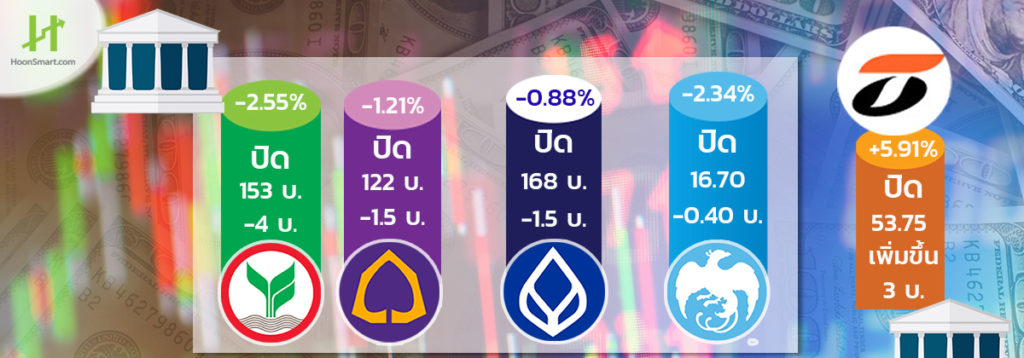

วันที่ 27 ส.ค. หุ้นธนาคารขนาดใหญ่ปรับตัวลงต่อ นำโดยธนาคารกสิกรไทย (KBANK) ซื้อขายที่ 153 บาท ร่วงลง 4 บาทหรือ 2.55% ธนาคารกรุงเทพ (BBL) อยู่ที่ 168 บาท ติดลบ 1.50 บาทหรือ 0.88% ธนาคารไทยพาณิชย์ (SCB) เคลื่อนไหวบริเวณ 122 บาท ลดลง 1.50 บาท หรือ 1.21% ธนาคารกรุงไทย (KTB) อยู่ที่ 16.70 บาท ลดลง 0.40 บาท หรือ 2.34% แต่บริษัททุนธนชาต(TCAP) ปรับตัวขึ้นแรง 3 บาทหรือ 5.91% ซื้อขายที่ 53.75 บาท เนื่องจากมีกำไรจากการขายหุ้นธนาคารธนชาต นำเงินมาจ่ายเงินปันผลพิเศษ และเปิดโครงการซื้อหุ้นคืน

ทั้งนี้ราคาหุ้น KBANK บริเวณ 153 บาท ถือว่าเป็นจุดต่ำสุดในรอบ 1 ปี ขณะที่จุดสูงสุดอยู่ที่ 219 บาท BBL รอบนี้ต่ำสุดอยู่ที่ 163.50 บาท

บริษัทศูนย์วิจัยกสิกรไทย คาดแนวโน้มสินเชื่อของระบบธนาคารพาณิชย์ ในช่วงที่เหลือของปี 2562 อาจเติบโตต่ำกว่าคาดการณ์ที่ 4.5% แม้สินเชื่อสำหรับภาคธุรกิจ อาจทยอยขยับขึ้นในช่วงครึ่งปีหลังตามฤดูกาล แต่เผชิญข้อจำกัดของการฟื้นตัวของเศรษฐกิจ และธนาคารหลายแห่งยังคงติดตามคุณภาพสินทรัพย์ และเร่งบริหารจัดการปัญหาในเชิงรุกมากขึ้น เนื่องจากปัจจัยเสี่ยงทางเศรษฐกิจ ทั้งในและต่างประเทศ

“สินเชื่อภาคธุรกิจ อาจทยอยขยับขึ้นในช่วงครึ่งปีหลัง ตามปัจจัยเชิงฤดูกาลที่จะมีการเบิกใช้สินเชื่อเพิ่มมากขึ้น แต่ต้องยอมรับว่าแรงส่งการฟื้นตัวของสินเชื่อธุรกิจ ยังคงขึ้นอยู่กับบรรยากาศของเศรษฐกิจโดยภาพรวม ทิศทางกำลังซื้อที่ยังอ่อนแอ ภาระหนี้ครัวเรือนที่เพิ่มสูงขึ้น อาจยังเป็นข้อจำกัดการฟื้นตัวของสินเชื่อรายย่อย ทั้งสินเชื่อบ้านและสินเชื่อรถที่มีการเร่งตัวไปมากในช่วงปลายปี 2561 ถึงกลางปี 2562”

ส่วนภาพรวมสินเชื่อสุทธิของธนาคารพาณิชย์ในเดือน ก.ค. เพิ่มขึ้นจากเดือนก่อนเพียง 2,920 ล้านบาท และเพิ่มขึ้นจากระยะเดียวกันปีก่อน 3.84% ซึ่งเป็นระดับต่ำที่สุดในรอบ 21 เดือน ทำให้ภาพรวมสินเชื่อสุทธิในช่วง 7 เดือนแรกของปีนี้ เพิ่มขึ้นเพียง 1 % จากสิ้นปี 2561 โดยสินเชื่อธุรกิจและสินเชื่อรายย่อย ยังคงชะลอตัวลง โดยเฉพาะสินเชื่อธุรกิจน่าจะยังถูกกดดันจากการชำระคืนหนี้ และมีสัญญาณอ่อนแรงลง ทั้งสินเชื่อเพื่อการลงทุนระยะยาว และสินเชื่อเงินทุนหมุนเวียนทั้งสำหรับธุรกิจในประเทศ และธุรกิจในกลุ่มที่เกี่ยวโยงกับการส่งออก การค้าระหว่างประเทศ และการลงทุนขนาดใหญ่

ขณะที่สินเชื่อรายย่อยแม้จะยังขยายตัวต่อเนื่อง แต่ก็เป็นอัตราที่ชะลอลงกว่าในช่วงหลายเดือนก่อน โดยเฉพาะสินเชื่อเพื่อที่อยู่อาศัย และสินเชื่อเช่าซื้อรถยนต์ สอดคล้องกับยอดโอนบ้าน และยอดขายรถยนต์ในประเทศที่เร่งตัวไปมากแล้วในช่วงต้นปี

สำหรับภาพรวมเงินฝากของธนาคารพาณิชย์ 14 แห่ง กลับมาเพิ่มขึ้น 1.26 แสนล้านบาท หรือโต 0.99% จากเดือนมิ.ย. นำโดย เงินฝากของกลุ่มธนาคารพาณิชย์ขนาดใหญ่และธนาคารพาณิชย์ขนาดกลางบางแห่ง บางส่วนเป็นเงินฝากนิติบุคคลจากลูกค้าธุรกิจของธนาคารนั้นๆ เงินฝากรวมเร่งตัวขึ้น 4.28% ในเดือน ก.ค. จากที่ขยายตัวเพียง 3.03% ในเดือนก่อนหน้า

ภาพรวมสภาพคล่องของธนาคารพาณิชย์นั้น ยังคงทรงตัวอยู่ที่ระดับประมาณ 3.6 ล้านล้านบาทในเดือนก.ค. และน่าจะทรงตัวอยู่ในกรอบประมาณ 3.5-3.7 ล้านล้านบาทในช่วงที่เหลือของปี ซึ่งยังคงเพียงพอรองรับการดำเนินธุรกิจ

“ธนาคารพาณิชย์มีการออกแคมเปญเงินฝากใหม่ในเดือน ก.ค. เพื่อชดเชยกับแคมเปญที่ครบกำหนด แต่แคมเปญที่ออกใหม่โดยเฉลี่ยส่วนใหญ่มีระยะเวลาที่สั้นลง และมีสัญญาณธนาคารพาณิชย์ส่วนใหญ่น่าจะพยายามดูแลภาระดอกเบี้ยจ่ายให้อยู่ในระดับที่มีความเหมาะสมแรงกดดันต่อทิศทางรายได้ดอกเบี้ย ภายหลังจากที่มีการปรับลดอัตราดอกเบี้ยเงินกู้สำหรับธุรกิจเอสเอ็มอีและรายย่อยไปแล้ว คาดว่าแคมเปญเงินฝากพิเศษในเดือนนี้ อาจมีจำนวนน้อยลงเมื่อเทียบกับตัวที่จะทยอยครบกำหนด” ศูนย์วิจัยกสิกรไทย ระบุ