HoonSmart.com>> ใกล้สิ้นปี !! กองทุนลดหย่อนภาษี “RMF” น้องใหม่ “KFNDQRMF – KFEMXCNRMF” ของบลจ.กรุงศรี สำหรับนักลงทุนที่มองหาโอกาสลงทุน สร้างพอร์ตให้เติบโตไปกับ 2 ดัชนีดาวรุ่ง “Nasdaq-100” รวมหุ้นบิ๊กเทคโตไปกับ AI โลกยุคใหม่ และ “ดัชนี Emerging Markets ex China” ลงทุนหุ้นบริษัทชั้นนำในกลุ่มตลาดเกิดใหม่ ไม่รวมจีน ศักยภาพการเติบโตทางเศรษฐกิจโดดเด่นทั้งจาก “อินเดีย เกาหลีใต้ ไต้หวันและบราซิล” อีกหนึ่งทางเลือกลงทุนในปีนี้

“KFNDQRMF” เติบโตไปกับดัชนี Nasdaq-100

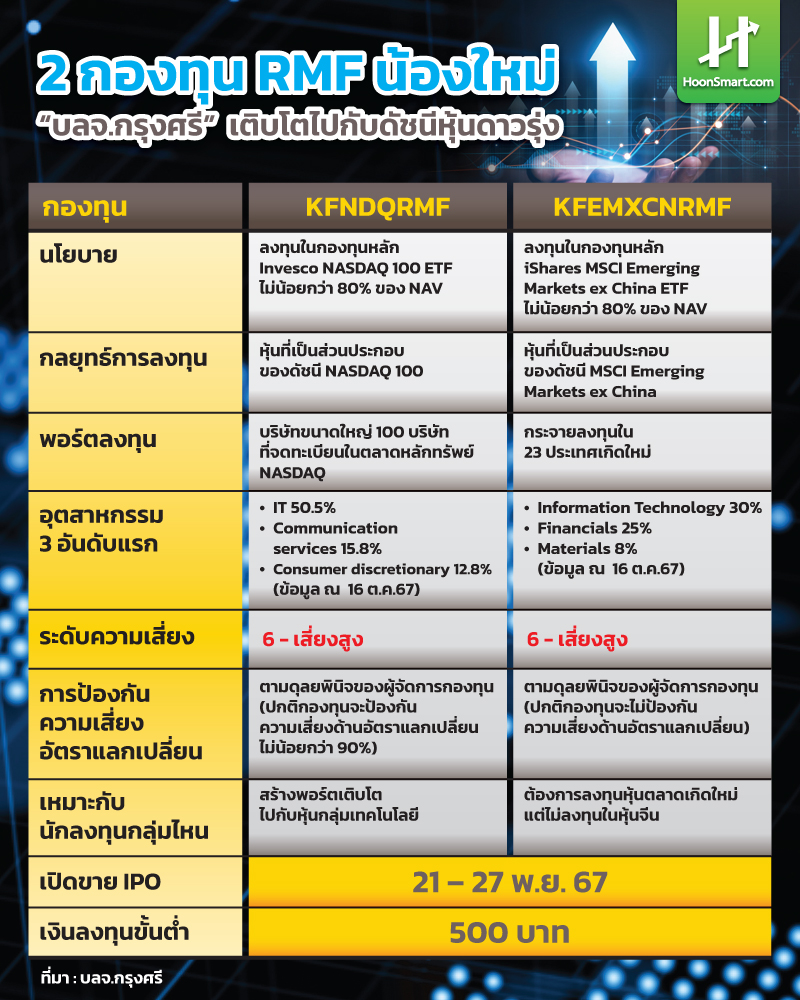

“กองทุนเปิดกรุงศรีเอ็นดีคิวอินเด็กซ์เพื่อการเลี้ยงชีพ” หรือ “KFNDQRMF” กองทุน RMF บริหารจัดการโดย “บริษัทหลักทรัพย์จัดการกองทุน (บลจ.) กรุงศรี” (KSAM) นำเสนอทางเลือกการลงทุนกองทุนประหยัดภาษีผ่านกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) สำหรับพอร์ตการลงทุนที่เน้น “สร้างผลตอบแทน” ไปกับการเติบโตของดัชนี Nasdaq-100 ตลาดหุ้นสหรัฐฯ ซึ่งเป็นตัวแทนในยุค “เทคโนโลยีและนวัตกรรม”

กองทุน “KFNDQRMF” มีนโยบายลงทุนในกองทุนหลัก Invesco NASDAQ 100 ETF มีเป้าหมายผลการดำเนินงานใกล้เคียงกับดัชนี Nasdaq-100 index พร้อมจุดเด่นสภาพคล่องที่สูง ค่าธรรมเนียมต่ำ และบริหารโดยบริษัทจัดการกองทุนระดับโลก กองทุนเน้นลงทุนใน 100 บริษัทที่เป็นส่วนประกอบของดัชนี Nasdaq-100 แหล่งรวมบริษัทเทคโนโลยีชั้นนำของโลก ทั้งกลุ่ม FAANG และ Magnificent 7 หรือหุ้น 7 นางฟ้า ซึ่งสัดส่วนประมาณครึ่งหนึ่งของดัชนี อยู่ในกลุ่มเทคโนโลยีและนวัตกรรม ส่วนที่เหลือกระจายในหลากหลายอุตสาหกรรม กองทุนมีความเสี่ยง “ระดับ 6” (เสี่ยงสูง)

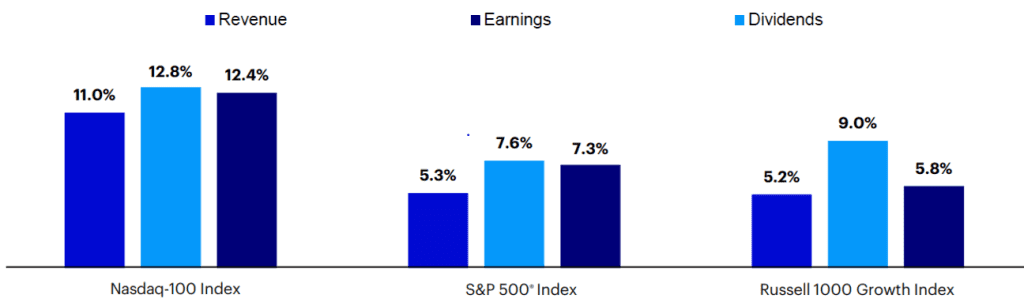

จุดเด่นของกองทุน ซึ่งลงทุนบริษัทในกลุ่มดัชนี Nasdaq-100 index (NDX) ในช่วง 10 ปีที่ผ่านมา สามารถสร้างการเติบโตทั้งด้าน “รายได้ กำไรสุทธิ และอัตราการจ่ายเงินปันผล” ที่สูงกว่าดัชนีหุ้นสหรัฐฯอื่นๆ อย่างมาก หนุนให้ “Nasdaq-100 index” (NDX) ดัชนีตัวแทนของธุรกิจในโลกยุคใหม่ ที่มีเทคโนโลยีเป็นตัวขับเคลื่อน ขึ้นแท่น “ดัชนีดาวรุ่งแห่งทศวรรษ”

ที่มา: Nasdaq, Invesco ณ 31 ธ.ค. 66

ปัจจุบันสัดส่วนกำไรสุทธิของตลาดหุ้นสหรัฐฯ ส่วนใหญ่มาจากกลุ่มที่เกี่ยวข้องกับเทคโนโลยี ซึ่งยังมีแนวโน้มเติบโตต่อเนื่อง และ กำไรต่อหุ้น(EPS) ของหุ้นในกลุ่ม Magnificent 7 ได้แก่ Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia และ Tesla ยังคงเติบโตและเป็นตัวขับเคลื่อนการเติบโตของกำไรในไตรมาส 3/67 ของตลาดหุ้นสหรัฐฯ (ข้อมูล BCA ณ 4 พ.ย.67)

แนวโน้มบริษัทในตลาด ยังได้แรงสนับสนุนจากการนำ “เทคโนโลยี” เข้ามาช่วยเพิ่มประสิทธิภาพและความสามารถในการทำกำไรในหลากหลายอุตสาหกรรม ส่งผลให้เกิดโอกาสลงทุนอย่างมหาศาล มีการใช้จ่ายเพิ่มขึ้นของธุรกิจต่างๆ เกี่ยวกับ Generative AI ส่งผลต่อโอกาสการเติบโตของรายได้ในกลุ่มนี้

นอกจากนี้กลยุทธ์การลงทุนเชิงรับที่มีเป้าหมายให้ผลตอบแทนใกล้เคียงกับดัชนี ทำให้กองทุนมีจุดเด่นเรื่อง สภาพคล่องสูง และค่าธรรมเนียมต่ำ อีกด้วย” (* ที่มา: Nasdaq, Invesco ณ 31 ธ.ค.66)

ด้านพอร์ตการลงทุนของกองทุนหลัก Invesco NASDAQ 100 ETF ณ 16 ต.ค.67 ลงทุนในกลุ่มอุตสาหกรรมมากสุด 5 อันดับแรก ประกอบด้วย

– Information Technology 50.5%

– Communication Services 15.8%

– Consumer Discretionary 12.8%

– Consumer Staples 6.1%

– Health Care 6.0%

ขณะที่หุ้น 5 อันดับลงทุนสูงสุดในพอร์ต ได้เแก่ Apple 8.9% , Nvidia 8.4% , Microsoft 7.8% , Broadcom 5.4% และ Meta Platform A 5.1% เป็นต้น ล้วนเป็นบิ๊กเนมเป็นที่รู้จัก

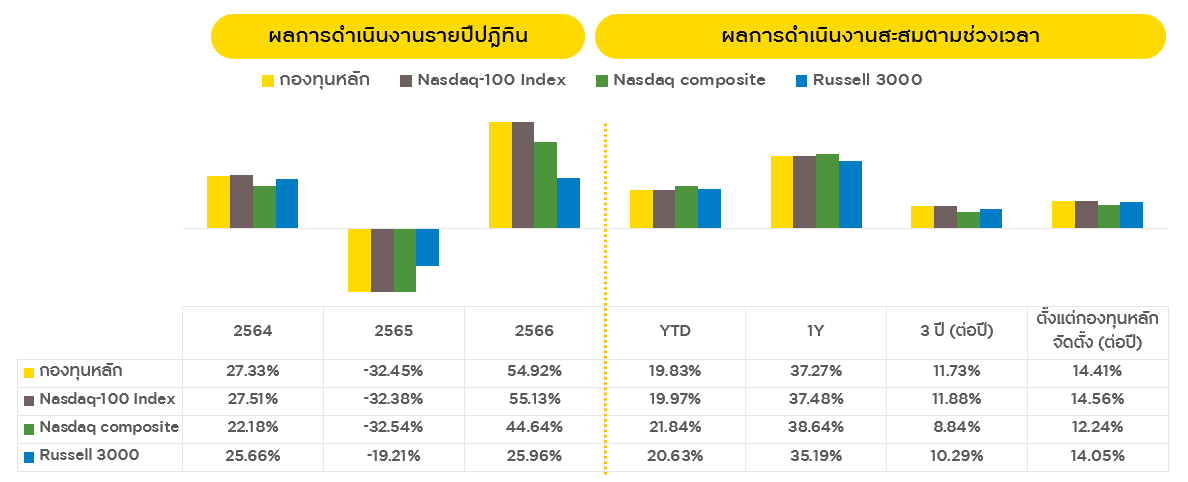

ด้านผลการดำเนินงานของกองทุนหลักสะท้อนผลการดำเนินงานของดัชนี Nasdaq-100 index ตั้งแต่จัดตั้งกองทุน 13 ต.ค.63 เฉลี่ยอยู่ที่ 14.41% ต่อปี (ข้อมูล ณ วันที่ 30 ก.ย.67)

แหล่งข้อมูล: Invesco ณ 30 ก.ย. 67 • วันจัดตั้งกองทุน คือ 13 ต.ค. 63 • ผลการดาเนินงานของกองทุนหลักอ้างอิงจากราคา NAV • ผลการดาเนินงานที่แสดงเป็นผลการดำเนินงานของกองทุนหลัก ซึ่งไม่ได้เป็นไปตามมาตรฐานการวัดผลการดำเนินงานของกองทุนรวมของสมาคมบริษัทจัดการลงทุน

“บรรยากาศการลงทุนในเชิงบวก และความก้าวหน้าทางเทคโนโลยีและนวัตกรรม ทำให้หลายบริษัทในพอร์ตกลายเป็นดาวรุ่งแห่งทศวรรษ และมีแนวโน้มเติบโตต่อเนื่องและการลงทุนในหุ้นของดัชนี NASDAQ 100 จะได้รับผลดีจากนโยบายของว่าที่ประธานาธิบดีโดนัลด์ ทรัมป์ เช่น การลดภาษีสำหรับบริษัทเทคโนโลยี การลดกฎระเบียบภาครัฐ และการสนับสนุนการลงทุนในนวัตกรรมและโครงสร้างพื้นฐาน ซึ่งจะช่วยเพิ่มผลกำไรให้กับบริษัทใน NASDAQ และส่งเสริมการเติบโตของภาคเทคโนโลยีและนวัตกรรมในระยะยาว”มุมมอง บลจ.กรุงศรี

อีก 1 กองทุน RMF น้องใหม่ ได้แก่ “กองทุนเปิดกรุงศรีอีเมอร์จิ้งมาร์เก็ต เอ็กซ์ไชน่า อินเด็กซ์เพื่อการเลี้ยงชีพ” หรือ “KFEMXCNRMF” ซึ่งมองเห็นโอกาสลงทุนใน “ตลาดหุ้นเกิดใหม่ ไม่รวมจีน” เป็นกลุ่มประเทศที่เศรษฐกิจขยายตัวอย่างโดดเด่น ไม่ว่าจะเป็น “อินเดีย เกาหลีใต้ ไต้หวันและบราซิล”

กองทุน “KFEMXCNRMF” มีนโยบายลงทุนในกองทุนหลัก iShares MSCI Emerging Markets ex China ETF เป็นหนึ่งใน ETF ของกลุ่ม Emerging Markets ที่มีขนาดกองทุนและปริมาณการซื้อขายเป็นอันดับต้นๆของอุตสาหกรรม* (*อ้างอิงจาก https://etfdb.com/index/egai-emerging-markets-ex-china-index / ณ 16 ต.ค. 67) โดยกองทุนมีวัตุประสงค์เพื่อสร้างผลตอบแทนให้ใกล้เคียงกับดัชนี Emerging Markets ex China กองทุนมีความเสี่ยง “ระดับ 6” (เสี่ยงสูง)

จุดเด่นของกองทุน ซึ่งเป็นการลงทุนที่เข้าถึงบริษัทชั้นนำในดัชนี MSCI Emerging Markets ex China ที่อัดแน่นด้วยศักยภาพของตลาดประเทศเกิดใหม่ ที่ไม่รวมจีน ถือเป็นอีกหนึ่งทางเลือกในการลงทุนที่น่าสนใจจากการเติบโตของเศรษฐกิจในอัตราที่สูง เมื่อเทียบกับกลุ่มประเทศพัฒนาแล้ว จากการเปลี่ยนแปลงเชิงโครงสร้างทั้งในด้านฐานประชากร การเติบโตทางเศรษฐกิจและการเป็นฐานการผลิตสำคัญของหลายอุตสาหกรรมที่เกี่ยวข้องกับ AI และเทคโนโลยี เช่น Semiconductor, Datacenters

ขณะเดียวกันยังได้รับปัจจัยบวกจากนโยบายภาครัฐ เช่น มาตรการส่งเสริมการบริโภค การลงทุนภาครัฐ การผ่อนคลายกฎเกณฑ์ทางธุรกิจ มาตรการทางภาษี การพัฒนาโครงสร้างพื้นฐาน เป็นต้น ซึ่งจะส่งผลดีต่อการเติบโตของตลาดหุ้นในแต่ละประเทศ รวมทั้งแรงหนุนจากการเคลื่อนย้ายเงินทุนจากนักลงทุนต่างชาติที่ไหลเข้าสู่ Emerging Markets

“ประเทศในกลุ่ม Emerging Markets มีการขยายตัวทางเศรษฐกิจสูง เมื่อเทียบกับกลุ่มประเทศพัฒนาแล้วหลายประเทศ ซึ่งการไม่ลงทุนในจีนเนื่องจากขนาดตลาดและเศรษฐกิจของจีนคิดเป็นสัดส่วนสำคัญของตลาด Emerging Markets ดังนั้นการแยกการลงทุนในจีนออกจากกลุ่มจะช่วยเพิ่มความยืดหยุ่นในการปรับพอร์ตได้อย่างมีประสิทธิภาพมากขึ้น รวมทั้งช่วยกระจายความเสี่ยงและลดความผันผวนจากการลงทุนในหุ้นจีนได้” บลจ.กรุงศรี ระบุ

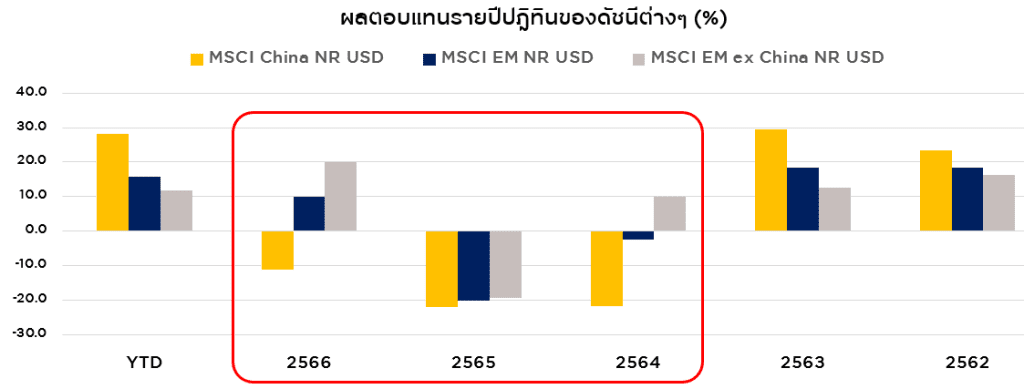

จากข้อมูลผลตอบแทนของดัชนี Emerging Markets ex China สามารถสร้างผลตอบแทนได้ดีในช่วง “ตลาดหุ้นจีน” ได้รับแรงกดดัน สะท้อนให้เห็นว่ายังมีประเทศอื่นๆ ในกลุ่มตลาดเกิดใหม่ที่มีศักยภาพในการสร้างผลตอบแทนที่ดี

แหล่งข้อมูล: Morningstar ณ 14 ต.ค. 67

ส่วนพอร์ตการลงทุนของกองทุนหลัก iShares MSCI Emerging Markets ex China ETF มีสัดส่วนหลักในหุ้นขนาดใหญ่และขนาดกลางของประเทศในกลุ่มตลาดเกิดใหม่ยกเว้นจีน โดยมีสัดส่วนในหุ้น อินเดีย 26% ไต้หวัน 26% เกาหลีใต้ 14% และบราซิล 7% ช่วยกระจายความเสี่ยงและความผันผวนจากการลงทุนในจีน

ณ 16 ต.ค.67 ลงทุนในกลุ่มอุตสาหกรรมมากสุด 5 อันดับแรก ประกอบด้วย

– Information Technology 30%

– Financials 25%

– Materials 8%

– Industrials 7%

– Consumer Discretionary 7%

ขณะที่หุ้น 5 อันดับลงทุนสูงสุดในพอร์ต ได้แก่ TAIWAN SEMICONDUCTOR MANUFACTURING (ไต้หวัน) สัดส่วน 13.73% , SUMSUNG ELECTRONICS LTD (เกาหลีใต้) สัดส่วน 3.59% , RELIANCE INDUSTRIES LTD (อินเดีย) สัดส่วน 1.63% , HDFC BANK LTD (อินเดีย) สัดส่วน 1.43% และ HON HAI PRECISION INDUSTRY LTD (ไต้หวัน) 1.35%

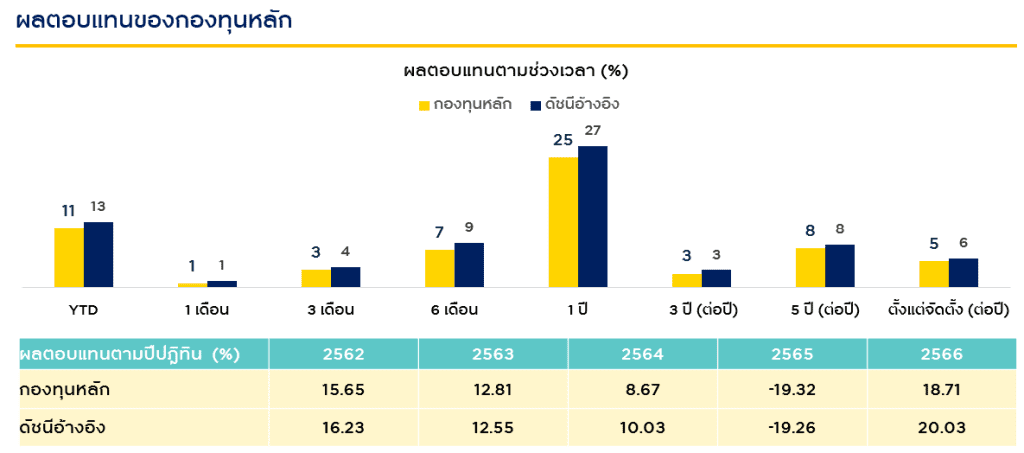

ด้านผลการดำเนินงานของกองทุนหลัก ณ 30 ก.ย.67 ตั้งแต่จัดตั้งกองทุน 18 ก.ค.60 เฉลี่ยอยู่ที่ 18.71% ต่อปี (ข้อมูล ณ วันที่ 30 ก.ย.67)

แหล่งข้อมูล: iShares ณ 30 ก.ย. 67 • วันจัดตั้งกองทุน คือ 18 ก.ค. 60 • ดัชนีอ้างอิง คือ MSCI Emerging Markets ex China Index • ผลการดาเนินงานที่แสดงเป็นผลการดาเนินงานของกองทุนหลัก ซึ่งไม่ได้เป็นไปตามมาตรฐานการวัดผลการดาเนินงานของกองทุนรวมของสมาคมบริษัทจัดการลงทุน

“พอร์ตการลงทุนของกองทุนหลักกระจายลงทุนในหลายประเทศที่มีปัจจัยสนับสนุนการเติบโตที่โดดเด่น ซึ่งอินเดียมีศักยภาพเติบโตจากฐานประชากรจำนวนมาก โดยเฉพาะในวัยทำงานซึ่งส่งผลดีต่อการขยายตัวของเศรษฐกิจ มีการคาดการณ์กันว่าสัดส่วนประชากรในวัยทำงานต่อประชากรทั้งหมดจะเพิ่มขึ้นแซงหน้าจีนภายในปี 2573 ด้านไต้หวันและเกาหลีใต้ก็มีสัดส่วนของ GDP ที่เชื่อมโยงกับความก้าวหน้าและความต้องการด้าน AI และเทคโนโลยี นอกจากนี้ไต้หวันยังเป็นผู้ผลิตชิปรายใหญ่ของโลก จึงมีโอกาสเติบโตได้อีกมากในระยะยาว ขณะที่บราซิลเป็นผู้ผลิตสินค้าภาคเกษตรรายใหญ่ และเป็นผู้ส่งออกสำคัญในตลาดโลกครอบคลุมทั้งเอเชีย ยุโรป และอเมริกา และหากพิจารณาด้านระดับราคาของ Emerging Markets ex China ก็ยังไม่แพงเมื่อเทียบกับตลาดหุ้นโลก รวมทั้งคาดการณ์รายได้ของกลุ่ม AI Semiconductor มีโอกาสปรับตัวเพิ่มขึ้นอย่างโดดเด่นอีก”บลจ.กรุงศรี ระบุ

ผู้ที่สนใจลงทุน สามารถซื้อช่วง IPO ระหว่างวันที่ 21 – 27 พ.ย.67 เงินลงทุนขั้นต่ำเพียง 500 บาท สอบถามข้อมูลเพิ่มเติม/ ขอรับหนังสือชี้ชวนกองทุนได้ที่บลจ.กรุงศรี จำกัด โทร. 0 2657 5757 หรือ อีเมล: krungsriasset.mktg@krungsri.com

———————————————————————————————————————————————————–