HoonSmart.com>>”ดีลอยท์” (Deloitte) รายงานหุ้น IPO ในเอเชียตะวันออกเฉียงใต้ ในช่วง 6 เดือนปี 67 มีจำนวน 7 รายลดลง 21 % ระดมทุนได้ 1.4 พันล้านดอลลาร์ ร่วงลง 59% ลดลงทุกประเทศ อินโดนีเซีย จำนวนสูงสุด 25 ราย มูลค่า 248 ล้านดอลลาร์ ส่วนมาเลเซียแชมป์มูลค่า 450 ล้านดอลลาร์ 21 ราย ไทยมูลค่า 427 ล้านดอลลาร์สหรัฐ 17 ราย โดยธนาคารไทยเครดิต (CREDIT) ระดมสูงที่สุด 208 ล้านดอลลาร์ นักลงทุนให้ความสำคัญกับความสามารถทำกำไรและกระแสเงินสดที่ยั่งยืน

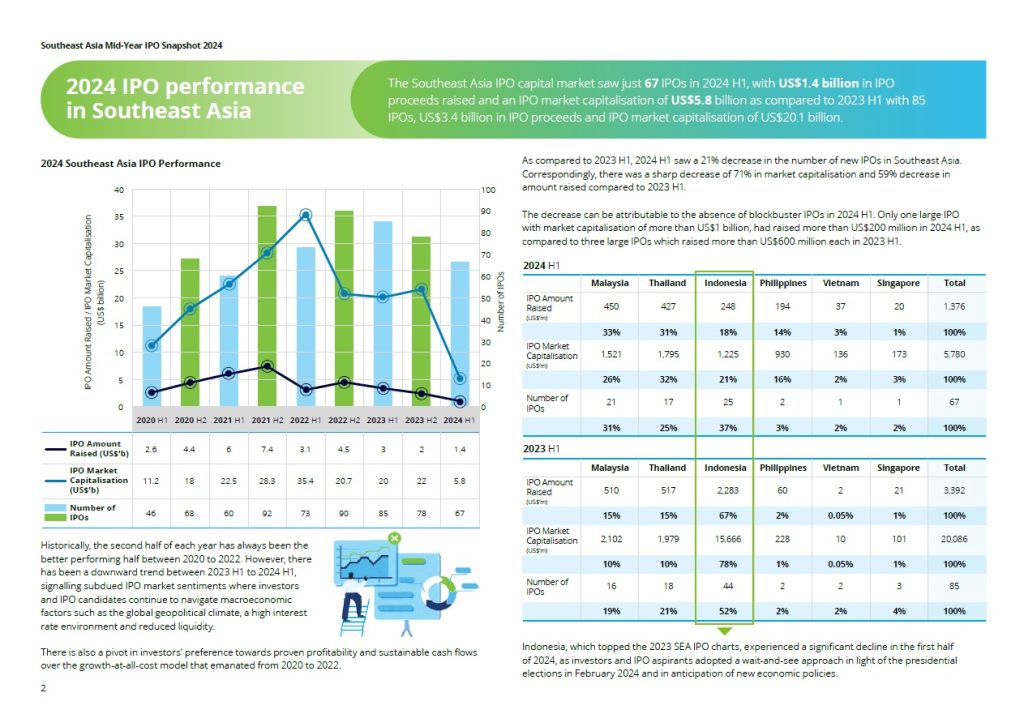

บริษัทดีลอยท์ (Deloitte) รายงานว่า ตลาดทุนในเอเชียตะวันออกเฉียงใต้ มีการเสนอขายขายหุ้นแก่ประชาชนทั่วไปครั้งแรก (IPO) จำนวน 67 รายในช่วงครึ่งแรกของปี 2567 โดยระดมทุนได้ 1.4 พันล้านดอลลาร์สหรัฐ จำนวนรายลดลง 21% และระดมทุนลดลง 59%เมื่อเทียบกับช่วงเดียวกันของปีก่อน

ข้อมูลนี้มาจากรายงาน Southeast Asia Mid-Year IPO Snapshot ประจำปี 2024 ของ Deloitte ที่เผยแพร่ในเดือนก.ค.2567

การเสนอขายหุ้น IPO คิดเป็นมูลค่าหลักทรัพย์ตามราคาตลาด(มาร์เก็ตแคป) ในภูมิภาค มีมูลค่า 5.78 พันล้านดอลลาร์สหรัฐ ซึ่งลดลงอย่างมาก 71% จากมูลค่าหลักทรัพย์ตามราคาตลาดที่ 20.09 พันล้านดอลลาร์สหรัฐในครึ่งปีแรกปี 2566

มูลค่าหลักทรัพย์ตามราคาตลาดที่ลดลงตอกย้ำถึง แนวโน้ม IPO ในระดับภูมิภาคที่ค่อนข้างซบเซา เนื่องจากไม่มีการเสนอขายหุ้น IPO ขนาดใหญ่ในครึ่งแรกของปี 2567 โดยมีการเสนอขายหุ้น IPO ขนาดใหญ่เพียงครั้งเดียว ซึ่งระดมทุนได้มากกว่า 200 ล้านดอลลาร์สหรัฐ เทียบกับการเสนอขายหุ้น IPO ขนาดใหญ่สามรายซึ่งระดมทุนได้มากกว่า 600 ล้านดอลลาร์สหรัฐต่อรายในครึ่งแรกของปี 2566

ในบรรดาประเทศในเอเชียตะวันออกเฉียงใต้ อินโดนีเซียมีจำนวนการเสนอขายหุ้น IPO สูงสุด โดยมีบริษัทเข้าจดทะเบียน 25 ราย ระดมทุนได้ 248 ล้านดอลลาร์สหรัฐ แต่ลดลงเทียบกับในปีก่อน จำนวน 44 ราย ระดมทุนได้ 2.28 พันล้านดอลลาร์สหรัฐ

มาเลเซียระดมทุนได้สูงสุดที่ 450 ล้านดอลลาร์สหรัฐ โดยมีจำนวนการเสนอขายหุ้น IPO มากเป็นอันดับสองโดยมี 21 ราย

ไทยมาเป็นอันดับสองด้วยเงิน 427 ล้านดอลลาร์สหรัฐ มีจำนวนการเสนอขายหุ้น IPO สูงสุดเป็นอันดับสามโดยมี 17 ราย

สำหรับบริษัทที่เสนอขายหุ้น IPO 10 อันดับแรกมาจากประเทศไทย มาเลเซีย อินโดนีเซีย เวียดนาม และฟิลิปปินส์ ซึ่งระดมทนได้ 848 ล้านดอลลาร์สหรัฐ หรือ 62% ของยอดระดมทุนทั้งหมด

ธนาคารไทยเครดิต (CREDIT) ของไทยระดมทุนได้สูงสุดที่ 208 ล้านดอลลาร์สหรัฐฯ ในขณะที่บริษัท OceanaGold (Philippines), Inc. ของฟิลิปปินส์ ระดมทุนได้ 104 ล้านดอลลาร์สหรัฐฯ ตามมาด้วย Alpha IVF Group Berhad บริษัทชีววิทยาศาสตร์และการดูแลสุขภาพของมาเลเซีย ระดมทุน 94 ล้านดอลลาร์สหรัฐ

สิงคโปร์มีการขายหุ้น IPO เพียงหนึ่งครั้งในครึ่งแรกของปี 2567 โดย Singapore Institute of Advanced Medicine Holdings ซึ่งระดมทุนได้ 20 ล้านดอลลาร์สหรัฐ จากในครึ่งแรกของปี 2566 มีการเสนอขายหุ้น IPO สามครั้ง โดยระดมทุนได้ 21 ล้านดอลลาร์สหรัฐ

จากข้อมูลของ Deloitte ที่ผ่านมาครึ่งหลังของปีเป็นช่วงที่มีผลงานดีขึ้น ระหว่างปี 2563 ถึง 2565 แต่มีแนวโน้มลดลงระหว่างครึ่งปีแรกปี 2566 ถึงครึ่งปีแรกของปี 2567 ซึ่งเป็นสัญญาณว่าความเชื่อมั่นตลาด IPO ลดลงจากปัจจัยทางเศรษฐกิจมหภาค เช่น ภูมิรัฐศาสตร์ สภาพภูมิอากาศ สภาพแวดล้อมที่มีดอกเบี้ยสูง และสภาพคล่องที่ลดลง

นอกจากนี้ความชื่นชอบของนักลงทุนที่มีต่อบริษัทยังเปลี่ยนแปลงไป โดยให้ความสำคัญกับความสามารถในการทำกำไรและกระแสเงินสดที่ยั่งยืนมากกว่ารูปแบบการเติบโตแบบเดิม

“แม้ตลาด IPO ของเอเชียตะวันออกเฉียงใต้อาจดูซบเซาในปี 2567 แต่ก็มีมุมมองทางบวกด้วยความระมัดระวังว่าสถานการณ์จะดีขึ้นหลังจากปี 2567” Tay Hwee Ling ผู้นำด้านบัญชีและการรายงานในเอเชียตะวันออกเฉียงใต้ของ Deloitte กล่าว