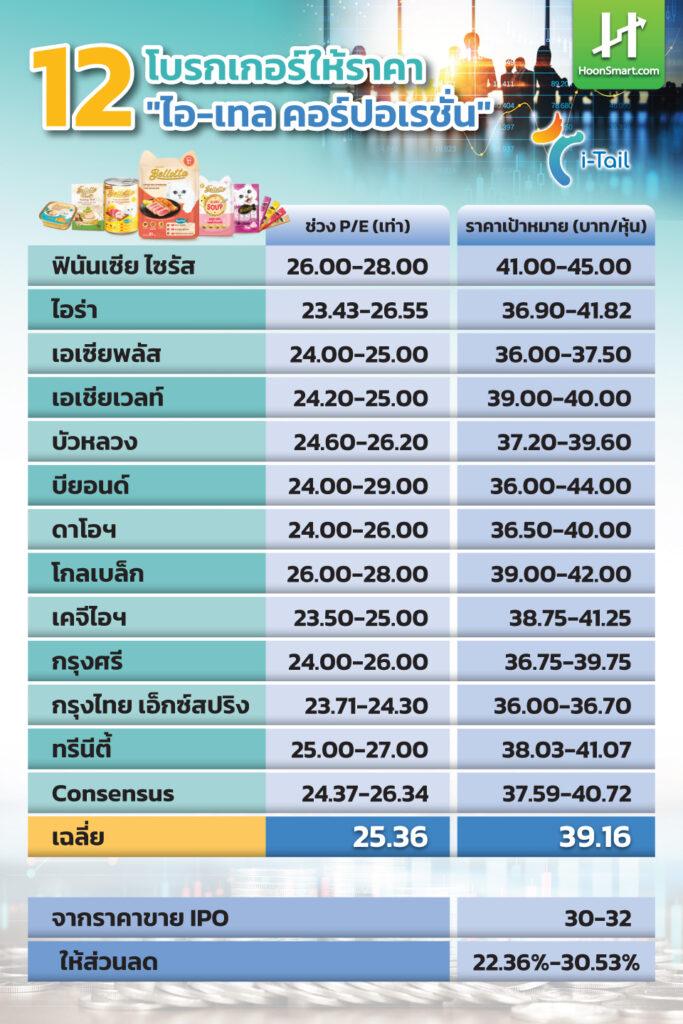

HoonSmart.com>>บริษัท ไอ-เทล คอร์ปอเรชั่น (ITC) กำลังเสนอขายหุ้น IPO จำนวน 660 ล้านหุ้น ช่วงราคาหุ้นละ 30-32 บาท ซึ่งนักลงทุนไทยและต่างประเทศให้การต้อนรับที่ดีมาก ด้วยปัจจัยพื้นฐานแข็งแกร่ง และตั้งราคาขาย บน P/E 20.87 – 22.26 เท่า ถูกกว่าเป้าหมายในปีหน้าที่นักวิเคราะห์ 12 ราย ให้ไว้เฉลี่ยหุ้นละ 39.16 บาท บน P/E เฉลี่ย 25.36 เท่า และถูกมากหากเทียบกับบริษัทจีน 2 แห่งที่รับจ้างผลิตอาหารสัตว์เลี้ยงเช่นเดียวกับบริษัท ในช่วง 3 เดือนที่ผ่านมา ( 8 ก.ย.-7 พ.ย.) หุ้นซื้อขายที่ P/E เฉลี่ย 59.58 เท่า และ 48.04 เท่า ตามลำดับ ทั้งนี้ บริษัททั้งสองแห่งอยู่ในตลาดหุ้นเซินเจิ้น

นักวิเคราะห์ 12 ราย ให้ราคาเป้าหมายในช่วง 37.59-40.72 บาท คาดการณ์บน P/E 24.37-26.34 เท่า โดยเฉพาะบริษัทหลักทรัพย์ ฟินันเซียไซรัส ตีมูลค่าสูงที่สุด 41-45 บาท อ้างอิง P/E 26-28 เท่า ถือว่าเหมาะสม เพราะมองสิ่งที่ ITC ทำได้ดีกว่าบริษัทจีน เช่น Yantai China Pet Foods Co., Ltd. และ Petpal Pet Nutrition Technology Co Ltd คือ ความสามารถในการทำกำไร คาดว่าปี 2565 จะมีกำไรสุทธิ 4,160 ล้านบาท เพิ่มขึ้น 1,439 ล้านบาท เติบโต 100% ในปี 2566 จะทำกำไรได้จำนวน 4,782 ล้านบาท เติบโต 622 ล้านบาท หรือประมาณ 15% และปี 2567 มีกำไรสุทธิ 5,629 ล้านบาท เพิ่มขึ้น 847 ล้านบาท หรือ 17% จากการเติบโตของรายได้และการบริหารต้นทุนที่มีประสิทธิภาพ

“คาดกำไรปกติของ ITC จะโดดเด่น ในปี 2565 จะเติบโตสูง 61% และคาด 3 ปีข้างหน้าโตเฉลี่ย 19.4% เพราะความแข็งแกร่งและกลยุทธ์ของบริษัท รวมถึงผลงานที่ผ่านมา ในปี 2561-2564 แม้มีการระบาดของโรคโควิด-19 บริษัทยังมีรายได้และกำไรสุทธิเติบโตเฉลี่ยต่อปี (CAGR) ที่15.2% และ 26.7% ตามลำดับ โตดีกว่ามูลค่าตลาดอาหารสัตว์เลี้ยงทั่วโลก”

ขณะที่ Frost & Sullivan คาดการณ์ว่ามูลค่าอาหารสัตว์เลี้ยงทั่วโลกจะเติบโตมั่นคง 5 ปีข้างหน้า (2565-2569) จะมีอัตราการเติบโตเฉลี่ยต่อปี (CAGR) ที่ 7.1% โตที่อาหารแมวมากกว่าสุนัข และโตที่อาหารเปียกมากกว่าแบบแห้ง ซึ่งเป็นตลาดหลักของ ITC

“ไอ-เทล” มีบริษัทแม่ คือ ไทยยูเนี่ยน กรุ๊ป(TU) ผู้ผลิตปลาทูน่ารายใหญ่ที่สุดของโลก ทำให้มีความได้เปรียบด้านต้นทุน การตลาด การพัฒนาด้าน R&D ช่วยให้บริการลูกค้าได้ครบวงจร รวมถึงช่วยให้มีภาพลักษณ์ที่ดี และมีนโยบายดำเนินธุรกิจภายใต้แนวคิดความยั่งยืน ด้วยประสบการณ์ของทีมผู้บริหารยาวนานเฉลี่ย 20 ปี สามารถรักษาความสัมพันธ์กับลูกค้าระดับโลกนานเฉลี่ยถึง 21 ปีสำหรับรายใหญ่ 3 อันดับแรก (สัดส่วนรายได้ 52.8% ของรายได้ปี 2564) และเฉลี่ย 18 ปีสำหรับ 10 อันดับแรก นอกจากนี้บริษัทยังควบคุมค่าใช้จ่ายได้ดี มีภาระดอกเบี้ยต่ำ และได้สิทธิพิเศษทางภาษี ส่งผลให้อัตรากำไรโดดเด่นกว่าคู่แข่งอยู่มาก

ทั้งนี้ ในช่วง 9 เดือนแรกปี 2565 บริษัทฯมีกำไรสุทธิ 3,725.5 ล้านบาท เติบโตก้าวกระโดด 74.64% เทียบกับที่ทำได้จำนวน 2,133.3 ล้านบาทในช่วงเดียวกันปีก่อน นอกจากนี้กำไรยังสูงกว่าทั้งปี 2564 ที่มีจำนวน 2,721 ล้านบาท เนื่องจากมีรายได้จากการขายเสมือนจำนวน 15,828.8 ล้านบาท เติบโตกว่า 53% จากจำนวน 10,377 ล้านบาท ขณะที่มีมีอัตรากำไร 25.9% และอัตรากำไรสุทธิ 23.3% เพิ่มขึ้นเมื่อเทียบกับช่วงเดียวกันปีก่อนที่มีอัตรากำไรขั้นต้น 23.5% และอัตรากำไรสุทธิ 20.4% ส่งผลต่ออัตราผลตอบแทนจากสินทรัพย์ (ROA) สูงถึง 35% และอัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (ROE) 77.8% สะท้อนให้เห็นถึงการบริหารต้นทุนและค่าใช้จ่ายได้อย่างมีประสิทธิภาพ

แนวโน้มกำไรยังไปได้สวย ประเทศไทยถือเป็นผู้ส่งออกอาหารสัตว์เลี้ยงอันดับ 3 ของโลก ขณะที่ ITC เป็นผู้ผลิตอาหารสัตว์เลี้ยงอันดับ 1 ของไทย อันดับ 2 ของเอเชียและอยู่ใน 10 อันดับแรกของโลก ณ วันที่ 30 ก.ย. 2565 บริษัทฯ มีผลิตภัณฑ์ที่จำหน่ายทั้งหมด 5,187 ชนิด มีรายได้จากการขาย OEM สัดส่วนราว 98.7% ของรายได้จากการขายในปี 2564 ส่วนที่เหลือเป็นการขายภายใต้แบรนด์ของบริษัท โดยมีรายได้จากการส่งออกประมาณ 98.6% และขายในไทย 1.4% ตลาดหลักคือสหรัฐอเมริกา 44.9% รองลงมาคือยุโรป ญี่ปุ่นและจีน

เงินที่ระดมได้จากการขาย IPO มูลค่าประมาณ 19,800 – 21,120 ล้านบาท บริษัทฯ นำเงินส่วนใหญ่ประมาณ 17,545.3 -18,724.3 ล้านบาท ไปขยายการลงทุนต่อยอดการเติบโต และลดภาระหนี้ในช่วงดอกเบี้ยขาขึ้น โดยมีแผนขยายกำลังการผลิตและปรับปรุงประสิทธิภาพการผลิตต่อเนื่อง กอปรกับการเน้นพัฒนาอาหารสัตว์เลี้ยงระดับพรีเมี่ยมมากขึ้น สอดรับกระแส Pet Humanization ที่ให้ความนิยมในการเลี้ยงสัตว์เลี้ยงเหมือนเป็นสมาชิกในครอบครัวและเต็มใจที่จะใช้จ่ายเพื่อซื้ออาหารสัตว์เลี้ยงระดับพรีเมี่ยมและมีคุณค่าทางโภชนาการมากขึ้น โดยเฉพาะอาหารสัตว์เลี้ยงที่มีรูปลักษณ์ใกล้เคียงอาหารคน ช่วยสนับสนุนการเติบโตของ ITC อย่างต่อเนื่องและมั่นคง

ทำให้หุ้น ITC เป็นที่ต้องการของนักลงทุนสถาบันที่เป็นผู้ลงทุนหลักโดยเฉพาะเจาะจง (Cornerstone Investors) ประมาณ 51% แบ่งเป็นที่จองซื้อในประเทศ ประมาณ 176 ล้านหุ้น สัดส่วน 26.7% และที่จองซื้อในต่างประเทศผ่านผู้ซื้อหุ้นเบื้องต้นในต่างประเทศ (Initial Purchaser) ประมาณ 157,769,000 หุ้น สัดส่วน 23.9% คาดหวังว่าเมื่อหุ้นเข้ามาจดทะเบียนซื้อขายในตลาดหลักทรัพย์แห่งประเทศไทย (SET) ภายในเดือนธ.ค.นี้ จะให้อัตราผลตอบแทนที่สูง สร้างความพึงพอใจให้กับนักลงทุนทุกคน