HoonSmart.com>>”บัตรกรุงไทย”เดินเกมรุกหลังปลดล็อคประเทศ พอร์ตบัตรเครดิต-สินเชื่อบุคคลเกินเป้า โต 16.6% และ 7.9% หนุนกำไรไตรมาส 3/65 พุ่งขึ้น 34.6% เป็น 1,773 ล้านบาท รวม 9 เดือนกำไร 5,414 ล้านบาท เพิ่มขึ้น 16.9% ผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นขยายตัว 22.9% จากไตรมาส 2 แต่ลดลง 1.2% จากปีก่อน กลยุทธ์สร้างความเชื่อมั่นผ่านการขยายฐานสมาชิกใหม่ทุกธุรกิจ สิ้นปีสินเชื่อรวมกว่า 1 แสนล้าน

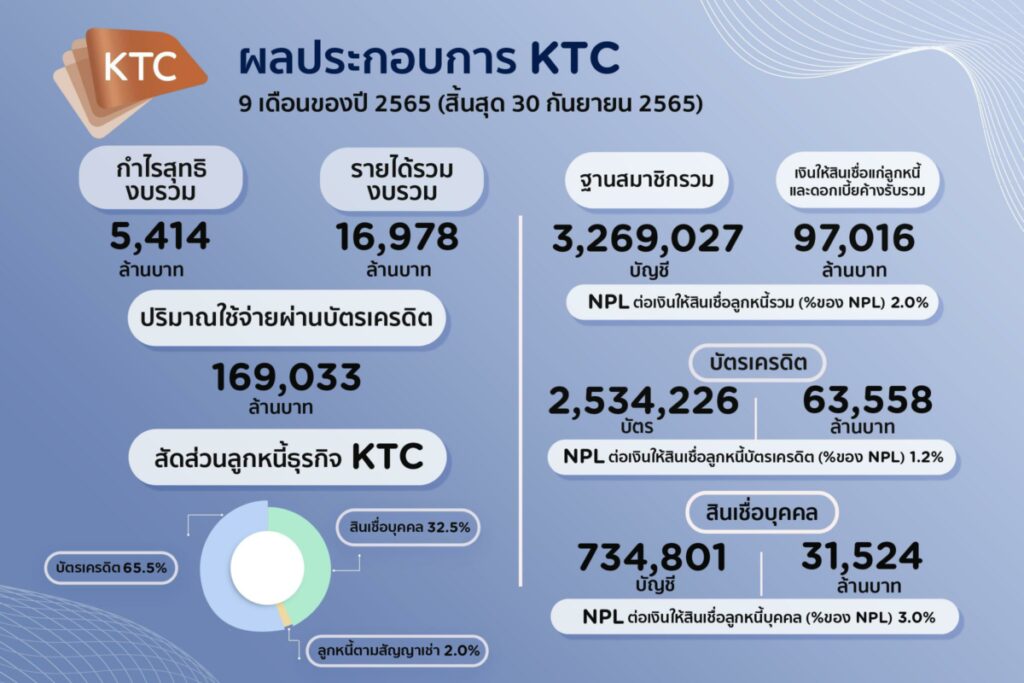

บริษัท บัตรกรุงไทย (KTC) เปิดเผยผลงานงวดไตรมาสที่ 3/2565 มีกำไรสุทธิ 1,772.52 ล้านบาทกำไรหุ้นละ 0.69 บาท เพิ่มขึ้น 34.6% เทียบกับช่วงเดียวกันปีก่อนมีกำไรสุทธิ 1,316.94 ล้านบาทหรือ 0.51 บาทต่อหุ้น โดยรวม 9 เดือนปีนี้กำไรทั้งสิ้น 5,413.54 ล้านบาทหรือ 2.10 บาท เพิ่มขึ้น 16.9% จากช่วงเดียวกันปีก่อนทำได้จำนวน 4,630.71 ล้านบาทหรือ 1.80 บาท โดยมีฐานสมาชิกรวม 3,269,027 บัญชี เงินให้สินเชื่อแก่ลูกหนี้และดอกเบี้ยค้างรับรวม 97,016 ล้านบาท เพิ่มขึ้น 11.5% อัตราส่วนสินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อรวม (NPL) 2.0%

ทั้งนี้ พอร์ตสมาชิกบัตรเครดิตมีจำนวน 2,534,226 บัตร เงินให้สินเชื่อแก่ลูกหนี้บัตรเครดิตและดอกเบี้ยค้างรับรวม 63,558 ล้านบาท NPL อยู่ที่ 1.2% ส่วนพอร์ตสมาชิกสินเชื่อบุคคลเคทีซี 734,801 บัญชี เงินให้สินเชื่อแก่ลูกหนี้สินเชื่อบุคคลและดอกเบี้ยค้างรับรวม 31,524 ล้านบาท NPL สินเชื่อบุคคลอยู่ที่ 3.0% และพอร์ตลูกหนี้ตามสัญญาเช่ามูลค่า 1,934 ล้านบาท ยอดสินเชื่อลูกหนี้ใหม่ (New Booking) ของสินเชื่อ “เคทีซี พี่เบิ้ม” และกรุงไทยธุรกิจ ลีสซิ่ง (KTBL) เท่ากับ 804 ล้านบาท NPL ลูกหนี้ตามสัญญาเช่าอยู่ที่ 11.1%

นายระเฑียร ศรีมงคล ประธานเจ้าหน้าที่บริหาร บริษัท บัตรกรุงไทย (KTC) เปิดเผยว่า ภาพรวมเศรษฐกิจมีแนวโน้มดีขึ้นอย่างต่อเนื่อง ภายหลังการทยอยเปิดเมืองของหลายประเทศทั่วโลก รวมทั้งไทยเปิดประเทศสู่สภาวะปกติ ความร่วมมือของภาครัฐและภาคเอกชนในการจัดกิจกรรมการตลาดและมาตรการกระตุ้นเศรษฐกิจต่างๆ ที่ส่งผลให้เศรษฐกิจกลับมาคึกคัก ต่อเนื่องถึงดัชนีความเชื่อมั่นของผู้บริโภคขยับตัวสูงขึ้น ประชาชนมีกำลังซื้อและกล้าใช้จ่าย อย่างไรก็ตาม เคทีซียังคงติดตามสถานการณ์ใกล้ชิด เนื่องจากการขยายตัวทางเศรษฐกิจยังคงมีความเสี่ยงจากค่าครองชีพที่สูงขึ้น หนี้ภาคครัวเรือนและอัตราเงินเฟ้อที่อยู่ในระดับสูง

ในช่วง 8 เดือนที่ผ่านมา ธุรกิจบัตรเครดิตและสินเชื่อบุคคลกลับมาเติบโตดี จากยอดลูกหนี้บัตรเครดิตและปริมาณการใช้จ่ายผ่านบัตรรวมที่เพิ่มขึ้น โดยเคทีซีมีส่วนแบ่งตลาด ลูกหนี้บัตรเครดิต 13.9% ลูกหนี้สินเชื่อบุคคล 3.9% ปริมาณการใช้จ่ายผ่านบัตรเครดิตเพิ่มขึ้น 22.3% (อุตสาหกรรมโต 24.1%) และมีส่วนแบ่งตลาดเท่ากับ 11.8%

ส่วนไตรมาส 3 ของปีนี้ นับเป็นช่วงเวลาที่ดีของเคทีซี เนื่องจากพอร์ตบัตรเครดิตและสินเชื่อบุคคลเติบโตได้สูงกว่าประมาณการ ขยายตัวอยู่ที่ 16.6% และ 7.9% ตามลำดับ โดยเฉพาะปริมาณการใช้จ่ายผ่านบัตรเครดิตที่สูงขึ้นต่อเนื่องอย่างชัดเจน รวม 9 เดือนขยายตัว 22.7% อยู่ที่ 169,033 ล้านบาท และคาดว่าสิ้นปี 2565 จะโตมากกว่า 15% แม้ว่าจะยังคงเป้าหมายไว้ที่ 10%

สำหรับธุรกิจสินเชื่อบุคคล เชื่อว่าสิ้นปีจะสามารถเติบโตได้ 7% ตามเป้าหมาย ขณะที่ธุรกิจสินเชื่อ เคทีซี พี่เบิ้ม และกรุงไทยธุรกิจ ลีสซิ่ง มีกระแสตอบรับที่ดี แม้ตัวเลขจะยังไม่เป็นไปตามที่ประเมิน โดยจะเร่งประสานความร่วมมือกับทุกฝ่าย เพื่อเพิ่มจำนวนลูกค้าและเพิ่มอัตราการขยายตัว โดยคาดว่าสิ้นปี 2565 มูลค่าพอร์ตลูกหนี้จะอยู่ที่ 1,000 ล้านบาท สำหรับสินเชื่อด้อยคุณภาพยังอยู่ในระดับที่น่าพอใจ

เคทีซียังคงให้ความสำคัญในการรักษาคุณภาพพอร์ตสินเชื่อ โดยจะบริหารการตั้งสำรองและการตัดหนี้สูญให้เป็นไปตามลักษณะของพอร์ตที่ควรจะเป็น เมื่อมีการขยายพอร์ตสินเชื่อเพิ่มขึ้น ทำให้ในไตรมาส 3/2565 มีผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นขยายตัว 22.9% จากไตรมาส 2/2565 แต่ลดลง 1.2% เมื่อเทียบกับไตรมาส 3/2564

ด้านรายได้รวมในไตรมาส 3/2565 เท่ากับ 5,887 ล้านบาท สูงขึ้น 14.7% จากรายได้ดอกเบี้ยและรายได้ค่าธรรมเนียมที่เพิ่มขึ้น 8.5% และ 30.6% ตามลำดับ และหนี้สูญได้รับคืนจำนวน 857 ล้านบาท (เพิ่มขึ้น 17.0%) ในขณะที่รายได้รวม 9 เดือนอยู่ที่ 16,978 ล้านบาท เพิ่มขึ้น 6.6% ส่วนค่าใช้จ่ายรวมในไตรมาส 3/2565 เท่ากับ 3,676 ล้านบาท เพิ่มขึ้น 5.5% จากค่าใช้จ่ายในการบริหารที่เพิ่มขึ้น 11.3% ขณะที่ผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นและต้นทุนทางการเงินลดลง 1.2% และ 0.5% ตามลำดับ สำหรับค่าใช้จ่ายรวม 9 เดือนของปีนี้อยู่ที่ 10,215 ล้านบาท เพิ่มขึ้น 1.2%

เคทีซีมีส่วนต่างอัตราดอกเบี้ยสำหรับ 9 เดือนเท่ากับ 12.4% และไตรมาส 3 อยู่ที่ 13.1% เงินกู้ยืมทั้งสิ้น 57,137 ล้านบาท เพิ่มขึ้น 12.9% เป็นโครงสร้างเงินทุนจากเงินกู้ยืมระยะสั้นและระยะยาวในสัดส่วน 28% ต่อ 72% โดยมีวงเงินสินเชื่อคงเหลือ 23,899 ล้านบาท ต้นทุนการเงิน 2.4% และอัตราส่วนของหนี้สินต่อส่วนของผู้ถือหุ้นอยู่ที่ 2.1 เท่า ต่ำกว่าภาระผูกพันที่กำหนดไว้ที่10 เท่า

สำหรับประกาศคณะกรรมการว่าด้วยสัญญา เรื่อง ให้ธุรกิจเช่าซื้อรถยนต์และรถจักรยานยนต์เป็นธุรกิจที่ควบคุมสัญญา พ.ศ. 2565 ซึ่งจะมีผลบังคับใช้ราวต้นเดือนมกราคม 2566 โดยกำหนดอัตราดอกเบี้ยเช่าซื้อสำหรับรถยนต์ใหม่ไม่เกินอัตรา 10% ต่อปี รถยนต์ใช้แล้วไม่เกินอัตรา 15% ต่อปี และรถจักรยานยนต์ไม่เกิน 23% ต่อปี ซึ่งเป็นการควบคุมอัตราดอกเบี้ยของสินเชื่อเช่าซื้อให้คิดอัตราดอกเบี้ยที่แท้จริง (Effective Interest Rate) แบบลดต้นลดดอกนั้น จะไม่ส่งผลกระทบต่อการดำเนินธุรกิจของเคทีซี เนื่องจากธุรกิจสินเชื่อ “เคทีซี พี่เบิ้ม” เกือบทั้งหมด เป็นการปล่อยสินเชื่อในลักษณะของการจำนำทะเบียนรถ

ส่วนสินเชื่อตามสัญญาเช่าในส่วนของกรุงไทยธุรกิจลีสซิ่ง (KTBL) มีการให้สินเชื่อเช่าซื้อรายย่อยอยู่บ้างแต่มีมูลค่าน้อยมาก จึงมีผลกระทบเพียงจำนวนจำกัด อย่างไรก็ตาม ด้วยผลของประกาศดังกล่าว พอร์ตเช่าซื้อในส่วนนี้คงจะเติบโตได้ช้าลง ในขณะที่ KTBL จะคงการปล่อยสินเชื่อในลักษณะของ Commercial Loan มากขึ้น ซึ่งเป็นสินเชื่อสำหรับรถบรรทุกขนาดใหญ่ที่ใช้ในภาคอุตสาหกรรม

นอกจากนี้ เคทีซียังคงดำเนินการเพื่อแบ่งเบาภาระสมาชิกที่ได้รับผลกระทบจากการแพร่ระบาดของไวรัสโควิด-19 อย่างต่อเนื่อง โดย ณ วันที่ 30 กันยายน 2565 บริษัทฯ ได้ให้ความช่วยเหลือลูกหนี้ในทุกสถานะตามประกาศ ธปท. ฝนส.2 ว.802/2564 คงเหลือจำนวน 2,136 ล้านบาท คิดเป็นสัดส่วน 2.26% ของพอร์ตลูกหนี้รวม