HoonSmart.com>>EIC ธนาคารไทยพาณิชย์จับตาภาคธุรกิจเร่งออกหุ้นกู้ในช่วงดอกเบี้ยขาขึ้น ระยะสั้นยังรับมือไหว แนวโน้มระวังเจอความเสี่ยงเรื่องอัตราผลตอบแทนสูงขึ้นอย่างรวดเร็ว (Yield snapback) กระทบต้นทุนกู้ยืม-ฐานะการเงิน เผย ปี 66-67 มีต่ออายุเยอะ พุ่งเป้ากลุ่มที่มีความน่าเชื่อถือต่ำ โดยเฉพาะภาคบริการ-ภาคอสังหาริมทรัพย์และก่อสร้าง เสี่ยงผิดนัดชำระหนี้-ต้นทุนพุ่ง จากธุรกิจยังไม่ฟื้นเท่าก่อนเกิดโควิด ต้องรอปี 67

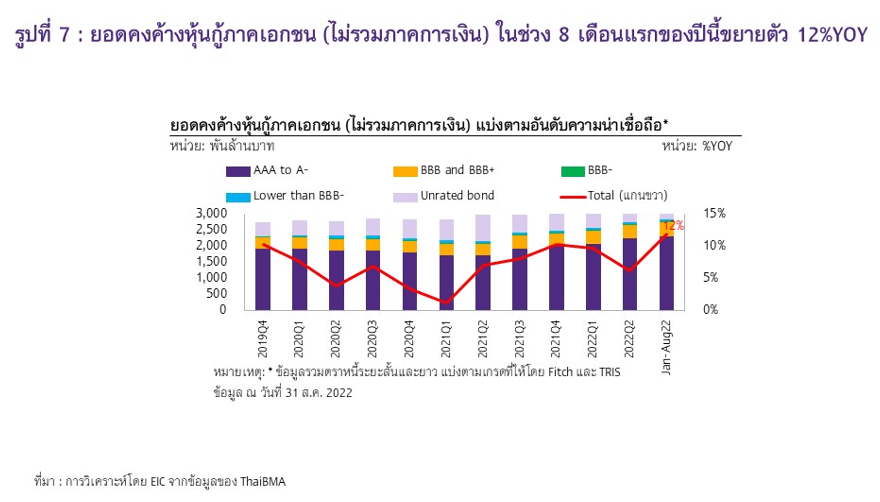

EIC ธนาคารไทยพาณิชย์ วิเคราะห์ความเสี่ยงหุ้นกู้ ว่า ภาคธุรกิจไทย(ไม่รวมภาคการเงิน) เร่งระดมทุนเพิ่มขึ้นต่อเนื่อง ในช่วง 8 เดือน 2565 มีการออกหุ้นกู้เร่งตัวขึ้น 21% มีมูลค่ารวมทั้งสิ้นราว 9.5 แสนล้านบาท ทำให้มูลค่าคงค้างสูงถึง 3.4 ล้านล้านบาท ซึ่งเป็นหุ้นกู้กลุ่มที่มีอันดับเครดิต A- ขึ้นไปถึง 2.3 ล้านล้านบาท (68% ของยอดคงค้างหุ้นกู้ทั้งหมด) ขณะที่หุ้นกู้กลุ่มที่มีอันดับความน่าเชื่อถือต่ำกว่า BBB- (Speculative) และกลุ่ม Unrated มีมูลค่ารวมกันเพียง 6 แสนล้านบาท (คิดเป็น 18%)

การเร่งออกหุ้นกู้ของภาคธุรกิจ เป็นไปตามแนวโน้มการฟื้นตัวของเศรษฐกิจไทย และเป็นผลจากความต้องการล็อกต้นทุนทางการเงินก่อนอัตราดอกเบี้ยจะมีแนวโน้มปรับสูงขึ้นอีกในระยะต่อไป ขณะที่ภาคธุรกิจอาจมีข้อจำกัดในการขอสินเชื่อ ตามมาตรฐานของสถาบันการเงินที่ยังเข้มงวดต่อเนื่อง ทั้งธุรกิจขนาดใหญ่และ SMEs โดยพบว่าสถาบันการเงินบางแห่งปรับเพิ่ม Margin สำหรับกลุ่มลูกค้าที่มีความเสี่ยงสูง รวมถึงเพิ่มความเข้มงวดของเงื่อนไขประกอบสัญญา ส่งผลให้ภาคธุรกิจที่มีข้อจำกัดหันมาระดมทุนผ่านตลาดหุ้นกู้มากขึ้น แม้ต้นทุนมีแนวโน้มปรับสูงขึ้นต่อเนื่องในปี 2565-2566 ตามดอกเบี้ยในตลาดก็ตาม

นอกจากนี้ อัตราผลตอบแทนพันธบัตรของไทยยังได้รับอิทธิพลจากแนวโน้มดอกเบี้ยโลกขาขึ้นอีกด้วย โดยธนาคารกลางสหรัฐฯ (เฟด) ได้ปรับขึ้นอัตราดอกเบี้ยนโยบายไปแล้วถึง 3% ณ สิ้นเดือนก.ย.ขึ้นมาอยู่ที่ 3-3.25% ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ทั้งระยะสั้นและระยะยาวปรับเพิ่มขึ้นตามไปด้วย และส่งผลต่อเนื่องไปยังอัตราผลตอบแทนพันธบัตรรัฐบาลของประเทศอื่น ๆ รวมถึงไทย

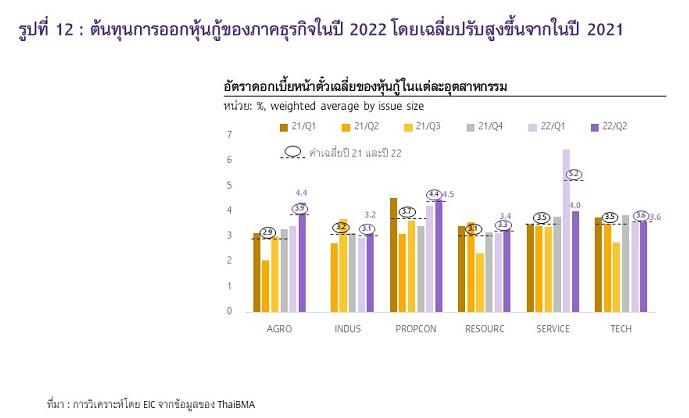

นับตั้งแต่ต้นปีจนถึงวันที่ 26 ก.ย.2565 อัตราผลตอบแทนพันธบัตรรัฐบาลไทย อายุ 1 ปีและ 10 ปี ปรับสูงขึ้น 0.65% และ 1.18% ตามลำดับ ทำให้ต้นทุนทางการเงินของทั้งภาคธุรกิจและครัวเรือนไทยจึงปรับสูงขึ้นค่อนข้างเร็ว หุ้นกู้อัตราดอกเบี้ยหน้าตั๋ว (Coupon rate) ที่ปรับเพิ่มขึ้นจาก 2.3% ในปี 2564 มาอยู่ที่ราว 2.6% ในปีนี้ ปรับสูงขึ้นเกือบทุกกลุ่ม โดยเฉพาะหุ้นกู้ของกลุ่มที่มีความเสี่ยงมาก (Speculative) อยู่ที่ 6.8% และกลุ่มที่ไม่มีการจัดอันดับ (Unrated) อยู่ที่ 5.6% ตามลำดับ ซึ่งยังคงอยู่สูงกว่าระดับก่อนเกิดโควิด-19 ขณะที่ต้นทุนของกลุ่ม Investment grade ไม่เปลี่ยนแปลงมากนัก โดยที่อยู่ราว 2.3%

อย่างไรก็ตาม วัฏจักรดอกเบี้ยขาขึ้น ส่งผลให้ภาคธุรกิจที่ระดมทุนผ่านหุ้นกู้เผชิญกับความเสี่ยงที่อัตราผลตอบแทนหุ้นกู้ปรับสูงขึ้นอย่างรวดเร็ว (Yield snapback) ซึ่งกระทบต่อต้นทุนการกู้ยืม ตลอดจนฐานะการเงินของภาคธุรกิจ แต่หุ้นกู้ในปัจจุบันกว่า 90% จ่ายอัตราดอกเบี้ยในรูปแบบคงที่ (Fixed coupon) ดังนั้น ในระยะสั้นนี้แม้อัตราดอกเบี้ยในตลาดเงินจะมีแนวโน้มปรับสูงขึ้นต่อเนื่อง แต่ต้นทุนจะไม่ปรับสูงขึ้นตามในทันที ส่งผลให้ความเสี่ยงจาก Yield snapback ของภาคธุรกิจไทย “ในระยะสั้น” ยังไม่น่ากังวลนัก

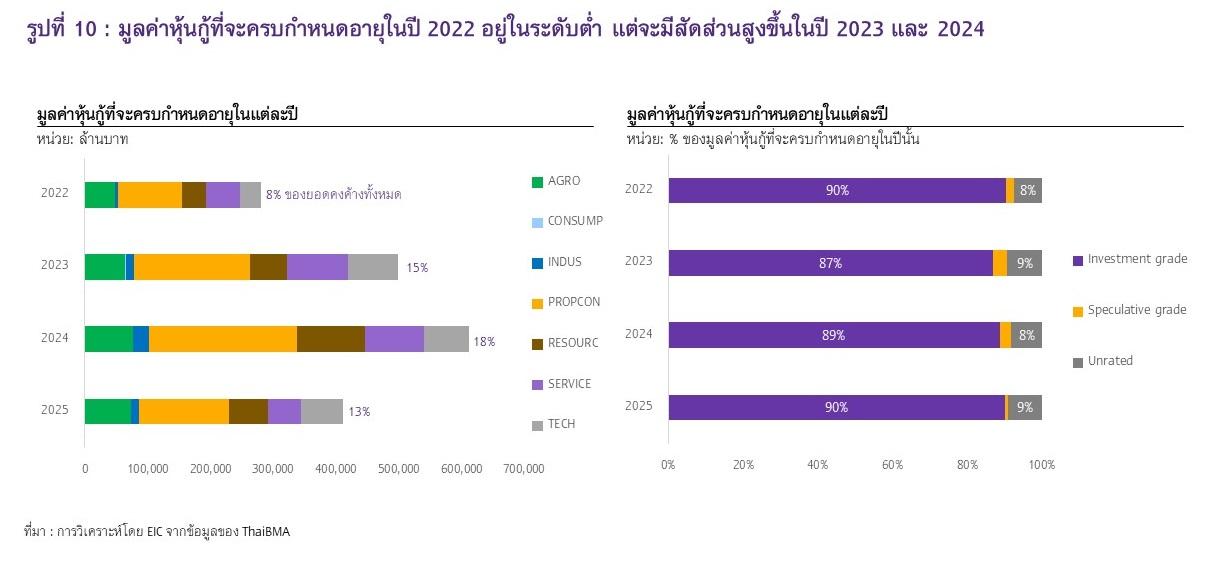

แนวโน้มความเสี่ยงจะเพิ่มขึ้นเมื่อหุ้นกู้ครบกำหนดชำระในอนาคต ในการต่ออายุหุ้นกู้ (Roll-over risk) โดยเฉพาะหุ้นกู้กลุ่มความน่าเชื่อถือต่ำ (Speculative) ซึ่งส่วนใหญ่มีอายุคงเหลือเฉลี่ยเพียง 1.5 ปี โดยจะครบกำหนดอายุในปี 2566 และ 2567 เป็นสัดส่วนสูงถึง 39% และ 35% ของยอดคงค้างหุ้นกู้ Speculative grade ทั้งหมด โดยเฉพาะภาคบริการ และภาคอสังหาริมทรัพย์และก่อสร้าง มีสัดส่วนหุ้นกู้ที่จะครบกำหนดชำระหนี้มากที่สุดเมื่อเทียบกับภาคธุรกิจอื่น โดยเฉพาะหุ้นกู้ในกลุ่ม Speculative grade

ทั้งนี้ EIC ประเมินว่า รายได้ของธุรกิจภาคบริการจะกลับมาฟื้นตัวเทียบเท่ากับช่วงก่อนเกิดโควิด-19 ได้ในปี2567 ส่วนธุรกิจภาคอสังหาริมทรัพย์และก่อสร้างจะสามารถฟื้นตัวเทียบเท่ากับช่วงก่อนเกิดโควิด-19 ได้ในปี 2567-2568 ดังนั้นจะมีความเสี่ยงผิดนัดชำระหนี้สูงหากผลประกอบการยังไม่ฟื้นตัวดี ต้นทุนทางการเงินที่ปรับสูงขึ้นอย่างรวดเร็วจะยิ่งซ้ำเติมฐานะการเงินที่เปราะบาง

EIC มองว่า การดำเนินนโยบายการเงินตึงตัวของไทยอย่างค่อยเป็นค่อยไป จะช่วยให้รายได้ของธุรกิจกลุ่มเสี่ยงยังสามารถฟื้นตัวและรับมือกับภาวะการเงินตึงตัวขึ้นได้ โดยนโยบายการเงินไทยอาจไม่จำเป็นต้องเร่งปรับขึ้นดอกเบี้ยเหมือนกลุ่มเศรษฐกิจพัฒนาแล้ว เนื่องจากเศรษฐกิจฟื้นช้ากว่า และมีรอยแผลเป็นทางเศรษฐกิจที่ลึกกว่า อีกทั้ง ยังมีความเสี่ยง Roll-over ในตลาดหุ้นกู้ของกลุ่มธุรกิจที่รายได้ฟื้นตัวได้ช้า ด้วยเหตุนี้ การขึ้นอัตราดอกเบี้ยนโยบายอย่างค่อยเป็นค่อยไปจะช่วยทำให้ภาคธุรกิจกลุ่มดังกล่าวสามารถปรับตัวได้ทัน และลดความเสี่ยงต่อการผิดนัดชำระหนี้ในช่วงดอกเบี้ยขาขึ้นได้