HoonSmart.com>> บล.ฟินันเซียไซรัส มองไตรมาส 2/65 เป็นช่วงหัวเลี้ยวหัวต่อแนวโน้มเศรษฐกิจและการลงทุน แรงกดดันสงคราม นโยบายเฟดตึงตัว เศรษฐกิจไทยเติบโตจากในประเทศเป็นหลัก คงเป้าดัชนี 1,770 จุด อัพไซด์เหลือน้อย แนะกลยุทธ์ลงทุนเฟ้นหุ้นรายตัวมากขึ้น เน้นกลุ่ม Value และ Domestic Plays พร้อมคัด 9 หุ้นเด่นเสิร์ฟ “BCP-CPALL-CPN-IVL-JR-ORI-OSP-SHR-TTB”

บริษัทหลักทรัพย์ฟินันเซียไซรัส ประเมินไตรมาส 2/2565 เป็นช่วงหัวเลี้ยวหัวต่อสำหรับแนวโน้มเศรษฐกิจและการลงทุน โดยเฉพาะแรงกดดันจากสงครามระหว่างรัสเซีย-ยูเครนที่ยังคงดำนินอยู่ รวมถึงนโยบายการเงินของ FED ที่จะตึงตัวเร็วขึ้นจากแรงกดดันของเงินเฟ้อที่สูง ซึ่งหากสงครามยุติหรือผ่อนคลายอย่างมีนัยยะจะหนุนบรรยากาศการลงทุน ในทางกลับกันหากยืดเยื้อลากยาวจะกระทบเศรษฐกิจชัดเจนมากขึ้น

ขณะที่ประมาณการเศรษฐกิจทั่วโลกถูกทยอยปรับลงจากผลของสงคราม ฝั่งสหรัฐฯล่าสุด FED ปรับลด GDP ปีนี้ลงเหลือ +2.8% Y-Y ขณะที่ยูโรโซนคาดถูกปรับลงเหลือระดับ 3%+- เช่นกัน ซึ่งกดดันให้ GDP โลกคาดถูกปรับลงเหลือ 3.5%+- อย่างไรก็ตามในส่วนของไทยล่าสุดธปท.ปรับลด GDP ลงจาก +3.4% เหลือ +3.2% ซึ่งปรับลงน้อยกว่าตลาดคาด ขณะที่ปี 2566 คาดเร่งตัวขึ้น +4.4% จากการท่องเที่ยวที่ฟื้นตัวโดยภาพรวมถือว่าการเติบโตยังแข็งแรงกว่าภูมิภาคอื่นๆ

ด้านการเติบโตหลักๆยังมาจากในประเทศที่ฟื้นตัวหลัง Lockdown หลายรอบปีก่อน ส่วนการระบาดของโอมิครอนกระทบจำกัดเนื่องจากไม่มีมาตรการคุมเข้ม อย่างไรก็ตามราคาน้ำมันดิบที่ปรับขึ้นแรงกระทบต่อกำลังในการซื้อสินค้าจำเป็นอื่นๆ ทำให้การบริโภคอาจมีผลกระทบบ้างบางส่วนซึ่งจะสะท้อนไปยัง SSSG ของบริษัทจดทะเบียน การส่งออกยังแข็งแรงแต่ฐานปีก่อนค่อนข้างสุง ขณะที่การลงทุนภาครัฐจำเป็นต้องเร่งตัว เพื่อยกระดับความสามารถในการแข่งขันของประเทศในระยะยาว เช่นเดียวกับภาคการท่องเที่ยวที่จะหนุนชัดเจนในไตรมาส 4/2564 เป็นต้นไป

ขณะที่ FED จะเร่งขึ้นดอกเบี้ยและเริ่มลดขนาดงบดุลในการประชุมเดือน พ.ค.นี้ มองว่ากระทบจำกัดในแง่กระแสเงินทุน เนื่องจากต่างชาติขายสุทธิหุ้นไทยราว 6 แสนล้านบาทในปี 2561-2565 และทำให้สัดส่วน Foreign Holding ลดลงจากระดับกว่า 30% เหลือราว 26% ขณะที่แนวโน้มเศรษฐกิจไทยที่เร่งตัว เชื่อว่ากระแสเงินทุนจะยังไหลเข้าในระยะกลาง-ยาวหลัง YTD ซื้อสุทธิกว่า 1 แสนล้านบาท ส่วนประเด็นกังวล Inverted Yield Curve ต้องคอยระวังหากลบต่อเนื่องติดต่อกันเป็นระยะเวลานาน แต่หากสงครามจบได้เร็วจะทำให้ประเด็นนี้คลี่คลาย

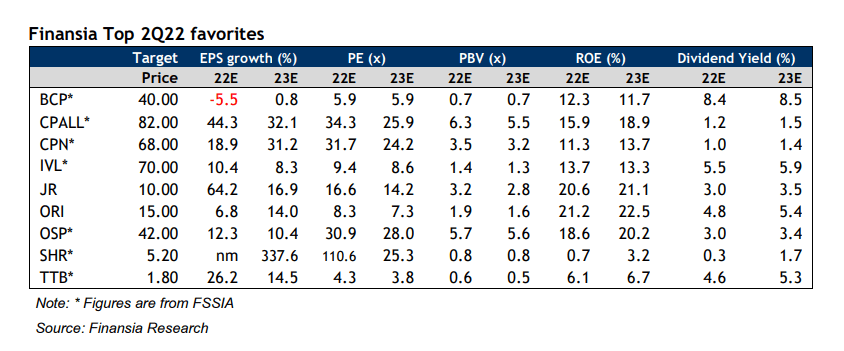

“ปัจจุบันเรายังคง SET Target ที่ 1,770 จุด โดยมี Upside เทียบกับดัชนีปัจจุบันเพียง 4.2% ซึ่งไม่กว้างนัก ขณะที่ Earnings Yield Gap ปัจจุบันค่อนข้างแคบที่ 3.1% ทำให้ในเชิงกลยุทธ์ต้อง Selective มากขึ้นและเน้นหุ้นที่ Valuation ยังต่ำเทียบกับก่อน COVID-19 เรายังชอบกลุ่ม Value และ Domestic Play ที่ โดยเราเลือก Top Pick ในช่วงไตรมาส 2/2565 ได้แก่ BCP, CPALL, CPN, IVL, JR, ORI, OSP, SHR, TTB”บล.ฟินันเซีย ไซรัส ระบุ