โดย…นางสาวสาริกา อภิวรรธกกุล

ผู้อำนวยการฝ่ายส่งเสริมความรู้ตลาดทุนและศูนย์ประสานงานต่างจังหวัด

สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.)

ในสภาวะดอกเบี้ยต่ำไปทั่วโลก ผู้ลงทุนหลายคนมองหาการลงทุนที่ให้ผลตอบแทนสูงกว่าเงินฝาก ซึ่งหุ้นกู้ยังคงเป็นหนึ่งในทางเลือกการลงทุนที่น่าสนใจเสมอ โดยเฉพาะอย่างยิ่งหุ้นกู้ที่ให้ผลตอบแทนสูงมาก นั่นคือ “หุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุน” หรือ Subordinated Perpetual Bond ซึ่งการเสนอให้ผลตอบแทนสูงก็มาพร้อมกับความเสี่ยงที่สูงเช่นกัน ผู้ลงทุนจึงควรทำความเข้าใจลักษณะสำคัญของหุ้นกู้ประเภทนี้ให้ถี่ถ้วนก่อนตัดสินใจลงทุน เนื่องจากมีลักษณะพิเศษและมีความซับซ้อนกว่าหุ้นกู้ประเภทอื่น ๆ

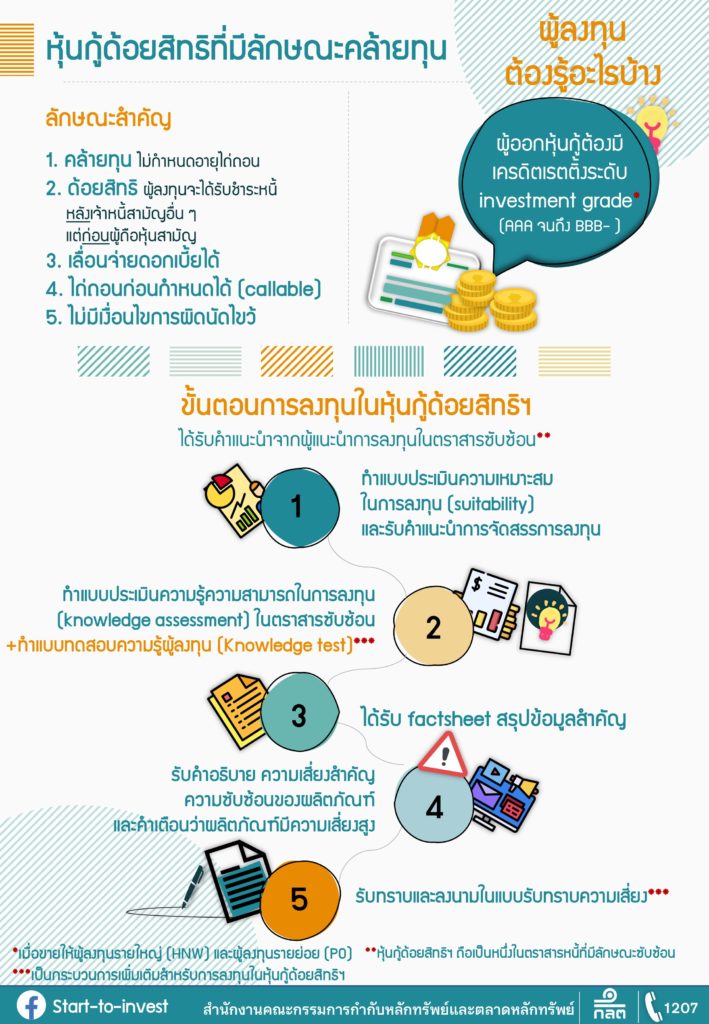

5 ลักษณะสำคัญของ “หุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุน”

1. คล้ายทุน ไม่กำหนดอายุไถ่ถอน ผู้ลงทุนจะได้รับคืนเงินเงินต้นเมื่อผู้ออกหุ้นกู้ใช้สิทธิไถ่ถอนหุ้นกู้ก่อนครบกำหนดหรือบริษัทเลิกกิจการเท่านั้น

2. ด้อยสิทธิ หากบริษัทต้องเลิกกิจการ ผู้ลงทุนจะได้รับชำระหนี้ เป็นอันดับท้าย ๆ คือ หลังเจ้าหนี้สามัญอื่น ๆ แต่ได้รับเงินก่อนผู้ถือหุ้นสามัญ โดยอาจได้เงินคืนทั้งหมด บางส่วน หรืออาจไม่ได้คืนเลยก็ได้

3. เลื่อนจ่ายดอกเบี้ยได้ ผู้ออกหุ้นกู้สามารถสะสมดอกเบี้ยจ่ายไปชำระในวันใดก็ได้ ไม่จำกัดระยะเวลา ไม่จำกัดจำนวนครั้ง หรือยกเลิกการจ่ายดอกเบี้ย จึงมีความเสี่ยงจะไม่ได้รับดอกเบี้ยหรือได้รับดอกเบี้ยช้า

4. ไถ่ถอนก่อนกำหนดได้ (callable) มักเกิดขึ้นเมื่อดอกเบี้ยในตลาดลดลง ผู้ออกหุ้นกู้จะไถ่ถอนเพื่อลดต้นทุนจ่ายดอกเบี้ย ซึ่งถ้าผู้ออกหุ้นกู้ใช้สิทธิไถ่ถอนก่อนกำหนด เลื่อนหรือไม่ชำระดอกเบี้ยตามงวดปกติได้ ทำให้ผลตอบแทนที่ผู้ลงทุนจะได้รับจริง น้อยกว่าผลตอบแทนที่คาดว่าจะได้รับ

5. ไม่มีเงื่อนไขการผิดนัดไขว้ (cross default) หากผู้ออกหุ้นกู้ผิดนัดชำระหนี้หุ้นกู้อื่น จะไม่ถือว่าผิดนัดชำระหนี้กับผู้ถือหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุน ผู้ถือหุ้นกู้ประเภทนี้จึงไม่มีสิทธิเรียกร้องให้ผู้ออกหุ้นกู้ต้องชำระคืนเงินต้นและดอกเบี้ย ดังนั้น หากผู้ออกหุ้นกู้ชำระหนี้คืนให้เจ้าหนี้อื่นจนทำให้ขาดสภาพคล่อง ผู้ถือหุ้นกู้ประเภทนี้จะมีความเสี่ยงที่จะไม่ได้รับดอกเบี้ยตามกำหนด

จากลักษณะที่ซับซ้อนมากกว่าหุ้นกู้ทั่วไป ทำให้ผู้ลงทุนที่ยังไม่เข้าใจลักษณะและความเสี่ยง มักจะถูกชักชวนให้ลงทุนด้วยข้อเสนอที่ให้ผลตอบแทนสูงอยู่เสมอ ดังนั้น สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) จึงปรับปรุงเกณฑ์ ซึ่งมีผลตั้งแต่วันที่ 16 กุมภาพันธ์ 2564 เพื่อให้มีตัวช่วยผู้ลงทุนได้มีความรู้ความเข้าใจมากขึ้นก่อนตัดสินใจลงทุนในหุ้นกู้ประเภทนี้ ทั้งในด้านคุณสมบัติของผู้ออกหุ้นกู้และกระบวนการขาย เพื่อผู้ลงทุนมั่นใจได้มากขึ้นว่าได้ลงทุนในผลิตภัณฑ์ที่เหมาะสมกับตนเอง ดังนี้

1. หุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุน ที่จะเสนอขายให้กับผู้ลงทุนรายใหญ่ (HNW) หรือผู้ลงทุนรายย่อยได้ ผู้ออกหุ้นกู้จะต้องมีอันดับความน่าเชื่อถือในระดับลงทุน (investment grade) หรือตั้งแต่ AAA จนถึง BBB- เพื่อช่วยให้ผู้ลงทุนมั่นใจในระดับหนึ่งว่า มีคุณภาพระดับลงทุนได้ อย่างไรก็ตาม เมื่อเวลาผ่านไป อันดับความน่าเชื่อถือของผู้ออกหุ้นกู้อาจลดลงได้ หากมีปัจจัยลบที่ส่งผลต่อคุณภาพผู้ออกหุ้นกู้ และหากอันดับความน่าเชื่อถือลดลงจนต่ำกว่าระดับลงทุน (non-investment grade) ผู้ออกหุ้นกู้จะไม่สามารถออกหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนครั้งใหม่ได้ ดังนั้น ผู้ลงทุนจึงควรติดตามข้อมูลอยู่เสมอ

2. ผู้ลงทุนจะได้รับคำแนะนำจากผู้แนะนำการลงทุนตราสารซับซ้อน (IC complex) เนื่องจากหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุน ถือเป็นหนึ่งในตราสารหนี้ที่มีลักษณะซับซ้อน จึงต้องให้คำแนะนำด้วยความระมัดระวัง โดยในการซื้อครั้งแรก จะต้องทำแบบทดสอบความรู้ผู้ลงทุน (knowledge test) เพื่อย้ำให้

ผู้ลงทุนตระหนักและเข้าใจความเสี่ยงของหุ้นกู้ประเภทนี้ และผู้แนะนำการลงทุนจะต้องเตือนหรือหยุดการนำเสนอผลิตภัณฑ์นี้ หากพบว่าไม่เหมาะสมกับผู้ลงทุน นอกจากนี้ มีการปรับปรุงแบบลงนามรับทราบความเสี่ยง และแบบสรุปข้อมูลสำคัญของตราสาร (factsheet) สำหรับหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุนให้กระชับ เข้าใจง่าย และย้ำถึงความเสี่ยงที่สำคัญ

การลงทุนหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุน ผู้ลงทุนจะต้อง

1. ทำแบบประเมินความเหมาะสมในการลงทุน (suitability) และรับคำแนะนำการจัดสรรการลงทุน

2. ทำแบบประเมินความรู้ความสามารถในการลงทุน (knowledge assessment) สำหรับตราสารซับซ้อน และทำแบบทดสอบความรู้ผู้ลงทุน (knowledge test) สำหรับการลงทุน

3. ได้รับ factsheet สรุปข้อมูลสำคัญ

4. รับคำอธิบายความเสี่ยงสำคัญ ความซับซ้อนของผลิตภัณฑ์ เหตุการณ์สำคัญที่อาจกระทบต่อผลิตภัณฑ์ และคำเตือนว่าผลิตภัณฑ์มีความเสี่ยงสูง อาจมีความเสียหายจากผลตอบแทนที่ไม่เป็นไปตามที่คาด โดยผู้ขายต้องให้ข้อมูลนี้ก่อนที่ผู้ลงทุนจะตัดสินใจลงทุน

5. ผู้ลงทุนรับทราบและลงนามในแบบรับทราบความเสี่ยง

อย่างไรก็ตาม ไม่ว่าจะเป็นการลงทุนในผลิตภัณฑ์ประเภทใด สิ่งที่สำคัญที่สุดคือ ผู้ลงทุนต้องรู้จักและรู้จริงในสิ่งที่ตนเองลงทุน ต้องเข้าใจลักษณะ ความเสี่ยงของผลิตภัณฑ์การลงทุนนั้นอย่างแท้จริง และเลือกให้เหมาะสมกับความสามารถในการรับความเสี่ยง รวมทั้งตอบโจทย์เป้าหมายการลงทุนของตนด้วย พึงระลึกไว้เสมอว่า “ความเสี่ยงที่น่ากลัวที่สุด คือ การที่ไม่รู้จริงในสิ่งที่ลงทุน”

ข้อคิดเห็นที่ปรากฏในบทความนี้เป็นความเห็นของผู้เขียน ซึ่งไม่จำเป็นต้องสอดคล้องกับความเห็นของสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์