HoonSmart.com>>ศูนย์วิจัยกสิกรไทยคาดกำไรสุทธิกลุ่มธนาคารปี 63 อยู่ที่ 1.44 แสนล้านบาท ต่ำสุดรอบ 9 ปี พิษโควิด-19 แนวโน้มปี 64 มีโอกาสโต 3-7% แตะ 1.48-1.54 แสนล้านบาท หากเศรษฐกิจโต 2.6% จับตาผลกระทบโควิดรอบใหม่ แบงก์เผชิญโจทย์ท้าทาย ประคองรายได้จากธุรกิจหลัก เร่งจัดการปัญหาคุณภาพหนี้ในพอร์ต บล.เคทีบีฯแนะนำ ซื้อหุ้น BBL มูลค่ายังถูก คาดปีหน้ากำไร 2.3 หมื่นล้านบาท โต 14% มากสุดในระบบ หนี้เสียต่ำ

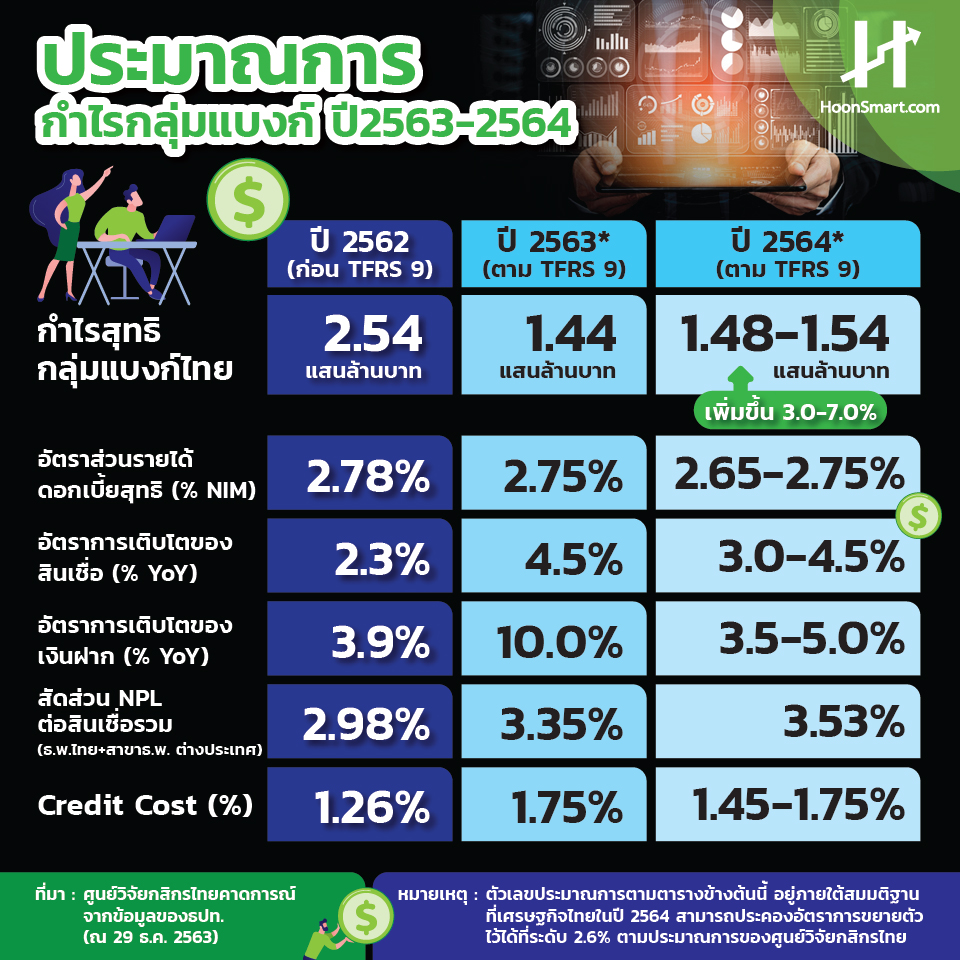

บริษัทศูนย์วิจัยกสิกรไทยวิเคราะห์ภาพรวมกำไรสุทธิของระบบธนาคารพาณิชย์จดทะเบียนในประเทศในปี 2563 ที่ระดับ 1.44 แสนล้านบาท หลังวิกฤตโควิด-19 นับเป็นระดับต่ำสุดในรอบ 9 ปี ตั้งแต่ปี 2555 เป็นต้นมา

“แม้เศรษฐกิจไทยน่าจะผ่านพ้นช่วงวิกฤตที่สุดมาแล้ว แต่เส้นทางการฟื้นตัวในปี 2564 ยังมีความไม่แน่นอนสูง โดยเฉพาะในครึ่งปีแรก ยังคงต้องระมัดระวังความเสี่ยงจากสถานการณ์โควิด-19 ระลอกใหม่ อาจทำให้ธุรกิจแบงก์ยังต้องเผชิญกับโจทย์ท้าทายความสามารถในการประคองรายได้จากธุรกิจหลัก ทั้งดอกเบี้ย และที่ไม่ใช่ดอกเบี้ย”ศูนย์วิจัยกสิกรไทย ระบุ

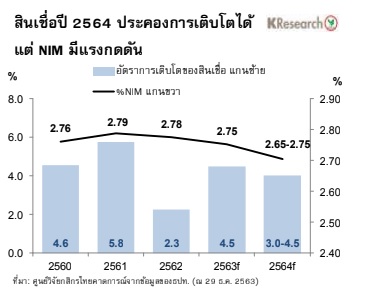

สำหรับแนวโน้มปี 2564 หากเศรษฐกิจประคองการเติบโตไว้ได้ที่ 2.6% คาดกำไรสุทธิของแบงก์มีโอกาสขยับขึ้นประมาณ 3.0-7.0% เมื่อเทียบกับฐานที่ต่ำในปี 2563 และยังได้รับอานิสงส์จากการผ่อนคลายเกณฑ์การจัดชั้นหนี้ของธนาคารแห่งประเทศไทย (ธปท.) คาดว่าสินเชื่ออาจเติบโตในกรอบประมาณ 3.0-4.5% ชะลอลงจากที่คาดในปีนี้ที่สูงกว่า 4.5% เพราะธุรกิจชะลอการตัดสินใจลงทุนในโครงการขนาดใหญ่หรือโครงการระยะยาวออกไปก่อน

ส่วนรายได้หลักจากดอกเบี้ยชะลอตัวลงตามสินเชื่อ และหากเศรษฐกิจฟื้นตัวช้าเพิ่มแรงกดดันให้ธปท. ต้องปรับลดอัตราดอกเบี้ยนโยบายลง อย่างไรก็ดีคาดว่า ธนาคารส่วนใหญ่จะยังชะลอการออกแคมเปญ -ไม่เร่งระดมเงินฝาก เพื่อพยายามบริหารจัดการต้นทุน เพื่อประคองทิศทาง NIM ให้ทรงตัว หรือให้ชะลอลงในกรอบจำกัด คาดว่า NIM ในปี 2564 อาจชะลอลงมาที่ 2.65-2.75% จากตัวเลขคาดการณ์สำหรับปี 2563 ที่ 2.75%

ภาพรวมรายได้ค่าธรรมเนียมและบริการอาจหดตัวเล็กน้อยในปี 2564 (คาด-3.0% ถึง +1.0%) ธนาคารพาณิชย์ยังคงอยู่ระหว่างหาแนวทางเพิ่มรายได้จากแหล่งอื่นขึ้นมาทดแทน อาทิ ค่าธรรมเนียมจัดการ บริการที่ปรึกษา และค่าธรรมเนียมนายหน้า เป็นต้น

ในปี 2564 น่าจะเป็นอีกหนึ่งปีที่ธนาคารพาณิชย์ไทยต้องรับมือกับโจทย์สำคัญด้านคุณภาพหนี้ ขณะที่ค่าใช้จ่ายในการตั้งสำรองฯจะยังคงสูงกว่าระดับก่อนวิกฤตโควิด-19 อย่างไรก็ตามสถานะทางการเงินของระบบธนาคารพาณิชย์จะยังมีความแข็งแกร่ง สะท้อนจากอัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยงที่สูงกว่าเกณฑ์ และมีอัตราส่วนเงินสำรองที่มีอยู่ต่อหนี้ด้อยคุณภาพ (NPL Coverage Ratio) ในระดับสูงประมาณ 1.4-1.5 เท่า

“ศูนย์วิจัยกสิกรไทย คาดว่า สัดส่วนค่าใช้จ่ายในการตั้งสำรองฯ ต่อสินเชื่อ (Credit Cost) ในปี 2564 จะอยู่ที่ระดับประมาณ 1.55% (กรอบ 1.45-1.75%) ชะลอลงจากคาดการณ์ปีนี้ที่ 1.75% แต่ยังคงสูงกว่าค่าเฉลี่ยที่ 1.31% ในปี 2560-2562 คาด NPLs อาจขยับขึ้นต่อเนื่องไปที่ 3.53% ณ สิ้นปี 2564 จากสิ้นปี 2563 ที่ 3.35% ของสินเชื่อรวม คาดว่าจะเห็นธนาคารพาณิชย์เร่งบริหารจัดการคุณภาพสินทรัพย์ในพอร์ต ควบคู่ไปกับการทยอยประเมินจังหวะของการตัดหนี้สูญและขายสินทรัพย์ด้อยคุณภาพ

บล.เคทีบี (ประเทศไทย) แนะนำ “ซื้อ” หุ้นธนาคารกรุงเทพ(BBL) ให้ราคาเป้าหมาย 150 บาท โดยคาดว่ากำไรจะเติบโตสูงสุดของกลุ่มฯ ที่ 2.3 หมื่นล้านบาท เพิ่มขึ้น 14% เพราะมีการตั้งสำรองฯสูงตั้งแต่ปี 2562 ถึงไตรมาส 3/63 และมีความเสี่ยงเรื่องหนี้ที่ไม่ก่อให้เกิดรายได้หรือNPLs มีโอกาสเพิ่มขึ้นน้อยกว่ากลุ่มฯ Debt relief น้อยกว่ากลุ่มธนาคารขนาดใหญ่เพราะช่วยเหลือลูกหนี้น้อยกว่า 5% ของสินเชื่อรวม และไม่มีค่าใช้จ่ายก้อนใหญ่ในการปรับโครงสร้างองค์กรจากธนาคารเพอร์มาตาจากสำรองฯและค่าใช้จ่ายที่ลดลงมาก

ส่วนไตรมาส 4/2563 ประมาณการกำไรสุทธิ 5.3 พันล้านบาท ลดลง34%จากช่วงเดียวกันปีก่อน เพราะปีก่อนมีกำไรจากเงินลงทุนสูงถึง 1.5 หมื่นล้านบาท ขณะเดียวกันกำไรเติบโต 32% จากไตรมาสที่ 3 เพราะไม่มีค่าใช้จ่ายพิเศษจากเพอร์มาตา จำนวน 4 พันล้านบาท

ด้านราคาหุ้น BBLเพิ่มขึ้น 17% ช่วง 3 เดือน ซึ่งใกล้เคียงกับตลาดแต่ยังคงให้ BBL เป็น top pick เพราะเป็นธนาคารที่มีความเสี่ยงในการตั้งสำรองฯเพิ่มขึ้นน้อยที่สุดและมีอัตราสำรองสูงถึง 178% ขณะที่มูลค่ายังน่าสนใจโดยเทรดที่ประมาณการปี 64 P/BV เพียง 0.54เท่า