HoonSmart.com>>หุ้นบวกต่อ 7 จุด ตามแรงซื้อหุ้นท่องเที่ยว-ลิสซิ่ง แต่ขายหนักกลุ่มแบงก์ทรุด 1.69% พุ่งเป้าธนาคารกรุงเทพ กดราคาร่วง 3% เหลือ 100 บาท หลังออกหุ้นกู้คล้ายทุน 2.3 หมื่นล้านบาท จ่ายดอกเบี้ย 5% ต่อปี เพิ่มเงินกองทุนขั้น 1 รองรับความเสี่ยงในอนาคต นักวิเคราะห์ส่วนใหญ่เชียร์ซื้อให้เป้าเฉลี่ย 125.50 บาท ธนาคารกสิกรไทยปิดโครงการหุ้นซื้อคืน พร้อมเพิ่มทุนได้ ส่วน TFG ยกเลิกซื้อหุ้นคืน ตุนเงินสดรองรับเศรษฐกิจผันผวน หาโอกาสลงทุน

วันที่ 16 ก.ย. ตลาดหุ้นไทยบวกติดต่อเป็นวันที่สอง ดัชนีปิดที่ 1,293.48 จุด +7.30 จุด หรือ +0.57% มูลค่าการซื้อขาย 52,708.97 ล้านบาท เกิดจากแรงซื้อของสถาบันไทย 1,111 ล้านบาท และรายย่อย 455 ล้านบาท ด้านนักลงทุนต่างชาติขาย 1,184 ล้านบาทและบัญชีบริษัทหลักทรัพย์ขายสุทธิ 382 โดยพุ่งเป้าซื้อหุ้นที่ได้รับปัจจัยหนุนจากมาตรการกระตุ้นเศรษฐกิจ เช่น กลุ่มท่องเที่ยว AOT, MINT รวมถึงกลุ่มลิสซิ่ง SAWAD, MTC แต่กลับขายหุ้นธนาคารออกมามาก กดดัชนีกลุ่มปิดที่ 258.59 จุดลดลง -4.44 จุดหรือ -1.69% นำโดย BBL ปิดที่ 100 บาท รูดลง 3.50 บาท หรือ 3.38% ตามด้วย KTB ปืดที่ 9.20 บาท ลดลง 2.13%

หุ้นธนาคารแม้ว่าจะปรับตัวลงมามากและราคาถูกแล้ว แต่นักลงทุนยังคงขายออกมา เพราะความกังวลเสียงเรียกร้องให้ขยายระยะเวลาการชำระหนี้ให้กับลูกค้า SME ออกไปจนถึงปี 2565 จากเดิมที่จะครบกำหนดภายในสิ้นปีนี้ หากทางการเห็นด้วย จะสร้างภาระให้กับธนาคารสูงมาก จะต้องมีเงินกองทุนต่อสินทรัพย์เสี่ยงที่แข็งแกร่ง รวมถึงการชะลอการรับรู้รายได้และกำไรระยะยาว

นอกจากนี้ธนาคารกรุงเทพ (BBL) ซึ่งบริหารงานแบบอนุรักษ์นิยม ยังมีการเตรียมความพร้อม โดยบล.เอเซียพลัสออกบทวิเคราะห์ว่า ธนาคารพาณิชย์ต้องมีการเตรียมความพร้อมเรื่องโครงสร้างเงินกองทุน เริ่มตั้งแต่การที่ ธปท. งดให้จ่ายเงินปันผลระหว่างกาลในงวดครึ่งปีแรก ส่วนการจ่ายปันผลในระยะถัดไป ขึ้นอยู่กับผลของ Stress Test ของ ธปท. ในช่วง ต.ค. นี้ นอกจากนี้ยังเห็นการเตรียมความพร้อมเรื่องโครงสร้างเงินกองทุน เป็นรายธนาคาร เช่น KBANK ที่ปิดโครงการซื้อหุ้นคืน (กรณีที่มีหุ้นซื้อคืน ไม่สามารถเพิ่มทุนได้)

บล.เอเซียพลัสอ้างอิงจาก Bloomberg ว่าธนาคารกรุงเทพออกตราสารที่นับเป็นเงินกองทุนขั้นที่ 1 ในรูปแบบหุ้นกู้ด้อยสิทธิที่มีลักษณะคล้ายทุน (perpetual bond) มูลค่า 750 ล้านเหรียญสหรัฐฯ (ราว 2.3 หมื่นล้านบาท) อัตราดอกเบี้ย 5% ซึ่งไม่สามารถไถ่ถอนตราสารดังกล่าว จนกว่าจะผ่านระยะเวลา 5 ปี (NC5) ภายใต้โครงการ Global medium term note (วงเงินในการออกตราสารภายใต้โครงการ 7 พันล้านเหรียญสหรัฐฯ ผ่านการจัดอันดับเครดิตที่ระดับ Ba1 โดย มูดี้ส์) เพื่อรองรับปัญหา NPL ที่อาจเกิดขึ้นในอนาคต

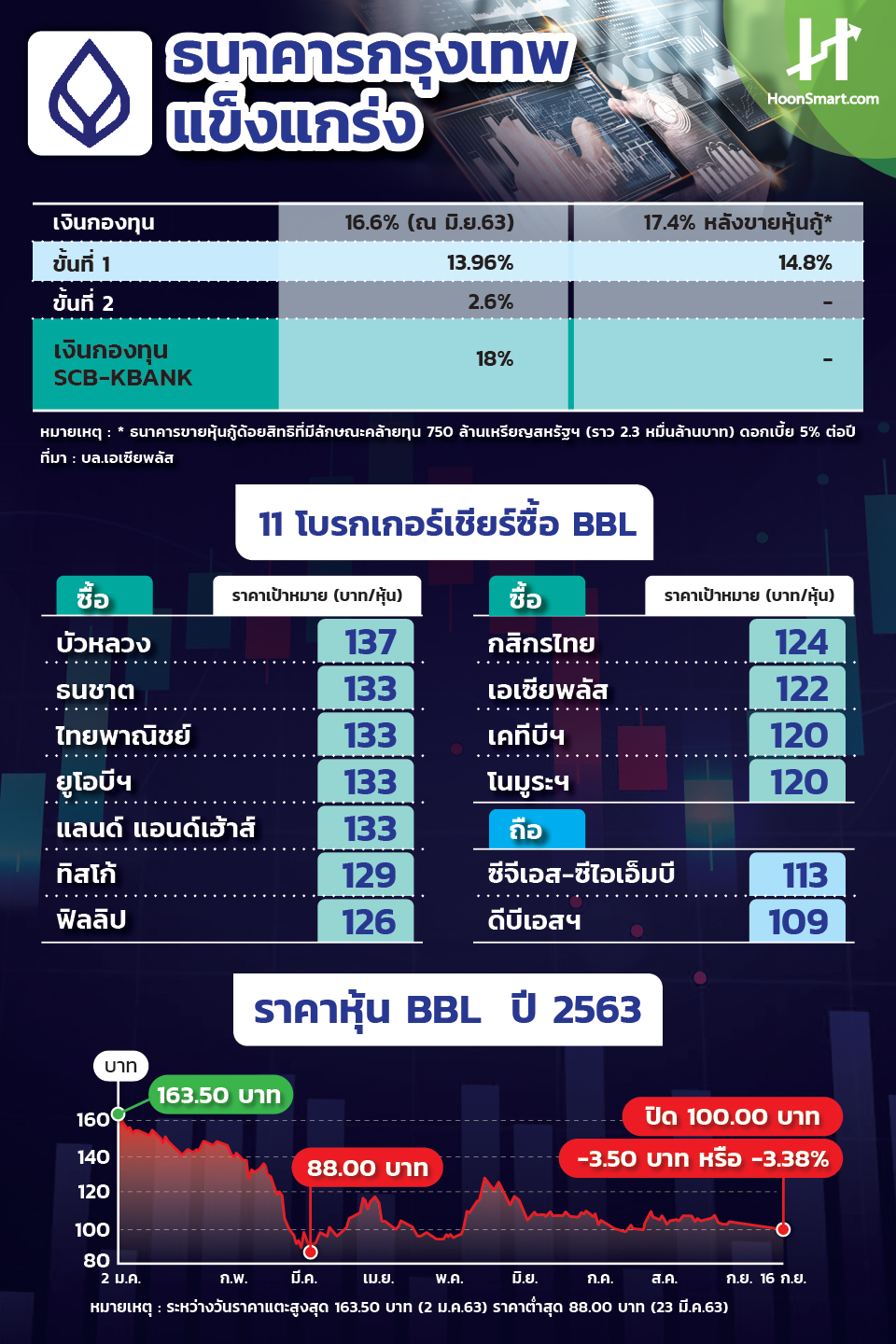

ทั้งนี้ธนาคารกรุงเทพดำรงอัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง ณ สิ้นเดือนมิ.ย.อยู่ทื่ 16.6% แบ่งเป็นเงินกองทุนขั้นที่ 1 สัดส่วน 13.96% และเงินกองทุนขั้นที่ 2 ที่ 2.6% ต่ำกว่าธนาคารขนาดใหญ่อย่าง SCB และ KBANK ที่มีเงินกองทุนที่ระดับ 18% เนื่องจากการซื้อธนาคารเพอร์มาตาในอินโดนีเซีย ช่วงเดือนพ.ค. 63 ประกอบกับการขาดทุนในรายการสินทรัพย์ทางการเงินประเภทตราสารทุนที่วัดมูลค่ายุติธรรมผ่านกําไรขาดทุนเบ็ดเสร็จอื่น (FVTOCI) งวดไตรมาสแรกราว 2 หมื่นล้านบาท ส่งผลให้ เงินกองทุนลดลงประมาณ 1.5 – 2%

สำหรับการออกหุ้นกู้ด้อยสิทธิฯทำให้เงินกองทุนขั้นที่ 1 เพิ่มขึ้น 0.9% เป็น 14.8% รวมเงินกองทุนประมาณ 17.4% ส่วนภาระดอกเบี้ยจ่ายตามหลักหุ้นกู้ฯจะถูกบันทึกในส่วนของผู้ถือหุ้น จึงไม่กระทบต่องบกำไรขาดทุน เพียงแต่คาดอาจส่งผลให้เงินปันผลต่อหุ้นลดลง เนื่องจากกำไรบางส่วนถูกนำไปจ่ายดอกเบี้ยให้กับหุ้นกู้ด้อยสิทธิครั้งนี้

ด้านบล.ดีบีเอส วิคเคอร์ส (ประเทศไทย) คงคำแนะนำถือหุ้น BBL ราคาเป้าหมาย 109 บาท หลังจากธนาคารต้องเพิ่มเงินกองทุนขั้นที่ 1 จากการซื้อธนาคารเพอร์มาตา อินโดนีเซีย ทำให้เงินกองทุนของธนาคารลดลงมาอยู่ในระดับต่ำสุดในธนาคารพาณิชย์ใหญ่ของไทยที่ประมาณ 14% (แต่ก็ยังสูงกว่าที่ธปท.กำหนดไว้)คาดว่าการขายหุ้นกู้จะไม่ยาก เพราะให้อัตราดอกเบี้ยสูงถึง 5% แต่ขณะเดียวกันก็ทำให้ BBL จะมีภาระดอกเบี้ยจ่ายที่สูงขึ้น

ระยะสั้นเป็น Senitment ลบต่อราคาหุ้น แต่ในด้านปัจจัยพื้นฐานมองว่าการซื้อแบงก์เพอร์มาตา จะเป็นผลดีในระยะยาว และเป็นเรื่องที่ดีที่ธนาคารเพิ่มฐานเงินกองทุนให้แข็งแรงสามารถรองรับความเสี่ยงในช่วงวิกฤตโควิดได้

บล.โนมูระ พัฒนสิน แนะนำซื้อหุ้น BBL ราคาเป้าหมาย 120 บาท แม้ว่ากำไรปีนี้อ่อนตัว 38% แต่เป็นภาพเดียวกับทั้งกลุ่มฯ และมีจุดแข็งกว่าในภาวะปัจจุบัน เพราะมีกลุ่มลูกค้าหลักเป็น Corporate จะทนทานกว่า และมีนโยบายอนุรักษ์นิยมตั้งสำรองมาโดยตลอด จะรองรับภาวะผันผวนดีกว่า คาดกำไร ครึ่งปีหลังฟื้นตัว จากค่าใช้จ่ายสำรองลดลง จากการเร่งตั้งสำรองในไตรมาสที่ 2/63 และจัดชั้น NPL เข้มงวดกว่าธนาคารอื่น

“มองราคาหุ้นลงมาต่ำกว่ามูลค่ามาก และ Laggard ตลาดมาก ซื้อขาย P/BV เหลือ 0.4 เท่า ต่ำกว่าช่วงวิกฤตที่สูง 0.65 เท่า นอกจากนี้ BBL-NVDR จะถูกเข้าคำนวณ FTSE All World Index มีผล 18 ก.ย. 63 มีผลบวกเชิงจิตวิทยาต่อ BBL” บล.โนมูระฯระบุ

ธนาคารกสิกรไทย เปิดเผยว่า ธนาคารได้ปิดโครงการซื้อหุ้นคืน ที่ซื้อมาจำนวน 23,932,600 หุ้น หรือ 1% ของทุนเรียกชำระแล้ว ซึ่งมีระยะเวลาการขายคืนในตลาดหลักทรัพย์ วันที่ 31 ส.ค.-16 ก.ย. ครบกำหนดแล้ว แต่ธนาคารไม่ได้ขาย จึงดำเนินการตามกฎหมาย เพื่อลดทุนชำระแล้วต่อไป

บริษัท ไทยฟู้ดส์ กรุ๊ป (TFG) แจ้งว่า บริษัทฯยกเลิกโครงการซื้อหุ้นคืนวงเงินไม่เกิน 45 ล้านบาท จำนวน 11 ล้านหุ้น เพื่อนำเงินสดรองรับความผันผวนเศรษฐกิจและขยายธุรกิจในโอกาสเหมาะสม