HoonSmart.com>>”จิรวัฒน์ สุภรณ์ไพบูลย์” บิ๊กไพรเวทแบงกิ้ง ธนาคารกสิกรไทย แนะกลยุทธ์การลงทุนก่อน-หลัง บอนด์ยีลด์สหรัฐพีคไตรมาส 1/66 คาดหุ้นเอเชีย-ตลาดเกิดใหม่ และ High Yield Bond รวมถึงราคาทองปรับตัวขึ้น สวนทางปี 65 ปราบเซียน ฝากแบงก์กินดอกเบี้ยได้ 0.50% ชนะเกือบทุกสินทรัพย์ ส่งผลให้ AUM ลดลง 1% ตั้งเป้าปีนี้โต 3-5% เผยความสำเร็จ โซลูชันบริหารความมั่งคั่งครบวงจร นำเสนอนวัตกรรมลงทุนทางเลือก บริหารสินทรัพย์ครอบครัวพร้อมรักษา-ส่งต่ออย่างยั่งยืน

นายจิรวัฒน์ สุภรณ์ไพบูลย์ Executive Chairman, Private Banking Group ธนาคารกสิกรไทย (KBANK) เปิดเผยว่า แนวโน้มการลงทุนในปี 2566 น่าจะดีกว่าปีนี้ ซึ่งจุดเปลี่ยนที่สำคัญ คือ อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ (บอนด์ยีลด์) คาดว่าจะขึ้นสูงสุด(พีค)ในไตรมาสแรก หลังจากเฟดจะปรับขึ้นดอกเบี้ยอีก 2 ครั้ง และเงินเฟ้อไม่พลิกผัน ซึ่งก่อนจะถึงจุดนั้น การลงทุนในสินทรัพย์เสี่ยง เช่น หุ้นยังไม่ดี กลยุทธ์เน้นกระจายการลงทุนสินทรัพย์คุณภาพสูง เช่น หุ้นของบริษัทที่ความสามารถในการแข่งขันและกำหนดราคา เพื่อเอาชนะภาวะเงินเฟ้อสูง พร้อมกระจายความเสี่ยงผ่านสินทรัพย์ทางเลือก เช่น กองทุน Hedge Fund และสินทรัพย์นอกตลาดที่มีราคาผันผวนต่ำในระยะสั้น

ส่วนกลยุทธ์เมื่อบอนด์ยีลด์แตะจุดสูงสุด หุ้น โดยเฉพาะตลาดเอเชียและตลาดเกิดใหม่ (EM) ซึ่งหุ้นไทยรวมอยู่ในนี้ด้วย จะให้อัตราผลตอบแทนที่ดี หุ้นกู้เอกชนผลตอบแทนสูง (High Yield) จะกลับมาน่าสนใจอีกครั้ง และลงทุนในทองคำสัดส่วน 5-10 % เนื่องจากจะขึ้นสวนทางกับดอลลาร์สหรัฐจะเปลี่ยนแนวโน้มเป็นอ่อนค่าลง

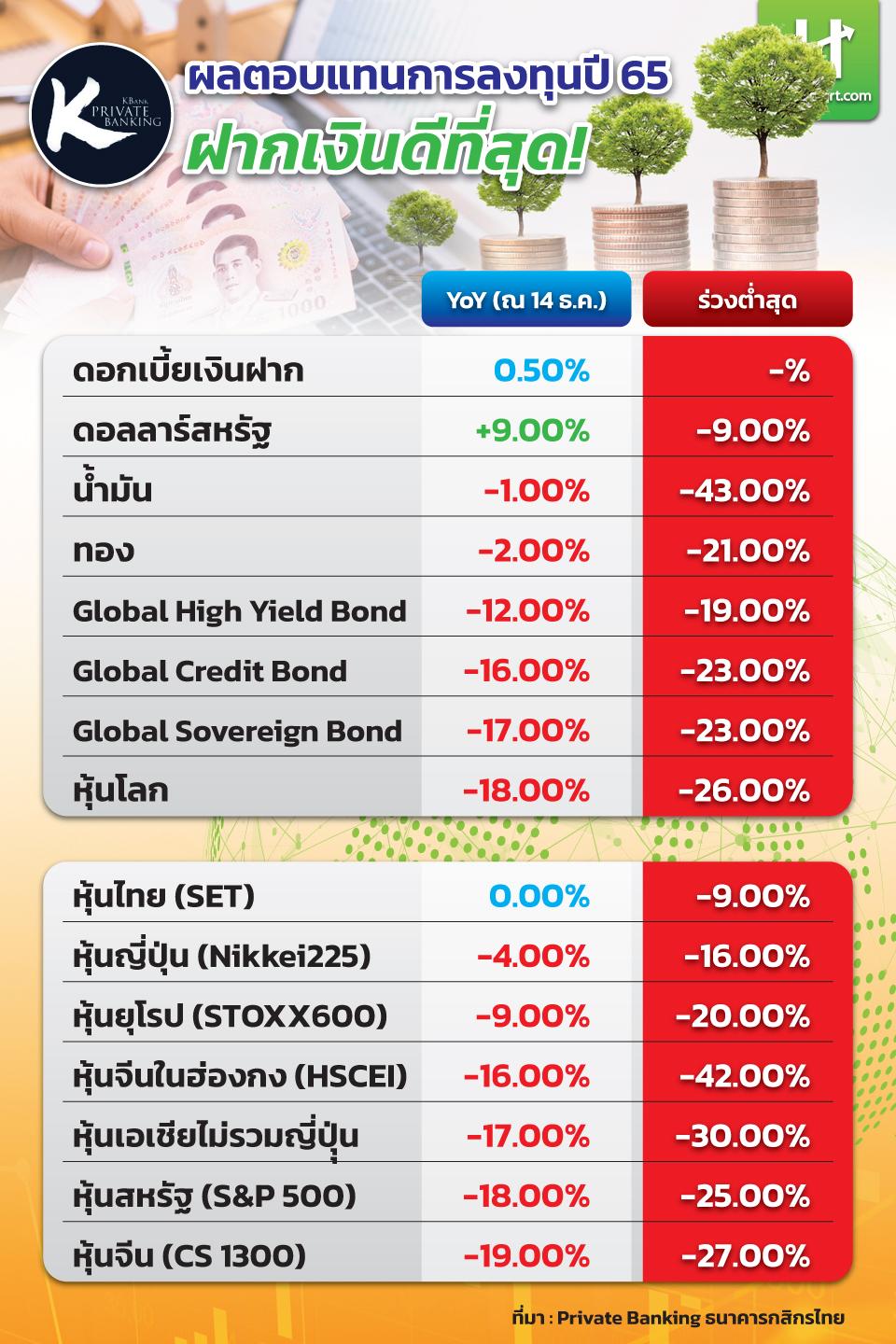

ในปี 2565 เฟดปรับขึ้นดอกเบี้ยมาแล้ว 7 ครั้ง รวม 4.25% เป็นปีปราบเซียน นักลงทุนเจ็บตัวเกือบทุกคน ยกเว้นผู้ฝากเงินอย่างเดียวที่ได้รับดอกเบี้ย 0.50% เนื่องจากราคาที่ปรับตัวลงแรงในแทบทุกสินทรัพย์หลัก และหากลงทุนผิดจังหวะจะขาดทุนมาก นับเป็นเพียง 1ใน 3 ปีในช่วง 30 ปีที่ผ่านมา ที่ตลาดหุ้นและตลาดตราสารหนี้ปรับตัวลดลงพร้อมๆกัน โดยตลาดหุ้นโลกและพันธบัตรรัฐบาลโลกนับจากต้นปีปรับตัวลงลงถึง -17.9% และ -16.8% ตามลำดับ

อย่างไรก็ตาม ในช่วงไตรมาสสุดท้าย ตลาดเริ่มปรับตัวดีขึ้นจากสัญญาณบวกหลายปัจจัย ทั้งผลประกอบการไตรมาส 3/65 ที่ดีกว่าที่นักวิเคราะห์คาด เงินเฟ้อสหรัฐฯ เริ่มอ่อนแอลง และมีแนวโน้มจะผ่านจุดสูงสุดไปแล้ว รวมทั้งตัวเลขเศรษฐกิจที่ออกมาชะลอตัวอาจส่งผลให้เฟดลดความเร็วการขึ้นอัตราดอกเบี้ย ส่วนหุ้นไทย ผลตอบแทนทรงตัว ดีขึ้นมากจากที่ลงไปมากสุด -9% จากส่งออกโต จำนวนนักท่องเที่ยวเข้ามามาก และจะมากขึ้นในปีหน้า ทำให้ขนาดของ GDP กลับไปอยู่ในช่วงก่อนเกิดโควิด และหุ้นตอบรับดีมาก

ส่วนธุรกิจ KBank Private Banking ในปี 2565 เพิ่มลูกค้าได้ไม่มาก ประมาณ 120 ราย มูลค่าสินทรัพย์ภายใต้การบริหารรวม (AUM) ประมาณอยู่ที่ 8.7 แสนล้านบาท ลดลง 1% แม้มีเงินใหม่เข้ามา แต่การ Mark to market ตามราคาตลาดที่ลดลงทำให้มูลค่าสินทรัพย์ลดลง ส่วนปี 2566 คาดว่า AUM จะกลับมาเติบโต 3-5% เหมือนที่ผ่านมา โดยให้ความสำคัญกับการสร้างพอร์ตที่มีความคล่องตัวสูง กระจายความเสี่ยงและเพิ่มโอกาสในการสร้างผลตอบแทนผ่านการลงทุนในสินทรัพย์ทางเลือก และยังคงให้ความสำคัญกับการลงทุนเพื่อความยั่งยืน

สำหรับผลตอบแทนของลูกค้า ขาดทุนน้อยกว่าดัชนีอ้างอิง และน่าจะต่ำสุดในโลก เนื่องจากมีการหลบภัยถือเงินสดมากขึ้นถึง 30 % ในช่วงที่ไม่ปลอดภัย กลยุทธ์ การกระจายการลงทุน กระจายความเสี่ยงหรือ asset allocation ช่วยสร้างผลตอบแทนที่ดีกว่าดัชนีอ้างอิงได้ ซึ่งไพรเวทแบงกิ้ง ของธนาคารกสิกรไทยได้ยึดหลักการแบ่งสัดส่วนที่ชัดเจน และจำกัดความเสี่ยง ลงทุนในสินทรัพย์ที่มีสภาพคล่อง 15-20% เช่นการฝากเงิน ลงทุนระยะยาว 60-70% และ ASPIRATION 15-20% เช่นกองทุนที่ลงทุนในหุ้นนอกตลาด หรือโครงการอสังหาริมทรัพย์

ความสำเร็จที่โดดเด่นผ่าน 4 เสาหลักของโซลูชันการบริหารความมั่งคั่งครบวงจร ประกอบด้วย 1.กองทุน K-ALLROAD Series นวัตกรรมการลงทุนขับเคลื่อนอัตโนมัติ บนหลักการ Risk-based Asset Allocation ยังคงได้รับกระแสตอบรับที่ดีจากลูกค้า จากจุดเด่นในการปรับเปลี่ยนกลยุทธ์ได้อย่างยืดหยุ่นตามสภาพตลาดที่เปลี่ยนไป ทำให้กองทุนมีสมดุลด้านความเสี่ยง โดยทั้ง 3 กองทุนในซีรีส์นี้สามารถระดุมเงินลงทุนจากลูกค้าไปได้กว่า 5,400 ล้านบาท

2.การนำเสนอนวัตกรรมการลงทุนทางเลือก ในปีนี้มี 3 กองทุนที่เสนอขายครั้งแรก ได้แก่ กองทุนหุ้นนอกตลาดทั่วโลก (K-GPE22B-UI) กองทุนตราสารหนี้และหุ้นนอกตลาดทั่วโลก (K-GPA22A-UI) และกองทุนอสังหาริมทรัพย์ไทยนอกตลาด (ASP-APR-UI (KEX)) โดยทั้ง 3 กองทุนสามารถระดมเงินลงทุนรวมสูงถึง 5,000 ล้านบาท

3.การลงทุนเพื่อความยั่งยืน เป็นกลยุทธ์สำคัญที่จะช่วยสร้าง “ทางรอด” ให้กับโลกและการเติบโตที่มั่นคงให้กับทั้งธุรกิจและการลงทุนในระยะยาว ซึ่งกองทุนหลักที่แนะนำอย่างกองทุนเปลี่ยนโลก (K-CHANGE) ยังคงมีผลตอบแทนที่ดี โดยกองทุนหลักสามารถสร้างผลตอบแทนนับตั้งแต่จัดตั้งกองทุนได้สูงถึง 197% หรือเฉลี่ย 20.07% ต่อปี

4.บริการที่ปรึกษาด้านการบริหารจัดการทรัพย์สินครอบครัว ได้รับความสนใจจากลูกค้าอย่างต่อเนื่อง ปัจจุบันให้บริการลูกค้า 790 ครอบครัว มีจำนวนลูกค้าประมาณ 4,000 คน หรือราว 36% ของลูกค้าทั้งหมด และมีมูลค่าทรัพย์สินภายใต้การดูแลครอบคลุมทรัพย์สินครอบครัวทั้งธุรกิจและที่ดินประมาณ 1.8 แสนล้านบาท ในขณะที่บริการที่ปรึกษาด้านอสังหาริมทรัพย์ ให้บริการที่ปรึกษาครอบคลุมอสังหาริมทรัพย์มูลค่ารวม 3.2 แสนล้านบาท นอกจากนี้ ยังมีลูกค้าที่เข้าร่วมโครงการ นำที่ดินมาเพิ่มมูลค่า วางเป็นหลักทรัพย์ค้ำประกันขอสินเชื่อเพื่อการลงทุน คิดเป็นมูลค่าสินเชื่อที่อนุมัติแล้ว 1,800 ล้านบาท

ปัจจุบัน Private Bankingของธนาคารกสิกรไทยให้บริการลูกค้าประมาณ 13,000 ราย สินทรัพย์ภายใต้การจัดการทั้งหมดประมาณ 9 แสนล้านบาท และจากการส่งมอบโซลูชันบริหารความมั่งคั่งที่ครบวงจร ทำให้ธนาคารได้รับ 11 รางวัล จาก 10 สถาบันระดับสากลทั่วโลก การันตีและตอกย้ำความเป็นผู้ให้บริการไพรเวทแบงก์ชั้นนำของประเทศไทยที่มีคุณภาพเทียบเท่าระดับสากล ในปี 2566 ธนาคารจะยังคงให้ความสำคัญกับการเสริมความแข็งแกร่งของโซลูชันใน 4 เสาหลัก ซึ่งประกอบไปด้วย การลงทุนบนหลักการ Risked-based Asset Allocation การลงทุนในสินทรัพย์ทางเลือก การลงทุนเพื่อความยั่งยืน และการบริหารจัดการทรัพย์สินครอบครัว ซึ่งเป็นปัจจัยที่สำคัญยิ่งขึ้นในการสร้างการเติบโต เก็บรักษา และส่งต่อความมั่งคั่งของลูกค้าต่อไปในอนาคต