HoonSmart.com>>สภาพัฒน์แถลงเศรษฐกิจไตรมาส 3 โต 2.4% ต่ำกว่าที่ตลาดคาดว่าจะโต 2.6-2.7% ลดเป้าปีหน้าขยายตัว 2.6% กดดันหุ้นแบงก์ใหญ่ ธปท.แถลงตัวเลขระบบธนาคารพาณิชย์ สินเชื่อโตน้อยกว่าไตรมาส 2 NPL เพิ่มขึ้น โดยเฉพาะลูกหนี้รายใหญ่อสังหาริมทรัพย์ -SME คาดทั้งปีสินเชื่อโต 3-5% NPL อยู่ที่ 3% มาตรการ LTV ได้ผล ราคาบ้านลงมาอยู่ในระดับที่จับต้องได้

สภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ (สศช.) แถลงตัวเลขอัตราการขยายตัวของเศรษฐกิจ (GDP) ในไตรมาส 3/2562 เติบโต 2.4% ต่อเนื่องจากการขยายตัว 2.3% ในไตรมาสก่อนหน้า และเมื่อปรับผลของฤดูกาลออกแล้วเศรษฐกิจขยายตัวจากไตรมาส 2/62 ราว 0.1%

ส่วนภาพรวม 9 เดือนปีนี้ขยายตัว 2.5% การส่งออกมีมูลค่า 5.74 ล้านล้านบาท ลดลง 5.3% คาดว่าทั้งปี 2562 เศรษฐกิจจะขยายตัว 2.6% มูลค่าการส่งออกจะลดลง 2.0%

ส่วนแนวโน้มเศรษฐกิจในปี 2563 คาดจะเติบโต 2.6 % จากกรอบ 2.7-3.7% มูลค่าการส่งออกสินค้าจะขยายตัว 2.3% การบริโภคภาคเอกชน และการลงทุนรวมขยายตัว 3.7% และ 4.8% ตามลำดับ อัตราเงินเฟ้อทั่วไปเฉลี่ยอยู่ในช่วง 0.5-1.5% และดุลบัญชีเดินสะพัดเกินดุล 5.6% ของ GDP

ธนาคารกสิกรไทย วิเคราะห์ว่า เศรษฐกิจไตรมาส 3 ขยายตัวเร่งขึ้นเล็กน้อย แต่ต่ำกว่าที่ตลาดคาดไว้ที่ 2.7% ขณะที่ สศช. ลดคาดการณ์ปี 2563 ลงเหลือ 2.6% จากประมาณการในเดือนสิงหาคมที่ 2.7%-3.2% (ค่ากลาง 3.0%) เพราะคาดว่ามูลค่าส่งออกจะหดตัว 2.0% อ่อนแอลงกว่าที่คาดการณ์ไว้ก่อนหน้าที่ -1.2%

อย่างไรก็ตาม ธนาคารแห่งประเทศไทย (ธปท.) จะยังคงอัตราดอกเบี้ยนโยบายในช่วงที่เหลือของปี และเงินบาทยังมีผันผวน คาด ณ สิ้นปีที่ 30.50 บาทต่อดอลลาร์สหรัฐ

บล.เอเซียพลัสคาดแนวโน้มเศรษฐกิจไตรมาส 4 จะขยายตัวเร่งขึ้น 3.1%

การที่สภาพัฒน์แถลงตัวเลขเศรษฐกิจไตรมาส 3/2562 โต 2.4% ต่ำกว่าตลาดคาดที่ 2.6-2.7% กดดันราคาหุ้นธนาคารขนาดใหญ่ปรับตัวลงแรง

นายธาริฑธิ์ ปั้นเปี่ยมรัษฎ์ ผู้อำนวยการอาวุโส ฝ่ายตรวจสอบและวิเคราะห์ความเสี่ยงสถาบันการเงิน ธปท.กล่าวว่า วัฎจักรการปล่อยสินเชื่อโดยปกติมักจะไม่มากนักในไตรมาสที่ 1 และ 3 แต่จะเร่งปล่อยในช่วงไตรมาส 4 โดยเฉพาะสินเชื่อธุรกิจ และสินเชื่อรายย่อย คาดว่า ณ สิ้นปีนี้ ธนาคารพาณิชย์จะสามารถปล่อยสินเชื่อได้เพิ่มขึ้นตามเป้าที่วางไว้ 3-5% จากปัจจุบันยังเติบโตอยู่ในระดับ 1.5% และสิ้นปีสินเชื่อที่ไม่ก่อให้เกิดรายได้ หรือNPL จะอยู่ที่ระดับ 3% ตามที่ธนาคารพาณิชย์ส่วนใหญ่ตั้งเป้าไว้

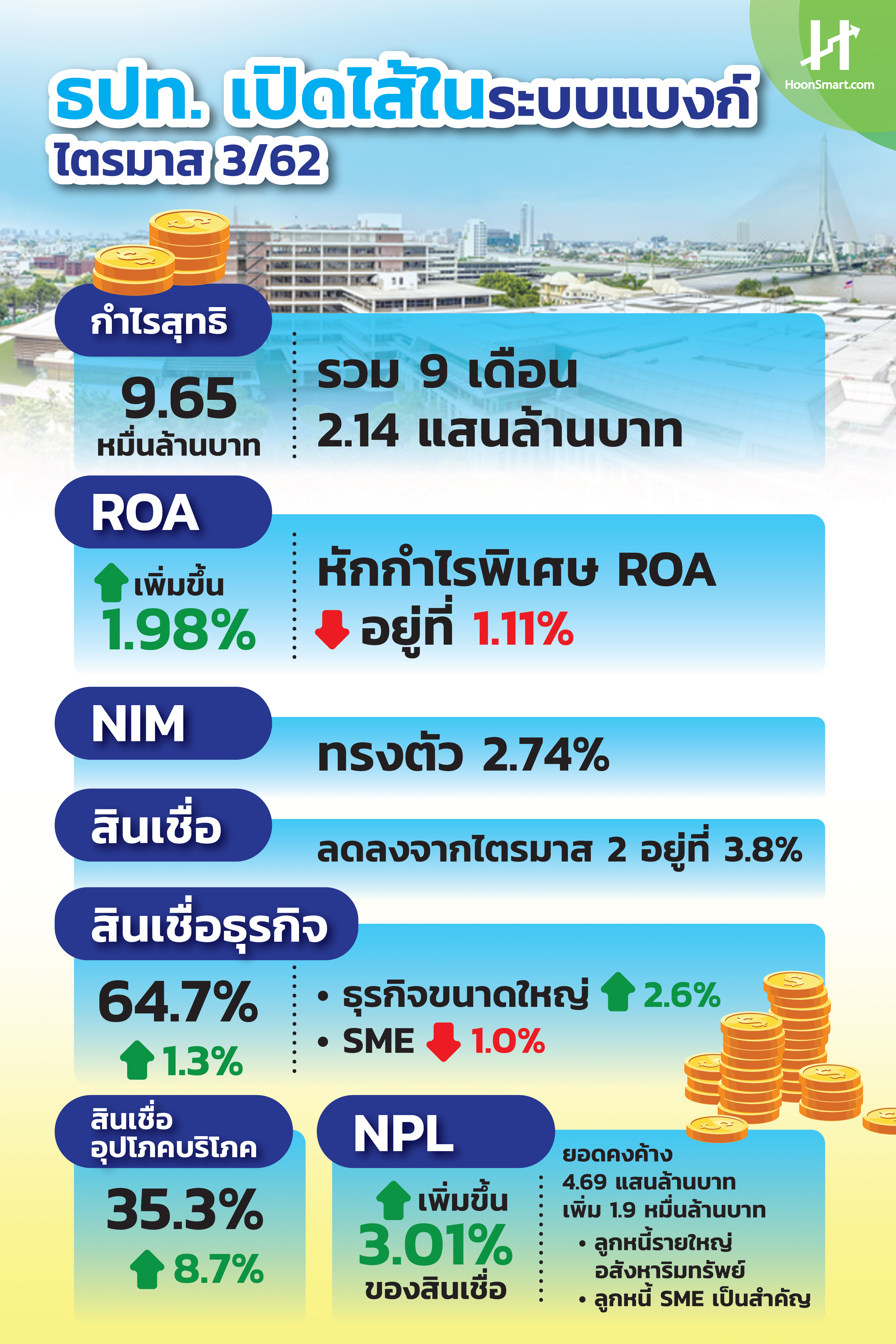

ในไตรมาส 3 เศรษฐกิจที่ชะลอตัวลง ส่งผลให้สินเชื่อเติบโต 3.8% ลดลงต่อเนื่องจาก 4.2% ในไตรมาสก่อน และสัดส่วนสินเชื่อที่ไม่ก่อให้เกิดรายได้ (NPL) ต่อสินเชื่อรวมเพิ่มขึ้นจาก 2.95% เป็น 3.01% มียอดคงค้าง NPL อยู่ที่ 4.69 แสนล้านบาท เพิ่มขึ้นจากไตรมาสก่อน 1.9 หมื่นล้านบาท จากลูกหนี้รายใหญ่ในภาคอสังหาริมทรัพย์ และสินเชื่อ SME เป็นสำคัญ ในขณะที่ยอดคงค้าง NPL ของสินเชื่อที่อยู่อาศัยและรถยนต์ยังเพิ่มขึ้น ทั้งนี้ สัดส่วนสินเชื่อที่กล่าวถึงเป็นพิเศษ ลดลงจาก 2.74% ในไตรมาสก่อน มาอยู่ที่ 2.59% เนื่องจากลูกหนี้รายใหญ่บางรายถูกเปลี่ยนการจัดชั้นเป็น NPL

ทั้งนี้ NPL แม้จะสูงขึ้นมาอยู่ที่ระดับ 3.01% ยังอยู่ในระดับที่สามารถบริหารจัดการได้ NPL ของสินเชื่ออุปโภคบริโภคยังเพิ่มขึ้นจากสินเชื่อที่อยู่อาศัย สินเชื่อรถยนต์ และสินเชื่อบัตรเครดิต ซึ่งคุณภาพสินเชื่ออุปโภคบริโภคที่ด้อยลงเกือบทุกพอร์ตสินเชื่อนั้น ส่วนหนึ่งมาจากการเร่งปล่อยสินเชื่อในช่วงที่ผ่านมา อย่างไรก็ดี คาดว่าสิ้นปี NPL จะอยู่ที่ระดับ 3% ตามที่ธนาคารพาณิชย์ส่วนใหญ่ตั้งเป้าไว้

ส่วนผลการดำเนินงานของระบบธนาคารพาณิชย์ ไตรมาส 3/62 มีความมั่นคงและมีเสถียรภาพ มีกำไรสุทธิ 9.65 หมื่นล้านบาท เพิ่มขึ้นจากช่วงเดียวกันปีก่อน จากรายได้พิเศษจากการขายเงินลงทุนของธนาคารพาณิชย์ขนาดใหญ่แห่งหนึ่งเป็นสำคัญ ส่งผลให้ภาพรวม 9 เดือนแรกมีกำไร 2.14 แสนล้านบาท หากตัดรายการพิเศษ กำไรสุทธิในไตรมาสนี้ยังคงเพิ่มขึ้นจากระยะเดียวกันปีก่อน จากการเพิ่มขึ้นของรายได้ดอกเบี้ยสุทธิตามการเติบโตของสินเชื่อรายย่อย รายได้จากเงินปันผล และรายได้ค่าธรรมเนียมจากค่านายหน้าค้าหลักทรัพย์และขายประกัน ขณะที่ค่าใช้จ่ายสำรองเพิ่มขึ้น เพื่อรองรับสินเชื่อด้อยคุณภาพและความไม่แน่นอนของเศรษฐกิจ

นายธาริฑธิ์ กล่าวว่า สถาบันการเงินควรให้ความสนใจ 2 เรื่องคือ 1.สินเชื่อภาคธุรกิจบางส่วนที่ประสบภาวะความท้าทายทางเศรษฐกิจ แม้ว่ายังมีศักยภาพ แต่มีปัญหาสภาพคล่อง หรือต้องปรับตัวในช่วงที่เจอปัญหาสงครามการค้า เศรษฐกิจชะลอตัวลง การเข้าไปดูแลแก้ไขช่วยเหลือลูกหนี้จึงเป็นเรื่องสำคัญเพื่อให้เดินต่อไปได้และไม่เป็น NPL และเรื่องที่ 2 คือหนี้ครัวเรือน ยังเป็นเรื่องที่สำคัญ ธนาคารต้องระมัดระวังการปล่อยสินเชื่อ ปล่อยสินเชื่ออย่างมีความรับผิดชอบไม่ให้สะสมความเปราะบางเพิ่มเติมขึ้น และกลายมาเป็น NPL ในระยะต่อไป

ส่วนสินเชื่อ อสังหาริมทรัพย์ การปล่อยใหม่ให้กับผู้ประกอบการเพื่อพัฒนาที่อยู่อาศัยลดลง ทั้งแนวราบและแนวสูง เช่นเดียวกับเพื่อซื้อที่อยู่อาศัย ภายหลังมาตรการ LTV มีผลบังคับใช้สำหรับสัญญาที่ 2 ทำให้ซื้อที่อยู่อาศัยในราคาที่สามารถเข้าถึงได้มากขึ้น ในช่วง 9 เดือน การกู้ซื้อที่อยู่อาศัยสัญญาแรกกับธนาคารพาณิชย์ยังเติบโตได้ 8.8% ส่วนสัญญาที่ 2 ขึ้นไปลดลง 14% โดยเฉพาะประเภทคอนโดมิเนียม และการกู้ซื้อสัญญาที่ 3 ขึ้นไป ลดลง 31.4%

” มาตรการ LTV เป็นไปตามเป้าประสงค์ที่ ธปท.วางไว้ ส่งผลกระทบกับการกู้ซื้อที่อยู่อาศัยในสัญญาที่ 2 ขึ้นไป โอกาสที่ลูกหนี้กลุ่มที่เปราะบางจะมีปัญหาในอนาคตก็จะลดลงไป ราคาบ้านที่ถูกกดดันจากการลงทุนหรือการเก็งกำไร ก็จะลดลง ทำให้ผู้ที่ต้องการซื้อบ้านจริงๆ สามารถซื้อในราคาที่จับต้องได้มากขึ้น และการปรับลดดอกเบี้ยนโยบายของ ธปท.นำไปสู่การช่วยลดภาระจ่ายดอกเบี้ยเงินกู้ให้แก่ลูกหนี้ ช่วยผู้ประกอบธุรกิจและรายย่อยได้มากกว่า 1.8 ล้านราย ขณะที่ผลกระทบต่อกำไรของธนาคารพาณิชย์อยู่ในระดับที่สามารถบริหารจัดการได้ ” นายธาริฑธิ์ กล่าว