HoonSmart.com>>กนง.มติไม่เป็นเอกฉันท์ 5 ต่อ 2 เสียงลดดอกเบี้ย 0.25% เหลือ 1.75% ลั่นไม่ใช่วัฎจักรขาลง หั่นคาดเศรษฐกิจปีนี้โต 2%เลวร้ายสุดอาจโตแค่ 1.3% ภาวะการเงินยังตึงตัว แนะเอกชนโดยเฉพาะผู้ส่งออกรายใหญ่ไปสหรัฐต้องปรับตัว SCB EIC คาดดอกเบี้ยลงอีก 2 ครั้ง เริ่มมิ.ย. สิ้นปีนี้พบกัน 1.25% ด้านหุ้นเด้งขึ้น 2.23% ดัชนีจ่อ 1,200 จุด ต่างชาติ-สถาบันไทยไล่ซื้อรวม 4,564 ล้านบาท ด้านเศรษฐกิจสหรัฐช็อคโลก ไตรมาสแรกหดตัว 0.3%

วันที่ 30 เม.ย.2568 มีการประชุมคณะกรรมการนโยบายการเงิน (กนง.) มีมติ 5 ต่อ 2 เสียง ให้ปรับลดอัตราดอกเบี้ยนโยบายลง 0.25% จากระดับ 2.00% เป็น 1.75% ต่อปี มีผลทันที กนง.ส่วนใหญ่เห็นว่าสอดคล้องกับแนวโน้มเศรษฐกิจและรองรับความเสี่ยงด้านต่ำที่เพิ่มขึ้น รวมทั้งดูแลภาวะการเงินให้เหมาะสมกับแนวโน้มเศรษฐกิจและเงินเฟ้อที่เปลี่ยนไป ส่วนกรรมการเสียงส่วนน้อยเห็นว่าควรคงอัตราดอกเบี้ยไว้ เพื่อใช้ในจังหวะที่เกิดประสิทธิผลสูงสุดภายใต้ขีดความสามารถของนโยบายการเงิน (policy space) ที่มีจำกัด

นายสักกะภพ พันธ์ยานุกูล ผู้ช่วยผู้ว่าการ ธนาคารแห่งประเทศไทย (ธปท.) ในฐานะเลขานุการ กนง. เปิดเผยว่า การปรับลดดอกเบี้ยต่อเนื่อง 2 รอบ (26 ก.พ.และ 30 เม.ย.)แต่ยังไม่ใช่วัฎจักรขาลง (Easing Cycle) ได้ รอบนี้กนง.ประเมินสถานการณ์นโยบายการค้าสหรัฐฯ และการตอบโต้ของประเทศเศรษฐกิจหลัก จะนำไปสู่การปรับเปลี่ยนภูมิทัศน์ทางเศรษฐกิจ การเงิน และการค้าโลกอย่างมีนัย ซึ่งปัจจุบันยังอยู่ในระยะเริ่มต้นที่ความไม่แน่นอนสูงมาก เศรษฐกิจโลกมีแนวโน้มปรับลดลง สถานการณ์มีแนวโน้มยืดเยื้อ และผลกระทบจะทอดยาวไปสู่การเปลี่ยนแปลงโครงสร้างการค้าการผลิตโลกที่ทำให้ประสิทธิภาพลดลงในระยะยาว แต่นโยบายการค้าโลกของประเทศเศรษฐกิจหลักในอนาคตยังคาดเดาได้ยาก ส่งผลต่อการประเมินเศรษฐกิจและเงินเฟ้อในระยะต่อไป

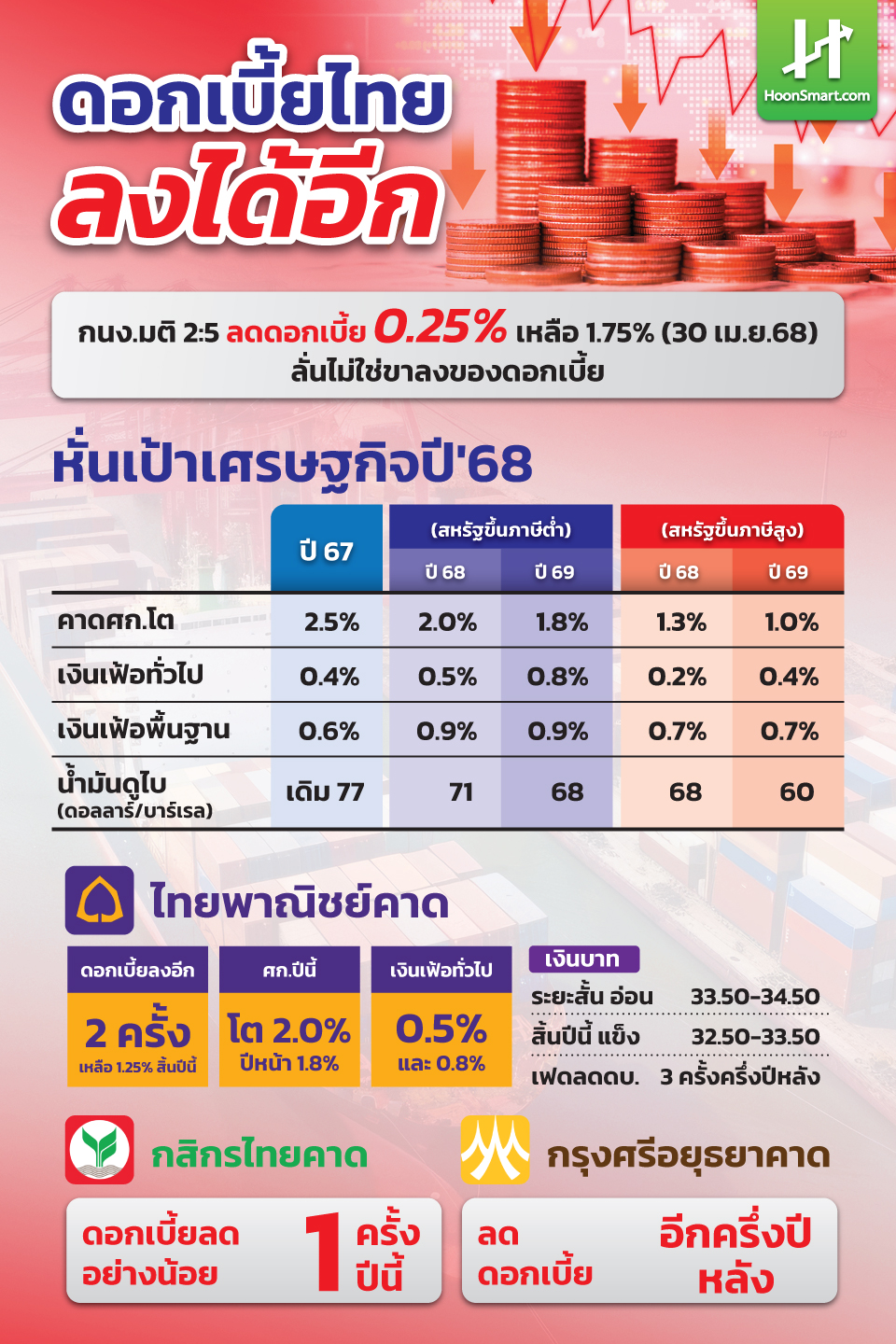

แนวโน้มเศรษฐกิจไทยปรับลดลง กนง.มอง 2 ฉากทัศน์ ที่มีโอกาสจะเกิดขึ้นได้ 70-80% ซึ่งฉากทัศน์แรก การเจรจาการค้ามีความยืดเยื้อและภาษีนำเข้าของสหรัฐฯใกล้เคียงกับปัจจุบัน (reference scenario) อาจทำให้เศรษฐกิจในปี 2568 เติบโตราว 2% แต่ฉากทัศน์ที่ 2 สงครามการค้ารุนแรงมากและภาษีนำเข้าของสหรัฐสูง (alternative scenario) เศรษฐกิจอาจเติบโตได้แค่ 1.3% เงินเฟ้อในระยะปานกลางยังยึดเหนี่ยวอยู่ในกรอบเป้าหมายที่ 1-3% ทั้งนี้ นโยบายกีดกันทางการค้าและการเปลี่ยนแปลงห่วงโซ่การผลิตโลก อาจส่งผลต่อแนวโน้มเงินเฟ้อในระยะข้างหน้า

ทางด้านภาวะการเงินยังตึงตัว สินเชื่อรวมหดตัวเล็กน้อย และคุณภาพสินเชื่อยังปรับด้อยลง โดยเฉพาะสินเชื่อที่อยู่อาศัย และสินเชื่อธุรกิจในกลุ่มที่เผชิญปัญหาเชิงโครงสร้าง นอกจากนี้ นโยบายการค้าโลกอาจสร้างแรงกดดันเพิ่มเติมต่อฐานะการเงินของภาคธุรกิจและครัวเรือน จึงต้องติดตามนัยต่อกิจกรรมทางเศรษฐกิจและภาคการเงินที่มีความเชื่อมโยงกัน

ความผันผวนในตลาดการเงินโลกปรับสูงขึ้น เช่นเดียวกับตลาดการเงินไทย แต่การทำงานของกลไกตลาดการเงินไทยโดยรวมยังคงเป็นปกติ คณะกรรมการฯ เห็นควรให้ติดตามพัฒนาการในตลาดการเงินโลกและการเคลื่อนไหวของค่าเงินบาทอย่างใกล้ชิด กนง.ประเมินว่าแนวโน้มเศรษฐกิจยังมีความไม่แน่นอนสูง ควรพิจารณาปรับนโยบายการเงินให้เหมาะสมกับแนวโน้มและความเสี่ยงของเศรษฐกิจและเงินเฟ้อในระยะข้างหน้า

“ยอมรับว่า Policy Space ของไทยเมื่อเทียบกับประเทศอื่น ถือว่าไม่ได้มีมากนัก คงต้องติดตามว่าสุดท้ายแล้ว ไทยจะโดนสหรัฐฯ เรียกเก็บภาษีในอัตราเท่าไร ซึ่งคงจะชัดเจนมากขึ้นเมื่อครบระยะเวลาผ่อนผัน 90 วัน การพิจารณาใช้นโยบายการเงินในแต่ละครั้ง จำเป็นต้องทำอย่างมีประสิทธิภาพ และเหมาะสมกับสถานการณ์ในขณะนั้นให้มากที่สุด จึงต้องติดตามอย่างใกล้ชิด การแก้ปัญหาและลดผลกระทบ จำเป็นต้องผสมผสานนโยบายหลายด้านเสริมกัน เพื่อเพิ่มขีดความสามารถในการแข่งขันให้กับภาคธุรกิจ สงครามการค้า จะส่งกระทบกับภาคส่งออกก่อนในระยะแรก โดยเฉพาะการส่งออกไปสหรัฐฯ แต่ก็ยังจำกัดวงอยู่ในธุรกิจรายใหญ่ จึงหลีกเลี่ยงไม่ได้ที่จะต้องมีการปรับโครงสร้างทั้งในภาคการผลิต และส่งออก เรากำลังจะขับรถผ่านพายุ โลกใหม่ที่จะเจอ คงไม่เหมือนเดิม”

กรณีมูดี้ส์ปรับลดแนวโน้มอันดับความน่าเชื่อถือของไทย สู่ระดับ “เชิงลบ” จากเดิมที่ระดับ “เสถียรภาพ” นั้น มูดี้ส์มองว่าเศรษฐกิจไทยมีแนวโน้มฟื้นตัวช้า และภาระหนี้ภาครัฐที่เพิ่มสูงขึ้น ซึ่งเหล่านี้ เป็นสิ่งที่เราจะต้องให้น้ำหนักในแง่ของการทำนโยบายที่มองไปข้างหน้าจะเป็นอย่างไร การปรับลดอันดับดังกล่าว ย่อมเพิ่มต้นทุนในการระดมทุนของธุรกิจ แต่ปัจจุบันยังไม่เห็นภาพนั้น ค่าเงินบาทยังไม่ได้อ่อนลงเท่าไร ตลาดพันธบัตรรัฐบาล อัตราผลตอบแทนยังไม่เห็นการปรับเพิ่มขึ้นมาก ภายใต้สถานการณ์ที่มีความไม่แน่นอนสูง มีความจำเป็นต้องระมัดระวังการใช้นโยบายการเงิน และนโยบายการคลังที่เหมาะสม คงจะเป็นนโยบายที่ช่วยสร้างรายได้ในระยะยาว ไม่ใช่เรื่องการกระตุ้น คงไม่ต่างจากความเห็นของมูดี้ส์”

SCB EIC คาดดอกเบี้ยลงอีก 2 ครั้ง สิ้นปีนี้ 1.25%

ศูนย์วิจัยเศรษฐกิจและธุรกิจ SCB EIC มองดอกเบี้ยนโยบายจะลดอีก 2 ครั้ง ไปอยู่ที่ 1.25% ณ สิ้นปีนี้ ในการสื่อสารครั้งนี้ กนง. มองว่านโยบายการเงินจำเป็นต้องอยู่ในระดับที่ผ่อนคลาย เอื้อต่อการปรับตัวของภาคธุรกิจและครัวเรือนต่อสถานการณ์การค้าโลกที่มีความตึงเครียดและผันผวนการรับมือกับสงครามการค้าที่รุนแรงขึ้นมาก อาจต้องอาศัยอัตราดอกเบี้ยนโยบายที่ต่ำลงกว่าอดีตช่วงสงครามการค้า 1.0 (2018-2019) ที่มีการขึ้นภาษีตอบโต้กันไปมาระหว่างสหรัฐฯ และจีน โดยไทยได้รับผลกระทบทางอ้อมเท่านั้น ขณะนั้นนโยบายการเงินมีลักษณะผ่อนคลาย ค่าเฉลี่ยอัตราดอกเบี้ยที่แท้จริงอยู่ที่เพียง 0.3% แตกต่างกับในปัจจุบันที่สงครามการค้ารุนแรงขึ้นมาก และไทยได้รับผลกระทบทางตรงที่รุนแรง แต่อัตราดอกเบี้ยที่แท้จริงของไทยในปัจจุบัน (ซึ่งคิดรวมถึงการปรับลดอัตราดอกเบี้ยนโยบายในครั้งนี้แล้ว) อยู่ที่ 0.7%

“กนง. ไม่ได้ให้ประมาณการ Baseline ของเศรษฐกิจไทย แต่มองเป็นฉากทัศน์จากความไม่แน่นอนที่ยังสูงมาก ความตึงเครียดทางการค้าโลกในช่วงครึ่งปีแรก เป็นระยะเริ่มต้นของ “Storm” ที่กำลังจะเข้ามามีผลกระทบต่อเศรษฐกิจไทยตั้งแต่ในช่วงครึ่งปีหลัง ภาพจุดจบของ Storm ที่จะเกิดขึ้นในระยะยาว ทำให้เกิดการเปลี่ยนแปลงโครงสร้างทางเศรษฐกิจ การเงิน และการค้าโลกยังไม่ชัดเจน”SCB EIC ประเมิน

มูดี้ส์ปรับลดแนวโน้มอันดับความน่าเชื่อถือของไทย สู่ระดับ “เชิงลบ” อาจจำกัดบทบาทของนโยบายการคลังในการกระตุ้นเศรษฐกิจในระยะข้างหน้า และทำให้นโยบายการเงินต้องเข้ามามีบทบาทมากขึ้น

นายวชิรวัฒน์ บานชื่น นักกลยุทธ์ตลาดการเงินอาวุโส สายงานตลาดการเงิน ธนาคารไทยพาณิชย์ กล่าวว่า เงินบาทยังเคลื่อนไหวในกรอบแคบ อยู่ที่ราว 33.35-33.45 บาทต่อดอลลาร์สหรัฐ ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลไทยยังทรงตัวเช่นกัน โดยระยะ 2 ปี อยู่ที่ราว 1.54% ส่วนระยะ 10 ปี อยู่ที่ราว 1.88% ส่วน Credit default swap (CDS) ของไทยก็ยังทรงตัว เพราะนักลงทุนส่วนใหญ่ได้คาดการณ์การลดดอกเบี้ยของ กนง. ในครั้งนี้ไว้แล้ว และคาดว่าจะยังมีลดดอกเบี้ยอีก 2 ครั้งภายในปีนี้ อย่างเร็วอาจลดในการประชุมครั้งถัดไปในเดือน มิ.ย.นี้

สำหรับมุมมองค่าเงินบาท ในระยะสั้น อาจอ่อนค่าจากภาษีที่อาจปรับสูงขึ้นอีก ทำให้เศรษฐกิจไทยอ่อนแอลง และคาดว่าจะมี Dividend payout ในช่วงนี้ สำหรับในระยะยาว เงินบาทมีแนวโน้มกลับมาแข็งค่าขึ้นได้ มองกรอบราว 32.50-33.50 ณ สิ้นปีนี้ ตามทิศทางการอ่อนค่าของดัชนีเงินดอลลาร์สหรัฐ และนักลงทุนโยกย้ายเงินออกจากสินทรัพย์สหรัฐฯ รวมถึง ราคาทองคำที่มีแนวโน้มสูงต่อเนื่อง ขณะที่ราคาน้ำมันอาจลดลง ซึ่งจะช่วยหนุนให้เงินบาทแข็งค่าได้ โดยรวมในเดือน เม.ย. ยังไหลเข้าตลาดบอนด์ไทยถึง 5.6 หมื่นล้านบาท

“แม้ Reactions ของการประชุม กนง. ในรอบนี้จะน้อย แต่ความผันผวนของเงินบาท (Historical volatility) ในช่วง 1 เดือนที่ผ่านมายังอยู่ในระดับสูง โดยสูงเป็นลำดับที่ 3 ของภูมิภาค ตามหลังเพียงเงินเยนและเงินวอน ในระยะต่อไปจะยังมีปัจจัยเสี่ยงที่ทำให้เงินบาทผันผวนสูงต่อไปได้”

ในระยะต่อไปมีโอกาสสูงที่สถาบันจัดอันดับความน่าเชื่อถือระดับโลก อาจปรับลดอันดับเครดิตเรตติ้งของไทยลง ซึ่งอาจทำให้ Yields ระยะยาวของไทยอาจเผชิญแรงกดดันด้านสูงได้ แต่จะไม่รุนแรง เนื่องจากจะยังอยู่ในระดับ Investment grade แม้ว่าอาจถูกปรับลง 1 notch ก็ตาม ส่วน Yields ระยะสั้น คาดว่าจะยังอยู่ในระดับต่ำต่อไปตามแนวโน้มการลดดอกเบี้ยของ กนง. และเศรษฐกิจที่มีความเสี่ยงด้านต่ำ (Downside risks) มากขึ้น

ศูนย์วิจัยกสิกรไทย คาดกนง. ปรับลดดอกเบี้ยนโยบายอีกอย่างน้อย 1 ครั้งในช่วงครึ่งปีหลังของปีนี้ จุดจับตาคงอยู่ที่การประชุมรอบเดือนส.ค. หลังจากการชะลอการปรับขึ้นภาษีของสหรัฐฯ จะสิ้นสุดลงในวันที่ 9 ก.ค.ที่จะถึงนี้

ด้านตลาดหุ้นวันที่ 30 เม.ย.2568 ปรับตัวขึ้นแรง ปิดที่ระดับสูงสุดของวันที่ 1,197.26 จุด เพิ่มขึ้น 26.14 จุด หรือ +2.23% มูลค่าซื้อขาย 54,369.45 ล้านบาท ฝีมือนักลงทุนต่างประเทศซื้อสุทธิ 3,318.58 ล้านบาท สถาบันไทยซื้อ 1,245.53 ล้านบาท สวนทางนักลงทุนไทยขาย 3,999.74 ล้านบาท

นายวิจิตร อารยะพิศิษฐ นักกลยุทธ์การลงทุน บล.ลิเบอเรเตอร์ กล่าวว่า ตลาดหุ้นวันนี้ปรับตัวขึ้น แรงหนุนจากหุ้นขนาดใหญ่ (บิ๊กแคป) ขานรับลดอัตราดอกเบี้ยนโยบาย 0.25% เป็น 1.75% ซึ่งเป็นไปตามคาดไว้ อีกทั้งกำไรบจ.ออกมาดีกว่าคาด เช่น SCC งบฯออกมาดีกว่าคาด และราคาหุ้นอยู่ในโซนล่าง ทำให้าปรับตัวขึ้นมาช่วยหนุนตลาด, DELTA ก็ยังช่วยดันดัชนีฯ จากงบฯไตรมาส 1 ออกมาดี และไตรมาส 2 มีแนวโน้มเร่งส่งออกสินค้าก่อนเผชิญกับมาตรการภาษีของสหรัฐ ทำให้ช่วงสั้นโมเมนตัมดีจากเร่งกักตุนสินค้าก่อน

ทั้งนี้ ดัชนีฯปรับขึ้นมาจากระดับ 1,050 จุด มาใกล้ระดับ 1,200 จุด อาจย่อตัวลงก่อนได้ แต่เป็นการย่อเพื่อไปต่อ ตลาดยังมีโอกาสปรับตัวขึ้นได้ โดยมีแนวรับ 1,160 จุด แนวต้าน 1,200 จุด และต้องรอดูปัจจัยด้วย

ด้านตลาดหุ้นในภูมิภาคเอเชียส่วนใหญ่เคลื่อนไหวในแดนบวก ยกเว้นตลาดหุ้นจีนที่ติดลบ หลังตัวเลข PMI ภาคการผลิต และบริการ ออกมาต่ำกว่าคาด ส่วนตลาดในยุโรปเทรดบ่ายนี้เคลื่อนไหวทั้งในแดนบวก-ลบ

สำหรับเศรษฐกิจสหรัฐผิดคาด ไตรมาสแรกหดตัว 0.3% ถือเป็นการพลิกกลับอย่างรวดเร็วจากที่ขยายตัว 2.4% ในไตรมาสที่สี่ ฉุดตลาดหุ้นร่วงระนาว โดยในช่วงหนึ่งดัชนี S&P 500 ร่วงลงเกือบ -2.3% ขณะที่ดัชนีดาวโจนส์ร่วงลงกว่า 780 จุด สุดท้ายเด้งขึ้นปิดที่ 40,669.36 จุด เพิ่มขึ้น 141.74 จุด หรือ +0.35% นักลงทุนมีความกังวลต่อภาวะเศรษฐกิจถดถอยเพิ่มมากขึ้น

———————————————————————————————————————————————————–