HoonSmart.com>>บลจ.ยูโอบี ปักธงปี 68 มูลค่าทรัพย์สินภายใต้จัดการ (AUM) เติบโต 10-15% เดินหน้าธุรกิจตอบโจทย์ทั้งกลุ่มลูกค้าสถาบันและรายย่อย เป็นพันธมิตรที่ตอบโจทย์ภายใต้แนวคิด “Customers at the Centre” เปิดผลงานปี 67 เพิ่ม AUM โต 10% มูลค่าแตะ 2.73 แสนล้านบาท ลูกค้าสถาบันพุ่ง ส่วน “หุ้นไทย” มองเป้าดัชนีปีนี้ 1,295 จุด

นายวนา พูลผล ประธานเจ้าหน้าที่บริหาร บริษัทหลักทรัพย์จัดการกองทุน (บลจ.) ยูโอบี (ประเทศไทย) จำกัด (UOBAM) เปิดเผยว่า บลจ.ยูโอบี ตั้งเป้ามูลค่าทรัพย์สินสุทธิภายใต้การจัดการ (AUM) ในปี 2568 เติบโต 10-15% จากสิ้นปี 2567 อยู่ที่ 273,000 ล้านบาท ซึ่งเติบโตสูงกว่าอุตสาหกรรมที่คาดว่าจะเติบโต 10% โดยจะมุ่งนำเสนอผลิตภัณฑ์การลงทุนแบบแบบองค์รวม (One-stop advisory services) เพื่อตอบโจทย์การลงทุนของลูกค้าให้เหมาะสมตามวัตถุประสงค์การลงทุน (Customer is Centric) ด้วยจุดแข็งจากความร่วมมือกันภายใต้ UOB Group ในไทยรวมไปถึงเครือข่ายในภูมิภาคเอเชีย และพันธมิตรการลงทุนระดับสากล การนำเอาปัจจัย ESG เข้ามาใช้จริงในทุกขั้นตอนการลงทุน

สำหรับกลุ่มลูกค้าสถาบัน จะเน้นการนำเสนอผลิตภัณฑ์การเงินแบบองค์รวม มุ่งหวังตอบโจทย์ครอบคลุม ที่ไม่ได้จำกัดเพียงแต่การจัดการลงทุนเท่านั้น (Beyond Investment) และสำหรับกลุ่มลูกค้ารายย่อย เน้นการนำเสนอการลงทุนที่เหมาะสมกับแต่ละภาวะตลาด

“แผนงานปี 2568 จะจัดให้มีกองทุน Term Fund นำเสนออย่างต่อเนื่องในทุกเดือน และพัฒนาผลิตภัณฑ์การลงทุนใหม่ๆ ทั้งกองทุนในรูปแบบสกุลเงินดอลล่าร์สหรัฐฯ, ตราสารหนี้นอกตลาด (Private Credit), กองทุนที่ตอบโจทย์แผนการเกษียณ (Retirement Solution) เป็นต้น เพื่อนำเสนอทางเลือกการลงทุนที่หลากหลาย กระจายความเสี่ยงในการสร้างพอร์ตการลงทุนที่มั่นคงในระยะยาว พร้อมทั้งพัฒนาระบบและเครือข่ายตัวแทนจำหน่าย เพื่อให้นักลงทุนสามารถเข้าถึงการลงทุนได้ง่าย สะดวกมากขึ้น”นายวนา กล่าว

สำหรับภาพรวมปี 2567 ที่ผ่านมา มูลค่า AUM เติบโต 10% สอดคล้องกับการเติบโตของอุตสาหกรรมกองทุนรวมในไทย อยู่อันดับที่ 10 จาก 23 บริษัทในธุรกิจจัดการกองทุน โดยเฉพาะกลุ่มลูกค้าสถาบันที่มีเม็ดเงินเข้ามาเพิ่มถึง 13,000 ล้านบาท ซึ่ง บลจ.ยูโอบี เข้าบริหารกองทุนสำรองเลี้ยงชีพ เช่น การไฟฟ้าฝ่ายผลิตแห่งประเทศไทย (EGAT), ธนาคารออมสิน (GSB) และกองทุนสำรองเลี้ยงชีพสำหรับลูกจ้างประจำของส่วนราชการ ซึ่งจดทะเบียนแล้ว (กสจ.) ทำให้ธุรกิจกองทุนสำรองเลี้ยงชีพเติบโตขึ้นเป็นอันดับที่ 6 จาก 17 บลจ. ซึ่งเป็นการเติบโตที่ปรับขึ้นจากอันดับที่ 8 เมื่อปีที่แล้ว (ที่มา : AIMC ธ.ค.67)

ภายใต้การบริหารงาน บลจ.ยูโอบี ได้รับรางวัลในช่วงปี 2567-2568 ดังนี้

1. Best Investment Management Company, World Finance

2. Hall of funds 2025 by Finnomena

-Best Greater China Fund: UOB Smart Greater China Fund (UOBSGC)

-Best High Yield Bond Fund: UOB Smart US High Yield Fund (UOBSHY)

3. Best Multi-Asset Manager (Thailand), Asia Asset Management

4. Best ESG Engagement Initiative (Thailand), Asia Asset Management

5. Money & Banking award: Best Mutual Fund of the Year 2024

-Sustainable Fund (ESG Fund): United Equity Sustainable Global Fund (UESG)

รางวัลดังกล่าวสะท้อนความสำเร็จในการเป็นบริษัทชั้นนำในด้านการจัดการกองทุน โดยเฉพาะรางวัลด้าน ESG ที่ บลจ.ยูโอบี ได้รับเป็นรางวัลที่ 4 ตั้งแต่มีการผลักดันปัจจัย ESG ในอุตสาหกรรมกองทุนรวมในช่วงหลายปีที่ผ่านมา ไม่เพียงแต่ในระดับของธุรกิจ ในระดับนโยบายภาครัฐเองได้เล็งเห็นถึงความสำคัญของปัจจัย ESG บลจ.ยูโอบี ได้มีส่วนร่วมสนับสนุนนโยบายดังกล่าว โดยได้นำเสนอ กองทุนเปิด ยูไนเต็ด ตราสารหนี้ไทย ซัสเทนเนเบิล-ชนิดหน่วยลงทุนไทยเพื่อความยั่งยืนที่ได้รับสิทธิประโยชน์ทางภาษีและไม่จ่ายเงินปันผล(UTSB-THAIESG) เน้นลงทุนในตราสารหนี้ที่เป็นตราสารภาครัฐที่มีการคำนึงถึงปัจจัย ESG

นอกเหนือจากที่ได้นำเสนอ กองทุนเปิด ยูไนเต็ด หุ้นไทย ซัสเทนเนเบิล – ชนิดหน่วยลงทุนไทยเพื่อความยั่งยืนที่ได้รับสิทธิประโยชน์ทางภาษีและไม่จ่ายเงินปันผล (UTSEQ-THAIESG) เน้นลงทุนในตราสารทุนที่มีการคำนึงถึงปัจจัย ESG ไปเมื่อช่วงปลายปี 2023 ทำให้ปัจจุบัน บลจ.ยูโอบี นำเสนอกองทุน THAIESG ครอบคลุมการลงทุนทั้งในตราสารทุนและตราสารหนี้ และยังมีแผนงานที่จะนำเสนอกองทุน THAI ESGX ในเร็วๆ นี้อีกด้วย

นอกจากนี้ได้มีการนำเสนอทางเลือกการลงทุนให้กับกลุ่มลูกค้ารายย่อย ไม่ว่าจะเป็น กองทุนประเภท Term fund ที่ลงทุนพันธบัตรรัฐบาลทั้งไทยและต่างประเทศระยะสั้น โดยเป็นกองทุนที่มีกำหนดเวลาการลงทุน ซึ่งได้นำเสนอไปมากกว่า 20 กองทุนในปีที่ผ่านมา กองทุน Structure Fund ที่เพิ่มโอกาสรับผลตอบแทนส่วนเพิ่มพร้อมด้วยลดความเสี่ยงจากการขาดทุนของเงินต้น ด้วยการลงทุนที่มีการอ้างอิงความเคลื่อนไหวของราคาสินทรัพย์อ้างอิง คือ ดัชนี SET 50 และ ดัชนี SPDR Gold Shares ETF สำหรับการลงทุนในต่างประเทศได้นำเสนอการลงทุนเพื่อเติบโตไปกับหุ้นสหรัฐฯ คือ กองทุนเปิด ยูไนเต็ด ยูเอส โกรท ฟันด์ หน่วยลงทุนชนิดเพื่อผู้ลงทุนทั่วไปและไม่จ่ายเงินปันผล (UUSA) และ เพิ่มชนิดหน่วยลงทุนที่ไม่มีการป้องกันความเสี่ยงอัตราแลกเปลี่ยน คือ กองทุนเปิด ยูไนเต็ด โกลบอล อินคัม สตราทีจิค บอนด์ เอฟเอ็กซ์ ฟันด์ – ชนิดรับซื้อคืนหน่วยลงทุนแบบปกติ (UGISFX-N) ทั้งนี้ เพื่อตอบโจทย์การลงทุนและเหมาะสมกับแต่ละภาวะตลาดด้วย

มองเป้าหุ้นไทย 1,295 จุด

ด้านน.ส.วรรณจันทร์ อึ้งถาวร รองกรรมการผู้จัดการอาวุโส สายการลงทุน บลจ.ยูโอบี มองเป้าหมายดัชนีหุ้นไทยปีนี้อยู่ที่ 1,295 จุด คาดการณ์กำไรต่อหุ้น 93 บาท/หุ้น และ P/E ระดับ 13.9 เท่า โดยมี Upside ใกล้ 1,400 จุด ซึ่งปัจจุบันมองแรงขายจากกองทุน LTF น่าจะชะลอลงหลังมีกองทุน Thai ESGX เข้ามารองรับ ทำให้ Doeside ลดลง รวมถึงฤดูกาลการจ่ายเงินปันผล ซึ่งทั้งสองปัจจัยช่วงประคองดัชนีหุ้น

“จากนี้ยังต้องติดตามกำไรบริษัทจดทะเบียนเติบโตได้มากน้อยแค่ไหน ซึ่งข้อดีของตลาดหุ้นตอนนี้ Valuation ไม่แพง Flow ไหลออกเริ่มลดลง แต่เศรษฐกิจไทยยังเจอความท้าทายจากปัญหาหนี้ครัวเรือนที่ยังสูง และบริษัทขนาดใหญ่ในตลาดส่วนใหญ่เป็น Old Economy ทำให้ตลาดได้รับความสนใจจากต่างชาติน้อย และยังมีประเด็นภาษีทรัมป์ที่ยังกดดันอยู่”น.ส.วรรณจันทร์ กล่าว

อย่างไรก็ตามคาดว่า คณะกรรมการนโยบายการเงิน (กนง.) อาจปรับลดดอกเบี้ยอีกครั้งในปีนี้ โดยมองหุ้นที่น่าสนใจ ได้แก่ กลุ่มแบงก์ กลุ่มโรงพยาบาล กลุ่มที่ได้ประโยชน์จากการกระตุ้นการใช้จ่าย กลุ่มอสังหาริมทรัพย์ โดยเฉพาะคอนโดมิเนียบที่รับประโยชน์จากการผ่อนคลาย LTV

สำหรับภาพรวมเศรษฐกิจโลกในปี 2567 เติบโตที่ 3.20% และคาดการณ์จะว่าจะมีอัตราการเติบโตที่ระดับ 3.00% ในปีนี้ (ที่มา : Bloomberg Analyst Consensus as of 11 February 2025) ทิศทางของอัตราเงินเฟ้อทั่วโลกเริ่มมีแนวโน้มที่จะปรับสูงขึ้นจากการปรับขึ้นภาษีการค้าจากนโยบายของสหรัฐฯ แต่อัตราเติบโตทางเศรษฐกิจในหลายๆ ภูมิภาคยังคงอยู่ในระดับที่เหมาะสม จึงทำให้โอกาสที่อัตราเงินเฟ้อจะพุ่งสูงขึ้นอย่างมีนัยยะสำคัญนั้นมีค่อนข้างน้อย

บลจ.ยูโอบี คาดการณ์ว่าเศรษฐกิจโลกจะยังคงเติบโตต่อเนื่องได้ เงินเฟ้อจะอยู่ในระดับปานกลาง และมีโอกาสน้อยมากที่จะเกิดภาวะเศรษฐกิจถดถอยในปีนี้ ซึ่งน่าจะเป็นสภาวะที่ดีสำหรับการลงทุน การปรับขึ้นภาษีการค้าน่าจะเป็นเพียงเครื่องมือหนึ่งที่ใช้ในการต่อรองมากกว่าจะเป็นการตั้งใจสร้างสงครามทางการค้า ทั้งนี้ คาดว่าธนาคารกลางสหรัฐฯ จะมีแนวโน้มปรับลดดอกเบี้ย 1-2 ครั้งในปี 2568 และการปรับลดอัตราดอกเบี้ยนโยบายของหลายๆ ประเทศที่เป็นผู้นำเศรษฐกิจโลก จะยังเป็นปัจจัยเสริมต่อการเติบโตทางเศรษฐกิจ

“บลจ.ยูโอบีมองตลาดหุ้นยังน่าสนใจ ซึ่งมีปัจจัยสนับสนุนจากตัวเลขภาคการบริโภคที่ดีของสหรัฐฯ และนโยบายกระตุ้นเศรษฐกิจของประเทศจีนที่มีเสถียรภาพมากขึ้น รวมไปถึงเศรษฐกิจของตลาดหุ้นกลุ่มประเทศเกิดใหม่ที่เริ่มจะมีสัญญาณการฟื้นตัวที่ดีขึ้นโดยเฉพาะกลุ่มภูมิภาคเอเชีย โดยคาดว่าตลาดหุ้นในกลุ่มประเทศพัฒนาแล้วโดยเฉพาะสหรัฐฯ จะยังสามารถสร้างผลตอบแทนที่ดีได้ในปีนี้ ด้วยปัจจัยสนับสนุนอัตราการเติบโตของผลกำไรบริษัทและนโยบายกระตุ้นเศรษฐกิจของนายโดนัลด์ ทรัมป์ เป็นตัวขับเคลื่อนหลัก”น.ส.วรรณจันทร์ กล่าว

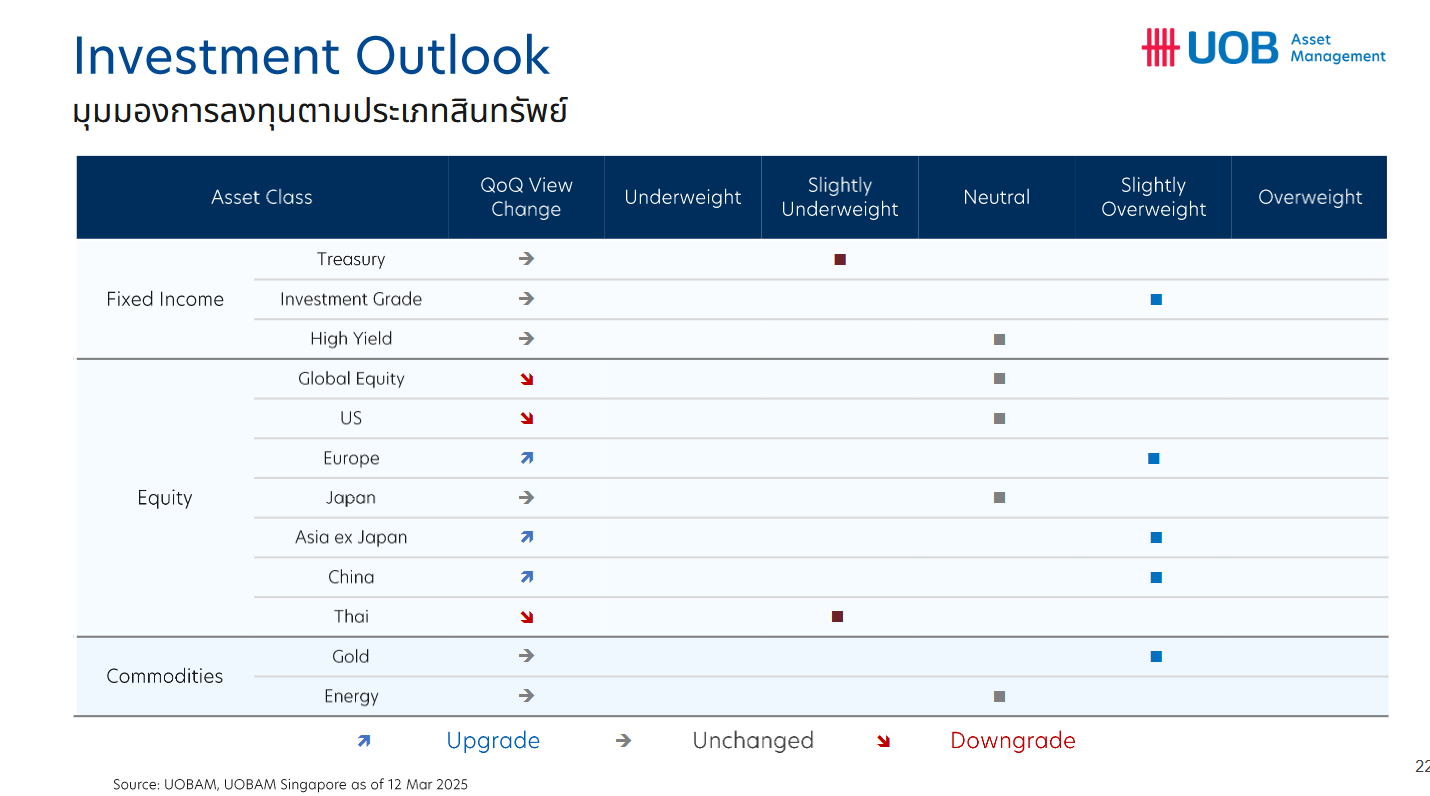

อย่างไรก็ตาม ความเสี่ยงหลักของตลาดหุ้นทั่วโลกในปีนี้ คือ นโยบายการขึ้นภาษีการค้าและการตรวจสอบคนเข้าเมืองอย่างผิดกฎหมายของฝั่งประเทศสหรัฐฯ ที่มีโอกาสจะทำให้อัตราเงินเฟ้อปรับสูงขึ้นอีกครั้งในอนาคต ซึ่งจะส่งผลต่อการปรับลดอัตราดอกเบี้ยของธนาคารกลางทั่วโลก และทำให้ตลาดหุ้นเผชิญกับความผันผวนได้ ดังนั้น บลจ.ยูโอบี แนะนำให้เพิ่มน้ำหนักการลงทุนไปยัง หุ้น และลดน้ำหนักการลงทุนมาสู่ระดับน้อยถึงปานกลางสำหรับการลงทุนในตราสารหนี้ และควรกระจายการลงทุนไปยังหลากหลายสินทรัพย์ควบคู่กันไปด้วย

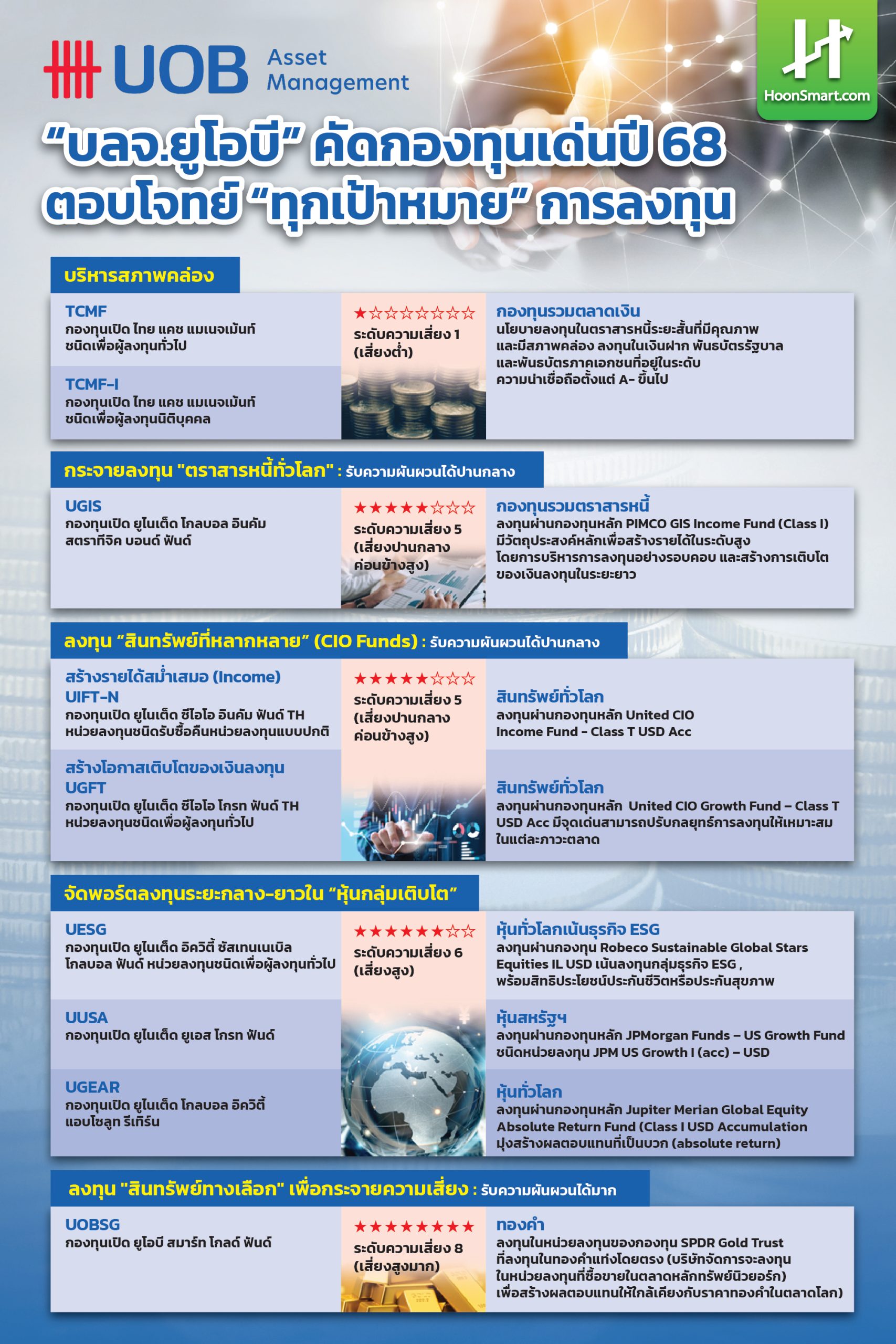

บลจ.ยูโอบี ขอแนะนำทางเลือกผลิตภัณฑ์การลงทุน ตามวัตถุประสงค์ในการลงทุนของผู้ลงทุน ดังนี้

1. เพื่อบริหารสภาพคล่อง

o กองทุนเปิด ไทย แคช แมเนจเม้นท์ ชนิดเพื่อผู้ลงทุนทั่วไป (TCMF) และ กองทุนเปิด ไทย แคช แมเนจเม้นท์ ชนิดเพื่อผู้ลงทุนนิติบุคคล (TCMF-I) ระดับความเสี่ยง 1 เสี่ยงต่ำ เป็นกองทุนรวมตลาดเงิน ที่มีนโยบายลงทุนในตราสารหนี้ระยะสั้นที่มีคุณภาพและมีสภาพคล่อง ลงทุนในเงินฝาก พันธบัตรรัฐบาล และพันธบัตรภาคเอกชนที่อยู่ในระดับความน่าเชื่อถือตั้งแต่ A- ขึ้นไป กองทุนกลุ่มนี้มีสภาพคล่องสูงและมีความเสี่ยงต่ำ เหมาะสำหรับการบริหารสภาพคล่องในภาวะที่ตลาดผันผวน

2. เพื่อโอกาสกระจายการลงทุนไปยังตราสารหนี้ทั่วโลก และรับความผันผวนได้ปานกลาง

o กองทุนเปิด ยูไนเต็ด โกลบอล อินคัม สตราทีจิค บอนด์ ฟันด์ (UGIS) และ กองทุนเปิด กองทุนเปิด ยูไนเต็ด โกลบอล อินคัม สตราทีจิค บอนด์ เอฟเอ็กซ์ ฟันด์ (UGISFX) ระดับความเสี่ยง 5 เสี่ยงปานกลางค่อนข้างสูง เป็นกองทุนรวมตราสารหนี้ที่ลงทุนผ่านกองทุนหลัก PIMCO GIS Income Fund (Class I) ซึ่งมีวัตถุประสงค์หลักเพื่อสร้างรายได้ในระดับสูงโดยการบริหารการลงทุนอย่างรอบคอบ และมีวัตถุประสงค์ในการสร้างการเติบโตของเงินลงทุนในระยะยาว

3. เพื่อลงทุนในสินทรัพย์ที่หลากหลาย (CIO Funds) และรับความผันผวนได้ปานกลาง

o เพื่อโอกาสสร้างรายได้ที่สม่ำเสมอ (Income) : กองทุนเปิด ยูไนเต็ด ซีไอโอ อินคัม ฟันด์ TH หน่วยลงทุนชนิดรับซื้อคืนหน่วยลงทุนแบบปกติ (UIFT-N) ระดับความเสี่ยงกองทุน 6 เสี่ยงปานกลางค่อนข้างสูง ลงทุนในสินทรัพย์ทั่วโลกผ่านกองทุนหลักคือ United CIO Income Fund – Class T USD Acc

o เพื่อสร้างโอกาสเติบโตของเงินลงทุน : กองทุนเปิด ยูไนเต็ด ซีไอโอ โกรท ฟันด์ TH หน่วยลงทุนชนิดเพื่อผู้ลงทุนทั่วไป (UGFT) ระดับความเสี่ยง 6 เสี่ยงปานกลางค่อนข้างสูง ลงทุนผ่านกองทุนหลัก United CIO Growth Fund – Class T USD Acc ซึ่งมีจุดเด่นลงทุนในสินทรัพย์ทั่วโลก สามารถปรับกลยุทธ์การลงทุนให้เหมาะสมในแต่ละภาวะตลาด โอกาสการลงทุนในหุ้นทั่วโลก และรับความผันผวนได้มาก

4. สำหรับการจัดพอร์ตลงทุนในระยะกลาง-ยาวในหุ้นกลุ่มเติบโตผ่านกองทุนหลักที่มีนโยบายเน้นลงทุนในกลุ่มธุรกิจ ESG ได้แก่ กองทุนเปิด ยูไนเต็ด อิควิตี้ ซัสเทนเนเบิล โกลบอล ฟันด์ หน่วยลงทุนชนิดเพื่อผู้ลงทุนทั่วไป (UESG) ระดับความเสี่ยง 6 เสี่ยงสูง โอกาสการลงทุนที่มาพร้อมกับสิทธิประโยชน์ประกันชีวิตหรือประกันสุขภาพ – o โอกาสการลงทุนในหุ้นสหรัฐฯ กับ กองทุนเปิด ยูไนเต็ด ยูเอส โกรท ฟันด์ (UUSA) มีระดับความเสี่ยงกองทุน 6 เสี่ยงสูง ลงทุนผ่านกองทุนหลัก JPMorgan Funds – US Growth Fund ชนิดหน่วยลงทุน JPM US Growth I (acc) – USD

o กองทุนเปิด ยูไนเต็ด โกลบอล อิควิตี้ แอบโซลูท รีเทิร์น (UGEAR) ระดับความเสี่ยง 6 เสี่ยงสูง ลงทุนในกองทุนหลัก Jupiter Merian Global Equity Absolute Return Fund (Class I USD Accumulation) กองทุนหลักมีวัตถุประสงค์การลงทุน คือมุ่งสร้างผลตอบแทนที่เป็นบวก (absolute return)

5. โอกาสการลงทุนในสินทรัพย์ทางเลือก เพื่อกระจายความเสี่ยงและรับความผันผวนได้มาก

o กองทุนเปิด ยูโอบี สมาร์ท โกลด์ ฟันด์ (UOBSG) ระดับความเสี่ยง 8 เสี่ยงสูงมาก ลงทุนในหน่วยลงทุนของกองทุน SPDR Gold Trust ที่ลงทุนในทองคำแท่งโดยตรง(บริษัทจัดการจะลงทุนในหน่วยลงทุนที่ซื้อขายในตลาดหลักทรัพย์นิวยอร์ก) เพื่อสร้างผลตอบแทนให้ใกล้เคียงกับราคาทองคำในตลาดโลก

อ่านข่าว

“ยูโอบี”ส่งกองพันธบัตรตปท.สกุล US อายุ 3 เดือน ชูยีลด์ 3.95% ต่อปี