HoonSmart.com>>บล.กสิกรไทยเผยตลาดหุ้นไทยปี 67 ปิดที่ 1,401.46 จุด (ณ 27 ธ.ค.) ลดลง 1.02% จากสิ้นปี 66 ปัจจัยลบท่วมตลาด แตะจุดต่ำสุดในรอบ 3 ปี 9 เดือนที่ 1,273.17 ช่วงต้นเดือนส.ค. ส่วนสัปดาห์หน้าให้แนวรับ 1,385 และ 1,375 จุด แนวต้าน 1,410 และ 1,420 จุด ด้านค่าเงินบาทในปีนี้ปิดที่ 34.04 บาทต่อดอลลาร์ฯ แข็งค่าขึ้น 0.3% จากสิ้นปีก่อน ช่วงอ่อนค่าสุดในรอบ 6 เดือนที่ 37.18 บาทในเดือนเม.ย. ธนาคารกสิกรไทยคาดสัปดาห์หน้าแกว่งในกรอบ 33.90-34.30

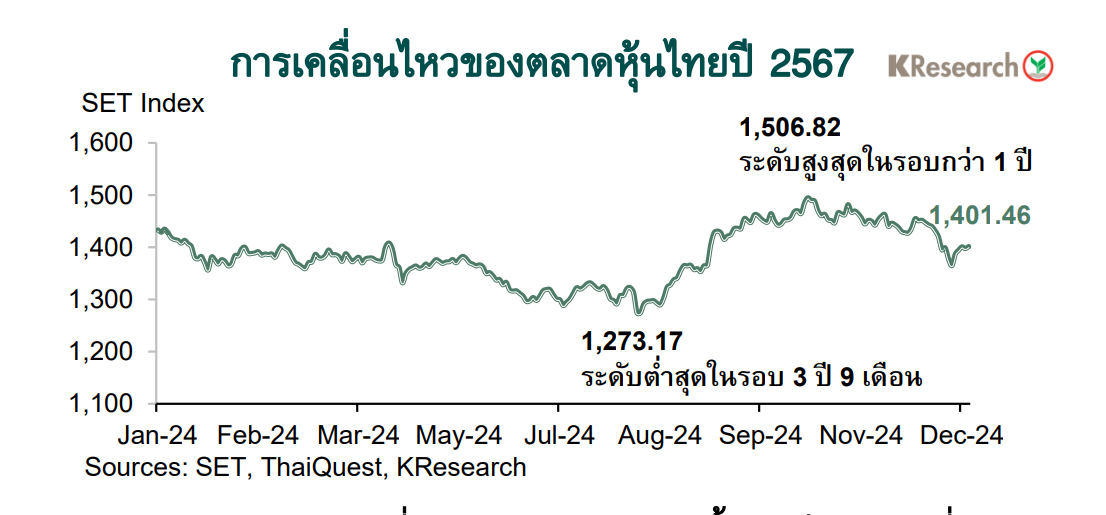

บริษัทหลักทรัพย์กสิกรไทยประเมินภาพรวมตลาดหุ้นไทยในปี 2567 (2 ม.ค.-27 ธ.ค.) ดัชนี SET ปิดที่ระดับ 1,401.46 จุด (ณ 27 ธ.ค. 67) ลดลง 1.02% จากระดับ 1,415.85 จุด ณ สิ้นปี 2566

ตลาดหุ้นไทยแกว่งตัวอิงขาลงตั้งแต่ต้นปี ท่ามกลางหลายปัจจัยกดดันทั้งในและต่างประเทศ อาทิ ความกังวลต่อแนวโน้มเศรษฐกิจไทยหลังจากมีการปรับลดประมาณการจีดีพีไทยปี 2567 และ 2568 ลงโดยหลายหน่วยงาน ความกังวลเกี่ยวกับการตรึงอัตราดอกเบี้ยนโยบายที่ระดับสูงเป็นเวลานานของธนาคารกลางสหรัฐ (เฟด) ความขัดแย้งในตะวันออกกลางระหว่างอิสราเอล-เลบานอน ตลอดจนความไม่แน่นอนของประเด็นการเมืองในประเทศ โดยดัชนี SET แตะจุดต่ำสุดในรอบ 3 ปี 9 เดือนที่ระดับ 1,273.17 จุดในช่วงต้นเดือนส.ค. 2567 ก่อนจะฟื้นตัวขึ้นได้ในเวลาต่อมา

ปัจจัยที่หนุนให้ดัชนีหุ้นทยอยฟื้นตัวขึ้นในช่วงไตรมาส 3 ได้แก่ การโหวตเลือกนายกรัฐมนตรีคนใหม่และการจัดตั้งครม.ได้และมีข้อสรุป ตัวเลขจีดีพีไตรมาส 2/2567 ของไทยที่ออกมาดีกว่าคาด การเปิดจองซื้อหน่วยลงทุนของกองทุนรวมวายุภักษ์ การปรับลดดอกเบี้ยนโยบายของทั้งเฟดและกนง. อย่างไรก็ดี หลังจากดัชนีหุ้นแตะจุดสูงสุดในรอบกว่า 1 ปีที่ 1,506.82 จุดช่วงกลางเดือนต.ค. 2567 ก็ได้ทยอยลดช่วงบวกลงจนถึงช่วงปลายปี เนื่องจากตลาดประเมินว่า เฟดอาจชะลอการปรับลดดอกเบี้ยในปี 2568 และมีความกังวลเกี่ยวกับประเด็นสงครามการค้าหลังนายโดนัลด์ ทรัมป์ได้รับเลือกให้เป็นประธานาธิบดีคนถัดไปของสหรัฐฯ

ส่วนแนวโน้มหุ้นสัปดาห์ถัดไป (30 ธ.ค. 67 – 3 ม.ค. 2568) บริษัทหลักทรัพย์กสิกรไทย มองว่า ดัชนีหุ้นมีแนวรับที่ 1,385 และ 1,375 จุด ขณะที่แนวต้านอยู่ที่ 1,410 และ 1,420 จุด ตามลำดับ

ศูนย์วิจัยกสิกรไทยประเมินปัจจัยสำคัญที่ต้องติดตาม ได้แก่ การทำ Window Dressing ช่วงสิ้นปี และทิศทางเงินทุนต่างชาติ

ส่วนข้อมูลเศรษฐกิจสหรัฐฯ ที่สำคัญ ได้แก่ ดัชนี ISM/PMI ภาคการผลิตเดือนธ.ค. 2567 ดัชนีการทำสัญญาขายบ้านที่รอปิดการขายเดือนพ.ย. 2567 รวมถึงจำนวนผู้ขอรับสวัสดิการว่างงานรายสัปดาห์ ขณะที่ปัจจัยเศรษฐกิจต่างประเทศอื่นๆ ได้แก่ ดัชนี PMI ภาคการผลิตเดือนธ.ค. 2567 ของญี่ปุ่น จีนและยูโรโซน

ในวันศุกร์ที่ 27 ธ.ค. 2567 ดัชนี SET ปิดที่ระดับ 1,401.46 จุด เพิ่มขึ้น 2.67% จากระดับปลายสัปดาห์ก่อน ขณะที่มูลค่าการซื้อขายเฉลี่ยต่อวันอยู่ที่ 31,401.77 ล้านบาท ลดลง 38.01% ส่วนดัชนี mai เพิ่มขึ้น 2.42% มาปิดที่ระดับ 310.10 จุด

ตลาดหุ้นปรับตัวขึ้นเกือบตลอดสัปดาห์ ขณะที่ปริมาณการซื้อขายค่อนข้างเบาบางในช่วงใกล้สิ้นปี

SET Index ขยับขึ้นตั้งแต่ช่วงต้นสัปดาห์ (จากร่วงลงแรงก่อนหน้านี้) สอดคล้องกับทิศทางตลาดหุ้นภูมิภาค หลังจากสหรัฐฯ สามารถหลีกเลี่ยงภาวะ Government shutdown ได้ นอกจากนี้ยังมีแรงหนุนเพิ่มเติมจากแรงซื้อของกองทุนลดหย่อนภาษีช่วงสิ้นปี ตัวเลขการส่งออกเดือนพ.ย. ของไทยที่ยังขยายตัวได้ต่อเนื่อง และความหวังต่อมาตรการกระตุ้นเศรษฐกิจปี 2568 จากภาครัฐ ซึ่งกระตุ้นแรงซื้อหุ้นหลายกลุ่ม นำโดย กลุ่มค้าปลีก

หุ้นย่อตัวลงช่วงสั้นๆ ระหว่างสัปดาห์จากแรงขายหุ้นกลุ่มโรงไฟฟ้าหลัง กพช. มีมติให้ชะลอการรับซื้อไฟฟ้าจากพลังงานหมุนเวียนเพิ่มเติมออกไปก่อน อย่างไรก็ดี ดัชนีหุ้นไทยกลับมายืนเหนือ 1,400 จุดได้อีกครั้งในช่วงท้ายสัปดาห์ตามแรงหนุนจากการทำ Window Dressing ขณะที่ปริมาณการซื้อขายที่ค่อนข้างเบาบาง เนื่องจากนักลงทุนบางส่วนชะลอการลงทุนก่อนวันหยุดช่วงปีใหม่

สำหรับภาพรวมค่าเงินบาทในปี 2567 (2 ม.ค. – 27 ธ.ค.) ปิดตลาดที่ระดับ 34.04 บาทต่อดอลลาร์ฯ (ณ 27 ธ.ค. 67) แข็งค่าขึ้น 0.3% จากระดับ 34.14 บาทต่อดอลลาร์ฯ ณ สิ้นปี 2566

เงินบาทเคลื่อนไหวในกรอบอ่อนค่าในช่วงครึ่งปีแรก มีปัจจัยกดดันในช่วงต้นปีจากความกังวลเกี่ยวกับความล่าช้าของมาตรการกระตุ้นเศรษฐกิจและการอ่อนค่าของสกุลเงินส่วนใหญ่ในเอเชีย นำโดย เงินเยนและเงินหยวน สวนทางกับเงินดอลลาร์ฯ ที่แข็งค่าขึ้นหลังสัญญาณกังวลเงินเฟ้อจากเฟดทำให้ตลาดประเมินว่า จังหวะการปรับลดดอกเบี้ยของสหรัฐฯ ไม่น่าจะเกิดขึ้นได้เร็ว ทั้งนี้ เงินบาทแตะระดับอ่อนค่าสุดในรอบ 6 เดือนที่ 37.18 บาทต่อดอลลาร์ฯ ในเดือนเม.ย. 2567 ก่อนจะฟื้นตัวกลับมาได้บางส่วนตามการปรับตัวขึ้นทำสถิติสูงสุดเป็นประวัติการณ์ของราคาทองคำในตลาดโลก ขณะที่ แรงหนุนของเงินดอลลาร์ฯ เริ่มชะลอลง หลังประธานเฟดส่งสัญญาณว่า อัตราดอกเบี้ยนโยบายของสหรัฐฯ น่าจะแตะจุดสูงสุดไปแล้ว

เงินบาทพลิกกลับมาแข็งค่าขึ้นในช่วงไตรมาสที่ 3 โดยมีปัจจัยหนุนจากตัวเลขจีดีพีไตรมาส 2 ของไทยที่ออกมาดีกว่าตัวเลขคาดการณ์ของนักวิเคราะห์ และการกลับมาแข็งค่าขึ้นของเงินเยน หลังธนาคารกลางญี่ปุ่น (BOJ) เริ่มคุมเข้มนโยบายการเงินด้วยการปรับขึ้นอัตราดอกเบี้ย ขณะที่ เงินดอลลาร์ฯ กลับมาเผชิญแรงเทขาย โดยเฉพาะในช่วงหลังจากเฟดปรับลดอัตราดอกเบี้ยนโยบายลงถึง 0.50% ในการประชุม FOMC เดือนก.ย. 2567 โดยเงินบาทแตะระดับแข็งค่าสุดในรอบ 31 เดือนที่ 32.15 บาท ในช่วงปลายเดือนก.ย. 2567

อย่างไรก็ดี เงินบาทกลับมาอ่อนค่าลงอีกครั้งในช่วงไตรมาสสุดท้ายของปี 2567 สอดคล้องกับสัญญาณฟื้นตัวล่าช้าของเศรษฐกิจไทยและการปรับลดอัตราดอกเบี้ยนโยบายของกนง. ในเดือนต.ค. 2567 ขณะที่ เงินดอลลาร์ฯ เริ่มฟื้นตัวกลับมาอีกครั้ง หลังนายโดนัลด์ ทรัมป์ชนะการเลือกตั้งประธานาธิบดีสหรัฐฯ ซึ่งจุดชนวนความกังวลต่อประเด็นความขัดแย้งของนโยบายการค้า (ทำให้เงินหยวน สกุลเงินเอเชียและเงินบาทอ่อนค่าลง) ประกอบกับเฟดมีการปรับมุมมองที่มีต่อทิศทางเศรษฐกิจและเงินเฟ้อสหรัฐฯ ในปี 2568 ซึ่งสะท้อนว่า แม้เฟดอาจจะยังปรับลดอัตราดอกเบี้ยนโยบายอย่างต่อเนื่อง แต่จังหวะและจำนวนรอบของการปรับลดดอกเบี้ยอาจชะลอลงและมีความไม่แน่นอนมากขึ้น

แนวโน้มเงินบาทระหว่างวันที่ 30 ธ.ค. 2567 – 3 ม.ค. 2568 ธนาคารกสิกรไทยมองกรอบการเคลื่อนไหวของค่าเงินบาทที่ระดับ 33.90-34.30 บาทต่อดอลลาร์ฯ

เงินบาทแข็งค่าขึ้นในช่วงต้นสัปดาห์ท่ามกลางแรงขายเงินดอลลาร์ฯ หลังตัวเลขอัตราเงินเฟ้อที่วัดจากดัชนีราคา PCE/Core PCE ของสหรัฐฯ ออกมาต่ำกว่าที่ตลาดคาด ประกอบกับสกุลเงินส่วนใหญ่ในเอเชีย (รวมเงินบาท) ได้รับแรงหนุนจากการแข็งค่าของเงินเยน หลังจากที่กระทรวงการคลังญี่ปุ่นกล่าวย้ำถึงความกังวลของญี่ปุ่นเกี่ยวกับแรงขายเงินเยนที่มากเกินไปในระยะนี้ อย่างไรก็ดี เงินบาทลดช่วงบวกลงบางส่วนในระหว่างสัปดาห์ โดยมีปัจจัยลบจากตัวเลขการส่งออกของไทยเดือนพ.ย. ที่ขยายตัวต่ำกว่าที่ตลาดคาดเล็กน้อย (การส่งออก +8.2% YoY ตลาดคาดที่ +9.0%)

เงินบาทกลับมาแข็งค่าอีกครั้งในช่วงปลายสัปดาห์ตามอานิสงส์ของการปรับตัวขึ้นของราคาทองคำในตลาดโลก และการขยับแข็งค่าขึ้นของเงินเยนรับสัญญาณในเชิงคุมเข้มนโยบายการเงินจากบันทึกการประชุมธนาคารกลางญี่ปุ่นเมื่อวันที่ 18-19 ธ.ค. ที่ผ่านมา

ในวันศุกร์ที่ 27 ธ.ค. 2567 เงินบาทปิดตลาดในประเทศที่ 34.04 บาท เทียบกับระดับ 34.47 บาท ในวันศุกร์ก่อนหน้า (20 ธ.ค. 67) สำหรับสถานะพอร์ตการลงทุนของนักลงทุนต่างชาติระหว่างวันที่ 23-27 ธ.ค. 2567 นั้นซื้อสุทธิหุ้นไทย 1,468 ล้านบาท แต่มีสถานะอยู่ในฝั่ง Net Outflows ออกจากตลาดพันธบัตรไทย 1,209 ล้านบาท (แบ่งเป็น ขายสุทธิพันธบัตร 1,208.4 ล้านบาท และตราสารหนี้หมดอายุ 0.7 ล้านบาท)