HoonSmart.com>> ตลาดกองทุนรวมเติบโตต่อเนื่อง 11 เดือน มูลค่าทรัพย์สินสุทธิ(AUM) พุ่งแตะ 5.85 ล้านล้านบาท เติบโต 7 แสนล้านบาท หรือ 13.78% จากสิ้นปีก่อน ทำนิวไฮต่อเนื่อง 4 เดือนติด แรงหนุน “ตลาดหุ้นต่างประเทศ” ปรับตัวขึ้น หุ้นสหรัฐฯทำนิวไฮ ดันมูลค่าเงินลงทุนผ่านกองทุน FIF เติบโตปีนี้ 30% ด้าน “กองทุนตราสารหนี้”ยังเด่น ส่วน “กองทุนลดหย่อนภาษี” มูลค่าเพิ่มขึ้น ออกกองใหม่ต่อเนื่อง

“HoonSmart” สำรวจการเติบโตของอุตสาหกรรม “กองทุนรวม”ในช่วง 11 เดือนแรก ปี 2567 (สิ้นสุดวันที่ 30 พ.ย.) มีมูลค่าทรัพย์สินสุทธิ (AUM) เติบโตต่อเนื่องอยู่ที่ 5,853,879 ล้านบาท เพิ่มขึ้น 708,798 ล้านบาท หรือ 13.78% จากสิ้นปี 2566 อยู่ที่ 5,145,077 ล้านบาท และเพิ่มขึ้นจากสิ้นเดือนต.ค.ที่ผ่านมาจำนวน 28,243 ล้านบาท หรือ 0.47%

ทั้งนี้ นับเป็นการเติบโตทำนิวไฮต่อเนื่อง 4 เดือนติด ส.ค.-พ.ย.) จากจำนวนบริษัทหลักทรัพย์จัดการกองทุนรวม (บลจ.) ทั้งหมด 23 แห่ง ข้อมูลจากสมาคมบริษัทจัดการลงทุน (AIMC)

กองทุนตราสารหนี้ ซึ่งมีขนาดใหญ่สุดในอุตสาหกรรม มูลค่า AUM อยู่ที่ 2,800,482 ล้านบาท มีสัดส่วน 47.84% เมื่อเทียบกองทุนรวมทั้งระบบ มีมูลค่าเพิ่มขึ้นต่อเนื่อง 438,227 ล้านบาท หรือ 18.55% จากสิ้นปีที่ผ่านมามีมูลค่า 2,362,254 ล้านบาท

กองทุนตราสารทุน ขนาดใหญ่เป็นอันดับสอง สัดส่วน 31.53% เมื่อเทียบทั้งระบบ มี AUM อยู่ที่ 1,814,953 ล้านบาท เพิ่มขึ้น 220,693 ล้านบาท หรือ 13.84% จากสิ้นปีที่ผ่านมาอยู่ที่ 1,594,259 ล้านบาท

กองทุนรวมโครงสร้างพื้นฐาน มูลค่าทรัพย์สินสุทธิอยู่ที่ 353,561 ล้านบาท ลดลง 14,846 ล้านบาท หรือ -4.03% จากสิ้นปีที่ผ่านมาอยู่ที่ 368,407 ล้านบาท

กองทุนรวมผสม NAV อยู่ที่ 350,068 ล้านบาท เพิ่มขึ้น 16,208 ล้านบาท หรือ 4.85% จากสิ้นปีที่ผ่านมาอยู่ที่ 333,860 ล้านบาท

ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT) AUM อยู่ที่ 259,733 ล้านบาท เพิ่มขึ้น 27,435 ล้านบาท หรือ 11.81% จากสิ้นปีที่ผ่านมาอยู่ที่ 232,299 ล้านบาท

หากแยกรายประเภทกองทุนในช่วง 11 เดือนแรก กองทุนรวมเพื่อไปลงทุนต่างประเทศ (FIF) เติบโตต่อเนื่อง AUM อยู่ที่ 1,355,982 ล้านบาท เพิ่มขึ้น 309,831 ล้านบาท หรือ 29.62% จากสิ้นปีที่ผ่านมา อยู่ที่ 1,046,151 ล้านบาท และเติบโต 9,539 ล้านบาท จากสิ้นเดือนต.ค.ที่ผ่านมา

ด้านกลุ่มกองทุนลดหย่อนภาษี กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) มี AUM อยู่ที่ 446,404 ล้านบาท เพิ่มขึ้น 25,357 ล้านบาท หรือ 6.02% จากสิ้นปีที่ผ่านมา โดยมีจำนวนกองทุนทั้งสิ้น 371 กองทุน เพิ่มขึ้น 31 กองทุนจากสิ้นปีที่ผ่านมา ขณะที่กองทุนรวมเพื่อส่งเสริมการออมระยะยาว (SSF) มีมูลค่าเพิ่มขึ้นต่อเนื่อง AUM อยู่ที่ 66,684 ล้านบาท เพิ่มขึ้น 11,957 ล้านบาท หรือ 21.85%

จากสิ้นปีที่ผ่านมา และมีจำนวนกองทุนเพิ่มขึ้น 31 กองทุน รวมเป็น 365 กองทุน

กองทุน ThaiESG เติบโตโดดเด่น AUM เพิ่มขึ้นแตะ 14,545 ล้านบาท เติบโต 9,278 ล้านบาท หรือ 176.16% จากสิ้นปีที่ผ่านมา อยู่ที่ 5,267 ล้านบาท

ขณะที่กองทุนรวมหุ้นระยะยาว (LTF) สิ้นสุดโครงการและหมดสิทธิ์ประโยชน์ภาษีไปแล้ว AUM อยู่ที่ 230,215 ล้านบาท ลดลง 35,183 ล้านบาท หรือ -13.26% จากสิ้นปีที่ผ่านมา อยู่ที่ 265,398 ล้านบาท

สำหรับกองทุนรวมวายุภักษ์ หนึ่ง มีมูลค่าทรัพย์สินสุทธิรวม AUM อยู่ที่ 486,516 ล้านบาท เพิ่มขึ้น 144,664 ล้านบาท หรือ 42.32% ลดลงจากเดือนต.ค.ที่่ผ่านมา 10,087 ล้านบาท หรือ -2.03%

ด้านบริษัทหลักทรัพย์จัดการกองทุน (บลจ.) 5 อันดับแรกที่มีมูลค่าทรัพย์สินภายใต้การบริหารสูงสุด จากจำนวน 23 บลจ. ได้แก่

อันดับ 1 บลจ.กสิกรไทย มูลค่า 1,280,974 ล้านบาท เพิ่มขึ้น 134,139 ล้านบาท หรือ 11.70% จากสิ้นปีที่ผ่านมา

อันดับ 2 บลจ.ไทยพาณิชย์ มูลค่า 1,065,726 ล้านบาท เพิ่มขึ้น 110,699 ล้านบาท หรือ 11.59%

อันดับ 3 บลจ.บัวหลวง มูลค่า 768,565 ล้านบาท เพิ่มขึ้น 27,939 ล้านบาท หรือ 3.77%

อันดับ 4 บลจ.กรุงไทย มูลค่า 724,640 ล้านบาท เพิ่มขึ้น 135,844 ล้านบาท หรือ 23.07%

อันดับ 5 บลจ.กรุงศรี มูลค่า 473,953 ล้านบาท เพิ่มขึ้น 57,218 ล้านบาท หรือ 13.73%

ภาพรวม บลจ.ส่วนใหญ่ 19 แห่งมี AUM เพิ่มขึ้น มีเพียง 4 บลจ. AUM ลดลง ได้แก่ บลจ.แอสเซท พลัส,บลจ.ฟิลลิป ,บลจ.ดาโอ และบลจ.เคดับบลิวไอ

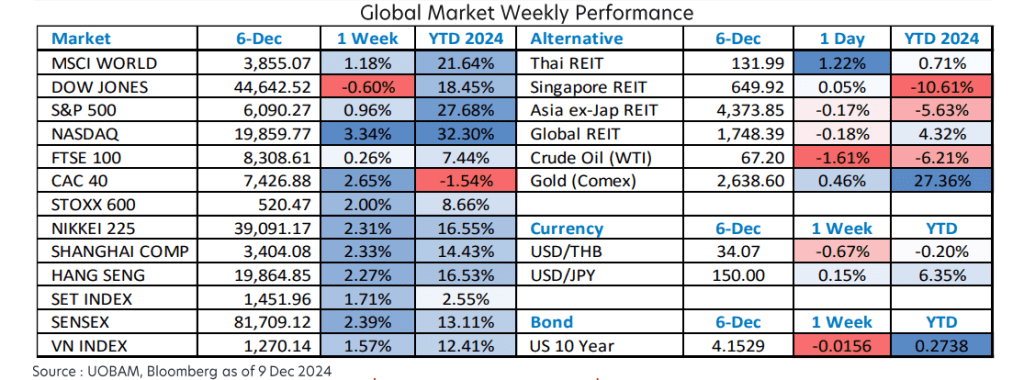

ด้านผลตอบแทนจากการลงทุนในปี 2567 ถึงวันที่ 29 พ.ย.2567 ตลาดหุ้นทั่วโลกส่วนใหญ่ตัวเพิ่มขึ้น หนุนมูลค่าเงินลงทุนในหุ้นของกองทุนรวมเติบโต โดยตลาดหุ้นสหรัฐฯ ดัชนี NASDAQ พุ่งสูงสุด 28.02% ดัชนี S&P500 เพิ่มขึ้น 26.47% และดาวโจนส์ปรับตัวขึ้น 19.16% ขณะที่ตลาดหุ้นฮ่องกง ดัชนีฮั่งเส็งแผ่วลงจากเดือนก่อน เหลือเพิ่มขึ้น 13.93% ตลาดหุ้นญี่ปุ่น ดัชนีนิกเกอิ เพิ่มขึ้น 13.92% ต่อเนื่องจากเดือนก่อน ตลาดหุ้นเวียดนาม ดัชนี VN เพิ่มขึ้น 10.67% ตลาดหุ้นอินเดีย ดัชนี SENSEX เพิ่มขึ้น 10.47% ตลาดหุ้นยุโรป ดัชนี STOXX 600 เพิ่มขึ้น 6.53% ขณะที่ดัชนีหุ้นไทยเพิ่มขึ้นเพียง 0.83%

ขณะที่สินทรัพย์ทางเลือก อย่างทองคำ Comex พุ่งขึ้น 28.25% ส่วน Global REIT เพิ่มขึ้น 6.84% (ข้อมูลจากบลจ.ยูโอบีและบลูมเบิร์ก ณ 2 ธ.ค.2567)

ด้านบลจ.เอ็มเอฟซี (MFC) มองแนวโน้มตลาดหุ้นหุ้นสหรัฐฯ จะปรับตัวขึ้นต่อในปี 2568 จากนโยบายขาดดุลการคลังของรัฐบาล Bloomberg Consensus คาดเศรษฐกิจสหรัฐฯ (GDP) จะขยายตัว 2.7%YoY ในปี 2567 และ 2.1%YoY ในปี 2568 ซึ่งดีกว่าประเทศอื่นๆ ในตลาดพัฒนาแล้ว การปรับตัวขึ้นของตลาดหุ้นสหรัฐฯ จะกระจายไปกลุ่มอื่นมากขึ้น เช่น Financials, Consumer Discretionary และ Industrials รวมถึงหุ้นขนาดกลาง-เล็ก ที่มีโอกาสให้ผลตอบแทนเหนือหุ้นขนาดใหญ่ ส่วนหุ้นที่เกี่ยวข้องกับเทคโนโลยี AI ยังมีศักยภาพการเติบโตในระยะยาวอยู่

อย่างไรก็ตามผลกระทบจากมาตรการภาษีศุลกากรของสหรัฐฯ อาจทําให้ค่าเงินดอลลาร์สหรัฐฯ แข็งค่า สร้างแรงกดดันต่อตลาดหุ้นทัวโลก และทําให้ความน่าสนใจของตลาดหุ้นประเทศอื่น ๆ น้อยลงเมือเทียบกับตลาดหุ้นสหรัฐฯ

ปัจจุบันตลาดหุ้นสหรัฐฯ ดัชนีS&P 500 มีValuation ที่ค่อนข้างตึงตัว โดยมีค่า Forward P/E Ratio อยู่ที่ 22.5 เท่า มากกว่าค่าเฉลี่ยย้อนหลังระยะยาว 10 ปี ที่บริเวณ +2SD ซึ่งเป็นระดับที่สูงกว่าปี 2561-2562 ชวงที่เกิดสงครามการค้าครั้งแรก (Trade War) ทําให้ตลาดหุ้นสหรัฐฯ มีความอ่อนไหวสูง ที่จะปรับฐานลงราว 5-10% หากเกิดการขึ้นภาษีตอบโต้กัน ระหว่างสหรัฐฯ และคู่กรณี เช่น ประเทศจีน กับ สหภาพยุโรป

ส่วนตลาดหุ้นยุโรปคาดว่าน่าจะเคลื่อนไหวในกรอบแคบ จากตัวเลขดัชนีผู้จัดการฝ่ายจัดซื้อในทุกภาคส่วนปรับตัวลดลงในเดือน พ.ย. สะท้อนการหดตัวทางเศรษฐกิจ และแผนการเก็บภาษีนำเข้า 10% สำหรับสินค้านำเข้าจากทุกประเทศ ซึ่งอาจทำให้การส่งออกชะลอตัว และส่งผลกระทบต่อการเติบโตทางเศรษฐกิจ รวมถึงการอ่อนค่าของเงินยูโร

ขณะที่ตลาดหุ้นจีน มองภาพรวมเศรษฐกิจจีนในปัจจุบันยังคงมีความไม่แน่นอนสูง แม้จะมีสัญญาณการฟื้นตัวในบางภาคส่วน จึงคงมุมมอง Neutral ต่อตลาดหุ้นจีน ส่วนตลาดหุ้นอินเดีย ราคาหุ้นตึงตัว จึงมีมุมมองระยะสั้นและยาวเป็น Neutral

ด้านตลาดหุ้นไทยในเดือนธ.ค.นี้ คาดดัชนีเคลื่อนไหว Sideways ภาพรวมระยะสั้นคาดว่านักลงทุนจะรอดูรัฐบาลออกมาตรการกระตุ้นเศรษฐกิจเพิ่มเติม เช่น ความคืบหน้าของโครงการดิจิทัลวอลเล็ต เฟส 2 สําหรับผู้ที่มีอายุ 60 ปีขึ้นไป และคาดหวังว่าเม็ดเงินใหม่จากกลุ่มกองทุนลดหย่อนภาษี(RMF SSF และ ThaiESG) จะสามารถเข้ามาชวยพยุงตลาดหุ้นไทยได้ อีกทั้งติดตามการประชุมของธนาคารกลางสหรัฐในวันที่ 17-18 ธ.ค.67 เกี่ยวกับการปรับลดอัตราดอกเบี้ย โดยยังมีมุมมองเชิงบวก “ตลาดหุ้นไทย” ทั้งในระยะสั้นและระยะยาวให้น้ำหนักเป็น Overweight