HoonSmart.com>> “มอร์นิ่งสตาร์” ส่องเทรนด์กองทุนไทยปี 67 พบกองทุนออกใหม่ “เทอมฟันด์” ยอดนิยมมากสุด เงินไหลลงทุนสูงสุด ด้วยรูปแบบล็อกระยะเวลาลงทุน ผลตอบแทนแน่นอน ด้าน “Structured fund” โดดเด่นจุดขายคุ้มครองเงินต้น ลดเสี่ยงช่วงตลาดผันผวนสูง ส่วนใหญ่ลงทุน 1 ปี ฟาก “กองทุนหุ้นต่างประเทศ” ยังเป็นที่นิยมใน “กองทุนหุ้นสหรัฐ-หุ้นโลก-หุ้นตลาดเกิดใหม่เจาะรายประเทศ” ส่วน “กองทุนหุ้นเทคโนโลยี” เจาะกลุ่มอุตสาหกรรมย่อยมากขึ้น พร้อมเทรนด์ยอดนิยมปีนี้ ใช้กลยุทธ์ป้องกันความเสี่ยงอัตราแลกเปลี่ยนกองทุน เพื่อปิดความเสี่ยงค่าเงิน

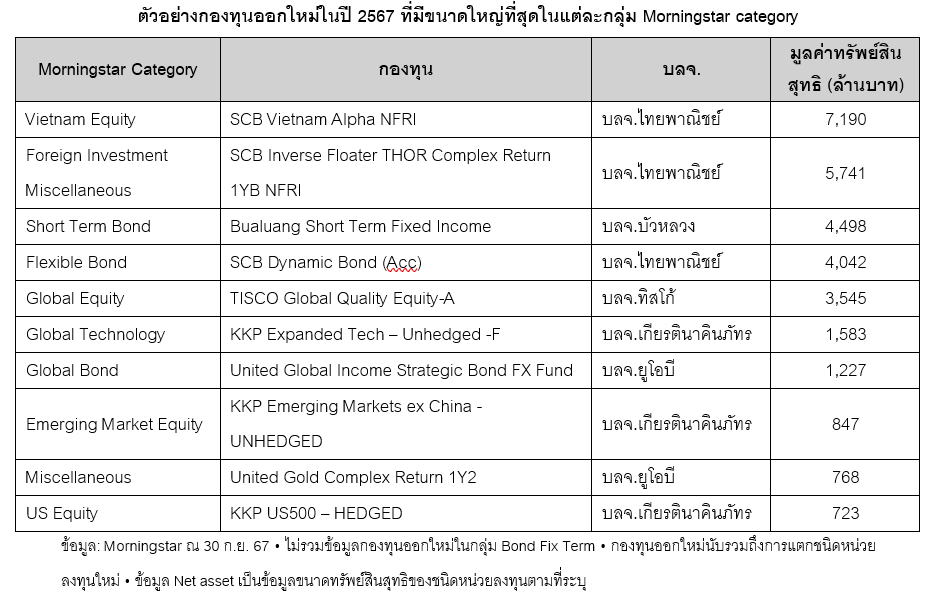

บริษัท มอร์นิ่งสตาร์ รีเสิร์ช (ประเทศไทย) เปิดเผยว่า พัฒนาการของตลาดกองทุนไทยในด้านความหลากหลายของกลยุทธ์การลงทุนและสินทรัพย์การลงทุนใหม่ๆ รวมถึงความสนใจของนักลงทุนในการแสวงหาทางเลือกการลงทุนที่นอกเหนือจากการลงทุนในรูปแบบดั้งเดิม ทำให้ตลาดกองทุนรวมของไทยในปีนี้ยังคงมีทิศทางการเติบโตต่อเนื่อง และมีกองทุนออกใหม่หลากหลายประเภทครอบคลุมทั้งสินทรัพย์ในประเทศและต่างประเทศ

สำหรับกองทุนประเภทแรกที่ได้รับความนิยมมากที่สุดทั้งในด้านจำนวนกองทุนออกใหม่และยอดเงินลงทุน คือ กองทุนประเภท Term fund ซึ่งเป็นกองทุนที่มีกำหนดระยะเวลาและผลตอบแทนที่ค่อนข้างแน่นอน ทำให้นักลงทุนบางกลุ่มสนใจการลงทุนในกองทุนประเภทนี้เพื่อเป็นทางเลือกทดแทนการฝากเงินในธนาคาร โดยกองทุนที่ได้รับความนิยมในปีนี้จะมีอายุประมาณ 6 เดือนถึง 1 ปีและเน้นการลงทุนในตราสารภาครัฐเป็นหลัก ซึ่งส่วนใหญ่จะเป็นตราสารภาครัฐของไทยหรือบางกองทุนอาจมีการกระจายการลงทุนไปยังตราสารภาครัฐประเทศอื่นๆในภูมิภาคเอเชีย เช่น สิงคโปร์และญี่ปุ่น

นอกจากนี้ สำหรับนักลงทุนที่มีความรู้/ประสบการณ์ด้านการลงทุนและสามารถรับความเสี่ยงได้มากขึ้น ก็ยังมีทางเลือกที่เป็นกองทุน Term fund สำหรับผู้ลงทุนที่มิใช่รายย่อย (Accredited Investor) ซึ่งตราสารที่ลงทุนก็จะมีระดับความเสี่ยงมากขึ้น เพื่อชดเชยกับโอกาสสร้างผลตอบแทนที่สูงขึ้น

นอกจากนี้ เริ่มมีบาง บลจ. ที่มีการออกกองทุนประเภท Term fund ที่เป็นสกุลเงินดอลลาร์สหรัฐ โดยอาศัยประโยชน์จากอัตราดอกเบี้ยในต่างประเทศที่ปรับตัวสูงขึ้น และไม่ต้องรับผลกระทบจากการเปลี่ยนแปลงของอัตราแลกเปลี่ยนระหว่างค่าเงินบาทและดอลลาร์สหรัฐ หรือไม่ต้องมีต้นทุนการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนสำหรับการลงทุนในต่างประเทศของกองทุน

นอกเหนือไปจากกองทุน Term fund แล้ว สำหรับในกลุ่มกองทุนที่มีกำหนดระยะเวลานั้น นับว่าในปีนี้ยังเป็นปีที่โดดเด่นมากของกองทุนประเภท Structured fund ซึ่งมีจุดขายในด้านการคุ้มครองเงินต้นหรือลดความเสี่ยงของเงินลงทุนในช่วงที่ตลาดที่มีความผันผวนสูง โดยกลยุทธ์การลงทุนของกองทุนในกลุ่มนี้ส่วนใหญ่จะมีอายุประมาณ 1 ปี และแบ่งเงินลงทุนเป็น 2 ส่วนคือ 1. การลงทุนในตราสารหนี้ ซึ่งมีความเสี่ยงต่ำและมีผลตอบแทนที่ค่อนข้างแน่นอน โดยสัดส่วนการลงทุนจะอยู่ที่ประมาณ 95% ขึ้นไป เพื่อให้เงินลงทุนส่วนนี้เติบโตกลับมาใกล้เคียงเงินลงทุนทั้งหมดของกองทุนเมื่อกองทุนครบกำหนด และ 2. การลงทุนในตราสารอนุพันธ์ เช่น Options, Warrant ซึ่งอ้างอิงกับสินทรัพย์ที่หลากหลายรูปแบบ เช่น ดัชนีหุ้น, สินค้าโภคภัณฑ์, อัตราดอกเบี้ย เป็นต้น โดยเงินลงทุนในส่วนนี้มีวัตถุประสงค์เพื่อสร้างผลตอบแทนส่วนเพิ่มหากสินทรัพย์อ้างอิงมีการเคลื่อนไหวไปตามเงี่อนไขที่กำหนด

ตัวอย่างกองทุนที่ออกใหม่ในปีนี้ที่ค่อนข้างได้รับความนิยม เช่น กองทุนที่อ้างอิงกับแบบผกผันกับการเปลี่ยนแปลงของอัตราดอกเบี้ย THOR (Thai Overnight Repurchase Rate) หรืออัตราดอกเบี้ยอ้างอิงตลาดซื้อคืนพันธบัตรภาคเอกชนระยะข้ามคืนระหว่างธนาคาร ซึ่งเป็นเสมือนตัวแทนของดอกเบี้ยระยะสั้นในตลาด โดยโครงสร้างผลตอบแทนของอนุพันธ์จะมีผลตอบแทนที่เพิ่มขึ้นหากอัตราดอกเบี้ย THOR ปรับลดลง ดังนั้นกองทุนนี้จึงเหมาะสมกับนักลงทุนที่คาดการณ์ว่าทิศทางดอกเบี้ยจะอยู่ในแนวโน้มขาลง เป็นต้น

อย่างไรก็ตาม จากความซับซ้อนของการลงทุนและรูปแบบการสร้างผลตอบแทนทำให้กองทุนประเภทนี้ถูกจัดอยู่ในกลุ่มประเภทกองทุนซับซ้อน/มีความเสี่ยงสูง และสามารถลงทุนได้เฉพาะนักลงทุนที่ไม่ใช่รายย่อย ซึ่งควรมีความรู้ความเข้าใจในด้านการลงทุนเท่านั้น

สำหรับในกลุ่มกองทุนเพื่อผู้ลงทุนทั่วไป กองทุนที่เน้นลงทุนใน “หุ้นต่างประเทศ” ยังเป็นตลาดที่ได้รับความนิยมมากที่สุดทั้งในด้านจำนวนกองทุนออกใหม่และยอดเงินลงทุนที่สามารถระดมได้ในช่วง IPO

ตัวอย่างประเภทกองทุนที่ได้รับความนิยม คือ

กองทุนหุ้นสหรัฐฯ: การเติบโตอย่างร้อนแรงของตลาดหุ้นสหรัฐฯ โดยเฉพาะในกลุ่มอุตสาหกรรมเทคโนโลยีในปีนี้ ทำให้กองทุนที่ออกใหม่ส่วนใหญ่จะเป็นกองทุนที่เน้นลงทุนตามดัชนี (Passive fund) ซึ่งมีทั้งดัชนี S&P 500 Index ที่เป็นตัวแทนของตลาดหุ้นสหรัฐฯโดยรวม และดัชนี Nasdaq index ซึ่งเป็นดัชนีตัวแทนของหุ้นกลุ่มเทคโนโลยีในสหรัฐฯ

กองทุนหุ้นทั่วโลก: กองทุนออกใหม่ในปีนี้ส่วนใหญ่จะเป็นกองทุนเชิงรุก (Active fund) โดยมีเป้าหมายเพื่อสร้างผลตอบแทนที่เหนือกว่าตลาดผ่านการคัดเลือกหลักทรัพย์รายตัว ซึ่งแต่ละกองทุนก็จะมีธีมการลงทุนที่แตกต่างกันไป เช่น กลยุทธ์ที่เน้นลงทุนในหุ้นคุณภาพ, เน้นหุ้น value หรือหุ้นที่มีราคาต่ำกว่ามูลค่าที่แท้จริง, การลงทุนแบบผสมโดยไม่มีข้อจำกัดด้านสไตล์การลงทุน เป็นต้น

กองทุนหุ้นตลาดเกิดใหม่: หลังจากที่ธนาคารกลางสหรัฐฯมีแนวโน้มในการลดดอกเบี้ยที่ค่อนข้างชัดเจน ทำให้เงินทุนเริ่มไหลกลับสู่เข้าตลาดเกิดใหม่ อย่างไรก็ตามด้วยภาพการเติบโตของจีนที่ยังคงมีความไม่ชัดเจนในช่วงก่อนหน้านี้ ทำให้บาง บลจ. มีการออกกองทุนประเภท Emerging markets ex china ซึ่งมีกลยุทธ์การลงทุนใน emerging markets ยกเว้นประเทศจีน เพื่อลดความผันผวนจากการลงทุนในจีน

ทั้งนี้ จะเห็นว่าทิศทางกองทุนออกใหม่ในตลาดนี้จะเน้นการออกกองทุนที่เป็นรายประเทศมากขึ้น อย่างเช่น กองทุนหุ้นญี่ปุ่น, กองทุนหุ้นอินเดีย, กองทุนหุ้นเวียดนาม, กองทุนหุ้นเกาหลี และกองทุนหุ้นอินโดนีเซีย เป็นต้น โดยกลยุทธ์การลงทุนส่วนใหญ่ของกองทุนในกลุ่มนี้จะเป็นกองทุนประเภท Active fund ที่เน้นการคัดเลือกหุ้นรายตัว

ในด้านกองทุนกลุ่มอุตสาหกรรม กองทุนหุ้นเทคโนโลยียังคงได้รับความนิยมต่อเนื่อง โดยกองทุนที่ออกใหม่ในปีนี้มีความเฉพาะเจาะจงในกลุ่มอุตสาหกรรมย่อยมากขึ้น อย่างเช่น กองทุนที่เกี่ยวข้องกับ AI, Big data, Blockchain เป็นต้น หรือบางกองทุนอาจมีกรอบการลงทุนที่กว้างขึ้น เพื่อเพิ่มความยืดหยุ่นให้กองทุนสามารถลงทุนในธุรกิจกลุ่มอื่นๆที่ไม่ได้ถูกจัดอยู่ในกลุ่มเทคโนโลยีโดยตรงแต่ก็มีโอกาสเติบโตจากกระแสหรือความก้าวหน้าของเทคโนโลยีและนวัตกรรมได้เช่นกัน นอกจากนี้ ยังมีกองทุนใหม่ๆในกลุ่ม Global Infrastructure และ Global Property ซึ่งเป็นกลุ่มที่ผลการดำเนินงานมักได้รับปัจจัยกดดันในช่วงดอกเบี้ยขาขึ้น ดังนั้นจากทิศทางดอกเบี้ยที่กลับมาอยู่ในช่วงขาลง จึงทำให้ความสนใจการลงทุนในอุตสาหกรรมเหล่านี้กลับมาอีกครั้ง

สำหรับกลุ่มกองทุนตราสารหนี้ กองทุนออกใหม่ส่วนใหญ่ยังคงเป็น กองทุนที่เน้นการลงทุนในตราสารหนี้ต่างประเทศทั่วโลก แต่ส่วนใหญ่ก็ยังคงมีสัดส่วนหลักในตราสารหนี้สหรัฐฯ เนื่องจากเป็นตลาดตราสารหนี้ที่ใหญ่ที่สุดในโลก อย่างไรก็ตาม กองทุนก็ยังมีความยืดหยุ่นในประเภทตราสารหนี้ที่ลงทุน ทั้งในตราสารหนี้ภาครัฐ, ตราสารหนี้ภาคเอกชน, ตราสารหนี้ที่มีสินทรัพย์ค้ำประกัน เป็นต้น ในขณะที่กองทุนตราสารหนี้ในประเทศที่ออกใหม่ จะเป็นกองทุนตราสารหนี้ระยะสั้นที่มีกลยุทธ์การลงทุนที่ยืดหยุ่นเช่นกัน

ในด้านกองทุนเพื่อลดหย่อนภาษี กองทุนที่ออกใหม่จะมีทั้งในกลุ่ม SSF, RMF และ Thai ESG โดยเฉพาะในกลุ่ม SSF และ RMF ที่จะมีจำนวนกองทุนออกใหม่ค่อนข้างเยอะและกลยุทธ์การลงทุนที่มีความหลากหลายมากกว่ากองทุน Thai ESG เนื่องจากเกณฑ์การลงทุนที่ค่อนข้างยืดหยุ่นมากกว่ากองทุนประเภท Thai ESG ที่จะต้องเน้นการลงทุนในหุ้นหรือตราสารหนี้ของไทยเท่านั้น

อย่างไรก็ตาม กองทุน Thai ESG ก็ยังมีกองทุนใหม่ๆในปีนี้เพิ่มเติม โดยส่วนใหญ่จะเป็นกองทุนตราสารหนี้ สำหรับกองทุน SSF และ RMF นั้น กองทุนที่ออกใหม่ส่วนใหญ่ก็จะมีความสอดคล้องกันกับกองทุนเปิดทั่วไป โดยจะมีกองทุนออกใหม่ในกลุ่มกองทุนหุ้นต่างประเทศมากที่สุด ซึ่งมีทั้งกองทุนหุ้นทั่วโลก, หุ้นสหรัฐฯ, หุ้นตลาดเกิดใหม่, หุ้นกลุ่มเทคโนโลยี เป็นต้น นอกจากนี้ ยังมีการออกกองทุนผสมทั้งที่เน้นลงทุนในประเทศและต่างประเทศอีกด้วย

นอกเหนือไปจากการออกกองทุนใหม่ที่มีความแตกต่างในกลยุทธ์การลงทุนแล้ว อีกเทรนด์หนึ่งที่เห็นในปีนี้ คือ กลยุทธ์การป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน ที่แต่เดิมมักจะเห็นการบริหารความเสี่ยงด้านอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุนในหลายกองทุน แต่สำหรับในปีนี้ บาง บลจ. มีการออกกองทุนที่มีนโยบายไม่ป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนมากขึ้น โดยเฉพาะในกลุ่มกองทุนตราสารหนี้ต่างประเทศ เนื่องจากต้นทุนการป้องกันความเสี่ยงที่เพิ่มขึ้นจากความแตกต่างของอัตราดอกเบี้ยระหว่างไทยและสหรัฐฯ และการปรับตัวอ่อนค่าของค่าเงินบาทเมื่อเทียบกับค่าเงินดอลลาร์สหรัฐในช่วงครึ่งแรกของปี

อย่างไรก็ตาม จากความผันผวนของค่าเงินที่เกิดขึ้น ทำให้หลาย บลจ. เริ่มออกกองทุนคู่แฝดในด้านกลยุทธ์การลงทุน แต่มีความแตกต่างในด้านนโยบายป้องกันความเสี่ยงอัตราแลกเปลี่ยน เพื่อเป็นทางเลือกให้นักลงทุนสามารถเลือกลงทุนตามมุมมองการลงทุนและระดับความเสี่ยงที่ยอมรับได้ของตนเอง

ปัจจุบันนักลงทุนมีทางเลือกมากขึ้นในด้านผลิตภัณฑ์การลงทุน แต่ไม่ใช่ว่ากองทุนเดียวกันจะเหมาะสมกับผู้ลงทุนทุกราย ดังนั้นสิ่งที่สำคัญคือการทำความเข้าใจในผลิตภัณฑ์และความเสี่ยงที่เกี่ยวข้องอย่างถี่ถ้วนก่อนการตัดสินใจลงทุน เพื่อประเมินว่าการลงทุนดังกล่าวมีความเหมาะสมกับตัวเราหรือไม่ รวมถึงควรมีการจัดพอร์ตการลงทุนอย่างเหมาะสมตามระดับความเสี่ยง ด้วยการลงทุนในหลากหลายสินทรัพย์และประเภทกองทุน ซึ่งจะช่วยกระจายความเสี่ยงให้กับพอร์ตการลงทุนโดยรวมได้ดียิ่งขึ้น