Monthly Investment Strategy เดือนกันยายน 2567

ตลาดหุ้นสหรัฐฯ ปรับตัวขึ้นกระจายในหลายอุตสาหกรรม นำโดยหุ้นกลุ่ม Consumer Staples, Real Estate, Health Care, Financials และ Utilities ตามลำดับ ขณะที่หุ้นกลุ่ม Information technology ให้ผลตอบแทน Underperform ต่ำกว่าดัชนี S&P 500 โดยในเดือนนี้ตลาดคาดการณ์ว่าเฟดจะลดอัตราดอกเบี้ย 0.25% สู่ระดับ 5.00-5.25% ในการประชุม FOMC

“เราให้น้ำหนักการลงทุนหุ้นสหรัฐฯ ระยะสั้น 0-3 เดือน เป็น Neutral และให้น้ำหนัก 6-12 เดือน เป็น Overweight”

มองความเสี่ยงเศรษฐกิจถดถอย (Recession) ในปีนี้ยังมีไม่มาก เราแนะนำให้ทยอยลงทุน โดยเน้นที่หุ้นเติบโตคุณภาพดีขนาดใหญ่เป็นหลัก (Quality Growth Stocks) นอกจากนี้เรายังแนะนำหุ้นกลุ่ม Healthcare ที่เป็น Defensive Growth มีความทนทานในช่วงที่ตลาดหุ้นมีความผันผวน เพราะตามสถิติตลาดหุ้นสหรัฐฯ มักจะมีความผันผวนสูง และให้ผลตอบแทนเป็นลบในเดือน ก.ย.

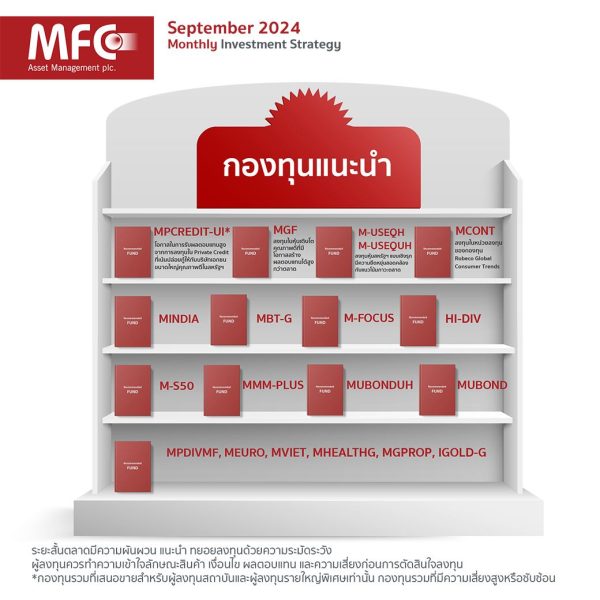

กองทุนแนะนำ ได้แก่ MGF, M-USEQH, M-USEQUH , MHEALTHG

ตลาดหุ้นยุโรป ในเดือน ก.ย. คาดว่าตลาดหุ้นยุโรปจะเคลื่อนไหว Sideways to sideways up จากภาพเศรษฐกิจยุโรปรอดพ้นจากสภาวะถดถอยทางเทคนิค และกำลังเข้าสู่การฟื้นตัว รวมถึงตลาดคาดการณ์ว่ามีโอกาสสูงที่ธนาคารกลางยุโรปจะปรับลดอัตราดอกเบี้ยในการประชุมเดือน ก.ย.

“หากเกิดขึ้นจริง น่าจะเป็นแรงสนับสนุนให้สินทรัพย์เสี่ยงปรับตัวขึ้น”

นอกจากนี้ Valuation ของหุ้นยุโรปยังไม่ตึงตัว โดย Forward P/E ดัชนี STOXX 600 อยู่ที่ 13.18 เท่า ต่ำกว่าค่าเฉลี่ยย้อนหลัง 10 ปี เราคงน้ำหนักการลงทุนในตลาดหุ้นยุโรปที่ Neutral

กองทุนแนะนำ MEURO

ตลาดหุ้นอินเดีย แนวโน้มเดือน ส.ค. ดัชนี Nifty 50 มีโอกาสย่อตัวจากความผันผวนของตลาดหุ้นโลก และเคลื่อนไหวอยู่ในกรอบ เนื่องจากในช่วงช่ ที่ผ่านมาตลาดหุ้นอินเดียถือว่าให้ผลตอบแทนที่ดีเมื่อเทียบกับตลาดหุ้นในตลาดเกิดใหม่ด้วยกัน

“เรามีมุมมอง Neutral ต่อการลงทุนระยะสั้น มองว่า Upside ค่อนข้างจำกัดโดย Forward P/E ของดัชนี Nifty 50 อยู่ที่ระดับ 20.9 เท่า (+1 SD) ซึ่งสูงกว่าค่าเฉลี่ยย้อนหลัง 10 ปีในขณะที่คงมุมมอง Overweight ต่อการลงทุนระยะยาว จากแนวโน้มการเติบโตทางเศรษฐกิจและผลประกอบการของบริษัทจดทะเบียนยังแข็งแกร่ง”

กองทุนแนะนำ MINDIA

ตลาดหุ้นไทย มุมมองตลาดหุ้นไทยในเดือน ก.ย. นี้มองว่าจะเคลื่อนไหว Sideways Up ภาพรวมนักลงทุนคลายกังวลหลังการเมืองภายในประเทศมีความชัดเจนมาก ชั ขึ้นจึงสะท้อนภาพความเชื่อมั่นต่อการลงทุนในสินทรัพย์เสี่ยง ส่วนภาพรวมเศรษฐกิจไทยยังมีแนวโน้มการฟื้นตัวที่ดีโดยล่าสุดสภาพัฒน์ฯ เปิดเผยตัวเลข GDP ในไตรมาส 2/67 ขยายตัว 2.3% ต่อเนื่องจากการขยายตัว 1.6% ในไตรมาส 1/67 และด้านการค้าระหว่างประเทศของไทยเดือน ก.ค. 67 การส่งออกมีมูลค่า 25,720.6 ล้านดอลลาร์ขยายตัว 15.2% สูงกว่าตลาดคาดการณ์ที่ 5-8% ส่วนการนำเข้า มีมูลค่า 27,093.8 ล้านดอลลาร์ขยายตัว 13.1%

ส่วนปัจจัยราคาหุ้นไทยยังอยู่ระดับที่น่าสนใจ ที่ซึ่งปัจจุบันค่า Forward P/E ของดัชนี SET Index อยู่ที่ 13.75 เท่า

“เรามีมุมมองบวกต่อตลาดหุ้นไทยทั้งระยะสั้นและระยะยาว จึงให้น้ำหนักเป็น Overweight”

กองทุนแนะนำ MBT-G , M-FOCUS, M-S50, H9DIV-D

กองทุนอสังหาริมทรัพย์ทั่วโลก ได้ประโยชน์จากการปรับลดดอกเบี้ยเฟด และอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ที่ปรับลงต่อ ส่งผลเชิงบวก ชิ ต่อกลุ่ม REITs ที่ต้นทุนดอกเบี้ยลดลงและทำให้อัตราการจ่ายปันผลดีขึ้นได้

ทั้งนี้ ปัจจัยราคาของ Global REITs (Price/Book) ปรับขึ้นที่ 2.73 เท่า อยู่ในระดับเหนือค่าเฉลี่ย 10 ปีย้อนหลัง อาจสร้างความผันผวนได้ ให้น้ำหนักการลงทุนระยะสั้นและยาว Overweight

กองทุนอสังหาริมทรัพย์เอเชีย ปรับน้ำหนักการลงทุนระยะสั้นและยาวเป็น Overweight จาก Neutral ตลาดเริ่มฟื้นตัว และมี Dividend Yield สูง รวมทั้งทั้ Yield Spread กว้างน่าสนใจ สำหรับกองทุนอสังหาริมทรัพย์ไทย มีมุมมองเศรษฐกิจไทยเชิงบวกมากขึ้น มาตรการกระตุ้นเศรษฐกิจของรัฐบาล และปัจจัยราคาอยู่ในระดับที่ถูกมาก (P/B 0.79 เท่า) เป็นปัจจัยหนุนต่อการลงทุนระยะยาวได้

กองทุนแนะนำ MGPROP-AC , MGPROP-AR , MPDIVIMF , M-PROP RMF