HoonSmart.com>>ทริสเรทติ้ง คาดสินเชื่อกลุ่มธนาคารปี’67 โตต่ำกว่า 2% ผลตอบแทนต่อส่วนผู้ถือหุ้นเฉลี่ย (ROAE) ต่ำกว่า 9% แนวโน้ม 12 เดือนข้างหน้ายังอ่อนตัว ผลจากเศรษฐกิจฟื้นตัวช้า ดอกเบี้ยขาลง ลูกค้ารายใหญ่หันไปออกตราสารหนี้แทนขอกู้ มองแบงก์รุกธุรกิจบริหารความมั่งคั่งแรงขึ้นเพิ่มรายได้ที่ไม่ใช่ดอกเบี้ย

นางนฤมล ชาญชนะวิวัฒน์ รองกรรมการผู้จัดการ และ นายปวินท์ ธชทรงธรรม ผู้จัดการส่วน บริษัท ทริสเรทติ้ง มองแนวโน้มใน 12 เดือนข้างหน้า รายได้และกำไรของกลุ่มธนาคารน่าจะยังเผชิญแรงกดดันจากสินเชื่อที่โตอย่างจำกัด จากการที่เศรษฐกิจไทยฟื้นตัวช้าและไม่ทั่วถึง น่าจะทำให้ความต้องการสินเชื่อในภาคธุรกิจลดลงต่อเนื่อง

หากอัตราดอกเบี้ยนโยบายเปลี่ยนเป็นขาลง อาจทำให้ธุรกิจขนาดใหญ่หันไปออกตราสารหนี้แทนการพึ่งพาสินเชื่อจากธนาคารพาณิชย์ เพื่อใช้ประโยชน์จากต้นทุนทางการเงินที่ต่ำลงในระยะยาว

ขณะเดียวกันธนาคารน่าจะยังคงระมัดระวังในการปล่อยสินเชื่อแก่กลุ่ม SME และรายย่อยใน 12 เดือนข้างหน้าเนื่องจากภาระหนี้ครัวเรือนยังสูงและความสามารถในการชำระหนี้ที่ยังอ่อนแอ หลายธนาคารต่างเพิ่มความเข้มงวดในการปล่อยสินเชื่อให้กับกลุ่มลูกค้าที่มีความสามารถในการชำระหนี้ลดลง ได้แก่กลุ่ม SME และรายย่อย โดยเฉพาะสินเชื่อรถยนต์และสินเชื่อบ้าน ประมาณการสินเชื่อของกลุ่มธนาคารเติบโตต่ำกว่า 2% ในปี 2567

รวมถึง ค่าใช้จ่ายในการตั้งสำรองจากคุณภาพสินทรัพย์ที่ยังอ่อนแอ โดยคาดว่า NPL Ratio ใน 12 เดือนข้างหน้า น่าจะทรงตัวอยู่ที่ระดับใกล้เคียง 2Q67 ที่ 3.7% เนื่องจากสินเชื่อน่าจะเติบโตเพียงเล็กน้อย ขณะที่คุณภาพสินทรัพย์ไม่น่าจะปรับตัวดีขึ้นอย่างมีนัยสำคัญ

ในขณะเดียวกันการเติบโตของเงินฝากน่าจะสอดคล้องกับการชะลอตัวของสินเชื่อ เนื่องจากรายได้ของประชาชนและภาคธุรกิจลดลง ประกอบกับภาระหนี้ที่อยู่ในระดับสูง และความต้องการสภาพคล่อง ทำให้มีเงินเหลือสำหรับการออมน้อยลง

หากอัตราดอกเบี้ยนโยบายปรับลดลง อาจทำให้อัตราดอกเบี้ยเงินฝากลดลงด้วย ส่งผลให้การฝากเงินกับธนาคารมีความน่าสนใจน้อยลง และผู้ฝากอาจมองหาทางเลือกอื่นที่ให้ผลตอบแทนสูงกว่า

คาด ROAE ต่ำกว่า 9%

ครึ่งหลังของปีส่วนต่างอัตราดอกเบี้ยสุทธิ (Net Interest Margin—NIM)น่าจะเริ่มเป็นขาลง จากต้นทุนเงินฝากที่ปรับตัวขึ้น และความเป็นไปได้ที่วงจรดอกเบี้ยอาจเริ่มเปลี่ยนเป็นขาลง จะส่งผลให้ NIM ของกลุ่มธนาคารปรับตัวลดลงเนื่องจากสินเชื่อส่วนใหญ่มีอัตราดอกเบี้ยลอยตัว

ขณะที่สินเชื่อปล่อยใหม่ยังจำกัดและผลตอบแทนน่าจะต่ำลงเนื่องจากการเน้นสินเชื่อธุรกิจขนาดใหญ่ และมีการปรับดอกเบี้ยลงเพื่อช่วยเหลือลูกค้าในกลุ่มเปราะบางทำให้คาดว่าผลตอบแทนต่อส่วนผู้ถือหุ้นเฉลี่ย หรือ ROAE ในปีนี้น่าจะปรับตัวลงต่ำกว่า 9%

ด้านรายได้ที่มิใช่ดอกเบี้ยยังถูกกดดันจากสภาวะตลาดทุนและกำลังซื้อที่ชะลอตัวลง แรงกดดันด้านคุณภาพสินทรัพย์และการสิ้นสุดของมาตรการช่วยเหลือลูกหนี้ ซึ่งน่าจะส่งผลให้การตั้งสำรองมีแนวโน้มทรงตัวในระดับที่สูงหรืออาจปรับตัวเพิ่มขึ้น

อย่างไรก็ตาม ธนาคารส่วนใหญ่มีการบริหารความเสี่ยงด้านเครดิตที่รัดกุมและมีสำรองที่เพียงพอ น่าจะช่วยบรรเทาผลกระทบจากการตั้งสำรองได้ในระดับหนึ่ง

ทริสฯมองว่า ธุรกิจการบริหารความมั่งคั่ง (Wealth Management) มีโอกาสเติบโต Wealth Management มีศักยภาพที่จะพัฒนาได้อีกมากจากฐานลูกค้าที่ยังขยายตัวต่อเนื่อง ปัจจุบันยังคงเน้นขยายฐานลูกค้ากลุ่ม High Net Worth และเริ่มขยายไปยังกลุ่มมั่งคั่งระดับกลาง (Mass Affluent) ด้วยการนำเสนอผลิตภัณฑ์การลงทุนและประกันที่หลากหลาย มีระบบบริหารพอร์ตการลงทุนอัตโนมัติ ( Robo Advisor) และร่วมมือกับสถาบันการเงินต่างประเทศที่ชำนาญ เช่น SCB ที่เป็นพันธมิตรกับ Julius Baer KBANK กับ Lombard Odier BBL กับ Pictet Group และ BAY กับ Mitsubishi UFJ Financial Group (MUFG) ซึ่งเป็นผู้ถือหุ้น

นอกจากนี้ยังมีการร่วมมือกับบริษัทหลักทรัพย์ในเครือเพื่อแนะนำและให้บริการลูกค้าในกลุ่มอีกด้วย การเติบโตของธุรกิจนี้จะทำให้รายได้ที่มิใช่ดอกเบี้ยมีสัดส่วนเพิ่มมากขึ้น ชดเชยรายได้ดอกเบี้ยที่เติบโตช้าลงจากสินเชื่อที่ขยายตัวอย่างจำกัด

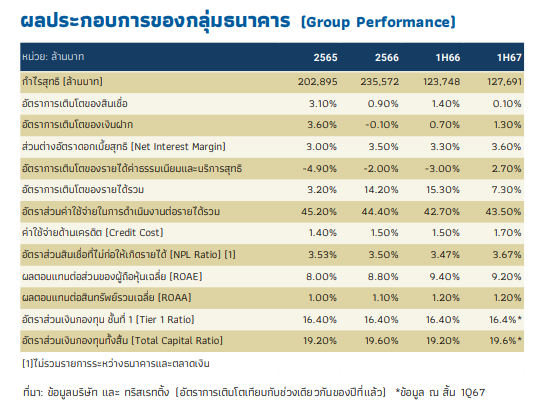

สำหรับ กำไรสุทธิในครึ่งแรกของปี 2567 (1H67) ปรับตัวเพิ่มขึ้น 3.2% จากปีก่อนหน้า ด้วย NIM และรายได้ที่มิใช่ดอกเบี้ยที่เพิ่มขึ้น และการใช้สิทธิประโยชน์ทางภาษีของบางธนาคาร รายได้รวมใน 1H67 เติบโตแม้มีการตั้งสำรองลูกค้ารายใหญ่บางรายใน 2Q67 โดยรายได้ดอกเบี้ยสุทธิเติบโตสอดคล้องกับ NIM ที่ปรับตัวเพิ่มขึ้น

ด้านสินเชื่อของธนาคาร ณ 2Q67 โดยรวมอยู่ที่ระดับ 14.8 ล้านล้านบาท ทรงตัวเมื่อเทียบกับสิ้นปี 2566 และ 2Q66 สอดคล้องกับสภาวะเศรษฐกิจที่ฟื้นตัวช้า ส่งผลให้คุณภาพสินทรัพย์อ่อนแอลงในช่วงหลายไตรมาสที่ผ่านมา