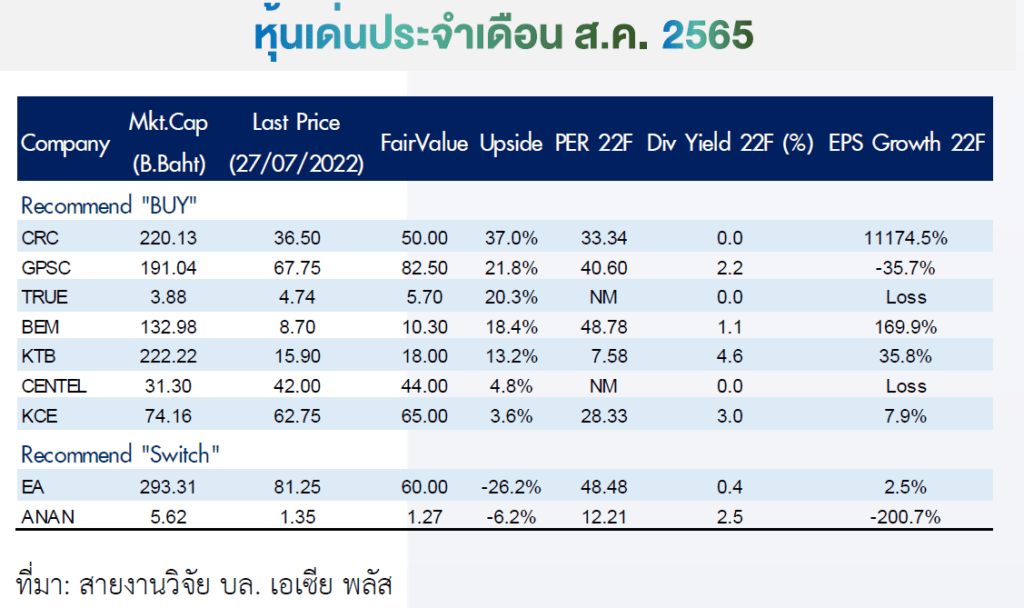

HoonSmart.com>>บล.เอเซียพลัสวิเคราะห์หุ้นเดือนส.ค. ครึ่งเดือนแรกตลาดผันผวน ลุ้นครึ่งเดือนหลังสดใส เงินไหลเข้า ทยอยซื้อแถว 1,570 จุด สะสมกลุ่มเปิดเมือง CENTEL, BEM, CRC หุ้น KTB หุ้นย่อตัว กำไรดีขึ้น GPSC TRUE KCE ด้านบล.ทรีนีตี้ เตือนอย่าชะล่าใจ ไม่ดีจริง แกว่งในกรอบ 1,530-1,630 แนะทยอยขายทำกำไรแถว 1,580 จุดขึ้นไป ชอบ BDMS, CPALL, GPSC, RATCH, WHAUP, ADVANC,BBL, CPF, JMT, OR

บล.เอเซียพลัสออกบทวิเคราะห์เดือนส.ค. 2565 มุ่งหน้าสู่ตาพายุ หลังผ่านไปได้จะสดใสขึ้น เริ่มจากปลาย เดือน ก.ค. IMF ปรับคาดการณ์อัตราการเติบโตของเศรษฐกิจโลก ปี 2565 และ 2566 ลงเหลือ 3.2% และ 2.9% ตามลำดับ เนื่องจากสงครามรัสเซีย-ยูเครน ราคาอาหารและพลังงานอยู่ในระดับสูง รวมถึงเศรษฐกิจจีน ชะลอมากกว่าที่คาด ทำให้เปิด Downside ต่อประมาณการเศรษฐกิจโลกต่อเนื่อง และอาจผลักดันให้บางประเทศเข้าสู่ภาวะ ถดถอยตามนิยาม Technical Recession รวมถึงความกังวลเรื่อง การเกิดวิกฤติเศรษฐกิจในรูปแบบที่คล้ายกับศรีลังกา อาจมีเข้ามารบกวนเป็นระยะ แต่ประเทศไทยจะยังห่างไกลจากภาวะดังกล่าว

หลังจากนั้นจะตามมาด้วยราคา Commodity ที่ลดต่ำลง แม้กรณี ดังกล่าวจะดีต่อสถานการณ์เงินเฟ้อ แต่ก็จะมี Time Lag ราว 2-3 เดือน เท่ากับว่าเงินเฟ้อในเดือน ก.ค. และ ส.ค. ยังอยู่ระดับสูง กดดันให้เห็นการใช้นโยบายการเงินตึงตัวเชิงรุกต้องดำเนินการต่อ กดดันค่าเงินบาทยังอยู่ในโซนอ่อนค่า พร้อมกับฟันด์โฟลด์ชะลอการไหลเข้าตลาดหุ้นไทย จากส่วนต่างอัตราดอกเบี้ยไทย สหรัฐที่กว้างขึ้น โดยเฉพาะช่วงแรกของเดือน ส.ค. แต่การไหลออก อาจชะลอลง และอาจกลับมาเป็นแรงซื้อ หลังกนง.มีการขึ้นดอกเบี้ย รวมถึงการส่งสัญญาณฟื้นตัวของ GDP งวดไตรมาสที่ 2/2565 (2Q65 ) จะถือเป็นสัญญาณที่ดี สะท้อนจากสถิติในอดีต เวลาที่ GDP ไทยเติบโต แต่ GDP สหรัฐติดลบ ตลาดหุ้นไทยมักพลิกกลับมา Outperform และชนะตลาดหุ้นสหรัฐในไตรมาสนั้นๆ ได้

นอกจากนี้ในเดือน ส.ค. ยังเป็นช่วงรายงานงบ 2Q65 ของ Real Sector อาจทำให้ตลาดหุ้นผันผวนบ้าง แต่ตลาดหุ้นไทยย่อตัวลงมาพอสมควรในช่วง ที่ผ่านมา หาก Downside กำไรจำกัด หรือมีการปรับประมาณการ กำไรทั้งปีลงไม่มาก อาจเห็น SET Index รีบาวน์กลับ หลังการประกาศงบ 2Q65 เสร็จสิ้น ราวช่วงครึ่งหลังของเดือน ส.ค.

แนวโน้มตลาดหุ้นไทยยังมีโอกาสผันผวนในช่วงครึ่งแรกของเดือน ส.ค. แต่เมื่อผ่านช่วงเวลาดังกล่าวไปได้ ก็จะเห็นตลาดหุ้นที่มีแรงกดดันลดระดับลง และเริ่มฟื้นตัวกลับได้อีกครั้ง ดังนั้นฝ่ายวิจัยฯ จึงค้นหา โซนเข้าสะสมในมุมพื้นฐาน เพื่อหวังผลในระยาวได้ง่ายขึ้น ซึ่งโซนเข้าสะสมที่เหมาะสมแรก คือ ระดับที่ดัชนีต่ำกว่า 1,570 จุด เป็นระดับที่รับความเสี่ยงการปรับขึ้นดอกเบี้ยไทย 0.75% ในช่วงที่เหลือของปีไปแล้ว และระดับถัดมา คือ โซน 1,515 – 1,530 จุด เป็นโซนที่ SET Index เคลื่อนไหวตอนเผชิญเหตุการณ์การแพร่ระบาดโควิดสายพันธุ์เดลต้าหนักๆ (ช่วงครึ่งเดือนแรกของ ส.ค. 2564) จน GDP งวด 3Q64 พลิกกลับไปติดลบ -0.9%QoQ ขณะที่ปัจจุบันความกังวลการแพร่ระบาดจากฝีดาษลิง และโควิดถือว่าผ่อนคลายกว่ามาก

“กลยุทธ์การลงทุนเดือน ส.ค.นี้ แนะนำทยอยสะสมหุ้น 3 กลุ่มที่คาดว่าจะ Outperform ตลาดได้คือ 1) หุ้นกลุ่มเปิดเมือง CENTEL, BEM, CRC 2) หุ้นได้ประโยชน์ดอกเบี้ยขาขึ้น KTB 3) หุ้นย่อตัว แนวโน้มกำไรดีขึ้นแรงกดดันลดลงตามลำดับ GPSC TRUE KCE”บล.เอเซียพลัสระบุ

ด้านนายณัฐชาต เมฆมาสิน ผู้ช่วยกรรมการผู้จัดการ ฝ่ายวิเคราะห์หลักทรัพย์ บล.ทรีนีตี้ คาด SET Index เดือนส.ค.แกว่งตัวในกรอบ 1,530-1,630 จุด มองการรีบาวด์ขึ้นของตลาดหุ้นทั่วโลกในช่วงปลายเดือนที่ผ่านมาเป็นเพียงปรากฏการณ์ Bear market rally ซึ่งเป็นเรื่องปกติที่เกิดขึ้นในช่วงเศรษฐกิจถดถอย แล้วตลาดมีการ Price in ข่าวร้ายไปมาก จึงมีการปรับตัวผ่อนคลายชั่วครั้งชั่วคราว สอดคล้องกับเงิน USD ที่ถูก Lock profit บางส่วน จนทำให้เกิดแรง Cover short กลับคืนในกลุ่มสกุลเงิน EM ส่งผลให้มีการซื้อหุ้นไทยกลับของนักลงทุนต่างชาติตามเงินบาทที่แข็งค่าขึ้น

มองตัวเลขเศรษฐกิจสหรัฐฯที่เข้าสู่ภาวะการถดถอยทางเทคนิคในช่วงไตรมาสที่ 2 แทบไม่ได้เป็นสิ่งที่น่าตกใจแต่อย่างใด แต่ตัวเลข -0.9% QoQ ดังกล่าวมีแนวโน้มที่จะยังไม่ใช่จุดต่ำสุดของรอบนี้ ซึ่งประเด็นนี้อาจทำให้ตลาดหุ้นอาจกลับมาปรับตัวลงอีกครั้ง หากมีตัวเลขเศรษฐกิจใดที่ส่งสัญญาณอ่อนแอมากขึ้น เนื่องจากจะทำให้นักลงทุนเริ่ม Price in กับความเสี่ยงเศรษฐกิจถดถอยที่ลึกขึ้น (Deeper recession)

นายณัฐชาต กล่าวว่า อีกหนึ่งปัจจัยที่น่ากังวลได้แก่ความชะล่าใจของนักลงทุนที่เกิดขึ้นอีกครั้ง โดยเฉพาะประเด็นการขึ้นดอกเบี้ยของเฟด เนื่องจากหากดูจาก Fed Funds futures ล่าสุดจะพบว่า ตลาด Price in การขึ้นดอกเบี้ยเฟดในการประชุมครั้งถัดไปเพียง 0.58% เท่านั้น ซึ่งหากอัตราเงินเฟ้อสหรัฐฯยังคงทรงตัวในระดับสูงจนทำให้เฟดตัดสินใจคงอัตราเร่งในการขึ้นดอกเบี้ย อาจเป็นปัจจัยที่กลับมาทำให้เงิน USD แข็งค่าและกดดันสินทรัพย์เสี่ยงอีกครั้งได้ ด้วยเหตุนี้ ตัวเลขที่ยังคงต้องจับตาต่อในเดือนนี้ได้แก่ตัวเลข CPI ของสหรัฐฯ ซึ่งจะออกมาในวันที่ 10 ส.ค.ที่จะถึงนี้

ในเชิงกลยุทธ์ ยังไม่เห็นการเปลี่ยนแปลงที่สำคัญสำหรับตัวแปรทางเศรษฐกิจ และตัวแปรทางด้าน Valuation ต่างๆ จึงแนะนำนักลงทุนที่ได้เข้าะสมหุ้น ณ บริเวณดัชนี 1,500-1,530 จุดตามที่ทางทรีนีตี้แนะนำก่อนหน้านี้ ทยอยขายทำกำไรที่ระดับดัชนีบริเวณ 1,580 จุดขึ้นไป ซึ่งเป็นเส้นแบ่งความถูก/แพงของดัชนีที่เคยให้ไว้ มองกรอบแนวต้านแรกของดัชนี SET เดือนนี้ที่บริเวณ 1,580-1,600 จุด และ แนวต้านสำคัญที่ไม่น่าผ่านได้แก่ระดับ 1,630 จุด ส่วนแนวรับสำคัญของเดือนนี้ให้ไว้ที่บริเวณ 1,530 จุด

นายณัฐชาต กล่าวว่า จากการตรวจสอบความชัน Yield curve ทั่วโลกล่าสุดพบว่ายังคงแบนราบ และระดับ 2s10s spread ยังคงอยู่บริเวณจุดต่ำสุด ซึ่งมักเป็นสัญญาณที่ไม่ดีต่อกลุ่ม Cyclical ที่การปรับตัวขึ้นในช่วงที่ผ่านมาอาจเป็นเพียง Technical rebound ช่วงสั้นเท่านั้น จึงยังคงเน้นไปที่กลุ่ม Defensive play เป็นสำคัญ อาทิ BDMS, CPALL, GPSC, RATCH, WHAUP, ADVANC ผนวกกับการ Selective หุ้นเด่นใน Sector อื่นๆ อย่าง BBL, CPF, JMT, OR

สำหรับปัจจัยอื่นๆที่น่าติดตามประจำเดือนส.ค.นี้ได้แก่ รายงานตัวเลข CPI ของไทยประจำเดือนก.ค.ในวันที่ 5 ส.ค.นี้ ซึ่งล่าสุดตลาดคาดการณ์ขยายตัว 7.9% YoY และ 0.0% MoM โดยจะต้องติดตามว่าเงินเฟ้อมีการแพร่กระจายเป็นวงกว้างมากขึ้นหรือไม่ ซึ่งอาจเป็นปัจจัยที่มีอิทธิพลต่อไปยังคาดการณ์ดอกเบี้ยในตลาด รวมถึง Action ของกนง.ในการประชุมวันที่ 10 ส.ค.นี้ รายงานตัวเลขเศรษฐกิจชี้นำที่สำคัญโดยเฉพาะตัวเลข PMI ภาคการผลิต ซึ่งล่าสุดจีนรายงานตัวเลขเดือนก.ค.ถือว่าน่าผิดหวังกลับมาอยู่ในโซนหดตัวอีกครั้งที่ระดับ 49.0 โดยต้องติดตามทางฝั่งของสหรัฐฯและยุโรปด้วยเช่นกัน หากออกมาไม่ดีหรือแย่กว่าคาด อาจทำให้ตลาดกลับมากังวลกับภาวะเศรษฐกิจอีกครั้งหนึ่ง