โดย…ณัฏฐะ มหัทธนา

โดย…ณัฏฐะ มหัทธนา

ผู้อำนวยการอาวุโสฝ่ายกลยุทธ์การลงทุนและลูกค้าสัมพันธ์ บลจ.กรุงไทย (KTAM)

นักลงทุนในตลาดพยายามแปลสัญญาณ “เศรษฐกิจถดถอย” จากภาวะ Inverted Yield Curve ของพันธบัตรสหรัฐ หมายถึง ยีลด์พันธบัตรอายุสั้น > ยีลด์พันธบัตรอายุยาว ต่างจากปกติ (normal yield curve หรือ positive yield curve) ซึ่งผู้ลงทุนพันธบัตรควรได้รับอัตราผลตอบแทนเพิ่มขึ้น (term premium) จากการถือครองตราสารที่อายุยาวกว่า

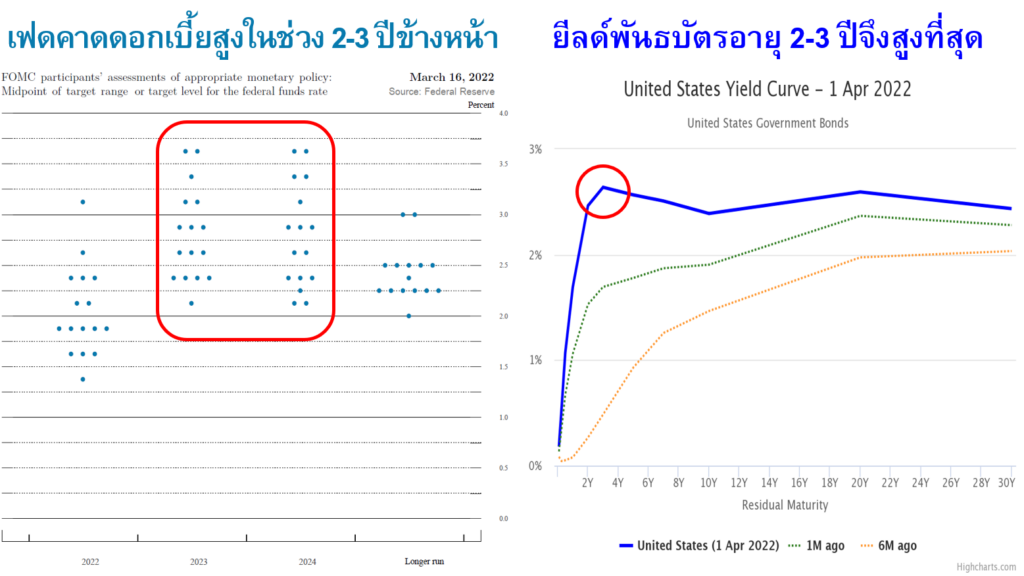

Inverted Yield Curve ได้รับอิทธิพลจากนโยบายของเฟด ซึ่งต้องการขึ้นดอกเบี้ยจนทะลุเป้าหมายระยะยาวในปี 2023-24 (ดูจาก dot plot) ส่งผลให้ยีลด์พันธบัตรสูงสุดที่ 2-3 ปี และเกิด inversion ตั้งแต่ช่วงอายุดังกล่าวเป็นต้นไป

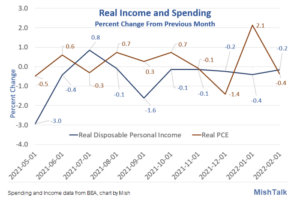

รายได้โตช้ากว่าเงินเฟ้อ = กำลังซื้อหด รายได้ของชาวอเมริกันเติบโตเร็วแต่ยังไม่ทันเงินเฟ้อ รายได้หลังหักภาษี “แท้จริง” (real disposable income หักเงินเฟ้อแล้ว) จึงติดลบ MoM 9 ใน 10 เดือนล่าสุด ส่งผลให้การบริโภคแผ่วลง ยอดใช้จ่ายผู้บริโภค ก.พ. +0.2%MoM โตไม่ถึงครึ่งของค่าคาดการณ์ (+0.5%)

รายได้โตช้ากว่าเงินเฟ้อ = กำลังซื้อหด รายได้ของชาวอเมริกันเติบโตเร็วแต่ยังไม่ทันเงินเฟ้อ รายได้หลังหักภาษี “แท้จริง” (real disposable income หักเงินเฟ้อแล้ว) จึงติดลบ MoM 9 ใน 10 เดือนล่าสุด ส่งผลให้การบริโภคแผ่วลง ยอดใช้จ่ายผู้บริโภค ก.พ. +0.2%MoM โตไม่ถึงครึ่งของค่าคาดการณ์ (+0.5%)

GDP ยังไม่ถดถอย แต่ภาวะเงินเฟ้อสูงต่อเนื่องยาวนานกำลังบั่นทอนการบริโภคในปีเลือกตั้งกลางเทอมของสหรัฐ

อัตราว่างงาน 3.6% ในเดือน มี.ค. ต่ำใกล้ระดับก่อนวิกฤตโควิด ภาพรวมตลาดแรงงานสหรัฐยังคงตึงตัว บรรดาธุรกิจหาคนทำงานยาก สนับสนุนการปรับขึ้นค่าจ้าง เสี่ยงเกิดภาวะ wage-price spiral หมายถึง ค่าจ้างพุ่งเพิ่มต้นทุน ภาคธุรกิจจึงขึ้นราคาสินค้า/บริการ หนุนค่าครองชีพสูงขึ้น เพิ่มแรงกดดันให้ต้องปรับขึ้นค่าจ้างอีกระลอก #วนไป ดังนั้น ข้อมูลชุดใหญ่ที่ออกมาเมื่อวันศุกร์ April Fools’ Payroll Friday จึงเร่งเร้าความคาดหวังในตลาดว่า เฟดควรขึ้นดอกเบี้ยขั้นละ 0.5% ในการประชุมเดือนหน้าและอีกหลายครั้งถัดไปด้วย

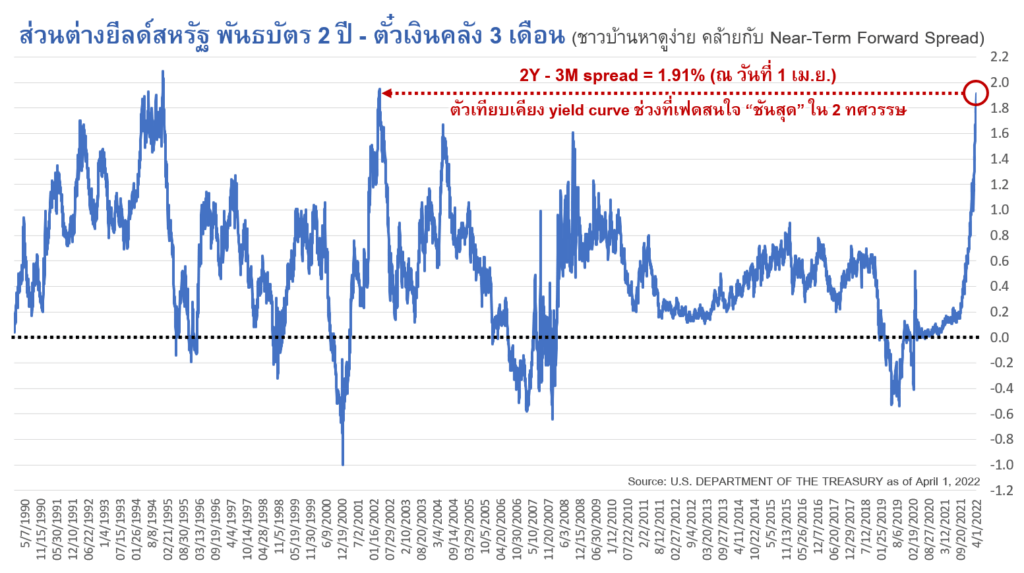

เฟดโฟกัส yield curve คนละช่วงกับที่ตลาดสนใจ Jerome Powell เคยกล่าวไว้เมื่อเดือนก่อนว่า ส่วนของ yield curve ซึ่งเขายึดเป็นหลักในการประเมินความเสี่ยงถดถอยนั้นไม่ใช่ 10Y-2Y แต่เป็น “near-term forward spread” คือ ส่วนต่างยีลด์ระหว่างตั๋วเงินคลังอายุ 3 เดือนกับ forward rate ของตราสารดังกล่าวในอีก 18 เดือนข้างหน้า ตามผลศึกษาจากงานวิจัยของนักเศรษฐศาสตร์ตีพิมพ์เมื่อปี 2018 …ถ้าใครไม่มี forward rate ให้ดูก็อาจสังเกตคู่ที่เคลื่อนไหวใกล้เคียงได้เช่นกันคือ ส่วนต่างยีลด์พันธบัตร 2 ปี – ตั๋วเงินคลัง 3 เดือน (2Y-3M spread)

เฟดสื่อสารชัดเจน “ดอกเบี้ยยังขึ้นได้อีกเยอะ” เพราะถึงแม้ yield curve ช่วงอื่นๆทยอย inverted กันไปหลายคู่แล้ว แต่ near-term forward spread ยังสูงมาก (curve ที่เฟดสนใจ “ชันมาก” ห่างไกลจาก inversion) ทีนี้ก็ขึ้นอยู่กับนักลงทุนในตลาดว่าจะ “เชื่อ” แนวคิดของเฟดหรือไม่?

ตลาดอาจผันผวนรุนแรงหากนักลงทุนวิตกเศรษฐกิจถดถอยแต่เฟดยังเดินหน้าขึ้นดอกเบี้ย/ลดขนาดงบดุล (QT) จนมุมมองราคาพลิกผันจาก “กลัวเงินเฟ้อ” กลับกลายเป็น “กังวลเงินฝืด” กระตุ้นแรงเทขายในตลาดหุ้น ขับเคลื่อนกระแสทุนโถมเข้าใส่พันธบัตรอายุยาว จากนั้นเทรดเดอร์จะหันมาเก็ง “จุดจบวัฏจักรนโยบายการเงิน” อย่างรวดเร็ว โดยไล่ซื้อพันธบัตรตัวสั้นกดยีลด์ 2-3 ปีลงมาจน near-term forward spread แคบลงส่งสัญญาณให้เฟดหยุดขึ้นดอกเบี้ยในที่สุด

สัญญาณอันตรายแรกๆ ในมุมมองของเรา จึงมิใช่ inverted yield curve อย่างที่ใครๆกังวล แต่เป็น การปรับตัวลงรุนแรงต่อเนื่องของยีลด์พันธบัตรอายุยาว 10-30 ปี ต่างหาก! ความยากคือบางครั้งก็มี “สัญญาณลวง” แรงซื้อระยะสั้นเพื่อปิดสถานะขาย (short covering) ของนักเก็งกำไร หรือรอบการปรับพอร์ต (rebalancing) ของสถาบันขนาดใหญ่ อาทิ กองทุนบำนาญ บริษัทประกัน ที่เข้าซื้อบอนด์เติมสัดส่วนตราสารหนี้กลับคืนสู่ระดับ strategic allocation เท่านั้น

เศรษฐกิจจะไม่ถดถอยและตลาดหุ้นสหรัฐจะขึ้นต่อได้ภายใต้เงื่อนไข Soft Landing “เงินเฟ้อต้องชะลอ” เพื่อช่วยหนุนกำลังซื้อของผู้บริโภค สัปดาห์ล่าสุด ปธน.โจ ไบเดน จุดประกายความหวังด้วยหลายมาตรการ “เพิ่มซัพพลาย” โดยงัดกฎหมายสั่งผลิตยามศึกสงคราม Defense Production Act (DPA) มาใช้สนับสนุนด้านการเงินแก่บรรดาเหมืองแร่เพื่อเพิ่มผลผลิตโลหะหลายชนิดอันเป็นส่วนประกอบของแบตเตอรี่รถ EV อาทิ lithium, cobalt, graphite, nickel และ manganese อีกทั้งสั่งปล่อยน้ำมัน 180 ล้านบาร์เรลภายในระยะเวลา 6 เดือนจากคลังสำรองปิโตรเลียมเชิงยุทธศาสตร์ (SPR) เพื่อชะลอการปรับตัวขึ้นของราคาเชื้อเพลิงเพราะคว่ำบาตรรัสเซีย

ราคาน้ำมันดิบดิ่งลงต่ำกว่า $100 ต่อบาร์เรล รับข่าว SPR ทว่ามาตรการฉาบฉวยดังกล่าวคงเป็นเพียง “เกมเดิมพันแข่งกับเวลา” หวังเรียกคะแนนเสียง (อันตกต่ำเพราะเงินเฟ้อ) ของไบเดนและเดโมแครตก่อนถึงเลือกตั้งกลางเทอม เนื่องจากสต็อก SPR ปัจจุบันเหลือไม่ถึง 570 ล้านบาร์เรล ต่ำสุดใน 20 ปี (เต็มถัง 727 ล้านบาร์เรล) รอบนี้ปล่อยออกไป 180 ก็จะเหลือไม่ถึง 400 ล้านบาร์เรล นอกจากบั่นทอนความมั่นคงด้านพลังงานแล้วยังก่อความคาดหวังในตลาดว่า รัฐบาลสหรัฐจะต้องสั่งซื้อน้ำมันจำนวนมากในอนาคตเพื่อเติมคลังสำรองฯ ดังนั้น นโยบายนี้จึงช่วยกดราคาน้ำมันให้ถูกลงบ้างในระยะสั้น แต่อาจส่งผลข้างเคียงผลักดันราคาน้ำมัน (และเงินเฟ้อ) ขึ้นไปสู่ระดับสูงกว่าเดิมอีกในระยะยาว

Soft Landing “ไม่ง่าย” เช่นเดียวกับการเข้าไปลงทุนในตลาดหุ้นสหรัฐซึ่ง ณ ปัจจุบันระดับราคายัง “แพง” กว่าที่อื่นๆ

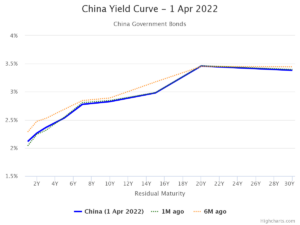

Normal Yield Curve ชื่อหัวข้อสะท้อนความสนใจในบางตลาดที่เส้นอัตราผลตอบแทนพันธบัตร “ชันขึ้นตามปกติ” (normal yield curve ยีลด์ยาว > ยีลด์สั้น) นั่นคือ “จีน” ซึ่งโอกาสลงทุนเปิดกว้างอีกครั้งในช่วง เริ่มต้นวัฏจักรการฟื้นตัว (early recovery) หลังรัฐบาลให้คำมั่นสองประการเมื่อเดือนก่อน 1. สร้างความเชื่อมั่นแก่ตลาดการเงิน 2. สนับสนุน GDP +5.5%

Normal Yield Curve ชื่อหัวข้อสะท้อนความสนใจในบางตลาดที่เส้นอัตราผลตอบแทนพันธบัตร “ชันขึ้นตามปกติ” (normal yield curve ยีลด์ยาว > ยีลด์สั้น) นั่นคือ “จีน” ซึ่งโอกาสลงทุนเปิดกว้างอีกครั้งในช่วง เริ่มต้นวัฏจักรการฟื้นตัว (early recovery) หลังรัฐบาลให้คำมั่นสองประการเมื่อเดือนก่อน 1. สร้างความเชื่อมั่นแก่ตลาดการเงิน 2. สนับสนุน GDP +5.5%

สองกองทุนหุ้นจีน ได้แก่ KT-CHINA มีจุดเด่นที่ “ความถูก” ของตลาด All-China ส่วน KT-Ashares มีจุดแข็ง “เสถียรภาพ” และ “ความกว้างของโอกาส” ด้วยจำนวนหุ้นมหาศาลในตลาดเซี่ยงไฮ้และเซินเจิ้น

KT-CHINABOND ได้ประโยชน์จากจุดเปลี่ยนนโยบายล่าสุดเช่นกัน โดยเฉพาะท่าทีช่วยเหลือภาคอสังหาฯอย่างจริงจัง เช่น สนับสนุนการขายสินทรัพย์เพื่อเสริมสภาพคล่อง ตลอดจนส่งเสริมการควบรวมธุรกิจ (M&A) น่าจะช่วยคลายความตึงตัวในตลาดตราสารหนี้จีน offshore (ซึ่งภาคอสังหาฯมีสัดส่วนเยอะ) ส่งผลให้ credit spreads แคบลง (ราคาขึ้น)

“โภคภัณฑ์” น่าจะใช้รับการฟื้นตัวของเศรษฐกิจจีนได้ดี รอบนี้เราเน้น 2 กองทุนหุ้น KT-MINING และ KT-ENERGY

ไอเดียกองทุนรวมมีให้ทุกวัน ผู้สนใจเชิญรับชม Fund Today by KTAM ทุกเช้าวันทำการเริ่มเวลา 8:45 น. สามารถพิมพ์คำถามทางไลฟ์ Facebook: KTAM Smart Trade, Youtube: KTAM TV ONLINE หรือรับฟังและร่วมพูดคุยใน Clubhouse: KTAM Smart Trade สดพร้อมกันสามช่องทาง นอกจากนี้ดูคลิปย้อนหลังได้ทั้ง Youtube และ Facebook

#คุยทุกวันฟันทุกเช้า #ฟันทูเดย์845

คำเตือน: ความเห็นส่วนบุคคล ไม่ใช่คำแนะนำการลงทุน ผลการดำเนินงานในอดีต มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน คู่มือการลงทุน และความเสี่ยงก่อนตัดสินใจลงทุน