Highlighted Funds

MGF : ลงทุนในหุ้นเติบโตคุณภาพดี (Quality Growth Stock) มีโอกาสสร้างผลตอบแทนได้สูงกว่าตลาด เนื่องจากหุ้นประเภทนี้มีส่วนแบ่งทางการตลาดสูง มีกำไรและรายได้เติบโตสม่ำเสมอ อีกทั้งยังทนกับภาวะเศรษฐกิจในช่วงที่เงินเฟ้อและดอกเบี้ยเป็นขาขึ้นได้ดี

M-EDGE : โอกาสลงทุนในหุ้นที่มีความได้เปรียบในการแข่งขัน และเติบโตอย่างยั่งยืน คัดเลือกลงทุนหุ้นคุณภาพดี สามารถสร้างมูลค่าได้เหนือกว่าดัชนีหุ้นโลก อีกทั้ง กองทุนกระจายการลงทุนไปในธุรกิจที่มี business cycle ต่างกัน และหลากหลายกลุ่มอุตสาหกรรม เหมาะสมกับภาวะตลาดในปัจจุบันที่มีความผันผวนสูง

MCHINA : ลงทุนในหุ้นจีน A-shares ซึ่งได้ประโยชน์จากการเติบโตทางเศรษฐกิจจีนในระยะยาว จากกลุ่มชนชั้นกลางที่เติบโตอย่างรวดเร็ว ปัจจุบัน Valuation อยู่ในระดับที่ค่อนข้างถูก โดย Forward P/E ของดัชนี CSI300 อยู่ต่ำกว่าค่าเฉลี่ยย้อนหลัง 5 ปี ที่ -0.5 S.D.

MCHEVO : ลงทุนในหุ้นจีน All Shares ใน China Evolution Theme บริษัทที่ได้รับประโยชน์จากการเปลี่ยนผ่านสู่เศรษฐกิจยุคใหม่ของจีน 5 กลุ่มอุตสาหกรรม ได้แก่ 1. กลุ่มการบริโภค 2. กลุ่มเทคโนโลยี 3. กลุ่มอุตสาหกรรม 4. กลุ่มพลังงานสะอาด 5. กลุ่มยาและสุขภาพ

M-EUBANK : หุ้นกลุ่มธนาคารได้รับประโยชน์จากอัตราผลตอบแทนพันธบัตรรัฐบาลที่ปรับตัวสูงขึ้น โดยหุ้นกลุ่มธนาคารยุโรปมี Valuation ค่ อนข้างถูก มี P/BV Ratio 0.75 เท่า เมื่อเทียบกับหุ้นกลุ่มธนาคารสหรัฐฯ ที่มี P/BV Ratio 1.45 เท่า นอกจากนี้หุ้นกลุ่มธนาคารยุโรปได้รับการปรับประมาณการกำไรมากกว่าหุ้นกลุ่มธนาคารสหรัฐฯ

Investment Strategy

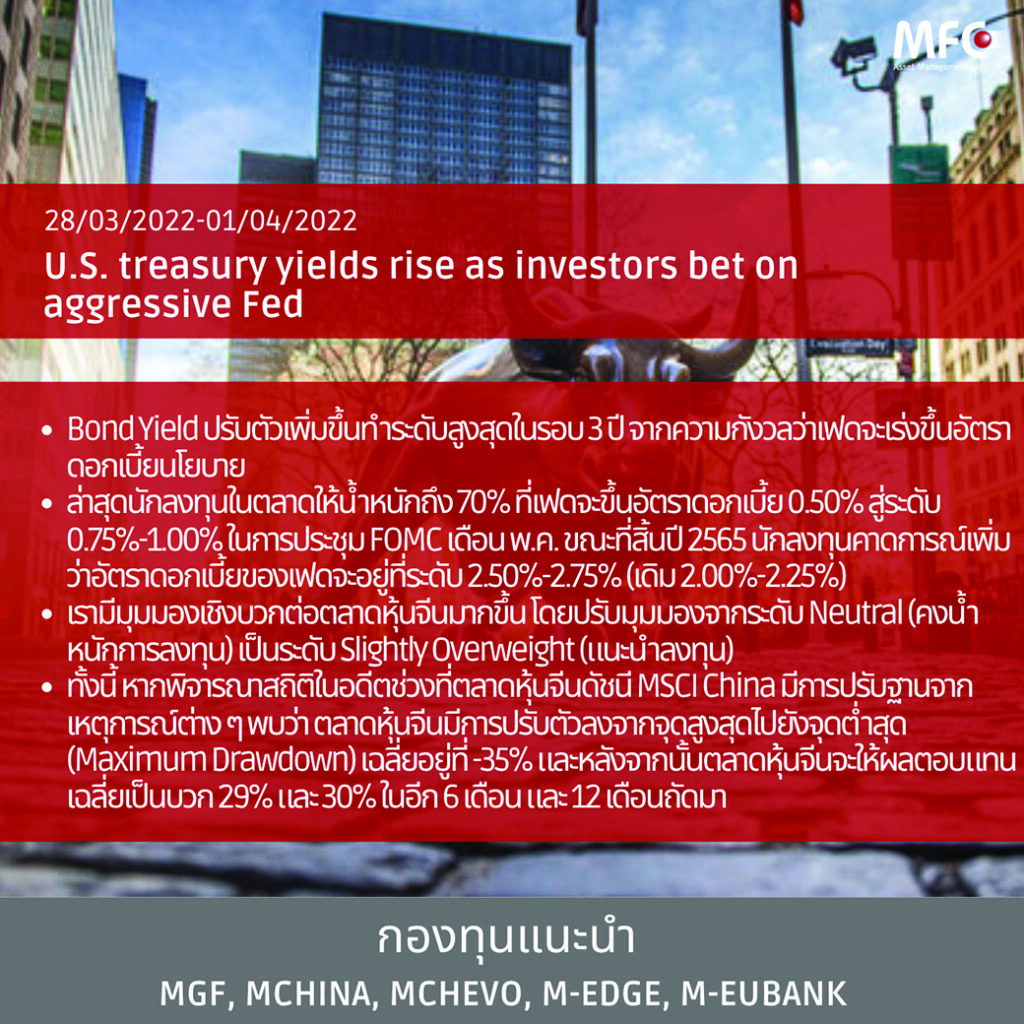

อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ หรือ Bond Yield ปรับตัวเพิ่มขึ้นอย่างต่อเนื่องในสัปดาห์ที่ผ่านมา โดย Bond Yield อายุ 10 ปี ปรับตัวขึ้นแตะ 2.5% และ Bond Yield อายุ 2 ปี ปรับตัวขึ้นแตะ 2.35% ทำระดับสูงสุดในรอบ 3 ปี จากความกังวลว่าธนาคารกลางสหรัฐฯ (Fed) จะเร่งขึ้นอัตราดอกเบี้ยนโยบายมากกว่า Dot Plot ที่เคยให้ไว้ในการประชุม FOMC วันที่ 16 มี.ค. โดยล่าสุด CME FedWatch Tool บ่งชี้ว่านักลงทุนในตลาดให้น้ำหนักถึง 70% ที่เฟดจะขึ้นอัตราดอกเบี้ย 0.50% สู่ระดับ 0.75%-1.00% ในการประชุม FOMC เดือน พ.ค. (ภาพที่ 1) ขณะที่สิ้นปี 2565 นักลงทุนคาดการณ์เพิ่มว่าอัตราดอกเบี้ยของเฟดจะอยู่ที่ระดับ 2.50%-2.75% (เดิม 2.00%-2.25%)

จากสถานการณ์ปัจจุบันที่ Bond Yield เร่งตัวขึ้นทำจุดสูงสุดในรอบ 3 ปี ส่งผลให้ดัชนี Bloomberg Global Aggregate ที่เป็นดัชนีชี้วัดของตราสารหนี้ภาครัฐบาลและภาคเอกชนทั่วโลกเกิดแรงเทขาย ปรับตัวลดลงจากจุดสูงสุดเมื่อต้นปี 2564 มาแล้ว 11% และเป็นระดับเดียวกันกับช่วงปี 2551 ที่เกิดวิกฤตการเงินสหรัฐฯ Subprime Crisis (ภาพที่ 2) ส่งผลลบต่อผลการดำเนินงานกองทุนตราสารหนี้ต่างประเทศ ซึ่งปัจจุบันเรายังคงมุมมองเป็น Slightly Underweight (แนะนำชะลอการลงทุน)

สหรัฐฯ เปิดเผยตัวเลขผู้ยื่นขอสวัสดิการว่างงานครั้งแรกลดลง 28,000 ราย สู่ระดับ 187,000 ซึ่งเป็นระดับต่ำที่สุดในรอบกว่า 50 ปี และต่ำกว่าที่นักวิเคราะห์คาดการณ์ไว้ที่ระดับ 212,000 ราย สะท้อนตลาดแรงงานที่ยังคงแข็งแกร่งท่ามกลางอัตราเงินเฟ้อที่สูง ขณะที่ดัชนีชี้นำทางเศรษฐกิจ (leading indicator) อย่าง ดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตเบื้องต้นเดือน มี.ค. รายงานออกมาอยู่ที่ 58.5 ทำระดับสูงสุดในรอบ 6 เดือน และเพิ่มขึ้นจากระดับ 57.3 ในเดือน ก.พ. ส่วนดัชนีผู้จัดการฝ่ายจัดซื้อภาคบริการเบื้องต้นอยู่ที่ 58.9 ทำระดับสูงสุดในรอบ 8 เดือน และเพิ่มขึ้นจากระดับ 56.5 ในเดือน ก.พ. (ภาพที่ 3) ส่งผลให้ตลาดคลายความกังวลเกี่ยวกับภาวะเศรษฐกิจถดถอย