HoonSmart.com>>ในไตรมาสที่ 4 ของทุกๆปี มักจะมีหุ้นออกมาเสนอขายประชาชนครั้งแรก (IPO) มากกว่าทุกไตรมาส แนวโน้มในปี 2564 ก็เช่นเดียวกัน มีบริษัทจ่อคิวแน่น รออนุมัติไฟลิ่งจากสำนักงานก.ล.ต. คาดว่าเมื่อพร้อมขาย หุ้นทุกตัวจะเป็นที่ต้องการของนักลงทุนจำนวนมาก โดยเฉพาะบริษัทที่ดำเนินธุรกิจเทคโนโลยี ที่มีโอกาสให้ผลตอบแทนที่สูงมาก จากสถิติที่ผ่านมา และธุรกิจยังมีทิศทางเติบโตก้าวกระโดดตามเมกะเทรนด์อีกด้วย

ในเดือนก.ย.นี้ มีหุ้นน้องใหม่ 2 บริษัท คือ บริษัท โคลเวอร์ เพาเวอร์ (CV) เข้าซื้อขายในตลาดหลักทรัพย์แห่งประเทศไทย (SET) เมื่อวันที่ 2 ก.ย. ที่ผ่านมา และบริษัทบลูบิค กรุ๊ป (BBIK) เข้าซื้อขายในตลาดหลักทรัพย์เอ็มเอไอ (mai) วันที่ 16 ก.ย.2564 เห็นได้ชัดเจนถึงการตอบรับของนักลงทุน ซึ่งสะท้อนถึงผลตอบแทนที่ได้รับในวันแรกเพียง 0.51% และ 66.67% ตามลำดับ

BBIK ได้รับความสนใจสูงมาก เนื่องจากดำเนินธุรกิจที่ปรึกษาด้านกลุยทธ์ และการจัดการนวัตกรรมและเทคโนโลยี ซึ่งตลาดมีขนาดที่ใหญ่มากในโลกยุคดิจิทัล จึงไม่แปลกใจกับราคาเปิดกระโดดมากกว่า 100% ที่ระดับ 36.75 บาท เทียบกับราคา IPO ที่ 18 บาท และแรงซื้อยังเข้ามาไล่ราคาขึ้นไปสูงสุดแตะ 38.50 บาท แม้จะลงไปต่ำสุดที่ 28 บาท สามารถฟื้นขึ้นมาปิดที่ 30 บาท +12 บาท ด้วยปริมาณการซื้อขายกว่า 42 ล้านหุ้น คิดเป็นมูลค่าสูงถึง 1,425 ล้านบาท เทียบกับการเสนอขายหุ้น IPO จำนวน 25 ล้านหุ้น

ขณะเดียวกัน “ธนา เธียรอัจฉริยะ” ประธานกรรมการ BBIK ได้เข้าซื้อหุ้นในวันแรก 2 ล็อต ๆแรก จำนวน 86,900 หุ้น ราคาหุ้นละ 34 บาท และจำนวน 13,100 หุ้น ราคา 34.50 บาท รวมถึงภรรยา” วรินดา เธียรอัจฉริยะ” ซื้อด้วย 18,000 หุ้น ราคา 35.65 บาท/หุ้น รวมใช้เงินลงทุนทั้งสิ้น 4 ล้านบาทเศษ จากเดิมไม่มีหุ้นแต่อย่างใด

ส่วน CV ราคาไต่ขึ้นไปสูงสุดถึง 4.32 บาท แต่กลับปิดที่ 3.92 บาท ผู้จองซื้อหุ้นได้กำไรเพียง 0.51% แต่ก็ยังดีกว่าการถือต่อไป ที่ไหลลงไปต่ำสุด 3.32 บาท และฮึดสู้ขึ้นมาปิดที่ 3.56 บาท วันที่ 17 ก.ย.2564 ยังขาดทุนมากกว่า 8% เมื่อเทียบกับ IPO ที่ 3.90 บาท

“โคลเวอร์ เพาเวอร์”เป็นผู้ผลิตและจำหน่ายไฟฟ้าพลังงานหมุนเวียน และธุรกิจด้านวิศวกรรม เป็นบริษัทขนาดเล็ก และมีมูลค่าหุ้นตามราคาบัญชีเพียง 0.66 บาท/หุ้น ณ วันที่ 30 มิ.ย. 2564 หุ้นจะไปได้ต้องรอข่าวดีจากงานใหม่ๆที่จะเข้ามาเพิ่มกำไรในอนาคต

CV เพิ่งประกาศว่าได้งานออกแบบและติดตั้งในโครงการผลิตเชื้อเพลิง Bio Fusion ร่วมกับพันธมิตร มูลค่างานรวมทั้งสิ้น 528 ล้านบาท

นอกจากนี้ยังวางแผนขยายธุรกิจทั้งในและต่างประเทศ ซึ่งในปีนี้จะซื้อกิจการโรงไฟฟ้าพลังงานความร้อนร่วมที่ใช้ก๊าซธรรมชาติเป็นเชื้อเพลิงหลัก กำลังการผลิตติดตั้ง 7.36 เมกะวัตต์ ส่วนภายในปี 2564-2566 จะมีการพัฒนาโรงไฟฟ้าชีวมวลในประเทศญี่ปุ่น กำลังการผลิตติดตั้ง 39.8 เมกะวัตต์ และโครงการอื่นๆ ทั้งนี้ในวันที่ 23 ก.ย.นี้จะทราบผลการพิจารณาด้านราคา โครงการโรงไฟฟ้าชุมชน หลังผ่านคุณสมบัติด้านเทคนิคทั้งหมด 6 โครงการ กำลังการผลิตรวม 36 เมกะวัตต์ ซึ่งผู้ถือหุ้นจะต้องติดตามความก้าวหน้าของการลงทุน เพื่อบ่งบอกถึงการเติบโตในระยะยาว

สำหรับบริษัทที่จะเปิดขายหุ้น IPO ในวันที่ 21-23 ก.ย.นี้ มี 2 บริษัท คือบริษัท ซีแพนเนล (CPANEL) และ บริษัท อุบล ไบโอ เอทานอล (UBE) ต่างก็มีจุดเด่นให้นักลงทุนเลือกซื้อหุ้น

“ซีแพนเนล” เป็นผู้ผลิตและจำหน่ายแผ่นพื้นและผนังคอนกรีตสำเร็จรูป เป็นสินค้าทดแทนการก่อสร้างแบบดั้งเดิม ก่ออิฐ ฉาบปูน เป็นอนาคตของวงการรับเหมาก่อสร้าง และอสังหาริมทรัพย์ หากซื้อหามาใช้แล้ว จะช่วยลดต้นทุน และลดระยะเวลาทำงานได้มาก

CPANEL เตรียมเสนอขายจำนวน 39.5 ล้านหุ้น ราคาหุ้นละ 6 บาท คาดเข้าเทรด mai วันที่ 30 ก.ย.นี้ มีบริษัท แอสเซท โปร แมเนจเม้นท์ (APM) เป็นที่ปรึกษาทางการเงิน และมีบล.ฟินันเซีย ไซรัส เป็นแกนนำอันเดอร์ไรท์ ชูจุดเด่นเพียบ บริษัทมีอัตรากำไรขั้นต้นสูงถึง 35% อัตรากำไรสุทธิ 12-13% นักวิเคราะห์ 6 ราย ให้ราคาเหมาะสมต่ำสุด 8 บาท และสูงสุดถึง 9 บาท

ด้านบริษัท อุบล ไบโอ เอทานอล เสนอขายจำนวน 1,370 ล้านหุ้น ในราคาหุ้นละ 2.40 บาท เป็นผู้ผลิตและจำหน่ายผลิตภัณฑ์แปรรูปจากมันสำปะหลังรายใหญ่ของประเทศไทย มีกำลังการผลิตเอทานอลถึง 146 ล้านลิตรต่อปี มีเทคโนโลยีการผลิตแบบ Hybrid สามารถรองรับวัตถุดิบได้หลากหลาย ช่วยบริหารจัดการต้นทุนสินค้าได้ดี และสามารถเสนอราคาขายที่แข่งขันได้กับผู้ประกอบการรายอื่น รวมถึงนโยบายพลังงานของรัฐบาลยังช่วยสนับสนุนธุรกิจให้เติบโตอย่างมั่นคงในระยะยาวด้วย

นอกจากนี้ UBE ยังเป็นผู้ผลิตแป้งมันสำปะหลังออร์แกนิคและแป้งฟลาวที่มีศักยภาพในการเติบโตสูง สอดรับกับแนวโน้มพฤติกรรมของผู้บริโภคที่หันมามุ่งเน้นอาหารเพื่อสุขภาพ

” UBE เป็นผู้ผลิตและแปรรูปมันสำปะหลังครบวงจรรายใหญ่ที่สุดในภาคตะวันออกเฉียงเหนือตอนล่าง นอกจากการเป็นผู้นำแป้งมันสำปะหลังและเอทานอลแล้ว ยังมีการต่อยอดไปสู่ธุรกิจเกษตรอินทรีย์ เน้นงานวิจัยและพัฒนาผลิตภัณฑ์ที่สร้างมูลค่าเพิ่มจากวัตถุดิบทางการเกษตรประเภทต่างๆ อย่างต่อเนื่อง ควบคู่กับการพัฒนาเครือข่ายเกษตรกรที่เข้มแข็ง ทำให้ UBE มีจุดเด่นกว่าบริษัทในอุตสาหกรรมเดียวกัน”

ทั้งนี้ การขายหุ้นของ UBE ยังช่วยให้ผู้ถือหุ้นได้รับผลตอบแทนที่ดีด้วย โดยเฉพาะบริษัท ไทยออยล์ เอทานอล และบริษัท บีบีจีไอ ที่นำหุ้นเดิมมาร่วมจำหน่ายด้วยบริษัทละ 97.86 ล้านหุ้น

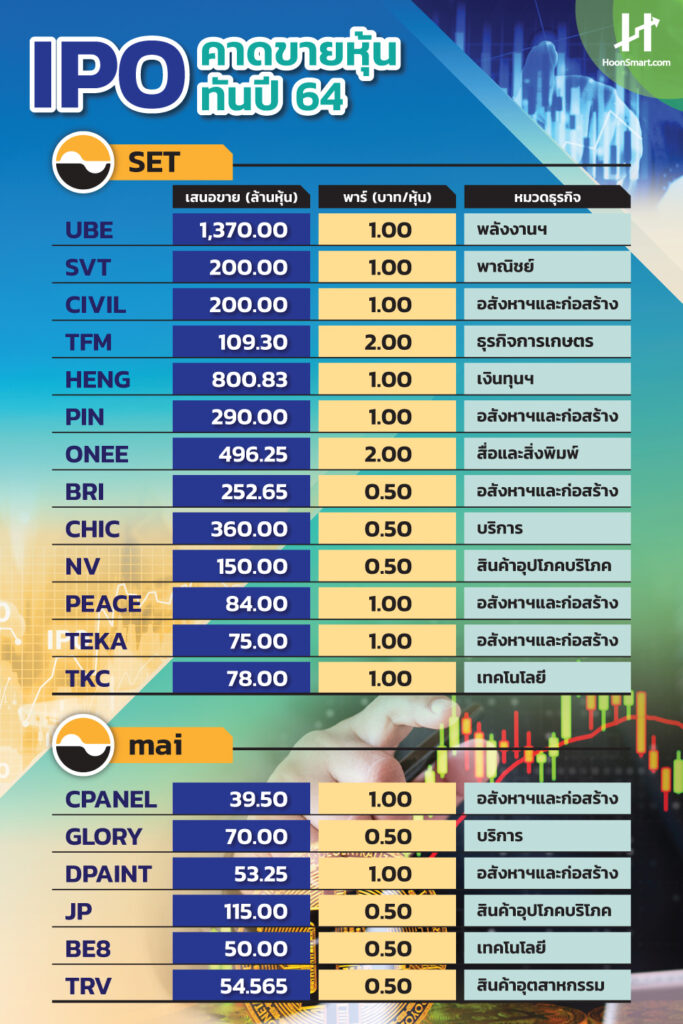

ส่วนบริษัทที่เตรียมเสนอขายหุ้นอีกมากกว่า 10 บริษัทมีจุดเด่นให้นักลงทุนค้นหา แม้ไม่ได้เข้าจดทะเบียนหมวดเทคโนโลยี แต่ธุรกิจก็มีการพัฒนาเทคโนโลยีมาใช้เสริมความแข็งแกร่งของธุรกิจ อาทิ บริษัท ซันเวนดิ้ง เทคโนโลยี (SVT) เบอร์ 1 ธุรกิจค้าปลีกผ่านเครื่องจำหน่ายสินค้าอัตโนมัติ ภายใต้เครื่องหมายการค้า “SUNVENDING ” เตรียมเสนอขายหุ้น 200 ล้านหุ้น ปลายเดือนก.ย.นี้ คาดเข้าซื้อขายในSET ต้นเดือนต.ค.นี้ ระดมทุนเพื่อเพิ่มเครื่อง ลงทุนพัฒนาระบบและจัดหาอุปกรณ์อิเล็กทรอนิกส์แบบ Smart หาโอกาสขยายตลาดไปภูมิภาคอาเซียน

ในทุกปีของการเสนอขายหุ้น IPO มีหุ้นที่แตกตัวมาจากบริษัทจดทะเบียน(บจ.) หรือ Spin-Off เพื่อเพิ่มความแข็งแกร่งทั้งแม่และลูก

ในปีนี้ บริษัท ไทยยูเนี่ยน ฟีดมิลล์ (TFM) ผู้ผลิตและจำหน่ายอาหารสัตว์เศรษฐกิจ เสนอขาย 109.3 ล้านหุ้น เป็นหุ้นเพิ่มทุนจำนวน 90 ล้านหุ้น บริษัท ไทยยูเนี่ยน กรุ๊ป (TU) ร่วมขายด้วย 19.3 ล้านหุ้น และบริษัท ออริจิ้น พร็อพเพอร์ตี้ (ORI ) นำเสนอ บริษัท บริทาเนีย (BRI)ผู้พัฒนาอสังหาริมทรัพย์ประเภทที่อยู่อาศัยแนวราบ เตรียมเสนอขายหุ้นจำนวน 252.65 ล้านหุ้น

ทั้งนี้หวังว่าปี 2564 จะมีบริษัทเข้า SETและ mai ประมาณ 40-50 บริษัทเหมือนกับทุกปี และมูลค่าระดมทุนใกล้เคียงกับปีก่อนที่ 555,000 ล้านบาท จากครึ่งแรกของปีนี้มีการระดมทุนแล้ว 341,000 ล้านบาท ช่วยทำให้บริษัทของไทยแข็งแกร่งยิ่งขึ้น พร้อมรับมือกับความผันผวนที่จะเข้ามา และอัตราดอกเบี้ยโลกกำลังกลับทิศเป็นขาขึ้นตั้งแต่ปี 2565 เป็นต้นไป