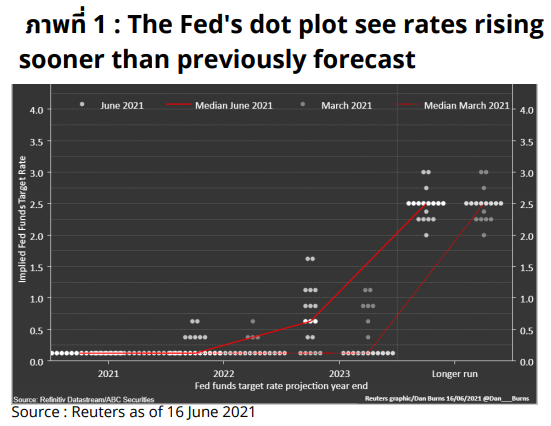

สัปดาห์ที่ผ่านมาธนาคารกลางสหรัฐฯ (Fed) มีมติเอกฉันท์คงอัตราดอกเบี้ยนโยบายที่ 0-0.25% ต่อไป ขณะเดียวกันก็ได้ส่งสัญญาณดำเนินนโยบายการเงินที่เข้มงวดขึ้น สะท้อนจาก Dot Plots ความเห็นของคณะกรรมการเฟดในการประชุมครั้งนี้ ที่เห็นว่าควรเริ่มขึ้นดอกเบี้ยในปี 2565 ทั้งหมด 7 ท่าน เพิ่มขึ้นจากเดิม 4 ท่านจากการประชุมครั้งก่อน ส่วนปี 2566 มีคณะกรรมการจำนวนมากถึง 13 ท่าน จากทั้งหมด 18 ท่าน ที่เห็นว่าควรขึ้นดอกเบี้ยอย่างน้อย 1 ครั้ง ทำให้การคาดการณ์ส่วนใหญ่ (Median) ถูกปรับขึ้นจนกลายเป็นว่าเฟดมีโอกาสที่จะขึ้นอัตราดอกเบี้ยในปี 2566 ถึง 2 ครั้ง ต่างจากการประชุมครั้งก่อนที่จะคงอัตราดอกเบี้ย ณ ระดับปัจจุบันไปจนถึงสิ้นปี 2566 (ภาพที่ 1)

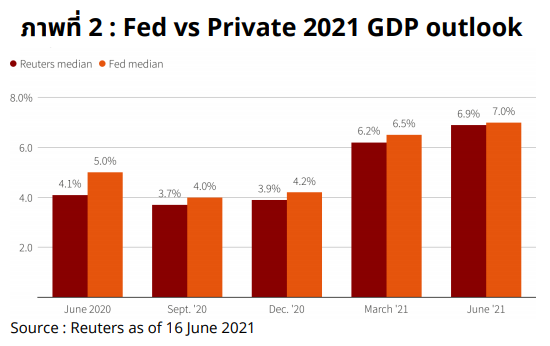

นอกจากนี้เฟดยังมีมุมมองเชิงบวกต่อเศรษฐกิจสหรัฐฯมากขึ้น มีการปรับคาดการณ์ GDP ปี 2564 ขึ้นสู่ระดับ 7.0% มากกว่าเดือน มี.ค. ที่ 6.5% และมากกว่าผลสำรวจภาคเอกชนที่ 6.9% ขณะที่ปี 2565 คงคาดการณ์ GDP ไว้ที่ 3.3% (ภาพที่ 2 )

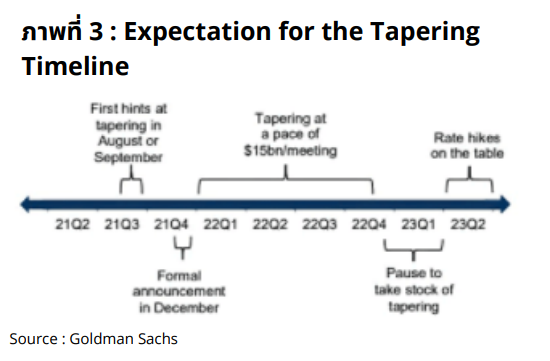

หากเราพิจารณาคำแถลงของนายเจอโรม พาวเวล ที่เผยว่าเฟดได้เริ่มหารือถึงเรื่องการปรับลดวงเงิน QE บ้างแล้ว จะพบว่าตลาดได้มีการคาดการณ์การลดวงเงิน QE ไปล่วงหน้าค่อนข้างมาก ตั้งแต่เริ่มประกาศอย่างเป็นทางการในไตรมาส 4 ปี 2564 และลดการอัดฉีดสภาพคล่องจริง (QE Tapering) ในไตรมาส 1 ปี 2565 จนกระทั้งเริ่มขึ้นดอกเบี้ยเป็นครั้งแรกในไตรมาส 2 ปี 2566 (ภาพที่ 3 )

ทำให้เรามองว่า หากตลาดหุ้นมีการปรับฐานจากผลกระทบของ Valuation ที่เริ่มตึงตัว รวมถึงทิศทางการดำเนินนโยบายการเงินของเฟดที่เข้มงวดมากขึ้น จะเป็นโอกาสที่ดีในการทยอยลงทุน เพราะเรามองการปรับฐานในรอบนี้จะไม่รุนแรงเหมือนกรณีปี 2556 มองการปรับฐานจะอยู่ในช่วง 5-10% ซึ่งเป็นการปรับฐานในสภาวะตลาดขาขึ้นตามปกติ (Healthy Correction)