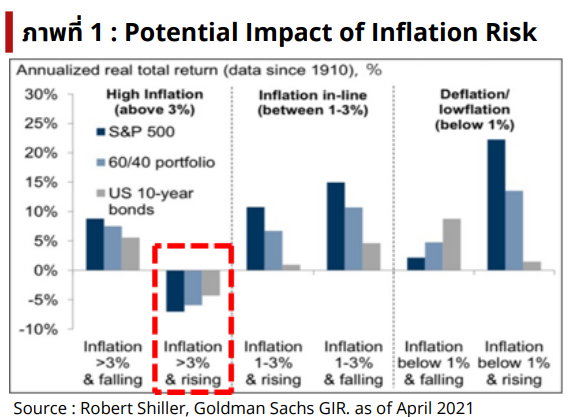

จากการวิเคราะห์ข้อมูลในอดีต พบว่าในช่วงที่เงินเฟ้ออยู่ในระดับ 3% ขึ้นไปและมีแนวโน้มปรับตัวสูงขึ้นอีก ผลตอบแทนของดัชนี S&P500 จะติดลบประมาณ 6-7%

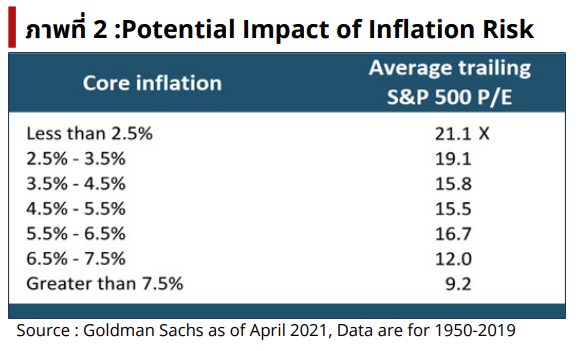

📍จากสถิติเมื่ออัตราเงินเฟ้อยิ่งปรับตัวเพิ่มสูงขึ้นจะส่งผลให้ P/E ตลาดปรับตัวลดลง (P/E De-rating)

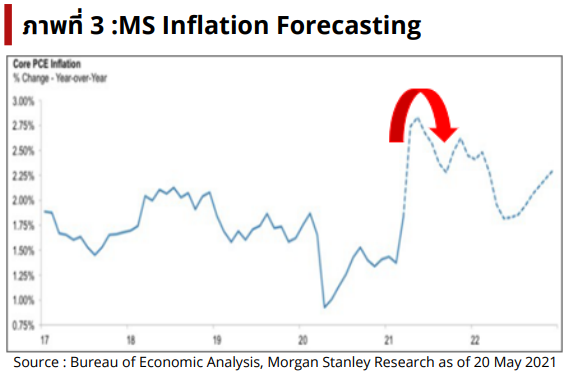

📍มีความเป็นไปได้ว่าอัตราเงินเฟ้อน่าจะอยู่ใกล้จุดสูงสุดของปีนี้แล้ว รวมถึงเฟดมองว่าเงินเฟ้อที่เร่งตัวขึ้นเป็นเพียงแค่ปัจจัยชั่วคราว ทำให้ตลาดคลายความกังวล

📍หากอัตราเงินเฟ้อมีการปรับตัวสูงขึ้นอีก คาดว่าตลาดหุ้นอาจมี Downside risk อยู่ประมาณ 6-10%

📍ประเด็นที่ต้องเฝ้าติดตาม 1) การประชุมของเฟดในวันที่ 15-16 มิ.ย. 2) การประชุมกลุ่ม OPEC+ 3) ตัวเลขเงินเฟ้อของยุโรปและสหรัฐฯ ในเดือนพฤษภาคม และ 4) ตัวเลขดัชนี PMI ของสหรัฐฯ

📍คาดว่าเศรษฐกิจสหรัฐฯ ในระยะข้างหน้าจะมีอัตราการเจริญเติบโตทางเศรษฐกิจที่เติบโตลดลง ซึ่งไม่น่าจะส่งผลให้อัตราเงินเฟ้อของสหรัฐฯ ปรับตัวสูงขึ้นมาก

จากข้อมูลทางสถิติ ตามภาพที่ 1 ซึ่งเป็นการวิเคราะห์ถึงผลกระทบของอัตราเงินเฟ้อที่มีต่อผลตอบแทนของดัชนี S&P500 พบว่าในกรณีที่อัตราเงินเฟ้ออยู่ในระดับ 3% ขึ้นไปและมีแนวโน้มปรับตัวสูงขึ้นอีก ผลตอบแทนของดัชนี S&P500 จะติดลบประมาณ 6-7% นอกจากนี้ความเสี่ยงด้านเงินเฟ้อ จะมีผลกระทบต่อระดับ P/E ของดัชนี S&P500

ตามภาพที่ 2 พบว่า เมื่ออัตราเงินเฟ้อยิ่งปรับตัวเพิ่มสูงขึ้นจะส่งผลให้ P/E ของตลาดปรับตัวลดลง (P/E De-rating) โดยหากอัตราเงินเฟ้ออยู่ที่ประมาณ 2.5-3.5% จะมี P/E เฉลี่ยของตลาดอยู่ที่ 19.1 ซึ่งต่ำกว่าค่าเฉลี่ย P/E ณ อัตราเงินเฟ้อที่น้อยกว่า 2.5% อยู่ประมาณ 10%

อย่างไรก็ตามตัวเลขอัตราเงินเฟ้อของสหรัฐฯ (Core PCE) ที่ประกาศออกมาในเดือนเมษายนที่ 3.1% YoY มีความเป็นไปได้ว่าอัตราเงินเฟ้อน่าจะอยู่ใกล้จุดสูงสุดของปีนี้แล้ว ตามภาพที่ 3 ซึ่งในระยะข้างหน้าอัตราเงินเฟ้อน่าจะค่อย ๆ ปรับตัวลดลง ตามการคาดการณ์ของนักวิเคราะห์ส่วนใหญ่ รวมถึงสัญญาณจากทาง Fed ที่มองว่าเงินเฟ้อที่เร่งตัวขึ้นเป็นเพียงแค่ปัจจัยชั่วคราว ทำให้ตลาดคลายความกังวลและฟื้นตัวดีขึ้น ซึ่งทำให้สินทรัพย์เสี่ยงอย่างหุ้นยังคงเป็นสินทรัพย์ที่น่าสนใจอยู่ อย่างไรก็ตามเงินเฟ้อเป็นสิ่งที่คาดการณ์ได้ค่อนข้างยาก โดยในอนาคตหากเงินเฟ้อมีการปรับตัวสูงขึ้นอีก คาดว่าตลาดหุ้นอาจมี Downside risk อยู่ประมาณ 6-10%

ทั้งนี้ยังคงต้องเฝ้าติดตามการประชุมและการประกาศตัวเลขทางเศรษฐกิจที่สำคัญ ได้แก่ การประชุมของเฟดในวันที่ 15-16 มิ.ย. เพื่อดูทิศทางการดำเนินนโยบายการเงินของเฟด และตัวเลขการจ้างงาน, การประชุมกลุ่ม OPEC+ ที่คาดว่าอาจจะมีการเพิ่มกำลังการผลิตขึ้นตามอุปสงค์ที่ฟื้นตัว, ตัวเลขเงินเฟ้อของยุโรปและสหรัฐฯ ในเดือนพฤษภาคม และตัวเลขดัชนี PMI ของสหรัฐฯ และจีน เป็นต้น เรายังมีมุมมองบวกกับตลาดหุ้นในระยะยาว หากตลาดหุ้นทั่วโลกมีการปรับฐานเนื่องจากความกังวลเงินเฟ้อ เรามองว่าเป็นโอกาสในการทยอยลงทุนในกองทุนแนะนำ

แนะนำกองทุน

MCHINA : ในระยะสั้นดัชนีหุ้น A share เริ่มแกว่งตัวออกข้างและมีโมเมนตัมที่ดีขึ้นเหมาะสำหรับทยอยซื้อลงทุน ในระยะยาวได้ประโยชน์จากกลุ่มชนชั้นกลางที่เติบโตอย่างรวดเร็ว เศรษฐกิจจีนแข็งแกร่งเป็นอันดับต้น ๆ ของโลกและยังมี Valuation ที่ค่อนข้างถูกเมื่อเทียบกับประเทศอื่น ๆ

MEURO : ตลาดหุ้นยุโรปยังเป็นตลาดที่ Laggard และมีมูลค่า (Valuation) ที่ค่อนข้างถูก ตลาดหุ้นยุโรปยังมีศักยภาพในการเติบโตที่ดี โดยคาดว่าในปี 2564 Earning Growth จะเติบโตมากที่สุดในโลก รวมถึงยุโรปสามารถควบคุมโควิด19 ได้ดีขึ้น ซึ่งปัจจัยดังกล่าวจะส่งผลดีต่อตลาดหุ้นยุโรป แนะนำลงทุนระยะยาว

M-ATECH : หุ้นเทคโนโลยีของเอเชีย มีโอกาสเติบโตต่อเนื่องสูงในระยะยาวเนื่องจากมีการขยายตัวของชนชั้นกลางและการเข้าถึงเทคโนโลยีของคนเอเชียที่มีอัตราเติบโตรวดเร็ว รวมถึงบริษัทผลิตอุปกรณ์ทางด้านเทคโนโลยีของเอเชีย เช่น Semiconductor และ Hardware ต่างๆ ที่มีลูกค้าอยู่ทั่วโลกจะได้รับประโยชน์โดยตรงจากการฟื้นตัวของเศรษฐกิจโลก

MGF : กองทุนหุ้นทั่วโลก เน้นลงทุนในหุ้นเติบโตคุณภาพดี (Quality Growth Stock) ซึ่งให้ผลตอบแทนดีและฟื้นตัวจากความผันผวนได้ดี กองทุนคัดสรรเลือกหุ้นคุณภาพที่เติบโตอย่างยั่งยืนโดยคำนึงถึงหลักเกณฑ์ Environment Social Governance (ESG) การปรับฐานของหุ้นเติบโตในระยะสั้นจึงเป็นโอกาสทยอยลงทุนสะสม

M-MIDSMALL : กองทุนหุ้นไทยที่มีผลตอบแทนโดดเด่นชนะดัชนี SET TRI ในปีที่ผ่านมา การเติบโตของหุ้นขนาดกลางและเล็กทั่วโลกผนวกกับการเลือกหุ้นที่ยอดเยี่ยม ทำให้กองทุนมีโอกาสสร้างผลตอบแทนสูงกว่าดัชนีตลาดหุ้นไทย

M-FOCUS : กองทุนหุ้นไทยที่บริหารพอร์ตการลงทุนแบบ Active ผู้จัดการกองทุนมีความเชี่ยวชาญในการคัดสรรหุ้นโดยมุ่งเน้นการลงทุนในหุ้นที่มีโอกาสเติบโตสูงและมีความได้เปรียบเชิงการแข่งขัน กองทุนจะเน้นลงทุนในหุ้นไม่เกิน 30 บริษัท